Закон от 29.05.2023 № 196-ФЗ внес нововведения в НК, изменив порядок администрирования ЕНС при уплате НДФЛ. Цель изменений — обеспечить своевременность поступления денег в бюджеты местного и регионального уровня. Это важно, так как НДФЛ — основной источник их пополнения.

До поправок все налоговые платежи имели равные сроки и приоритет: в ситуации, когда денег на счете было недостаточно, они списывались пропорционально сумме отдельного налога.

Это правило изменилось: с июня, в первую очередь со счета списывается недоимка по НДФЛ, а затем — текущий платеж по этому налогу. В порядке уменьшения приоритета далее списываются: недоимки по другим налогам и сборам, иные налоги и сборы, в том числе страховые взносы, пени, проценты и штрафы.

Изменения в приоритете перечисления НДФЛ не затронули порядок и сроки направления уведомлений по налогам, а также сроки перечисления НДФЛ.

За консультациями по вопросам налогообложения обращайтесь в КСК ГРУПП. Высококвалифицированные специалисты подберут оптимальное решение в заданных вами условиях в рамках норм бухучета, налогового, гражданского и трудового права. Все рекомендации экспертов подкреплены обоснованиями.

Порядок представления уведомлений и сроки уплаты налога

Если организация выступает в качестве налогового агента и уплачивает НДФЛ за своих сотрудников, то ей нужно подать в налоговую уведомление о рассчитанном налоге. Это связано с тем, что она перечисляет НДФЛ раньше, чем предоставляет отчетность. Налоговый агент подает уведомление о начисленном НДФЛ каждый месяц, а в декабре — дважды. Это связано с особенностью уплаты налога в последний месяц года.

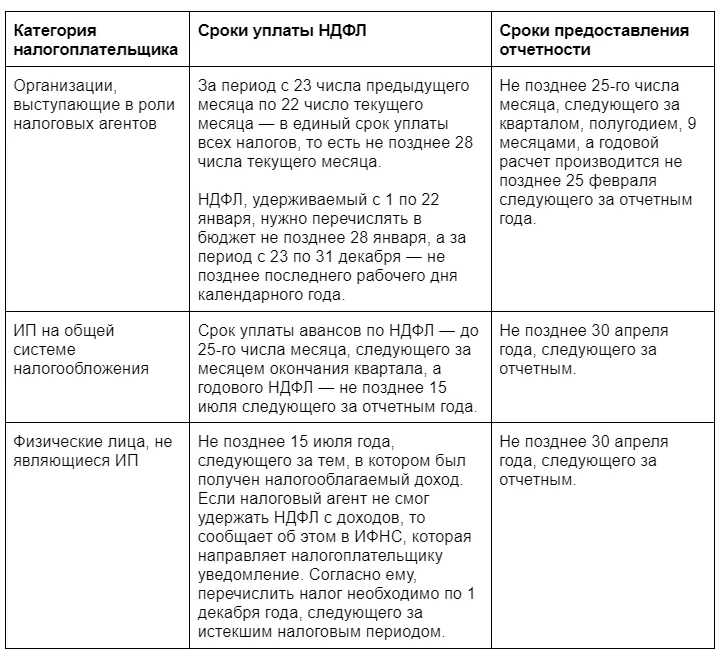

В таблице представлены сроки уплаты НДФЛ и сроки предоставления отчетности в налоговые органы.

Еще одно нововведение дает возможность досрочного списания переплаты с ЕНС в счет уплаты НДФЛ до наступления самого срока платежа (то есть 28 числа каждого месяца).

Если организация уже подала уведомление и сальдо ЕНС положительное, ИФНС в автоматическом режиме засчитает налог к уплате не позднее дня, следующего за днем поступления уведомления. При этом нельзя отменить автоматический зачет НДФЛ даже по заявлению налогового агента. Такое правило действует с 29 июня 2023 года.

Индивидуальный предприниматель на общей системе налогообложения передает в ИФНС уведомления каждый квартал. В этом случае авансовые платежи переводятся раньше, чем ИП отчитывается по налогам, поэтому уведомление направлять нужно. Исключение — уведомление о годовой сумме НДФЛ, которое формировать не требуется.

Физлица, которые составляют декларацию по форме 3-НДФЛ и не являются предпринимателями, уведомления не подают.

Что изменится с октября 2023 года

С 1 октября 2023 года у компаний появится возможность подать досрочное уведомление по НДФЛ (закон от 31.07.2023 № 389-ФЗ). Налоговый агент сможет подать досрочное уведомление по НДФЛ — до 12 числа месяца за расчетный период с 23 числа предыдущего месяца по 9 число текущего месяца. Тогда деньги с ЕНС в счет уплаты НДФЛ будут списаны на следующий день, а не 28 числа.

Таким образом в течение месяца можно будет подать два уведомления по НДФЛ. Причем первое из них, которое подается до 12 числа — добровольное, а второе (до 25 числа) — обязательное.

Доверьте сложный учет и расчет налогов экспертам КСК ГРУПП. Аутсорсинг бухгалтерии сведет к минимуму риск ошибок и нарушений законодательства и сократит расходы на наемный персонал.

Ставки НДФЛ 2023

Ставки налога различаются в зависимости от суммы дохода, его источника и статуса налогоплательщика. Для резидентов РФ ставка, как правило, равна 13%, если доход не превышает 5 млн руб. С превышающего эту сумму дохода НДФЛ будет составлять уже 15%. Это правило касается доходов:

от предпринимательства;

заработной платы;

выплат по договорам ГПХ;

выигрышей в лотереях;

дивидендов российских компаний и др.

Нерезиденты страны — к ним относятся те, кто провел за рубежом 183 и более дней в течение 12 месяцев подряд — уплачивают налог по ставке 30%.

Есть исключения: категории граждан, для которых налог на трудовые доходы рассчитывается по таким же ставкам, как и для резидентов. Это иностранцы с патентом, граждане стран-членов ЕАЭС, высококвалифицированные специалисты, лица, получившие временное убежище и другие.

Если нерезидент получает дивиденды от российских компаний, НДФЛ начисляется по ставке 15%. Исключение — если есть договор об избежании двойного налогообложения со страной, где лицо — резидент. В этом случае налог начисляется по ставке, указанной в договоре.

Что изменится с 2024 года

Ставку НДФЛ для работающих за границей по трудовому договору установят в размере 13% (15% — с доходов выше 5 млн руб.) вне зависимости от статуса налогового резидентства (закон от 31.07.2023 № 389-ФЗ). Такие изменения будут действовать с 1 января 2024 года.

А с 1 января 2025 года такой же размер ставки НДФЛ установят в отношении дистанционных исполнителей по ГПХ независимо от статуса получателя (резидент или нерезидент). Но необходимо, чтобы выполнялся ряд условий:

Исполнители используют в своей работе российские домены, программы или технические средства, размещенные в РФ.

Соблюдается хотя бы одно из следующих условий:

исполнитель имеет статус налогового резидента РФ;

доход перечисляется на счет, открытый в банке, расположенном на территории России;

средства поступают от российского работодателя (заказчика).

Если ни одно из перечисленных условий не соблюдается, то налог на территории РФ платить не нужно: ни исполнителю, ни его заказчику.

Доверьте сложный учет и расчет налогов экспертам КСК ГРУПП

Аутсорсинг бухгалтерии сведет к минимуму риск ошибок и нарушений законодательства и сократит расходы на наемный персонал

Бесплатная консультация для пользователей Клерк.ру

Реклама: ООО "КСК", ИНН: 7725685410, erid: LjN8KJQeF

Начать дискуссию