Страховые взносы ИП за себя на УСН

С 1 января 2024 увеличился размер страховых взносов ИП за себя, в этом году сумма составляет 49 500 руб. Если предприниматель зарегистрировался среди года, необходимо высчитать пропорцию к периоду в статусе ИП. Например, за 5 месяцев работы придется оплатить всего 20 625 руб. (49500/12*5 = 20625).

Следующий момент: если годовой доход ИП превысил порог в 300 000 руб., на сумму «избытка» начисляется дополнительный взнос в размере 1%.

ИП Клепиков открыл бизнес в апреле 2024, и за 9 месяцев активной деятельности смог заработать 327 000 руб., значит по завершении отчетного периода он заплатит:

(49 500 / 12 9) + (27000 1%) = 37 125 + 270 = 37 395 руб.

Верхняя граница тоже существует: максимальный платеж в 2024 для ИП — 277 571 руб.

Кстати, напомним, что взносы за страхование перечисляются в СФР не позднее 31 декабря текущего года, а переменная часть (от суммы свыше 300 000 руб.) — до 1 июля следующего года.

Разобраться с расчетом налогов и взносов, выявить и минимизировать налоговые риски в деятельности организации, избежать доначислений помогут эксперты КСК ГРУПП. Меняются законы, судебная практика, правовые позиции ФНС, но настоящие профессионалы всегда в курсе этих изменений. А значит, предлагают клиентам только актуальные решения.

МРОТ в 2024 году

Занимательный факт: за последние 6 лет минимальный размер оклада в России вырос более, чем в 2 раза!

2024 не стал исключением, в этом году МРОТ составляет 19 242 рублей в месяц (закон от 27.11.2023 № 548-ФЗ). По сравнению с прошлым периодом сумма увеличилась сразу на 3 тыс. руб. Также действуют региональные коэффициенты. Например, в Москве минимальная зарплата не может быть ниже 29 389 руб., в Московской области — 21 000, а в Санкт- Петербурге — 25 000.

Учитывайте ставку МРОТ также при расчете сотрудникам дополнительных выплат и пособий, которые к нему привязаны.

Налоговые каникулы для ИП

Изначально «налоговые каникулы» (нулевая ставка на налог с доходов) были применены к ИП, зарегистрировавшим бизнес в 2020 году. Так власти пытались поддержать новичков и спасти их от банкротства на фоне бушевавшей пандемии (ст. 346.20 и п. 3 ст. 346.50 НК).

Затем каникулы продлили до конца 2023, а теперь — до 1 января 2025.

Воспользоваться преференцией могут предприниматели на УСН или патенте, которые открыли дело в этот период. Однако точные правила устанавливают регионы. У каждого субъекта РФ — свой перечень льготных ОКВЭДов.

Обычно в поддержке нуждаются те, кто работает в сфере производства, науки, бытовых услуг, туризма. Поэтому важно отслеживать новости своего региона.

Важно: каникулы касаются только налогов на доход, страховые взносы платить все-таки придется.

НДФЛ для эмигрировавших сотрудников

Новшество касается российских ИП и организаций, в штате которых есть удаленщики с фактическим местом работы за границей. С 1 января 2024 работодатели обязаны удерживать НДФЛ из зарплаты, независимо от налогового статуса сотрудника и условий трудового контракта.

Ставка налога составляет:

13% — при годовом доходе до 5 млн. руб.;

15% — при заработке выше 5 млн.руб.

Повышенная ставка 30% для нерезидентов России с этого года больше не действует. А указание в трудовом договоре на иностранное государство как место работы — не освобождает организацию от уплаты НДФЛ (п.21 ст.2 закона от 31.07.2023 № 389-ФЗ).

Изменения в документах и отчетах

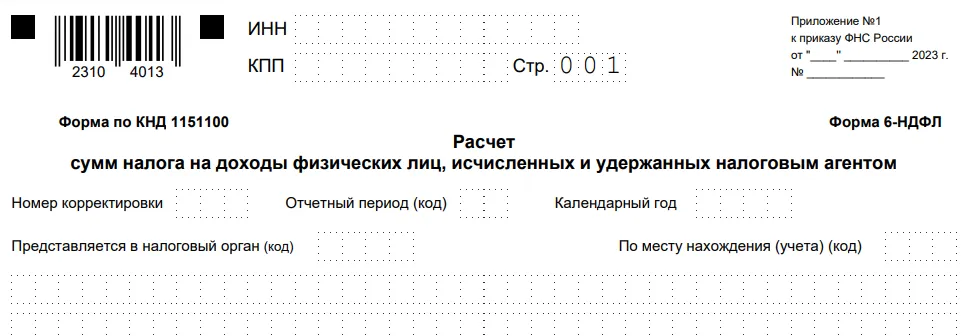

1. С 1 квартала 2024 используется новая форма 6-НДФЛ (утв. приказом ФНС от 19.09.2023 № ЕД-7-11/649@).

Из бланка исчезли некоторые строки, которые не влияли на расчет НДФЛ и дублировали показатели.

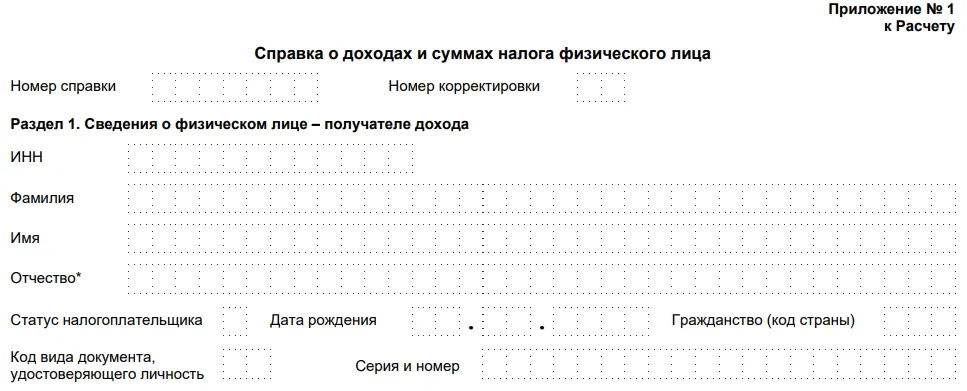

В Приложении №1 (Справка о полученных физлицом доходов) удалена графа «Сумма налога перечисленная».

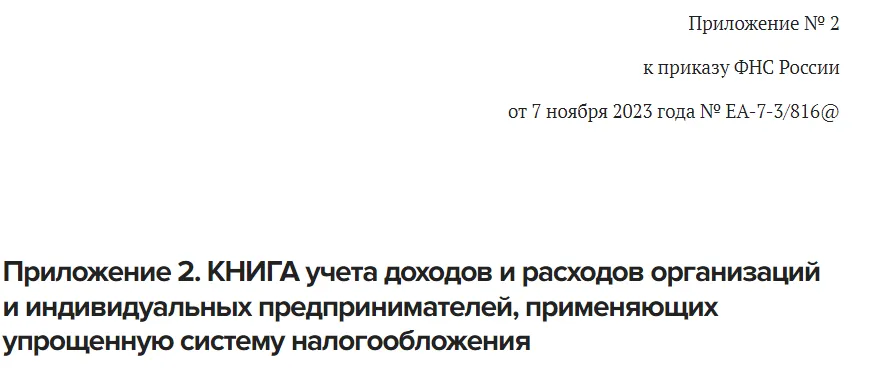

2. С 2024 года начали действовать новые формы Книг учета доходов и расходов для тех ИП и ООО, которые ведут деятельность на спецрежимах (УСН, патент, ЕСХН). Бланки утверждены приказом ФНС от 07.11.2023 № ЕА-7-3/816@.

Для предпринимателей на УСН «Доходы» в Книге убрали раздел о расходах, уменьшающих налог на страховые взносы (пенсионные и социальные).

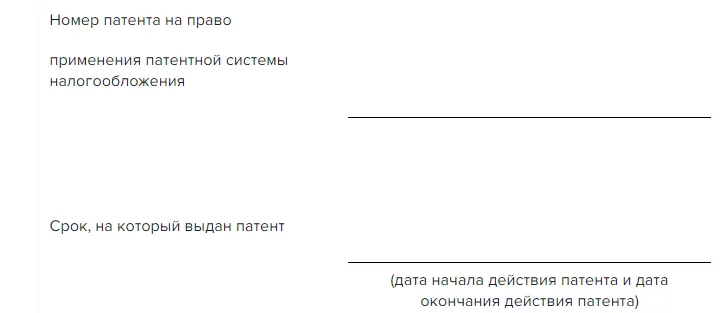

С титульного листа документа для ИП на ПСН удалили строку, в которой ранее указывался регион, выдавший патент. Но зато появилась новая графа для номера патента.

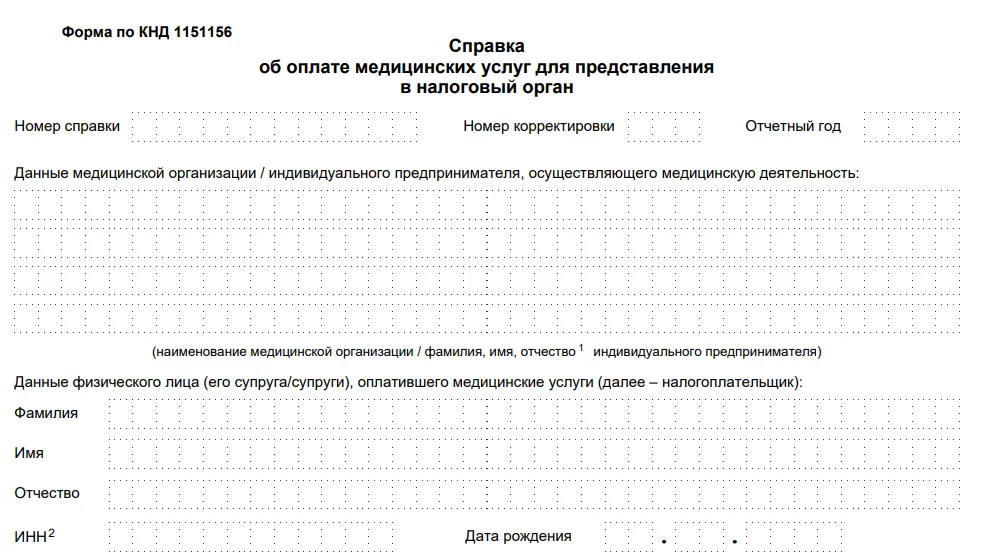

3. Изменились с 2024 года формы Справки для предоставления гражданам социального налогового вычета в ускоренном порядке, которые направляются в ФНС.

В частности, обновились бланки:

справки об оплате медицинских услуг (приказ ФНС от 08.11.2023 № ЕА-7-11/824@);

справки об оплате образовательных услуг (приказ от 18.10.2023 № ЕД-7-11/755@);

справки об оплате физкультурно-оздоровительных услуги(приказ от 18.10.2023 № ЕД-7-11/756@);

справки об уплате пенсионных взносов по договору негосударственного пенсионного обеспечения (приказ от 12.10.2023 № БВ-7-11/737@);

справки об уплате страховых взносов (приказ от 12.10.2023 № БВ-7-11/736@).

Законодатель чаще меняет требования, чем вы успеваете их запомнить? Разобраться с новыми бланками, правилами их заполнения, сроками сдачи — помогут эксперты консалтинговой фирмы «КСК ГРУПП».

Получите консультацию и минимизируйте риск доначислений от ФНС!

4. С 1 сентября 2024 обязательным станет применение машиночитаемой доверенности (МЧД) при подписании электронных документов сотрудниками (ст. 2 закона № 457-ФЗ от 04.08.2023 г.).

Сделать МЧД можно в личном кабинете на портале Госуслуг, на сайте ФНС или через оператора ЭДО, с которым сотрудничает ООО или ИП.

Важно: предпринимателям, которые работают в одиночку, без сотрудников в найме, МЧД не потребуется. Для сдачи электронной отчетности и ведения ЭДО им достаточно сертификата КЭП.

ЕНП (Единый налоговый платеж) в 2024 году

С 2023 года появилась удобная для всех представителей бизнеса вещь — единый налоговый платеж (ЕНП). Компании и ИП избавились от заполнения множества разных платежек и теперь все налоги, сборы, взносы отправляют по единым реквизитам. ФНС сама распределяет деньги между обязательствами.

В 2024 новая система продолжает совершенствоваться. В частности,

законодатель отменил платежные поручения со статусом 02 (т.е. заменяющие уведомления);

все налоги и взносы следует перечислять на общий КБК — 182 0 10 61201 01 0000 510 (платежкой 01);

доработано ПО по приему платежей в бюджет (информационное сообщение ЦБ от 07.07.2023 № ВД-16-4-5-1/3693), усилен контроль заполнения п/п без ошибок.

Заключение

Резюмируем, каких изменений ждать бизнесу в 2024 году, и что принять во внимание.

Налоговые ставки для ИП и ООО не изменились, но страховые взносы растут.

«Налоговые каникулы» продолжают действовать для определенных категорий предпринимателей, создавших свой бизнес не раньше 2020 года.

НДФЛ для удаленщиков больше не зависит от места работы и резидентства. Доход всех зарубежных сотрудников облагается по ставке 13% или 15%.

Утверждены новые формы КУДиР для ООО и предпринимателей на УСН, ПСН и ЕСХН.

Машиночитаемые доверенности станут обязательными с 1 сентября 2024 для всех, кто подает отчетность через уполномоченных сотрудников.

«КСК ГРУПП» — ваш профессиональный помощник по налоговому планированию, оформлению отчетных документов и взаимодействию с ФНС. Решайте проблемы при поддержке экспертов вовремя, чтобы избежать штрафов и более серьезных финансовых проблем.

Бухгалтерский и налоговый консалтинг

Помогаем в решении сложных вопросов!

Запишитесь на консультацию

Реклама: ООО «КСК», ИНН: 7725685410, erid: LjN8KH4yD

Начать дискуссию