Для предпринимателей, которые не определились с налоговым режимом в 2020 году ФНС России предоставила возможность перейти на УСН с 2021 года (письмо ФНС России от 14.01.2021 N СД-4-3/119@).

Чтобы стать плательщиком УСН и не перестраивать бизнес под НДС и налог на прибыль, надо подать в налоговый орган уведомление о применении УСН (скачать форму).

Сделать это надо до 1 февраля 2021 года. Если вы пропустите и этот срок, то точно окажетесь на общем режиме с налогом на прибыль (НДФЛ для ИП) и НДС.

Учет доходов

Ситуация 1. Реализация случилась в 2020, а оплата пришла в 2021

В НК РФ нет прямого указания, как действовать в этом случае. В последних разъяснениях ФНС России инспекторы стоят на стороне бизнеса. Доходы по реализациям 2020 года в базу по УСН в 2021 году включать не надо (см. письмо ФНС России от 27.10.2020 № СД-4-3/17615@). Ранее обратное мнение высказал Минфин: письмо от 24.12.2019 № 03-11-11/101022.

Ситуация 2. Авансы 2020 года под отгрузки в 2021

При УСН применяется кассовый метод, соответственно доходы, полученные до применения УСН, в базу по УСН не попадают. Это подтверждается письмом Минфина от 03.07.2015 № 03-11-06/2/38727.

Учет расходов

Если переходим на УСН 15% («доходы-расходы»), некоторые расходы из 2020 года можно учесть в базе по УСН в 2021 году (при наличии подтверждающих документов). В частности,

- расходы на покупку нереализованных в 2020 году остатков товаров. Данные расходы следует включить в базу по УСН в 2021 году по мере реализации таких товаров. Расходы, связанные с реализацией таких товаров, учитываются период фактической оплаты (п. 2.2 ст. 346.25 НК РФ);

- расходы на сырье и материалы, приобретенные и оплаченные в период применения ЕНВД, но до 2021 года не использованных (списанных в производство) (см. п. 1 ст. 4 федерального закона от 23.11.2020 N 373-ФЗ).

Другие расходы из 2020 года учесть в базе по УСН за 2021 год нельзя. Например, нельзя переносить в УСН расходы на аренду помещения за 2021 год, оплаченные в 2020 году или заработную плату за декабрь 2020, выданную в январе 2021 года.

Кстати! Если вы были на ЕНВД, а сейчас оказались на ОСНО, и при этом не будете переходить на УСН, то тогда суммы «входного» НДС по товарам, работам, услугам, имущественным правам, которые не были использованы в деятельности на ЕНВД, могут быть к приняты к вычету в 2021 году.

Учет основных средств при переходе на УСН с ЕНВД

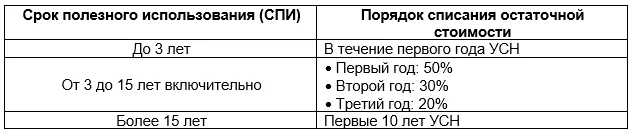

Определяем остаточную стоимость основных средств на дату перехода на УСН (в текущей ситуации это 1 января 2021 года), заносим ее в реестр основных средств и далее списываем ее в расходы равными долями поквартально в порядке, установленном пп. 3 п. 3 ст. 346.16 НК РФ:

Справка: Остаточная стоимость при переходе на УСН есть разница между стоимостью приобретения и суммой амортизации за период использования, определенной по правилам главы 25 НК РФ «Налог на прибыль» (п. 2.1 ст. 346.25 НК РФ)

Страховые взносы за декабрь 2020 при переходе с ЕНВД на УСН

Страховые взносы, начисленные на суммы заработной платы за декабрь, а также взносы за себя, уплаченные в январе 2021 года можно учесть при расчете суммы налога по ЕНВД за IV (последний) квартал применения ЕНВД (см. см. п. 2 ст. 4 федерального закона от 23.11.2020 N 373-ФЗ).

Выводы

- Бывшим плательщикам ЕНВД можно успеть перейти на УСН, если они успеют подать уведомление до 1 февраля 2021 года.

- При переходе на УСН доходы по реализациям 2020 года не учитываются в 2021, также не учитываются авансы 2020 года под отгрузки 2021 года.

- В расходах по УСН в 2021 году можно учесть расходы на остатки материалов, а также на остатки нереализованных запасов товаров.

- Основные средства учитываются на начало года по остаточной стоимости по правилам амортизации, установленным для налога на прибыль.

- Страховые взносы, включая взносы за себя, уплаченные в январе 2021 года, могут быть учтены при расчете ЕНВД за IV квартал 2020 года.

Если у вас возникают сложности при смене налогового режима, налоговые эксперты юридической компании Лекс Альянс готовы оперативно Вас проконсультировать, а также настроить учет по новым правилам.

Об авторе

Владислав Донченко, партнер налоговой практики ЮК Лекс Альянс

Контакты +7 (991) 443-42-35

Комментарии

4Вопрос по заполнению уведомления в 2021 до 01.02.21. С какого числа ставить с 01.01.2021 или 01.02.2021, год подачи 2020 или 2021. Если с 01.02.2021, то какой режим.

Вы переходите на УСН с 1 января. Перейти можно только с этой даты. Просто время подачи уведомления продлили.

Вопрос был задан с тем, что на одном из бухгалтерских сайтов, был именно приведен пример, что переход 3 - с 01.02.2021 и год подачи 2021. Поэтому и возник вопрос, почему и как все же правильно.

Читайте https://www.klerk.ru/buh/news/509713/

Закон в ближайшее время пройдет СФ и будет подписан Президентом