По новой системе не нужно платить взносы (с оговорками), сдавать отчетность по декларациям и самостоятельно считать налог. Это будет происходить автоматически по данным ККТ.

Кому доступен АУСН

Налоговый режим доступен ИП и юридическим лицам, которые зарегистрированы в следующих регионах:

Москва и МО;

Калужская область;

республика Татарстан.

Какие еще требования есть к компаниям

Численность работников не должна превышать пять человек. Причем считаются и сотрудники по ТК, и по трудовому договору, и физические лица по ГПХ. Зарплата должна выплачиваться только на банковскую карту, а все сотрудники должны быть резидентами РФ. Кроме того, нельзя иметь сотрудников с правом на досрочную пенсию.

Годовой доход компании – до 60 млн руб.

Остаточная стоимость основных средств за годовой налоговый период – до 150 млн руб.

У фирмы не должно быть филиалов.

Расчетный счет нужно открыть в ограниченном списке банков, который будет пополняться.

Для ООО – доля участия других организаций в уставном капитале не должна превышать 25%. Исключение – организации, капитал которых полностью состоит из вкладов общественных организаций инвалидов.

Кому не доступен АУСН

ФЗ-17 от 25.02.2022 установил список тех компаний, которые даже при соблюдении остальных условий не смогут перейти на АУСН:

банки и другие кредитные организации;

страховые компании;

инвестфонды;

НПФ;

участники рынка ценных бумаг;

производители подакцизных товаров (кроме виноделья) и добытчики полезных ископаемых;

ломбарды;

нотариусы, адвокаты, арбитражные управляющие, оценщики, юристы частной практики;

компании занимающиеся направлением азартных игр;

организации, ведущие деятельность по агентским договорам и договорам управления, доверенности.

Какая налоговая ставка на АУСН

Режим предполагает выбор расчета и налоговой ставки:

8% – со всех доходов;

20% – с доходов за вычетом расходов.

Налоговый период – один календарный месяц.

Но если у организации будет нулевой доход или доход меньше, чем минимальный, то ей придется заплатить 3% от дохода – минимальный налог. Работает это только с бизнесом, который выберет форму «Доход минус расход».

Пример. Доход компании – 500 000 руб., расход – 450 000 руб. По АУСН она должна заплатить 50 000*20%=10 000 руб. Но минимальный налог больше: 500 000*3%=15 000. Компании придется заплатить сумму, которая больше – 15 000 руб.

Какие налоги платить не нужно

Как и при обычной «упрощенке» некоторые налоги платить не нужно и при АУСН:

НДС. Но агентский и ввозной заплатить придется.

Налог на прибыль – 20%.

Налог на имущество, кроме недвижимости, налог на которую рассчитывается от кадастровой стоимости.

НДФЛ от предпринимательской деятельности.

Налог на недвижимость физических лиц, которое используется для бизнеса (кроме регионального перечня).

Зачем фрилансеру переходить на АУСН: плюсы и минусы

В июне 2022 года количество самозанятых граждан выросло до 5 млн человек. Большинство фрилансеров из разных сфер платят НПД в режиме «самозанятость».

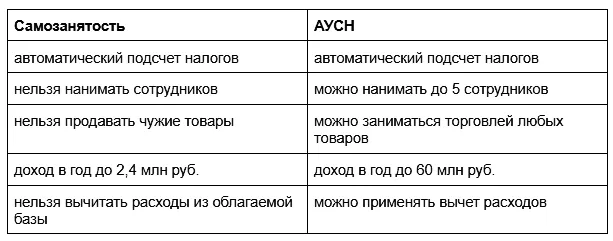

Выгодно ли им переходить на новый режим АУСН? Сравним обе формы налогообложения.

Это то, что касается плюсов. Фрилансер с ИП на АУСН может беспрепятственно расширять свой бизнес, принимать сотрудников на работу или работать с подрядчиками по ГПХ. К слову, на СЗ нельзя вычитать расходы по договору подряда – все поступающие на карту суммы от клиентов входят в налогооблагаемый доход.

Теперь о минусах АУСН.

Масштабируя бизнес, фрилансеру придется заключать больше договоров, например, с бухгалтерами, юристами, программистами. Чтобы не преодолевать порог в 5 человек, можно воспользоваться сервисом-посредником MadeTask.

Оставьте заявку и попробуйте сервис бесплатно!

Проведите первый платеж на 100 000 рублей без комиссии.

MadeTask – сервис для расчетов с физическими лицами и самозанятыми, которых компании привлекают в качестве исполнителей. Это система безопасных и законных расчетов, выдающая все закрывающие документы для учета расходов организаций.

MadeTask предлагает:

выплаты физическим лицам, в т. ч. без оформления самозанятости;

закрывающие документы для включения их в расчет расходов;

выплаты в большинство стран мира с конвертацией в местную валюту;

сокращение финансовых издержек до 25% в сравнении с обычным заключением ГПХ.

С помощью сервиса вы сможете законно работать с контрагентами, оставаясь при этом на АУСН. Договор с исполнителем будет заключен с нашим юридическим лицом, а вы выступите в роли заказчика, передающего задачу контрагенту. При этом, все закрывающие документы будут переданы через ЭДО.

Как работает MadeTask

Нет никаких сложностей в работе с сервисом:

заказчик регистрируется в системе и высылает приглашение для регистрации исполнителю;

исполнитель открывает личный кабинет, через который он получает задачи;

после выполнения задачи деньги переходят на счет исполнителя.

Исполнитель может вывести их любым удобным ему способом: на банковскую карту или электронный кошелек.

Как будут считать налог АУСН и как его оплачивать

Данные о доходах будут автоматически поступать в ФНС, а служба уже рассчитает налог. Информация о доходах будет поступать через:

онлайн-кассу;

представителя банка, в котором открыт расчетный счет;

в личном кабинете ФНС, если доход получен не через кассу или расчетный счет. Налогоплательщик должен сам заполнить данные.

Далее ФНС рассчитает сумму налога и пришлет уведомление об оплате – его можно увидеть в личном кабинете налогоплательщика. Налог будет считаться за календарный месяц, уведомление придет до 15 числа следующего месяца, а оплатить нужно до 25 числа этого месяца.

Пример. Уведомление об оплате налога за январь придет до 15 февраля, крайний срок оплаты – 25 февраля.

Как платить налог НДФЛ на сотрудников

Налог на выплаты сотрудникам платить нужно на АУСН, но считать и выплачивать его будет банк, в котором открыт расчетный счет. Организация должна передать в банк следующую информацию по каждому сотруднику:

ФИО работника;

его ИНН;

сумма общего выплаченного дохода;

вычеты, уменьшающие налогооблагаемую базу.

Работодатель может сообщить и сам в налоговую службу эту информацию, но до 5 числа следующего месяца после выплаты зарплаты/дохода. Например, работодатель выплатил зарплату и не подал в банк информацию в январе. Ему нужно до 5 февраля зайти на сайт ФНС и в личном кабинете заполнить специальную форму.

Комментарии

1Хорошее нововведение, жаль что всего 3 региона.