Статистика Модульбанка: кто переходит на АУСН

Для разговора мы привлекли эксперта Модульбанка. Он подробно рассказал, кто и как переходит на АУСН и как строится работа банка с такими клиентами.

Есть две категории предпринимателей, которые рассматривают АУСН как оптимальный режим налогообложения или уже изъявили желание работать на нем.

1. Новый бизнес.

Компаниям и ИП, которые регистрируются после 1 июля 2022 года, закон позволяет выбрать АУСН уже сейчас — сразу при подаче документов в ФНС или в течение 30 календарных дней с момента постановки на налоговый учет.

2. Действующий бизнес.

Для работающих предпринимателей новый спецрежим станет доступен с 1 января 2023 года. Но уже сейчас можно проверить, выгоден ли переход конкретно для вашего бизнеса, сколько смена системы налогообложения позволит сэкономить, и при благоприятных показателях — подать заявку на переход к АУСН с нового года уже сейчас.

Для этого достаточно связаться со специалистом Модульбанка.

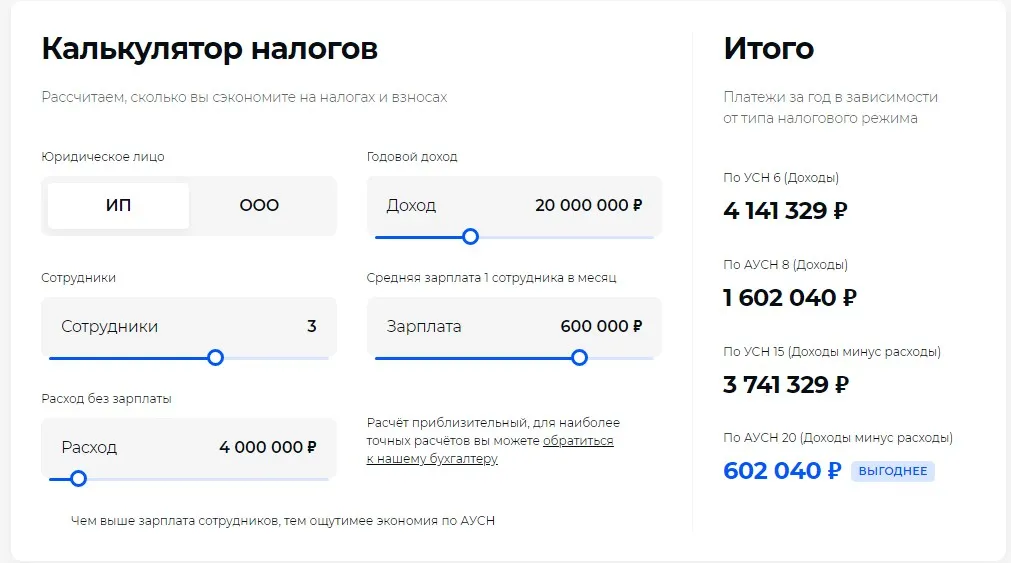

Вот, как выглядит калькулятор для расчета экономической выгоды в Модульбанке:

Действующие клиенты

По статистике Модульбанка сейчас наибольшую заинтересованность в АУСН проявляют бизнесмены, открывающие свое дело, либо те, кто не боится пробовать новое и готов разбираться в деталях уже по ходу работы.

Однако, рано давать объективные оценки, ведь переход действующего бизнеса на новый налоговый режим станет возможным только с 2023.

Вероятно, что к концу текущего года процентное соотношение заявок от «новичков» и «старичков» изменится.

Что же касается организационно-правовой формы клиентов, то интерес к АУСН между предпринимателями и компаниями распределился поровну. Заявок от ИП и ООО поступает примерно 50/50.

По оценке эксперта, для бизнеса решение АУСН — это прогрессивный и удобный для бизнеса режим. Он максимально позволяет абстрагироваться от учета и сосредоточится именно на ведении бизнеса, что для тех же стартапов очень важно.

ФНС заинтересована в том, чтобы как можно больше налогоплательщиков, подпадающих под критерии АУСН, воспользовались новой возможностью, поэтому не стоит ожидать, что она станет «кошмарить» бизнес.

Но с точки зрения налогообложения АУСН может быть выгодна не всем. Поэтому стоит отслеживать в течение года доходы и расходы, например, с помощью инструментов для расчета в Модульбанке, и к концу года решить — подходит вам этот режим или нет.

Как взаимодействуют банк, налоговая и налогоплательщик на АУСН?

Налогоплательщик должен иметь счет (или несколько) в одном (или нескольких) из уполномоченных банков, все операции проходят через него. Использование наличных расчетов, например, выплата зарплаты сотрудникам из кассы или через счета в других банках — запрещается.

При этом важно, чтобы у налогоплательщика не было счетов в других (неуполномоченных) банках, даже если те счета не используются вообще, а просто существуют!

Кроме того, такие процессы жестко регламентированы и банк должен соответствовать определенным требованиям, чтобы работать с АУСН. На 10 августа 2022 года «аккредитацию» получили только семь банков, хотя желающих было намного больше и этот список будет, скорее всего, расширяться.

Уполномоченная кредитная организация присоединяется к информационному обмену с ФНС. Предприниматель с момента перехода на новый спецрежим освобождается от сдачи отчетности в налоговый органы. Однако между банком и ФНС выстраивается так называемая транзакционная отчетность.

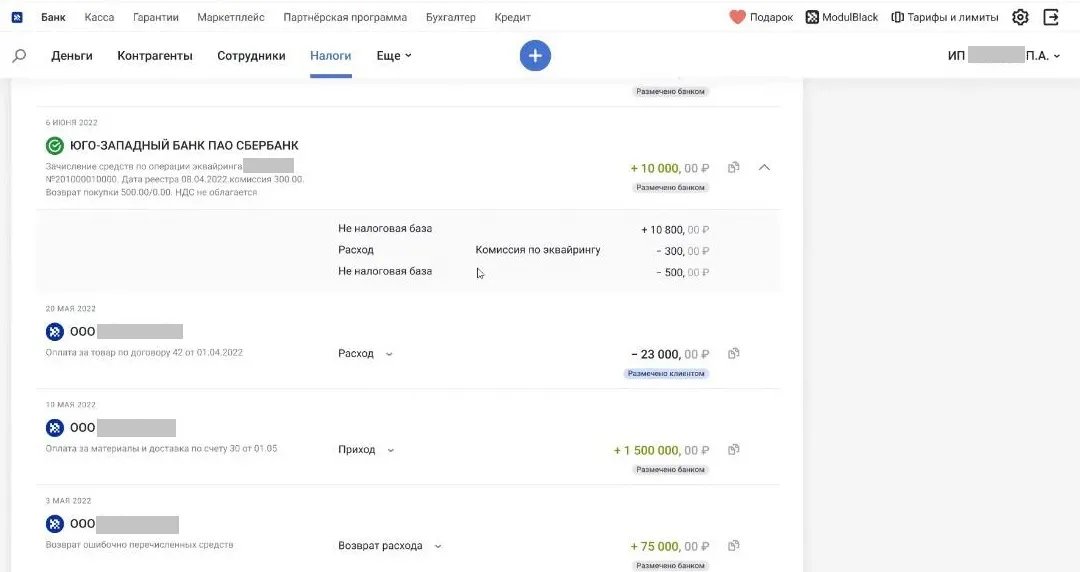

- Все данные о движении денежных средств по расчетному счету, онлайн-ККТ передаются автоматически напрямую в налоговую. При этом задачей банка является предварительно оценить экономический смысл каждой операции и определить, какие поступления включаются в налогооблагаемую базу. Такой процесс называют разметкой.

- ФНС, получая информацию от банка, формирует балансовый счет предпринимателя и рассчитывает налог

Отчетный период на АУСН — месяц, но ФНС исчисляет налог буквально ежедневно. В кабинете налогоплательщика или в системе «Банк-клиент» можно посмотреть накопленную сумму налога на текущую дату.

- До 7 числа месяца следующего за отчетным налогоплательщик должен проверить, правильно ли банк разметил операции за период.

- В ночь с 7 на 8 число месяца, следующего за отчетным, налоговая фиксирует сумму и берет ее для исчисления налога АУСН.

- Вплоть до 15 числа каждого месяца налоговый орган обязан сообщить сумму исчисленного налога за предыдущий период и прислать уведомление о необходимости его уплаты.

- До 25 числа налогоплательщик должен оплатить налог.

У банка есть огромный опыт и ресурсы, чтобы рассмотреть каждую операцию клиента и понять — должна ли она попадать в налогооблагаемую базу или нет. При этом налогоплательщик может и сам размечать операции, хотя банк все равно будет проверять — верно ли стоят отметки.

Обратите внимание, разметка не фиксированная. Допустим, что в июле была допущена ошибка и какая-то операция была включена в базу ошибочно. В августе это заметил сотрудник банка и исправил пометку. Это значит, что налоговая база будет пересчитана, как и налог к уплате.

Переход к накопительной части расходов — что это?

Одна из главных «фишек» нового налогового режима — это не только освобождение налогоплательщика от отчетности, но и переход фактически к накопительной части расходов для получения налоговой прибыли.

Поясним, о чем идет речь. Основная масса налогоплательщиков, на которых ориентирована автоматизированная УСН, это микро-производства, розничные торговые точки и т. д. То есть ИП или небольшие предприятия, которые запускают бизнес по принципу: вложили определенный объем средств и ждут, когда дело начнет приносить доход.

Если такие предприниматели работают на УСН, то они рассчитывают сумму налога к уплате по итогам каждого квартала, а налоговым периодом для них является год.

Грубо говоря, если вы начали работать в январе 2022 года и вложили в дело 5 млн. руб., а доход получили только в 100 000 рублей и вы работаете на УСН доходы минус расходы, то у вас по итогам квартала и возможно года получится убыток. Вы обязаны будете заплатить минимальный налог — 1% от дохода.

При этом убытки, полученные по УСН можно перенести и в будущем также уменьшать налогооблагаемую базу. Но это довольно рискованно и требует определенной нагрузки на компанию, например, нужно специально рассчитывать сумму убытка, следить за ее переносом, отражать в отчетности. а еще это может привести к дополнительным проверкам со стороны ФНС.

На АУСН расходы отражаются на балансовом счете предпринимателя в ФНС. Ежемесячно формируется налогооблагаемая база (налоговый период для АУСН — 1 месяц) и убытки переносятся по факту автоматически. Бизнесу не нужно формировать отчеты, да и проверок бояться смысла нет — ФНС ведь сама рассчитывает базу, а все расходы для нее прозрачны.

И каждый рубль убытка будет вот так перекрываться доходами все время пока идет эксперимент (до 31 декабря 2027 года), до тех пор, пока компания не выйдет в прибыль.

Минимальный налог на АУСН тоже есть — 3% от дохода. Но налогоплательщику не грозят проверки, не нужно ломать голову как отразить убытки в отчете. Правда, документы, подтверждающие расходы, нужно обязательно хранить. Запросить первичку налоговая все еще вправе.

Что еще сделает банк за предпринимателя на АУСН?

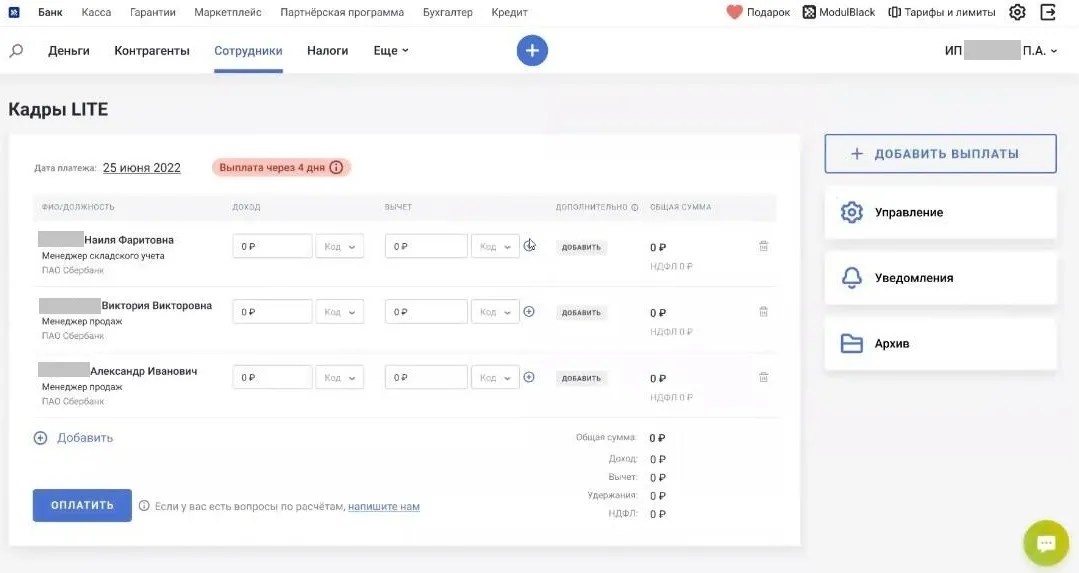

Помимо транзакционной отчетности (автоматической передачи данных в ФНС для исчисления и уплаты налога) и ведения разметки операций, на банки возложена обязанность расчета НДФЛ за всех сотрудников по ГПХ и трудовым договорам и перечисления налога в бюджет.

О том, как происходит расчет и уплата НДФЛ и взносов при АУСН, мы расскажем в следующей статье. Не пропустите — подпишитесь на наш блог.

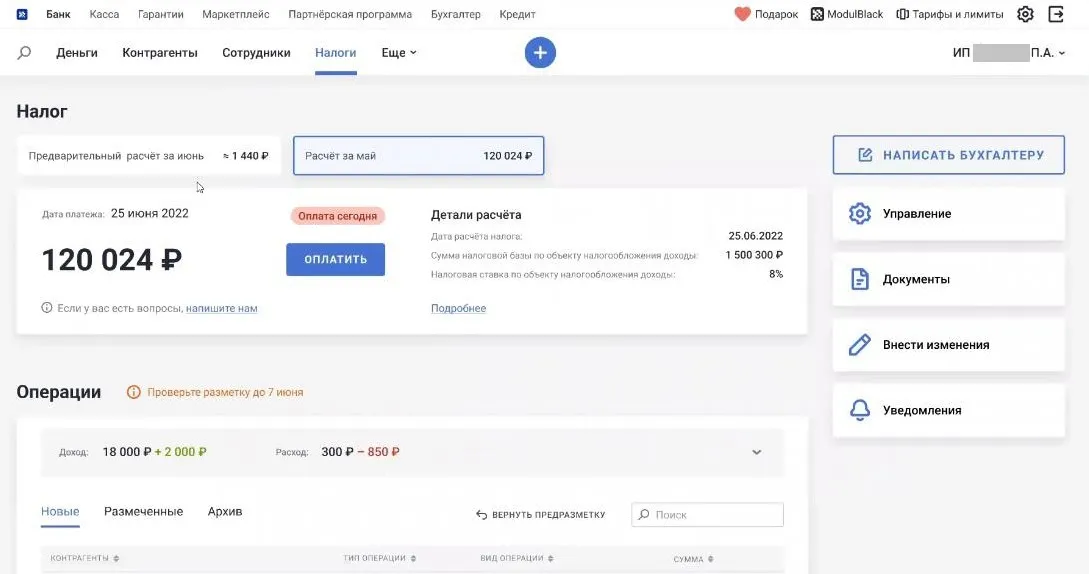

Как выглядит интерфейс Банк-клиент на АУСН

При переходе на АУСН в Модульбанк просто появляется новая функциональность в уже привычном кабинете пользователя Интернет-банка.

Например, так выглядит интерфейс Главной страницы.

Здесь можно подробнее посмотреть предварительный расчет налога, разметку по всем операциям, историю с чистыми расходами. Листаем ниже.

Вкладка «Кадры» для исчисления НДФЛ по всем сотрудникам.

В эту таблицу необходимо внести информацию о всех физлицах, которые получают денежные средства по ГПХ и трудовым договорам. Далее банк сам исчисляет и удерживает налог, производит расчет с физлицом, данные передает в ФНС.

Банк осуществляет бесплатно разметку операций, передает информацию в ФНС для автоматического исчисления налогов, а по желанию клиента берет на себя также бухгалтерский и кадровый учет.

Сопровождение бизнеса

Экономьте до 3 млн ₽ в год благодаря АУСН.

Начать дискуссию