Для бухгалтеров и предпринимателей Новый год — это не только праздник, но ещё и множество изменений в работе. О наиболее значимых изменениях в налоговом, бухгалтерском и трудовом законодательстве с 2021 года читайте в нашем материале. Без воды, со ссылками на нормативку и с учётом последних декабрьских новаций.

Налоги

С началом года в России станет одной системой налогообложения меньше — ЕНВД канет в Лету. Пройдёмся по изменениям в других налогах.

Налог на прибыль

Новая форма декларации. С отчёта за 2020 год нужно сдавать новую форму, утверждённую Приказом ФНС России № ЕД-7-3/655 от 11 сентября 2020 г. Изменения связаны с целым комплексом поправок в налоговом законодательстве. В частности, больше не нужно включать сведения о доходах физлиц от операций с ценными бумагами, перечень необлагаемых доходов стал шире, появились новые льготники и особенности налогообложения участников специальных инвестиционных контрактов.

ИТ-компании будут платить меньше. В федеральный бюджет — 3%, в региональный — 0%. Льготу получат компании с аккредитацией в Минкомсвязи, которые имеют в штате не меньше 7 человек, не менее 90% доходов получают от продажи и обслуживания собственного ПО (п. 4 ст. 1 Федерального закона № 265-ФЗ от 31 июля 2020 г.).

В то же время отменили право IT-компаний единовременно списывать затраты на приобретение электронно-вычислительной техники в составе материальных расходов. Теперь они будут учитывать такие затраты по общим правилам (п. 3 ст. 1 Федерального закона № 265-ФЗ от 31 июля 2020 г.).

Расширены возможности применения инвестиционного налогового вычета. Так, применить вычет можно и в отношении расходов на НИОКР (Федеральный закон № 374-ФЗ от 23 ноября 2020 г.). До 90% таких расходов можно будет отнести на уменьшение налога в региональный бюджет, а 10% – в федеральный. Регионы получат право вводить такие вычеты и условия его применения.

НДС

Новая форма декларации. С отчёта за IV квартал 2020 года нужно сдавать новую форму, утверждённую Приказом ФНС России № ЕД-7-3/591 от 19 августа 2020 г.

Льготников среди ИТ-компаний станет меньше. Если раньше ИТ-компаниям не надо было платить НДС при продаже ПО, то с 2021 года льгота сохранится только для тех, чьё ПО включено в «Единый реестр российских программ для ЭВМ и баз данных» (п. 1 ст. 1 Федерального закона № 265-ФЗ от 31 июля 2020 г.).

Устранена неопределённость при реализации продукции банкрота. Такие операции не облагаются НДС, в том числе если товары приобретены или услуги оказаны в процессе хозяйственной деятельности после признания должников банкротами (ст. 1 Федерального закона № 320-ФЗ от 15 октября 2020 г.).

Продлили льготу в отношении реализации (ввоза) племенного скота. Льгота действовала до конца 2020 года, сейчас её продлили до конца 2022 года (Федеральный закон № 375-ФЗ от 23 ноября 2020 г.).

Расширили перечень услуг, освобождаемых от НДС. Освободили ряд услуг операторов финансовой платформы. В частности, услуги по идентификации участников финансовой платформы, услуги по обеспечению взаимодействия участников финансовой платформы посредством сети Интернет (п. 3 ст. 2 Федерального закона № 374-ФЗ от 23 ноября 2020 г.).

НДФЛ

Новая форма декларации 3-НДФЛ. С отчёта за 2020 год нужно сдавать новую форму, утверждённую Приказом ФНС России № ЕД-7-11/615 от 28 августа 2020 г.

Новая форма расчёта 6-НДФЛ. С отчёта за I квартал 2021 года нужно сдавать новую форму, утверждённую Приказом ФНС России № ЕД-7-11/753 от 15 октября 2020 г.

Отменены справки 2-НДФЛ. Сведения о доходах работников теперь будут входить в состав расчёта 6-НДФЛ, отдельных справок 2-НДФЛ не будет (пп. «а» п. 19 ст. 2 Федерального закона № 325-ФЗ от 29 сентября 2019 г.). Но по итогам 2020 года справки 2-НДФЛ сдать нужно.

Прогрессивная шкала НДФЛ. По ставке 13% будут облагаться только доходы до 5 миллионов рублей в год. С суммы превышения нужно удерживать налог по ставке 15% и перечислять на отдельный КБК. В лимит не входят доходы от продажи личного имущества и подарки кроме ценных бумаг, выплаты по договорам страхования (Федеральный закон № 372-ФЗ от 23 ноября 2020 г.).

Проценты по вкладам будут облагаться по-новому. НДФЛ не будут облагаться только проценты, которые мог бы получить вкладчик с 1 миллиона рублей по ключевой ставке ЦБ. Всё, что свыше этой суммы, будет облагаться НДФЛ по ставке 13% (п. 2, 4 ст. 2 Федерального закона № 102-ФЗ от 1 апреля 2020 г.).

Сервис автоматизации работы бухгалтера

Распознает выписки, покажет ошибки. Собственная база знаний и консалтинг

Налог по УСН

Увеличен лимит годового дохода. Несколько лет он был на уровне 150 млн руб., с 2021 года будет 154,8 млн руб. (Приказ Минэкономразвития РФ от 30 октября 2020 г. № 720). Но и при достижении этого лимита право на УСН теперь не теряется. Если доход не превысил 200 млн руб., упрощенец будет работать с повышенной ставкой налога.

Переходный переход для превысивших лимиты. Если организация или ИП на УСН в течение года превысят лимиты по сотрудникам и доходам, они не «слетают» сразу с УСН, как раньше. Пока доход не превысит 200 млн руб., а число сотрудников — 130 человек, право на УСН сохраняется, но ставка налога возрастает до 8% для УСН «Доходы», и до 20% для УСН «Доходы минус расходы» (п. 2, 4 ст. 1 Федерального закона № 266-ФЗ от 31 июля 2020 г.).

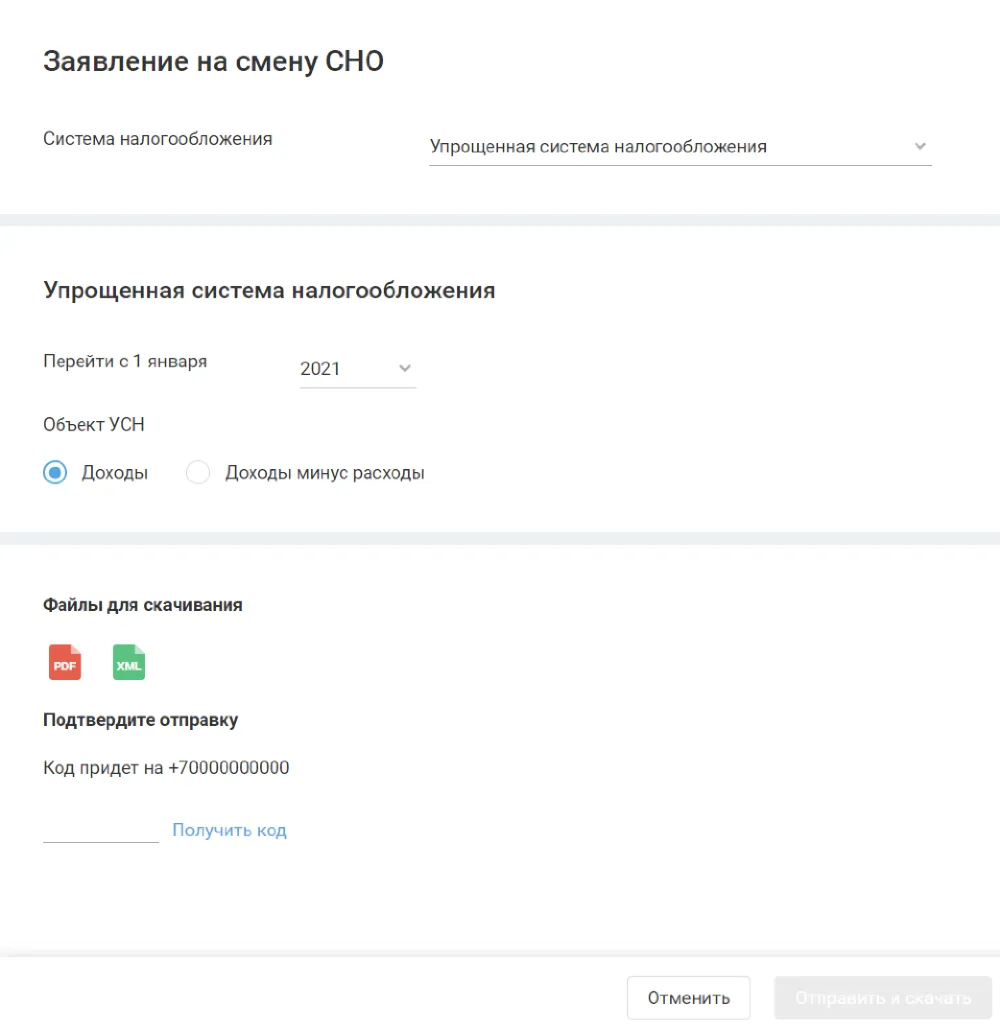

Подготовить и отправить в ФНС заявление для перехода на УСН поможет наш сервис для подготовки документов при смене режима налогообложения.

- Выбираете дату, с которой будет применяться УСН.

- Определяете с объект УСН.

- Отправляете заявление в ФНС.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

Налог по ПСН

В связи с отменой ЕНВД патентная система претерпела существенные изменения. Её расширили и дополнили, чтобы больше предпринимателей могли вести бизнес по патенту (Федеральный закон № 373-ФЗ от 23 ноября 2020 г.).

Расширен перечень видов деятельности. Их теперь 80 вместо 63. Но и этот список не закрытый — местные власти могут вводить своими законами новые виды, кроме деятельности по договорам простого товарищества или договорам доверительного управления имуществом, производства подакцизных товаров, добычи и реализация полезных ископаемых, оптовой торговли и торговли по договорам поставки, сделок с ценными бумагами, кредитных и финансовых услуг.

Введены ограничения для перевозчиков. Заниматься на ПСН грузовыми или пассажирскими перевозками можно только если для этих целей используется не больше 20 единиц транспорта. Увеличили лимиты площади для общепита и розничной торговли. Раньше для этих видов деятельности площадь не могла превышать 50 квадратных метров, теперь лимит будет 150 метров.

Разрешено вычитать страховые взносы из стоимости патента. Раньше страховые взносы никак не влияли на плату за патент. Теперь по аналогии с ЕНВД и УСН 6% предприниматели смогут уменьшать стоимость патента на взносы за себя и работников. ИП без сотрудников смогут уменьшить патент до 100%, с сотрудниками — до 50%.

Изменен налоговый период. Если ИП взял патент меньше чем на год, для него налоговым периодом будет срок действия патента. Если патент взяли на целый год, налоговым периодом будет месяц. Это значит, что ИП, который взял патент на год, но в течение года потерял право на применение ПСН, должен будет пересчитать налоги как на УСН или ОСНО не за весь год, а только за последний месяц.

Убрано ограничение для потенциального дохода. Потенциальный доход для расчёта стоимости патента устанавливают власти субъектов РФ. Раньше он не мог быть больше 1 млн руб. с учётом коэффициента-дефлятора. Теперь таких ограничений нет.

Введен временный патент для переходящих с ЕНВД. Его можно взять, если в IV квартале 2020 года ИП применял ЕНВД по следующим видам деятельности: общепит или розничная торговля на площади от 50 до 150 квадратных метров, автостоянки, автосервисы. Временный патент действует максимум до 31 марта 2021 года и только если местные власти еще не успели внести изменения в свои законы о ПСН. Стоимость такого патента рассчитывают по специальной формуле.

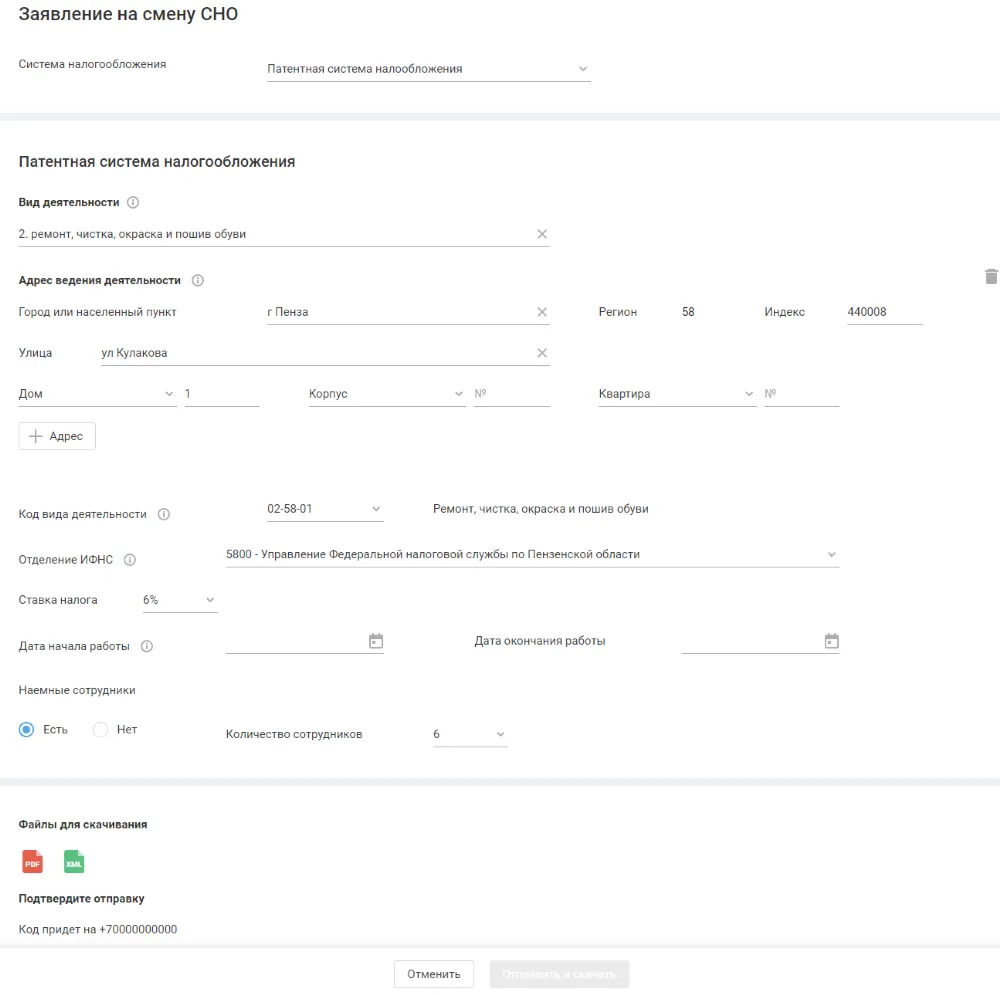

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

- Вид деятельности по патенту.

- Адрес ведения деятельности.

- Ставку налога.

- Срок, на который приобретается патент.

После этого останется только отправить заявление в ФНС в один клик.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

Имущественные налоги

Новая форма декларации по налогу на имущество организаций. Начиная с отчёта за 2020 год нужно сдавать новую декларацию, утверждённую Приказом ФНС России № ЕД-7-21/475 от 28 июля 2020 г. Изменения связаны с учётом налоговых каникул, налоговой амнистии и заключением соглашения о защите и поощрении капиталовложений.

Отменены декларации по транспортному и земельному налогам. Уже в 2021 году по итогам 2020 года декларацию по этим налогам сдавать не нужно (ч . 9 ст. 3 Федерального закона № 63-ФЗ от 15 апреля 2019 г.). Налоговики в информативных целях будут направлять организациям сообщения о сумме налога, но рассчитывать налог организации по-прежнему должны самостоятельно, и платить его вне зависимости от того, получили ли уведомление.

Единые сроки уплаты по транспортному и земельному налогам. Сроки по всей России теперь будут одинаковые: для налога — до 1 марта, для авансовых платежей — не позднее последнего числа месяца, следующего за истекшим отчётным периодом (Федеральный закон от 29.09.2019г. № 325-ФЗ).

Страховые взносы

Новая форма расчёта по страховым взносам. Изменения связаны с введением новых льгот по взносам и с отменой отдельного отчёта о среднесписочной численности — теперь эти сведения будут в составе РСВ. Новую форму, утверждённую Приказом ФНС России № ЕД-7-11/751 от 15 октября 2020 г. нужно применять начиная с отчётности за 2020 год.

Постоянная льгота для малого и среднего бизнеса. С 2021 года субъекты МСП на постоянной основе смогут платить пониженные взносы с зарплаты свыше МРОТ по ставке 15% (п. 9 ст. 2 Федерального закона № 102-ФЗ от 1 апреля 2020 г.).

Размер фиксированных взносов ИП за себя остался на уровне 2020 года. Это 32 448 руб. на пенсионное страхование, и 8 426 руб. на медицинское (Федеральный закон № 322-ФЗ от 15 октября 2020 г.).

ИТ-компании смогут платить вдвое меньше. У них уже была льготы по страховым взносам, они платили всего 15%, теперь ставка снизится еще почти вдвое — до 7,6%. Условия получения льготы аналогичны условиям для льготы по налогу на прибыль для ИТ-компаний.

Утрачивает силу зачётный механизм расходования средств ФСС России. Все субъекты РФ с 2021 года должны перейти на механизм прямых выплат (п. 3 ст. 5 Федерального закона № 243-ФЗ от 3 июля 2016 г.).

Утверждены новые предельные величины для начисления страховых взносов. Для пенсионного страхования это 1 млн 465 тыс. руб., для медицинского — 966 тыс. руб. (абз. 2 и 3 п. 1 Постановления Правительства РФ № 1935 от 26 ноября 2020 г.).

Бухгалтерский учёт

Новая форма отчёта о финансовых результатах. Её нужно применять начиная с отчётности за 2020 год (Приказ Минфина России № 61н от 19 апреля 2019 г.).

Утвержден ФСБУ 5/2019 «Запасы». Новый стандарт нужно применять начиная с отчётности за 2021 год (п. 2 Приказа Минфина России № 180н от 15 ноября 2019 г.). Подробно о новациях стандарта смотрите в видео с нашего вебинара.

Все организации обязали отчитываться строго в электронном виде. В 2020 году субъекты малого бизнеса ещё могли отчитаться на бумаге, с 2021 года электронная бухгалтерская отчётность стала обязательной для всех (п. 4 ст. 1, ч. 2, 4 ст. 2 Федерального закона № 444-ФЗ от 28 ноября 2018 г.).

Трудовое законодательство

Расширили возможности удалённой работы. Если раньше в ТК была прописана только постоянная дистанционная работа, то теперь есть три варианта: постоянная, временная и смешанный вариант. В ТК чётко прописали и права удалённых сотрудников. Так, им нельзя урезать зарплату только из-за факта удалёнки, а использование личного оборудования работодатель должен компенсировать (Федеральный закон № 407-ФЗ от 8 декабря 2020 г.).

Отменили обязанность заводить бумажные трудовые книжки. Если в 2021 году к вам впервые устраивается работник без трудовой, заводить на него бумажную уже не нужно. Если приходит сотрудник, у которого она уже есть, и он от неё еще не отказался, вести трудовую нужно. На всех сотрудников при кадровых изменениях нужно отправлять в ПФР отчёт СЗВ-ТД.

Установили новый МРОТ. В 2021 году он составит 12 392 руб. (Приказ Минтруда России № 542н от 28 августа 2020 г.). Эту сумму нужно учитывать при расчёте зарплаты (если работодатель не присоединился к региональному соглашению о минимальном размере зарплаты) и пособий.

Статистическая отчётность

В 2021 году Росстат проводит сплошное статистическое наблюдение за деятельностью малого бизнеса. Все малые предприятия и организации без исключения должны будут сдать отчёт до 1 апреля 2021 года. Организации отчитываются по форме № МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год», индивидуальные предприниматели — по форме № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год» (Приказ Росстата от 17.08.2020 № 469).

Как видите, изменений немало и у каждого есть масса нюансов. Подробно о применении новаций смотрите в видео с нашего вебинара.

Сервис автоматизации работы бухгалтера

Распознает выписки, покажет ошибки. Собственная база знаний и консалтинг

Начать дискуссию