Рассказываем, при каких условиях использование ОСНО будет выгодным для бизнесмена, и когда этот вариант необходим по закону.

Индивидуальные предприниматели чаще всего выбирают специальные налоговые режимы. Однако в некоторых ситуациях для ИП может быть удобна и общая система налогообложения (ОСНО). На прошлой неделе редакция Клерка сделала обзор облачных бухгалтерий для ИП на ОСНО, в котором отметила, что в России не меньше 200 тысяч таких предпринимателей. Мы решили дополнить коллег аргументацией выбора этого режима налогообложения. А обзор обязательно прочитайте — там и про нас написано.

Невыполнение ограничений для применения специальных налоговых режимов

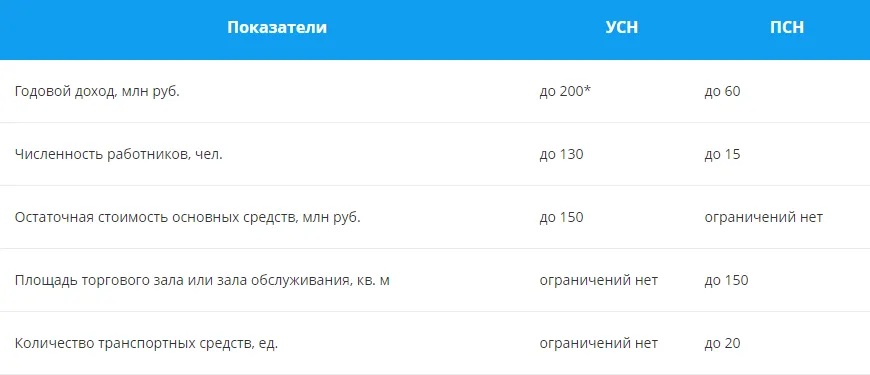

После отмены ЕНВД с начала 2021 года для предпринимателей осталось три основных налоговых спецрежима: единый сельхозналог (ЕСХН), упрощённая система налогообложения (УСН) и патентная система налогообложения (ПСН). ЕСХН доступен только для тех ИП, у которых доход от сельхоздеятельности превышает 70%. Рассмотрим ограничения по масштабу бизнеса для двух других, более распространённых налоговых режимов: упрощёнки и патентной системы.

*для перехода на упрощёнку доход за 9 месяцев предыдущего года должен быть не более 112,5 млн руб.

Всем ИП, не относящимся к сфере сельского хозяйства, придётся использовать ОСНО, если они превысят указанные в таблице лимиты. Кроме того, есть ещё и ограничения по виду деятельности. В частности, нельзя использовать УСН и ПСН (п. 3 ст. 346.12 и п. 6 ст. 346.43 НК РФ):

- при оказании различных финансовых услуг — страховых, банковских и т.п.;

- при ведении игорного бизнеса;

- при производстве подакцизных товаров, кроме вина из собственного винограда;

- при добыче и реализации полезных ископаемых, кроме общераспространённых.

Впрочем, заниматься финансовой деятельностью или организовывать игорный бизнес ИП не могут в принципе. Поэтому для предпринимателей актуальны только ограничения по подакцизным товарам и полезным ископаемым.

Работа с крупными клиентами

Как мы показали выше, практически все относительно крупные компании или ИП обязаны использовать ОСНО. А значит, платить НДС. Чтобы оптимизировать свои налоги, такие бизнесы стараются выбрать поставщиков и подрядчиков, которые тоже работают на ОСНО. В этом случае компании при покупке товара или заказе услуги получают счёт-фактуру и могут уменьшить свой НДС.

Поэтому ИП, которые в основном работают с крупными клиентами, часто вынуждены подстраиваться под них и становиться плательщиками НДС, то есть добровольно переходить на ОСНО. В противном случае покупатели могут уйти к конкурентам.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Подарок для наших читателей — практическое пособие по налогообложению и отчётности ИП от экспертов интернет-бухгалтерии «Моё дело». Как зарегистрировать ИП, выбрать коды ОКВЭД и систему налогообложения, рассчитывать и платить налоги, взносы и другие отчисления, вносить изменения в ЕГРИП, правильно ликвидировать ИП и многое другое — 52 страницы подробнейших инструкций с примерами заполнения форм.

ИП: инструкция по применению

практическое пособие для бухгалтеров и предпринимателей

Получите бесплатно 52 страницы экспертного контента!

Экономия на налогах при убыточной деятельности

В большинстве случаев специальные режимы позволяют снизить налоговую нагрузку на бизнес. Однако, при убыточной деятельности предпринимателю выгоднее использовать ОСНО. Дело в том, что при применении УСН и ПСН работа с убытком не позволяет полностью освободиться от налогов.

- При УСН «Доходы» налог нужно платить с поступившей выручки, без учёта расходов.

- При УСН «Доходы минус расходы» в случае убытка все равно нужно платить минимальный налог — 1% от дохода (п. 6 ст. 346.18 НК РФ).

- При ПСН налог вообще не зависит от оборотов бизнеса. Стоимость патента нужно рассчитывать исходя из вида деятельности и различных физических показателей: численности сотрудников, площади помещений и т.п. Поэтому предпринимателю придётся заплатить за патент при любых результатах деятельности, даже при полном отсутствии выручки.

Поэтому, если ИП предполагает, что у него будет убыток, то есть смысл временно перейти на ОСНО. Такая ситуация может возникнуть, например, в начальный период при запуске нового бизнеса. Однако важно помнить, что при ОСНО предприниматели платят два основных налога: НДФЛ и НДС. Убыток при расчёте первого не всегда означает, что ИП не нужно будет платить и второй.

Дело в том, что не все расходы, которые уменьшают налоговую базу по НДФЛ, одновременно включают в себя НДС. Например, ИП начисляет зарплату работникам и страховые взносы с неё, покупает товары либо материалы без НДС. Все подобные расходы учитываются при расчёте НДФЛ, но не влияют на НДС.

Пример.

Выручка ИП на ОСНО за год — 12 млн руб., в т.ч. НДС — 2 млн руб.

Расходы, включающие НДС — 8,4 млн руб., в т.ч. НДС – 1,4 млн руб.

Расходы без НДС — 4,0 млн руб. НДФЛ предпринимателю платить не нужно, т.к. общие расходы без НДС превышают выручку без НДС:

Выручка = 12,0 – 2,0 = 10,0 млн руб.

Расходы = 8,4 – 1,4 + 4,0 = 11,0 млн руб.

Но зато предприниматель заплатит НДС в сумме:

НДС = 2,0 – 1,4 = 0,6 млн руб.

Конечно, НДС — косвенный налог, который финансируется покупателем. Но если ИП предоставляет ему отсрочку уплаты, то в бюджет он будет платить свои деньги. Кроме того, даже если соотношение доходов и расходов позволяет не платить НДС, нужно помнить о налоговых рисках. Декларации по НДС, в которых вычеты превышают начисления, всегда привлекают пристальное внимание налоговиков. Инспекторы в таких ситуациях ищут незаконные схемы по уходу от налогов. А так как любой ИП изначально находится под подозрением у налоговиков и банков, как наиболее удобная правовая форма для незаконной обналички — риски дополнительно усиливаются.

Поэтому, переходя на ОСНО с целью не платить налоги при убытках, предприниматель должен очень внимательно изучить все аргументы «за» и «против» такого решения. Впрочем, представители микробизнеса с выручкой до 2 млн руб. в квартал, которые не торгуют подакцизными товарами (ст. 145 НК РФ), имеют право на освобождение от НДС и поэтому большинство из перечисленных выше проблем их не коснётся.

Использование вычетов по НДФЛ

Индивидуальный предприниматель — это одновременно и бизнес-единица, и физическое лицо. Поэтому ИП может уменьшить облагаемую базу по НДФЛ на все положенные для физического лица стандартные, социальные и имущественные налоговые вычеты.

Наиболее интересен имущественный вычет при покупке или строительстве недвижимости (п. 3 и 4 ст. 220 НК РФ). Размер этого вычета составляет до 2 млн руб. по затратам на покупку (строительство) и до 3 млн руб. по уплате ипотечных процентов. Таким образом, при длительном ипотечном кредите можно сэкономить на НДФЛ до 650 тыс. руб.: до 260 тыс. руб. за счёт стоимости самого объекта и до 390 тыс. руб. — за счёт уплаты процентов.

Кстати, интернет-бухгалтерия «Моё дело» отлично подходит для ведения учёта ИП на ОСНО. Формирование КУДиР, 3-НДФЛ, отчётности по НДС, автоматизированный расчёт зарплаты, бесплатная электронная отчётность и другие технологичные решения делают работу в сервисе удобной и не отнимающей много времени. Попробуйте, сейчас можно получить до полугода бесплатно!

Интернет-бухгалтерия «Моё дело»

Специализированный инструмент для ИП на ОСНО

Комментарии

2Зачем ИП льгота на НДС, если он специально перешёл на ОСНО для продажи с НДС

Если специально перешел на основ, чтобы продавать с НДС, то пользоваться этой льготой нет смысла. А вот если для того, чтобы не платить налог с убыточной деятельности, она может пригодиться.