С 2022 года арендодателям и арендаторам придётся пересмотреть свои подходы к бухучёту и применять ФСБУ 25/2018 «Бухгалтерский учёт аренды». Рассказываем об изменениях, которые затронут всех, и о послаблениях для малого бизнеса. В конце статьи — видео с вебинара Алексея Иванова и Людмилы Архипкиной по применению нового стандарта.

Кто и в каких случаях должен применять ФСБУ 25/2018

В общем случае стандарт должны применять все организации, которые заключили договоры, связанные с предоставлением имущества во временное пользование. Это касается как коммерческих, так и некоммерческих компаний. Исключение — только организации бюджетной сферы (п. 4 ФСБУ 25/2018).

Речь идёт как об операционной аренде (субаренде), так и о финансовой аренде или лизинге. В последнем случае имущество может быть отражено на балансе как арендатора, так и арендодателя. На порядок учёта это не повлияет (п. 2 ФСБУ 25/2018).

Есть исключения: новый стандарт не нужно применять при аренде следующих видов имущества (п. 3 ФСБУ 25/2018):

- Недр земли, которые арендуют для геологоразведки и добычи полезных ископаемых.

- Объектов интеллектуальной собственности, товарных знаков, знаков обслуживания и материальных носителей, на которых они находятся.

- Объектов концессионного соглашения.

Перейти на новый стандарт нужно с 1 января 2022 года.

Что входит в арендные платежи

Арендные платежи — это все выплаты, которые предусмотрены договором аренды, за вычетом возмещаемого и невозмещаемого НДС. В п. 7 ФСБУ 25/2018 приведены примеры основных видов арендных платежей:

- Фиксированные выплаты от арендатора арендодателю, за вычетом «встречных» платежей, например — возмещения арендодателем расходов арендатора.

- Переменные выплаты, привязанные к ценовым индексам или процентным ставкам.

- Справедливая стоимость передаваемого имущества при неденежной оплате.

- Платежи, связанные с изменением срока аренды.

- Платежи, связанные с выкупом предмета аренды арендатором.

Это открытый перечень — другие виды платежей, предусмотренные договором, тоже можно относить к арендным. Главное — чтобы передаваемое имущество соответствовало условиям для объекта учёта аренды.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как вести учёт аренды у арендатора

Арендатор в общем случае должен в момент получения актива признать в бухучёте право пользования им и обязательство по аренде.

Учёт права пользования активом

Право пользования активом (ППА) нужно учитывать по правилам, установленным для основных средств и капитальных вложений (п. 10 ФСБУ 25/2018). ППА при его формировании следует учитывать у арендатора в балансе в составе внеоборотных активов на счете 08. Для этого нужно завести отдельный субсчёт.

Стоимость ППА складывается из следующих частей (п. 13 ФСБУ 25/2018):

- Первоначальной оценки обязательства по аренде.

- Арендных платежей, произведённых «авансом» — до передачи или непосредственно в дату передачи предмета аренды.

- Затрат арендатора на доставку предмета аренды, установку, монтаж, настройку и другие подобные работы.

- Оценочных обязательств арендатора, например — по предстоящему демонтажу объекта или охране окружающей среды.

Компании, которые ведут упрощённый бухучёт, могут не учитывать затраты из п. 3 и 4, признавая их текущими расходами.

Расчёт обязательства по аренде

Обязательство по аренде в общем случае нужно оценивать по приведённой стоимости будущих арендных платежей. Эту сумму определяют путём дисконтирования — с учётом уменьшения стоимости денег в будущем (п. 14,15 ФСБУ 25/2018).

Период дисконтирования должен быть не длиннее, чем период, за который организация формирует бухгалтерскую отчётность. В общем случае это календарный год. Можно проводить дисконтирование и чаще, например — для составления управленческих отчётов. Если период аренды меньше отчётного, то арендные платежи можно не дисконтировать.

Организации, которые ведут упрощённый бухучёт, могут оценивать обязательство по аренде как номинальную сумму будущих платежей, без дисконтирования.

Стандартный порядок расчёта ставки дисконтирования:

- Оценить справедливую стоимость предмета аренды к концу срока его использования арендатором.

- Вычесть из этой справедливой стоимости суммы выплат, связанные с гарантией выкупа объекта, если таковые предусмотрены договором.

- Определить негарантированную ликвидационную стоимость предмета аренды как разность показателей из пп. 1 и 2. Это та потенциальная экономическая выгода, которую объект может принести по истечении срока аренды.

- Вычесть из текущей справедливой стоимости предмета аренды его негарантированную ликвидационную стоимость. Эта разность должна равняться сумме арендных платежей с учётом дисконтирования.

- Подобрать ставку дисконтирования так, чтобы приравнять сумму номинальных арендных платежей к разности из п. 4.

Достаточно сложная схема. Но арендатор имеет право применять упрощённый вариант. Компания может использовать для дисконтирования ставку по заёмным средствам на период аренды. Это может быть фактическая ставка, по которой организация берёт кредиты на срок, сопоставимый с длительностью аренды, либо оценочная величина. Например, можно взять текущую ставку рефинансирования ЦБ и прибавить к ней несколько процентных пунктов, с учётом кредитоспособности компании.

Пример 1.

Организация взяла 31.12.2022 в аренду на 3 года автомобиль для руководителя. Арендная плата — 200 000 рублей в год с выплатой 31.12.2022, 31.12.2023 и 31.12.2024. В декабре 2022 года до начала использования арендатор произвёл текущий ремонт автомобиля на сумму 50 000 руб. Ремонтом занималась специализированная организация. Компания определила ставку дисконтирования в 12% на основе текущей ставки по кредиту, полученному на 3 года.

Дт 08 Кт 60 50 000 руб. — стоимость ремонта автомобиля включена в ППА.

Дт 76 Кт 51 200 000 руб. — перечислен первый арендный платёж.

Дт 08 Кт 76 200 000 руб. — первый арендный платёж включен в ППА.

Расчёт первоначального обязательства по аренде с учётом дисконтирования:

400 000 руб. / (1 + 0,12)² = 318 878 руб.

Дт 08 Кт 76 318 878 руб. — первоначальное обязательство по аренде включено в ППА.

Дт 01 Кт 08 568 878 руб. — признано ППА.

Если арендатор переоценивает ту группу основных средств, к которой относится арендованный объект, то он имеет право переоценивать и ППА. Например, если компания переоценивает собственные автомобили, а затем взяла автомобиль в аренду, то ППА по нему также можно переоценивать (п. 16 ФСБУ 25/2018).

Амортизация ППА и корректировка обязательств по аренде во время действия договора

ППА по основным средствам нужно амортизировать по тем же правилам, по которым компания амортизирует собственные основные средства, схожие по характеру применения. Срок полезного использования в этой ситуации не должен превышать срок аренды, кроме тех случаев, когда арендатор планирует в дальнейшем выкупить объект (п. 17 ФСБУ 25/2018).

Амортизацию следует относить на текущие затраты с учётом назначения арендованного объекта:

Дт 20 (23, 25, 26…) Кт 02.

Обязательство по аренде в течение срока действия договора нужно корректировать (п. 18-20 ФСБУ 25/2018):

1. Увеличивать на сумму начисляемых процентов. Проценты нужно начислять по ставке дисконтирования, так как с течением времени приведённая сумма арендных платежей должна приближаться к номинальной. Проценты в общем случае нужно отражать в составе текущих расходов арендатора.

2. Уменьшать на сумму фактически уплаченных арендных платежей.

Пример 2.

Воспользуемся условиями примера 1 и рассмотрим, как будет меняться обязательство по аренде на момент первого и второго текущего платежа.

По состоянию на 31.12.2023 до окончательного расчёта по аренде останется 1 год, поэтому обязательство с учётом дисконта будет равно:

ОАд = 400 000 руб. / (1 + 12%) = 357 143 руб.

На момент заключения договора аренды обязательство было признано в сумме 318 878 руб., теперь оно увеличилось на 38 265 руб. Эту сумму нужно отнести на текущие расходы, а конкретно — на общехозяйственные, поскольку автомобиль использует руководитель:

Дт 26 Кт 76 38 265 руб. — увеличено обязательство по аренде.

В эту же дату компания сделает текущий платёж по аренде и уменьшит обязательство по аренде:

Дт 76 Кт 51 200 000 руб.

В итоге обязательство по аренде на 31.12.2023 будет равно:

ОА = 318 878 руб. + 38 265 руб. - 200 000 руб. = 157 143 руб.

31.12.2024 наступит срок окончательного расчёта по аренде, поэтому приведённая стоимость оставшегося обязательства должна стать равной номиналу последнего платежа — 200 000 руб. Следовательно, обязательство увеличится на 42 857 руб. (200 000 руб. - 157 143 руб.).

Дт 26 Кт 76 42 857 руб.

Одновременно компания перечислит последний арендный платёж и в итоге обязательство по аренде станет равным нулю:

Дт 76 Кт 51 200 000 руб.

В соответствии с п. 21 ФСБУ 25/2018 ППА и обязательство по аренде нужно пересмотреть, если стороны изменили:

- Условия договора аренды.

- Ранее существовавшее намерение продлевать или сокращать срок аренды.

- Размер арендных платежей.

При изменениях обязательства по аренде нужно уточнить ставку дисконтирования и отнести разницу на стоимость ППА.

Дт 01 Кт 76 — обязательство по аренде увеличилось.

Дт 76 Кт 01 — обязательство по аренде уменьшилось.

Если обязательство по аренде уменьшится на большую величину, чем ППА, то эту разность нужно отнести на прочие доходы.

Дт 76 Кт 91.1.

Пример 3.

Организация 31.12.2022 взяла в аренду станок на 10 месяцев. Арендная плата составляет 10 000 руб. в месяц, уплачивается ежемесячно. В феврале 2023 года приняли решение сократить срок договора до 8 месяцев.

В момент передачи станка 31.12.2022 сделали следующие проводки:

Дт 08 Кт 76 100 000 руб. (10 000 руб. в мес. х 10 мес.) — признано первоначальное обязательство по аренде.

Дт 01 Кт 08 100 000 руб. — признано ППА.

За январь-февраль 2023 года было уплачено 20 000 руб. арендных платежей. Обязательство по аренде уменьшилось на эту сумму и стало равным 80 000 руб.

Дт 76 Кт 51 20 000 руб.

За это же время была списана амортизация ППА на сумму:

А = 100 000 руб. / 10 мес. х 2 мес. = 20 000 руб.

Дт 20 Кт 02 20 000 руб.

ППА = 100 000 руб. - 20 000 руб. = 80 000 руб.

После пересмотра сроков договора обязательство по аренде на 28.02.2023 должно стать равным 60 000 руб., так как до окончания нового срока осталось 6 месяцев. Разницу в 20 000 руб. нужно отнести на уменьшение ППА.

Дт 76 Кт 01 20 000 руб.

При досрочном расторжении договора аренды нужно списать ППА и обязательство по аренде. Разницу при этом следует отнести на прочие доходы или расходы (п. 23 ФСБУ 25/2018).

Пример 4.

Воспользуемся условиями примера 3 со следующими изменениями:

- Компания потратила на монтаж станка 5 000 руб., воспользовавшись услугами сторонней организации.

- Компания расторгла досрочно договор аренды станка 28.02.2023.

Первоначальное обязательство по аренде будет таким же, как в примере 3 (10 000 руб. в мес. х 10 мес. = 100 000 руб.).

А стоимость ППА увеличится на стоимость монтажа и будет равна 105 000 руб.

Дт 08 Кт 60 5000 руб. — отражены затраты на монтаж.

Дт 08 Кт 76 100 000 руб. — признано первоначальное обязательство по аренде.

Дт 01 Кт 08 105 000 руб. — признано ППА.

На 28.02.2023 обязательство по аренде после двух платежей станет равным 80 000 руб., а ППА с учётом амортизации — 84 000 руб.

Дт 76 Кт 51 20 000 руб. — арендный платёж за 2 месяца.

Дт 20 Кт 02 21 000 руб. (105 000 руб. / 10 мес. х 2 мес.) — амортизация ППА за 2 месяца.

Дт 02 Кт 01 21 000 руб. — списана амортизация при расторжении договора.

Дт 76 Кт 01 80 000 руб. — списано обязательство по аренде.

Дт 91.2 Кт 01 4 000 руб. — разница отнесена на прочие расходы.

Упрощённый порядок учёта у арендатора

Арендатор может не рассчитывать ППА и обязательство по аренде по рассмотренным выше правилам, если выполняется одно из следующих условий (п. 11 ФСБУ 25/2018):

- Срок аренды менее 12 месяцев. Этот пункт можно применять в отношении однородных групп предметов аренды.

- Рыночная стоимость нового объекта, аналогичного предмету аренды — не более 300 тыс. руб.

- Арендатор имеет право вести упрощённый бухучёт.

Пункты 1 и 2 относятся ко всем компаниям, включая средние и крупные, которые ведут бухучёт по общим правилам.

Во всех подобных случаях арендатор имеет право учитывать арендные платежи равномерно или по другой обоснованной методике. Фактически арендатор может списывать затраты на аренду по правилам, действовавшим ранее — по мере получения от арендодателя актов об оказании услуг.

Однако, чтобы использовать упрощённый вариант учёта аренды, арендатор должен соблюдать ряд условий, предусмотренных п. 12 ФСБУ 25/2018:

1. Договор аренды не должен включать в себя:

- переход права собственности на объект к арендатору;

- возможность выкупа объекта арендатором по цене, которая существенно ниже справедливой стоимости.

Лучше всего прямо указать в договоре, что переход права собственности не предусмотрен и выкуп объекта невозможен.

2. Арендатор не должен планировать сдачу объекта в субаренду

Как вести учёт у арендодателя

Отличие между операционной и финансовой арендой

Бухучёт у арендодателя в первую очередь зависит от статуса аренды. Она может быть операционной, либо неоперационной (финансовой). Арендодатель должен определить статус по каждому договору аренды, в зависимости от его условий.

В рамках финансовой аренды от арендодателя к арендатору переходят экономические выгоды и риски, связанные с правом собственности на предмет аренды (п. 25 ФСБУ 25/2018).

Аренду следует признать финансовой, если выполняется любое из следующих условий:

- В договоре предусмотрен переход к арендатору права собственности на предмет аренды.

- Арендатор может выкупить предмет аренды по цене, которая значительно ниже его справедливой стоимости.

- Арендатор по договору имеет право пользования предметом аренды в течение всего срока его полезного использования.

- Справедливая стоимость предмета аренды на дату заключения договора сопоставима с приведённой стоимостью будущих арендных платежей.

- Только арендатор может использовать предмет аренды без существенных изменений.

- У арендатора есть возможность продления договора аренды с оплатой существенно ниже рыночной.

Это открытый перечень. Если есть другие обстоятельства, которые свидетельствуют о том, что экономические выгоды и риски переходят к арендатору, тоже нужно оценивать аренду, как финансовую.

При операционной аренде экономические выгоды и риски остаются у арендодателя.

Аренду следует признать операционной, если выполняется одно из следующих условий:

- Срок аренды намного меньше срока полезного использования объекта.

- Потребительские свойства объекта аренды со временем не меняются. Это относится, например, к аренде земельных участков или произведений искусства.

- Справедливая стоимость предмета аренды на дату заключения договора существенно больше, чем приведённая стоимость будущих арендных платежей.

Если арендодатель имеет право вести упрощённый бухучёт, то он в большинстве случаев может относить все свои договоры аренды к операционной аренде. Исключения — ситуации, когда по договору предусмотрен переход права собственности к арендатору или он имеет право выкупить объект по цене существенно ниже справедливой стоимости (п. 28 ФСБУ 25/2018).

Особенности учёта у арендодателя при финансовой аренде

При финансовой аренде у арендодателя появится новый объект учёта — инвестиция в аренду (п. 32 ФСБУ 25/2018).

В первую очередь арендодатель должен определить валовую стоимость инвестиции в аренду. Она равна сумме будущих арендных платежей по номиналу и негарантированной ликвидационной стоимости предмета аренды. Фактически это вся сумма денег в номинальном выражении, которую владелец может извлечь из объекта аренды до его полной ликвидации.

Далее валовую стоимость инвестиции в аренду нужно дисконтировать. Ставку дисконтирования нужно подобрать так, чтобы приведённая валовая стоимость предмета аренды на дату передачи предмета арендодателю была равна сумме справедливой стоимости предмета аренды и затрат арендодателя, связанных с исполнением договора (п. 33 ФСБУ 25/2018).

Инвестицию в аренду следует отражать в бухучёте по чистой стоимости с учётом дисконтирования.

Дт 76 Кт 01, 60… — балансовая стоимость предмета аренды.

Дт 76 Кт 91.1 — разница между балансовой стоимостью предмета аренды и чистой стоимостью инвестиции в аренду — доход арендодателя.

Чистую стоимость инвестиции в аренду нужно корректировать в соответствии с требованиями п. 36 ФСБУ 25/2018:

- Увеличивать на сумму начисленных процентов по мере приближения даты расчёта.

- Уменьшать на суммы полученных арендатором платежей.

Фактически порядок здесь такой же, как при учёте обязательств по аренде у арендатора.

Проценты по инвестиции в аренду относят на прочие доходы периода (п. 37 ФСБУ 25/2018):

Дт 76 Кт 91.1.

Чистую стоимость инвестиции в аренду нужно проверять на обесценение в соответствии с МСФО (IFRS 9) «Финансовые инструменты». Здесь можно использовать отдельный субсчёт к счёту 02 «Амортизация основных средств» по аналогии с обесценением основных средств (рекомендация БМЦ от 20.02.2015 № Р-56/2016-КпР):

Д 91.2 Кт 02.

Пример 5.

Организация 31.12.2022 приобрела станок за 800 000 руб. и сдала его в аренду на 2 года. Стоимость годовой аренды — 600 000 руб., выплаты — 31.12.2023 и 31.12.2024. В конце срока арендатор должен выкупить станок за 100 000 руб.

Валовая стоимость инвестиции в аренду — 1 300 000 руб. Она складывается из номинальных арендных платежей за 2 года (1 200 000 руб.) и негарантированной ликвидационной стоимости, которая в данном случае равна стоимости выкупа (100 000 руб.).

Справедливая стоимость станка равна цене его приобретения (800 000 руб.).

Ставку нужно подобрать таким образом, чтобы при дисконтировании суммы 1 300 000 руб. в течение двух лет с учётом графика оплаты получилось 800 000 руб.

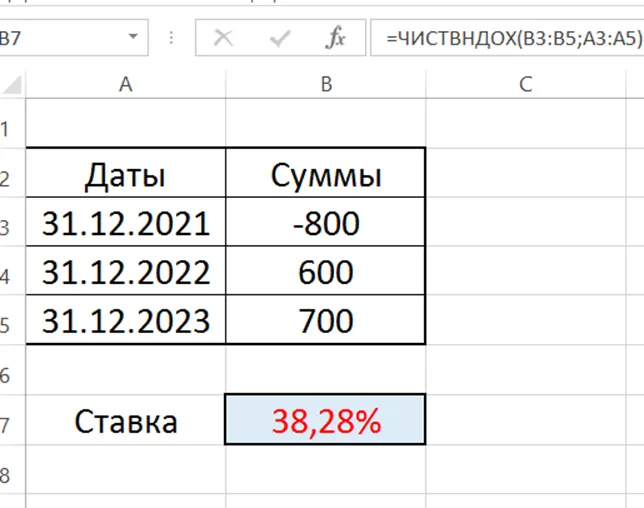

800 000 = 600 000 / (1 + С) + 700 000 / (1 + С) 2

Чтобы не решать уравнение вручную, для подбора удобно использовать функцию Excel —ЧИСТВНДОХ. В качестве аргументов функции нужно указать диапазоны сумм и дат платежей. Затраты арендодателя на приобретение объекта указываются с минусом, а платежи от арендатора — с плюсом.

Для нашего примера ставка дисконтирования равна 38,28%.

Чистая стоимость инвестиции в аренду в нашем случае равна справедливой стоимости объекта, так как никаких дополнительных затрат арендодатель не несёт.

Дт 76 Кт 60 — 800 000 руб. отражена чистая стоимость инвестиции в аренду

На дату первого платежа 31.12.2022 чистая стоимость инвестиции (ЧСИ) в аренду будет увеличена на сумму процентов и уменьшена на сумму платежа:

Дт 76 Кт 91 306 226 руб. (800 000 руб. х 38,28%).

Дт 51 Кт 76 600 000 руб.

ЧСИ = 800 000 руб. + 306 226 руб. - 600 000 руб. = 506 226 руб.

На дату завершающего платежа 31.12.2023 также нужно добавить с чистой стоимости инвестиции проценты по ставке дисконтирования и вычесть сумму оплаты:

Дт 76 Кт 91 193 774 руб. (506 226 руб. х 38,28%).

Дт 51 Кт 76 700 000 руб.

ЧСИ = 506 226 руб. + 193 774 руб. - 700 000 руб. = 0 руб.

По завершении расчётов по аренде чистая стоимость инвестиции стала равна нулю. Это значит, что ставка дисконтирования подобрана верно.

Учёт у арендодателя при операционной аренде

По объектам, переданным в операционную аренду, арендодатель может отражать актив в бухучёте без изменений методики — так же, как до передачи арендатору (п. 41 ФСБУ 25/2018).

Арендодатель имеет право признавать доходы от аренды равномерно или по иной разработанной методике (п. 42 ФСБУ ФСБУ 25/2018). Фактически это означает, что арендодатель может учитывать свои доходы по прежней схеме — по мере выставления документов арендатору.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Раскрытие информации об аренде в бухгалтерской отчётности

Обе стороны договора аренды обязаны с учётом существенности раскрывать в бухгалтерской отчётности различную информацию о влиянии арендных отношений на финансовое положение компании.

В частности, подлежит раскрытию (п. 45 ФСБУ 25/2018):

- Порядок расчёта переменных арендных платежей.

- Правила начисления процентов на задолженность по аренде.

- Порядок компенсации затрат на улучшение предмета аренды.

- Предусмотренные договором ограничения использования предмета аренды, в том числе связанные с финансовыми показателями.

Арендатор дополнительно должен раскрывать в бухгалтерской отчётности (п. 46 ФСБУ 25/2018):

- Информацию об использовании права на упрощённый учет обязательств по аренде в соответствии с п. 11 ФСБУ 25/2018.

- Информацию об арендованных активах, по которым признано право пользования — по аналогии с собственными активами.

- Данные о дополнительных затратах арендатора, связанных с предметом аренды.

- Сведения о пересмотре обязательств по аренде.

Для арендодателя также предусмотрены дополнительные данные, которые подлежат раскрытию (п. 47 ФСБУ 25/2018):

- Информация о валовой и чистой стоимости инвестиций в финансовую аренду.

- Потенциальные денежные потоки по срокам погашения, а также связанные с планируемым выкупом предмета аренды.

- Доходы и расходы, связанные с выбытием предмета аренды.

- Доход по операционной аренде в целом с выделением переменных платежей.

- Организация управления рисками, связанными с предметом аренды.

Всю информацию об объектах учёта аренды нужно представлять в бухгалтерской отчётности развёрнуто, без зачёта доходов и расходов (п. 44 ФСБУ 25/2018).

Как перейти на ФСБУ 25/2018

В общем случае на новый стандарт нужно переходить ретроспективным методом. Это значит, что нужно пересчитать данные по всем действующим договорам аренды за прошлые периоды в соответствии с новыми правилами (п. 49 ФСБУ 25/2018).

Есть исключения:

1. Можно не применять новый стандарт в отношении договоров аренды, срок действия которых закончится в течение 2022 года (п. 51 ФСБУ 25/2018).

2. Компании, которые ведут упрощённый бухучёт, имеют право переходить на ФСБУ 25/2018 перспективно — только в отношении договоров аренды, которые будут исполняться после 01.01.2022 (п. 52 ФСБУ 25/2018).

Кроме того, все арендаторы могут воспользоваться упрощённым порядком перехода (п. 50 ФСБУ 25/2018). Для этого нужно по каждому договору на 31.12.2021 провести следующие операции:

1. Оценить справедливую стоимость ППА.

2. Оценить приведённую стоимость обязательства по аренде. Для этого нужно дисконтировать номинальную стоимость оставшихся арендных платежей. Ставку дисконтирования следует признать равной процентной ставке по заёмным средствам, которые арендатор использует или мог бы использовать на условиях, сопоставимых с договором аренды.

3. Отразить в бухучёте ППА и обязательство по аренде так, как мы рассматривали выше в разделе «Учёт у арендатора».

4. Списать разницу между ППА и обязательством по аренде на нераспределённую прибыль: Дт 01 Кт 84 или Дт 84 Кт 01.

Как изменился ФСБУ 25/2018 с августа 2022 года

С 07.08.2022 вступили в силу изменения ФСБУ 25/2018, утверждённые приказом Минфина РФ от 29.06.2022 № 101н (информационное сообщение Минфина РФ от 15.08.2022 № ИС-учет-41). Речь идёт о следующих корректировках:

- В состав арендных платежей теперь не входят все суммы НДС, которые платят стороны договора: как возмещаемый, так и невозмещаемый налог. Ранее не включали только возмещаемый НДС.

- Если арендатор переоценивает группу основных средств, к которой относится арендуемое имущество, то он может сам выбирать: переоценивать право пользования активом (ППА) по объекту аренды, или нет. Ранее в такой ситуации арендатор был обязан переоценивать ППА.

ФСБУ 25/2018 в деталях

Подарок для наших читателей — запись вебинара по применению ФСБУ 25/2018. Два часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы! Спикеры — известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

- Алексей Иванов — директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

- Людмила Архипкина — ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

ФСБУ 25/2018 «Бухгалтерский учёт аренды»

Новые правила с 2022 года

Получите бесплатное видео с экспертным обзором!

Комментарии

19это ж кому не спалось по ночам, что до такого додумались((((

"Компании, которые ведут упрощённый бухучёт, имеют право переходить на ФСБУ 25/2018 перспективно — только в отношении договоров аренды, которые будут исполняться после 01.01.2022 (п. 52 ФСБУ 25/2018)."

Если прошлогодний договор закончился в июле 22-го и заключен новый с августа, это с этим делать? Старый договор остается "как был", а новый - по ФСБУ?

Второе, если срок прошлогоднего договора заканчивался, его продлили доп. соглашением на такой же срок. Это считается новым договором, который исполняется после 01.01.2022?

Действительно, кому ж там не спалось!? 😡

Да, если стандарт обязателен к применению в отношении вашего договора.

Спасибо!!! Осталось разобраться, обязателен ли стандарт к нашему договору... )) сквозь слезы...

разобраться с текстом как-то можно, но!!! настроить учет в прогр. это песня)))

Какая-то хрень...

Как-то у меня и с текстом туго идет... ((( иди туда - не знаю, куда, принеси то - не знаю, что...

Интересно, а для малого и среднего бизнеса есть какая-то реальная польза от этой дряни? Для крупного бизнеса такой учет существенен для разных целей, а для ООО численностью 50 человек с арендой склада и офиса что это даст? Только работу бухгалтеру, чтобы вдоволь наработаться...