Кто сможет заплатить страховые взносы позже

Согласно постановлению № 776 от 29 апреля 2022 года 12-месячная отсрочка действует для организаций и предпринимателей, которые работают в отраслях, перечисленных в приложениях 1 и 2 к постановлению. Список довольно обширный и охватывает такие сферы, как:

- сельское хозяйство и рыболовство;

- разные виды производства и строительства;

- транспортные услуги;

- общепит;

- образование;

- здравоохранение;

- культурная, спортивная и развлекательная деятельность.

Приложений с видами деятельности два, потому что предусмотрены отсрочки за разные периоды:

- Организации и ИП из приложения 1 смогут перенести срок уплаты страховых взносов за работников по трудовым и гражданско-правовым договорам с апреля по июнь 2022 года. ИП смогут отсрочить ещё и 1% страховых взносов c доходов свыше 300 000 рублей по итогам 2021 года. Так, взносы за работников за апрель 2022 года по общему правилу нужно заплатить до 15 мая 2022 года. Работодатели из перечня 1 могут заплатить их до 15 мая 2023 года. 1% взносов с доходов свыше 300 тысяч рублей с учётом отсрочки можно заплатить до 1 июля 2023 года.

- В приложении 2 перечислены сферы деятельности, при которых дополнительно можно отсрочить еще и взносы за июль-сентябрь 2022 года.

Второй перечень короче первого. Так, производители одежды смогут воспользоваться обеими отсрочками, а ветеринары — только отсрочкой за апрель-июнь.

Работодатели, которые имеют организационно-правовую форму из перечня 3, воспользоваться отсрочками не смогут. Это государственные, муниципальные, казенные, унитарные учреждения и т. п.

Подарок от экспертов сервиса «Моё дело»:

практическое пособие по получению господдержки

Как получить кредитные каникулы, льготные кредиты и субсидии

Как воспользоваться отсрочкой

Убедитесь, что ваш основной код ОКВЭД, который указан в ЕГРЮЛ или ЕГРИП, соответствует перечисленным в приложениях 1 или 2. Нужный код должен числиться основным по состоянию на 1 апреля 2022 года. Если вы поменяли основной код ОКВЭД позже этой даты, получить отсрочку нельзя.

Если код соответствует, писать заявления и ничего другого специально предпринимать не нужно. Просто платите взносы позже, если вам это нужно.

Принимая решение воспользоваться отсрочкой, не забывайте, что страховые взносы уменьшают либо налоговую базу на УСН «Доходы минус расходы» и ОСНО, либо сам на налог на УСН «Доходы» или патенте.

Если доходов было мало, то перенос страховых платежей имеет смысл. А вот если много, то налоги и авансы придётся заплатить полностью без вычета страховых взносов. Если вы заплатите взносы позже, сможете уменьшить налог только за тот период, в котором их заплатили. Но поскольку работодатели могут уменьшать налог на взносы только в пределах 50% от налога, часть вычета может сгореть.

То есть взносы вы отсрочите, но в итоге можете заплатить больше налогов. Поэтому заранее просчитайте, выгодно ли вам пользоваться отсрочкой.

Пример.

Фирма на УСН 6% зарабатывает в среднем 900 000 руб. в месяц, а страховых взносов за сотрудников в месяц платит в среднем по 30 000 руб. Налог за год составит 648 000 руб., но с учётом того, что можно его до 50% уменьшить на взносы, заплатить придётся 324 000 руб.

Если организация перенесёт взносы за 6 месяцев 2022 года на 2023 год, из налога получится вычесть взносы только за оставшиеся 6 месяцев, то есть 180 000 руб. По итогам 2022 года придётся заплатить 648 000 руб. - 180 000 руб. = 468 000 руб.

Теперь представим, что в следующем году у компании будет такой же доход и такие же взносы. В 2023 году нужно будет заплатить 360 000 руб. взносов за текущий год и 180 000 руб. перенесённых. Всего 540 000 руб. Налог при тех же доходах составит 648 000 руб., но уменьшить его можно будет только на 50%, т.е. на 324 000 руб. Остальная часть вычета останется неиспользованной.

Таким образом, переносить уплату взносов имеет смысл только если вы просели в доходах или точно знаете, что в следующем году доходы будут такие, что можно будет использовать весь вычет. Так, в нашем примере при доходах в 1,5 млн руб в месяц вычет не пропадёт.

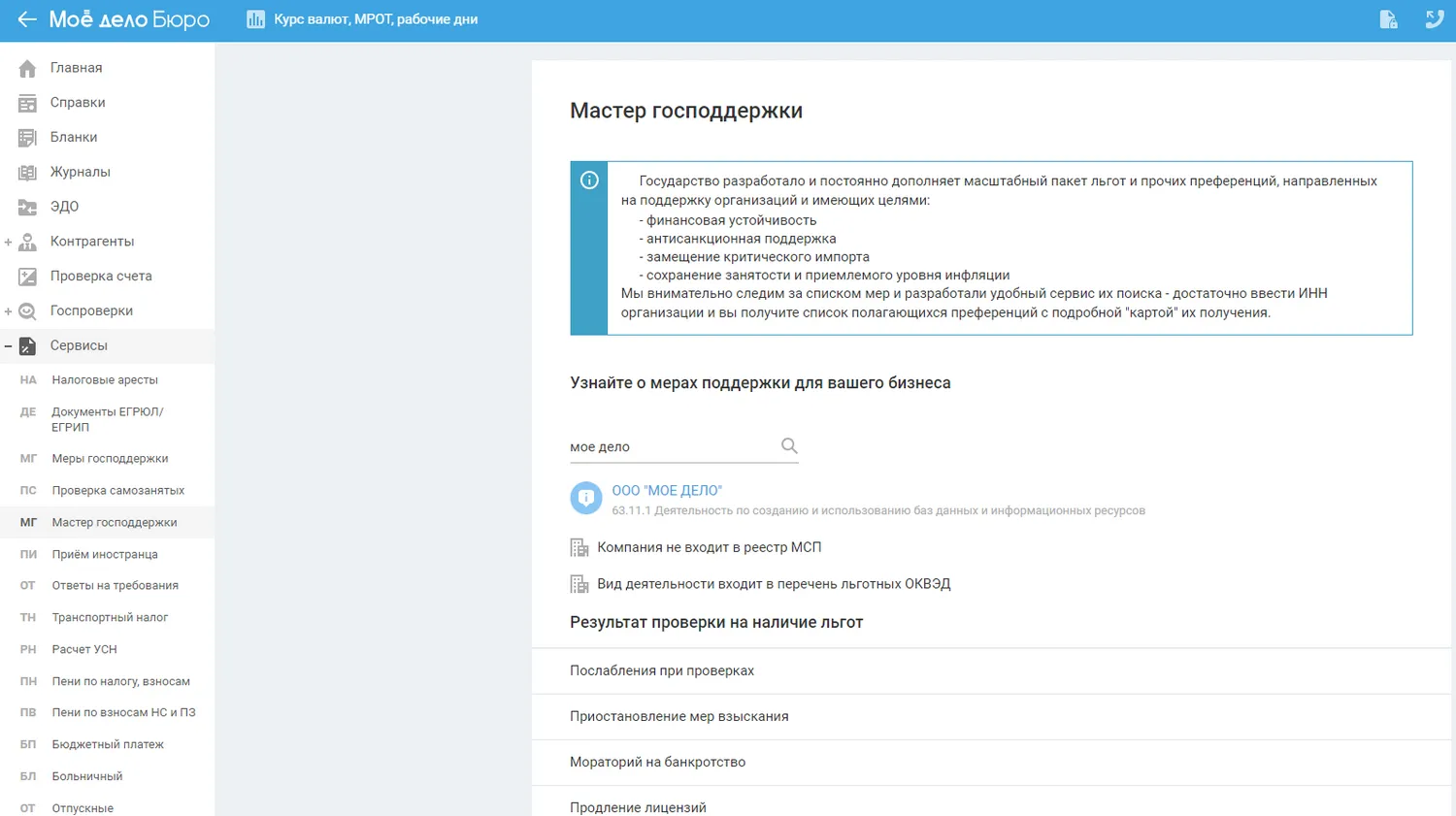

Мы решили помочь бизнесу, и разработали поисковик по мерам господдержки. Введите ИНН вашей компании в специальном сервисе «Моё дело Бюро», и вы получите список полагающихся именно вашей компании преференций с подробными инструкциями по их получению. Сервис бесплатен и доступен каждому зарегистрированному пользователю.

Чтобы получить доступ к сервису, просто заполните заявку.

Не удалось получить данные формы

Комментарии

8Пару вопросов. Перенос только для взносов с работников или за себя тоже? И что получается? В следующем году надо будет платить взносы за этот год и следующий???

Здравствуйте! За себя ИП могут перенести взносы в размере 1% с доходов свыше 300 тысяч за 2021 год.

Да, в следующем году надо будет заплатить и отсроченные взносы, и текущие

А можно перенести не на год а заплатить в следующем месяце, когда ожидаются деньги?

На год переносится крайний срок. В течение года можно заплатить когда удобно

Спасибо.

Но зачтут их не ранее крайнего срока! Сейчас если уплатить, деньги буду висеть в переплате.