Когда нужно установить суммированный учёт рабочего времени

По ст. 91 ТК РФ работник не может трудиться больше 40 часов в неделю. Для некоторых категорий сотрудников установлена сокращённая продолжительность рабочего времени:

для работников в возрасте до 16 лет – до 24 часов;

лиц от 16 до 18 лет, инвалидов I и II группы – до 35 часов;

для «вредников» (3 и 4 класс условий труда) – до 36 часов.

В ст. 94 ТК РФ прописана максимальная продолжительность рабочего дня (смены). Например, школьник от 14 до 15 лет не может трудиться больше 4 часов в день в период каникул, а «вредник» – больше 8 часов при 36-часовой рабочей неделе или 12 часов, если это предусмотрено отраслевым соглашением, коллективным договором и допсоглашением к трудовому договору.

Если по условиям производства или работы нельзя соблюсти ежедневную или еженедельную продолжительность рабочего времени, вводится суммированный учёт. Учётный период увеличивается со дня до месяца или года, и уже в его рамках определяется нормальное количество рабочих часов для отдельного работника. Если сотруднику по Трудовому кодексу положено сокращённое количество часов, то это тоже учитывается.

Внутри учётного периода в отдельные дни у сотрудника может быть увеличенная продолжительность рабочей смены, но это не будет считаться сверхурочной работой. Переработка в один день будет компенсироваться недоработкой в другие. Или работник может трудиться в субботу либо в воскресенье, но для него эти дни будут рабочими и оплачиваться будут в одинарном размере.

Суммированный учёт рабочего времени применяется при постоянных отклонениях от нормального режима работы из-за особенностей производства или оказания услуг.

Например, по Трудовому кодексу разрешено применять суммированный учёт:

при вахтовом методе – ст. 300 ТК РФ;

сменном характере работы – ст. 103 ТК РФ;

при гибком рабочем графике – ст. 102 ТК РФ.

Работодатель не может вводить его только для экономии на зарплате. Трудовой инспектор посчитает это за нарушение. Например, если работодатель решит ввести суммированный учёт на период подготовки годового отчёта, чтобы не оплачивать бухгалтеру переработки – это будет нарушением прав работника.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

Как определить учётный период

Теоретически, чем шире период учёта рабочего времени, тем больше у кадровика пространства для манёвра. Но в ст. 104 ТК РФ есть ограничения для работодателя. Учётный период для суммированного учёта устанавливается от одного месяца до года.

Для «вредников» он не может превышать три месяца. Однако и им учётный период можно увеличить до года, если это разрешено отраслевым соглашением и коллективным договором из-за сезонного характера работы или технологических особенностей производства.

Пример 1.

Период путины лосося на Камчатке может длиться 4 месяца: с начала июня по конец сентября. В это время работники рыбозаводов могут трудиться по 12 часов в смену. Класс условий труда у рыбаков может быть 3 или 4. По ст. 104 ТК РФ учётный период для таких работников составляет три месяца. Но п.4.4 отраслевого соглашения по организациям рыбной отрасли на 2022-2023 годы от 05.12.2022 разрешает увеличить его по причине сезонности до шести месяцев. При этом переработки в путину будут компенсироваться недоработкой в оставшиеся два месяца.

Как правильно перейти на суммированный учёт рабочего времени

Суммированный учёт можно ввести для всей компании или для отдельных видов деятельности.

Алгоритм перехода:

Узнать правила по соответствующему отраслевому соглашению. Перечень есть на сайте Минтруда в разделе «Документы». Если отраслевого соглашения нет, нужно руководствоваться только ст. 104 ТК РФ.

Установить учётный период в коллективном договоре, если он превышает установленный для «вредников» период в три месяца.

Выбрать систему оплаты труда – по окладу или по часовой тарифной ставке.

Определить норму рабочего времени для разных категорий работников: «вредников», лиц до 18-ти лет, инвалидов, работников без льгот.

Составить график сменности или график работы на вахте на учётный период. При гибком режиме работы условия определяются в допсоглашении к трудовому договору.

Порядок введения суммированного учета устанавливается в Правилах внутреннего трудового распорядка (ПВТР).

Рассмотрим ситуацию, когда работодатель переходит на суммированный учёт с нормального режима работы. Ему придётся внести изменения в следующие документы:

Коллективный договор. В нём устанавливаются учётный период для «вредников», если он превышает три месяца; графики сменности по ст. 103 ТК РФ; система оплаты труда. Изменения и дополнения в колдоговор вносятся вносятся в соответствии со ст. 44 ТК РФ. Без участия профсоюза скорректировать колдоговор не получится.

Правила внутреннего трудового распорядка. Порядок введения суммированного учёта устанавливается в ПВТР по ст. 104 ТК РФ. Например, можно сразу установить, что он действует для всех работников. Или прописать, что суммированный учёт для отдельных категорий сотрудников вводится приказом директора, с соблюдением сроков уведомления работников по ст. 74 ТК РФ. Можно прописать все нюансы в ПВТР или выпустить отдельное положение о суммированном учёте, а в ПВТР дать ссылку на него. Дополнения в ПВТР вносятся с учётом мотивированного мнения профсоюза по ст. 372 ТК РФ.

Трудовые договоры. Если у работников меняются условия оплаты и режим рабочего времени, это обязательно нужно отразить в трудовом договоре по ст. 57 ТК РФ. Работодатель должен предупредить сотрудников за два месяца до заключения дополнительного соглашения к нему в соответствии со ст. 74 ТК РФ.

Пример формулировки в трудовой договор для «вредника»: «Работнику устанавливается индивидуальное рабочее время по графику сменности с учётным периодом в три месяца. Работодатель гарантирует занятость по индивидуальному графику из расчёта не менее 36 часов в неделю за учётный период».

Суммированный учёт рабочего времени нельзя ввести просто приказом директора со следующего дня. Сначала нужно внести изменения в локальные акты и трудовые договоры, составить график сменности и заранее ознакомить с ним работников. До перехода на суммированный учёт работодатель будет оплачивать работникам все отклонения от нормального режима работы – переработки и труд в выходной день.

Как определить норму рабочего времени при суммированном учёте

При нормальной 40-часовой неделе сотрудник трудится 5 дней по 8 часов, и нет необходимости планировать для него графики. При суммированном учёте нужно определить нормы рабочего времени в каждый месяц и за учётный период в целом. Это требуется для справедливой оплаты труда.

Формулы для расчёта нормы рабочего времени при суммированном учёте с периодом в месяц по приказу Минздравсоцразвития РФ от 13.08.2009 № 588н:

НРВмесяц = НПчас × РДмесяц – ПДчас

НПчас = РНтк / 5 дней,

где:

НРВмесяц – норма рабочего времени в месяц;

НПчас – нормальная продолжительность рабочего дня в часах;

РДмесяц – количество рабочих дней в месяце по производственному календарю;

ПДчас – сокращение количества рабочих часов в предпраздничные дни

РНтк – продолжительность рабочей недели для категории работника по ТК РФ (40 часов, 36 часов и т.д.)

Аналогично считается норма рабочего времени за квартал или год. За основу берётся производственный календарь с пятидневной рабочей неделей.

Пример 2.

В продуктовом магазине введён суммированный учёт рабочего времени, поскольку торговая точка работает ежедневно с 07:00 час. до 20:00 час. Учётный период – месяц. В апреле 2023 года по производственному календарю 20 рабочих дней, без предпраздничных сокращённой продолжительности на час. Для продавца Ивановой И.И. нет льгот по уменьшению продолжительности рабочего времени. Она должна отработать:

20 дней х (40 часов / 5 дней) = 160 часов.

Работодатель устанавливает ей график сменности по 12 часов в смену. В апреле Иванова должна работать:

160 часов / 12 часов в день = 13,3 дня.

Например, по графику сменности её рабочие дни могут приходиться на субботу 8 и 15 апреля, и эти дни будут оплачены ей как нормальная работа, а не работа в выходные дни. И 4 часа смены сверх 8 часов не считаются переработкой. Но если Иванова по графику работодателя будет трудиться не 160 часов, а 168 часов (14 рабочих дней), то 8 часов будут считаться уже сверхурочной работой.

Как составить график и вести учёт рабочего времени

В ст. 104 ТК РФ, которая регулирует суммированный учёт, нет требования о планировании рабочего времени по графикам. Такие документы разрабатывают по ст. 103 ТК РФ при сменном характере работы и по ст. 301 ТК РФ при вахтовом методе.

Но работодателям лучше составлять графики, чтобы не ограничивать себя в манёвре в учётном периоде. При жёстком чередовании выходных и рабочих дней в ПВТР у работника могут копиться недоработки или переработки.

Пример 3.

Норма рабочего времени в январе 2023 года при 40-часовой рабочей неделе – 136 часов. Сотрудник работает в режиме смена через два дня. Смена длится 12 часов. Начиная с 1-го числа, он отработает 11 смен. Это 132 часа рабочего времени. В январе будет недоработка в 4 часа.

В феврале 2023 года он отработает 9 смен по 12 часов или 108 часов. Недоработка по сравнению с нормой рабочего времени составит уже 35 часов, поскольку для февраля норма 143 часа. При графике сменности ему можно будет компенсировать недоработки установлением дополнительных смен.

Советы по составлению графика сменности

Не стремитесь к точному почасовому соблюдению производственного календаря. Например, что работник должен отработать ровно 143 часа по нему в феврале 2023 года. Зачастую это невозможно.

Если количество смен в учётном периоде получается дробным, округляйте в меньшую сторону. Не закладывайте изначально переработки – сверхурочную работу планировать нельзя. Трудовой инспектор сочтёт это нарушением трудового законодательства и назначит штраф. Можно запланировать небольшие недоработки и затем оплатить их по среднему заработку. Это будет дешевле, чем платить штраф за нарушение трудового законодательства.

Не планируйте выход одного работника на работу в течение двух смен подряд. Это запрещено ст. 103 ТК РФ.

Всегда сокращайте продолжительность ночных смен на час по ст. 96 ТК РФ.

Уменьшайте норму рабочего времени на час работы в предпраздничные дни. Если сократить смену нельзя по условиям производства, переработка компенсируется дополнительным временем отдыха или оплачивается как сверхурочная работа в соответствии со ст. 95 ТК РФ.

Планируйте перерывы по ст. 108 ТК РФ и ст. 109 ТК РФ, еженедельный непрерывный отдых не менее 42 часов по ст. 110 ТК РФ.

Учитывайте максимальную разрешённую продолжительность рабочего дня или смены для отдельных категорий работников, например, водителей.

Нерабочие праздничные дни считайте выходными днями. Привлечь работника на смену можно только с соблюдением ст. 113 ТК РФ.

Отпуск при суммированном учёте планируйте по тем же правилам, что и для нормальной продолжительности рабочего времени – не менее 28 календарных дней в год.

Ознакомьте работника с графиком сменности не менее чем за месяц до его ввода в действие; при работе вахтовым методом – не менее чем за два месяца.

Учёт фактически отработанного времени ведут по часам, не включая обеденные перерывы. Работодатель сам решает, какую форму табеля он будет для этого применять – Т-12 или Т-13.

Если работник отсутствовал по какой-то причине: болезнь, отпуск, командировка, то эти дни и приходящееся на них количество часов отнимают от нормы рабочего времени в месяц. Например, сотрудник устроился на сменную работу только с 14-го числа. В расчёт нормы рабочего времени для него в этом месяце не будут включать часы с 1-го по 13-е число.

Как оплачивать труд при суммированном учёте

Работодатель может выбрать один из двух вариантов:

Платить по фиксированному окладу. Подход удобно применять, если учётный период равен месяцу. Если же он больше, то сотрудник за разное количество труда будет получать одинаковую зарплату, а это нарушает принцип трудового законодательства о справедливой оплате труда.

Платить по часовой тарифной ставке (ЧТС). Этот подход более правильный, поскольку работник будет получать зарплату за фактически отработанное время.

ЧТС определяется исходя из нормы рабочего времени за год или из нормы рабочего времени за месяц.

ЧТС год = О х 12 / ГН

ЧТС месяц = О / МН,

где:

ЧТС год – часовая тарифная ставка при норме рабочего времени за год;

ЧТС месяц – часовая тарифная ставка при норме рабочего времени за месяц;

О – оклад по штатному расписанию;

ГН – годовая норма рабочих часов;

МН – месячная норма рабочих часов.

Пример 4.

Оклад работника 35 000 руб. Норма рабочего времени за 2023 год при 40-часовой рабочей неделе по производственному календарю 1 973 часа. В феврале 2023 года норма рабочего времени – 143 часа. Сотрудник отработал в феврале 142 часа. Рассчитаем зарплату за февраль 2023 года:

при норме рабочего времени за год

ЧТС = 35 000 руб. в мес. х 12 мес. / 1973 часа = 212,87 руб. в час.

Зарплата за февраль = 212,87 руб. в час х 142 часа = 30 227,54 руб.

при норме рабочего времени за месяц

ЧТС = 35 000 руб. в мес. / 143 часа = 244,75 руб. в час.

Зарплата за февраль = 244,75 руб. в час х 142 часа = 34 754,50 руб.

Работодатель сам выбирает, какую систему оплаты труда он будет применять – тарифную или окладную, и как он будет считать ЧТС при тарифной системе. Но этот способ нужно закрепить в ПВТР или трудовом договоре работника. Также в локальном акте надо прописать, как будут начисляться и выплачиваться компенсации, надбавки, если они приняты у работодателя.

Как оплачивать отклонения от нормы

Фактические переработки или недоработки устанавливаются по итогам учётного периода. Внутри него они могут компенсировать друг друга.

Если по итогам учётного периода работник отработал больше часов, чем по норме рабочего времени, то это переработки. Их оплачивают по правилам ст. 152 ТК РФ: в полуторном размере за первые два часа работы и в двойном – за последующие часы.

Если в учётном периоде сотрудник выполнил полностью график, но отработал меньше нормы по производственному календарю, то это недоработки по вине работодателя. Их оплачивают по среднему заработку согласно ст. 155 ТК РФ.

Сверхурочная работа для сотрудника по ст. 99 ТК РФ не может превышать 4 часа в течение 2-х дней подряд и 120 часов в год, иначе работодатель рискует получить штраф за нарушение трудового законодательства. Если у работника по итогам учётного периода возникают постоянные переработки, то надо либо менять график, либо нанимать дополнительный персонал, чтобы снизить нагрузку на работника.

Работа в выходной и праздничный день оплачивается по правилам ст. 153 ТК РФ. При тарифной системе оплаты это двойная ЧТС. При этом выходные дни для работника устанавливаются графиком, а праздничные считаются нерабочими всегда.

Работа в ночные смены – с 22:00 до 6:00 – учитывается отдельно. Она оплачивается по принятым у работодателя правилам, в повышенном размере. Минимальный размер повышения – 20% часовой тарифной ставки согласно постановлению от 22.07.2008 № 554.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831

Комментарии

6***Если работник отсутствовал по какой-то причине: болезнь, отпуск, командировка, то эти дни и приходящееся на них количество часов отнимают от нормы рабочего времени в месяц.***

Помогите разобраться подробно, как высчитать уменьшенную норму при отпуске с 1 февр до 21 февр 2023г, какая норма будет за квартал с учетом отпуска, при 36 час неделе?

Для расчета нормы рабочего времени за 1 квартал 2023 года вам понадобятся производственный календарь на 2023 год, калькулятор и утвержденный график работы 1 квартал. Норма рабочего времени на 1 квартал 2023 года при 36-часовой неделе — 408,4 часа. В том числе в феврале — 128,6 часов или 18 рабочих дней. Сотрудник находился в отпуске с 1 по 21 февраля 2023 года или 15 рабочих дней. Норма рабочего времени, приходящаяся на отпуск в феврале, составит 107,17 часов (15 р.д. / 18 р.д. × 128,6 часов). Отнимаем это число от нормы рабочего времени за 1 квартал и получаем 301,23 часов. Это норма рабочего времени сотрудника за 1 квартал 2023 года. Этот расчет приблизительный и не учитывает тот график сменности, который вы установили работнику, с конкретным количеством часов.

Спасибо огромное, все понятно стало.

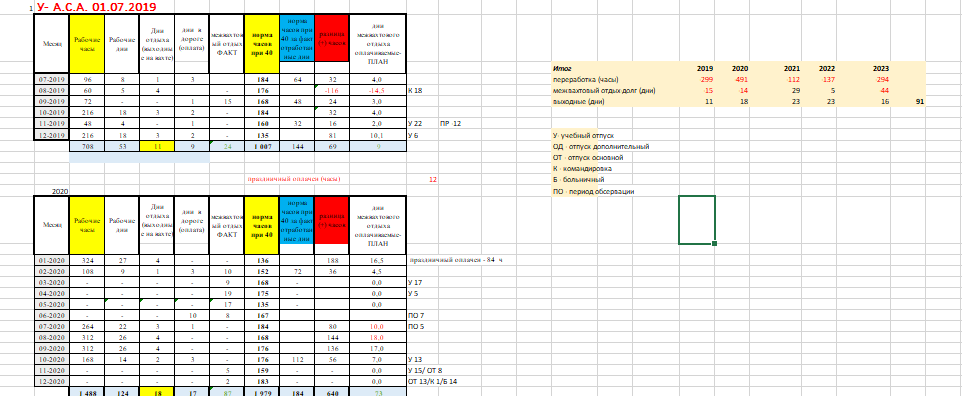

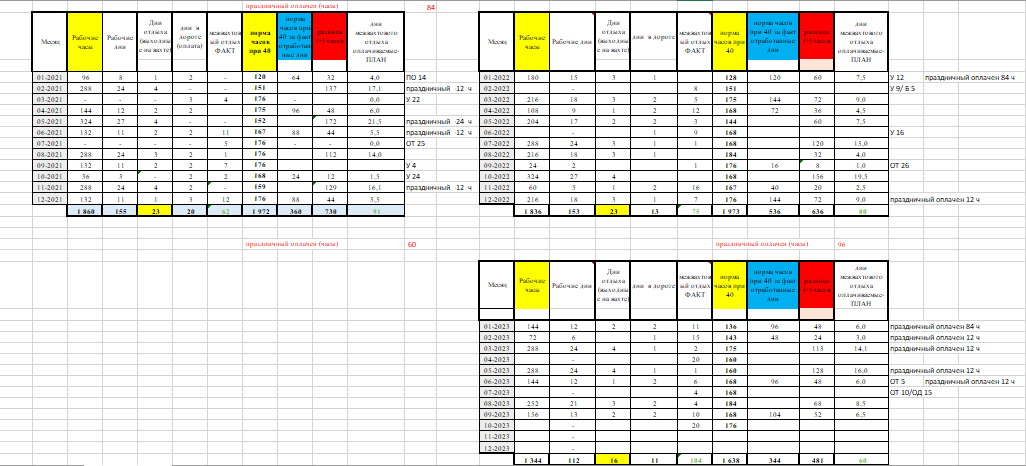

Здравствуйте! Прошу помочь разъяснить. Попросил работодателя посчитать дни межвахтового отдыха и переработку в связи с возможным увольнением. Кадровое управление прислали расчет (вложение). Они посчитали в минус. Мне кажется, что они не учли к МИНУСУ в "нормах рабочего времени при 40" - часы командировки, больничный, учебный, основной, дополнительный отпуска.