Когда нужны уведомления по ЕНП

В 2024 году организации и ИП платят налоги с помощью ЕНП: перечисляют суммы общей платёжкой по единым реквизитам и без разбивки по обязательствам. Перечисленные деньги поступают на единый налоговый счёт (ЕНС) организации или ИП общей суммой.

После оплаты налога нужно направить в налоговую специальное уведомление. Оно включает суммы начислений по конкретным обязательствам.

Срок зависит от налога. По большинству это 25 число месяца, в котором наступает срок уплаты налога, аванса по нему или страхового взноса. По НДФЛ уведомления подают дважды в месяц: 28 числа за период с 1 по 22 число этого месяца и 5 числа за период с 23 по последнее число прошлого месяца.

Для чего это нужно: Без уведомлений ИФНС не сможет разнести суммы конкретных налогов за соответствующий период. По этому документу налоговая определяет, на что именно перечислили деньги в составе ЕНП. Когда наступит крайний срок уплаты, налоговики направят их на погашение задолженности по обязательствам.

Когда уведомления не нужны: когда срок сдачи деклараций или расчётов приходится на более раннюю дату, чем срок уплаты обязательства — налоговая возьмет все данные из поступившей отчётности.

Ведите бухгалтерский и налоговый учёт самостоятельно с Онлайн-бухгалтерией «Моё дело». Здесь вы легко сформируете уведомления по ЕНП и электронную налоговую отчётность по актуальным формам. Адресуйте специалистам сервиса любые вопросы — они помогут разобраться в трудных ситуациях.

Платежные сложности: как работать с ЕНП и ЕНС в 2024 году

Забирайте подробный гайд по работе с ЕНП и ЕНС в 2024 году бесплатно!

Получите большой гайд, чтобы легко решать любые проблемы, связанные с ЕНП и ЕНС в 2024 году

Что делать с ошибкой в уведомлении по ЕНП

Уведомление с ошибками приведёт к неправильному распределению денег на ЕНС. Если вы обнаружили неточность, направьте в инспекцию уточнённый документ.

Нужно новое уведомление с верными данными, если вы ещё не сдали декларацию или расчёт по этому налогу, или когда отчётность вообще не предусмотрена (п. 9 ст. 58 НК РФ).

Если первичное уведомление включает данные по нескольким налогам, а ошибку допустили только по одному из них, в уведомление с исправлениями не включайте налоги, которые изначально указали правильно (письмо ФНС № БС-3-11/1180 от 31.01.2023).

Рассмотрим, как скорректировать уведомление.

Если неправильно указали сумму налога, заполните новое уведомление — повторите в нём те же реквизиты, но проставьте правильную сумму.

Важно! Не указывайте в уточнённом уведомлении разницу между ошибочной и верной суммой. Налоговики проведут эту сумму разницы на ЕНС, а прежнюю аннулируют. В результате налог будет занижен. Указывайте в уточнёнке только полную правильную сумму.

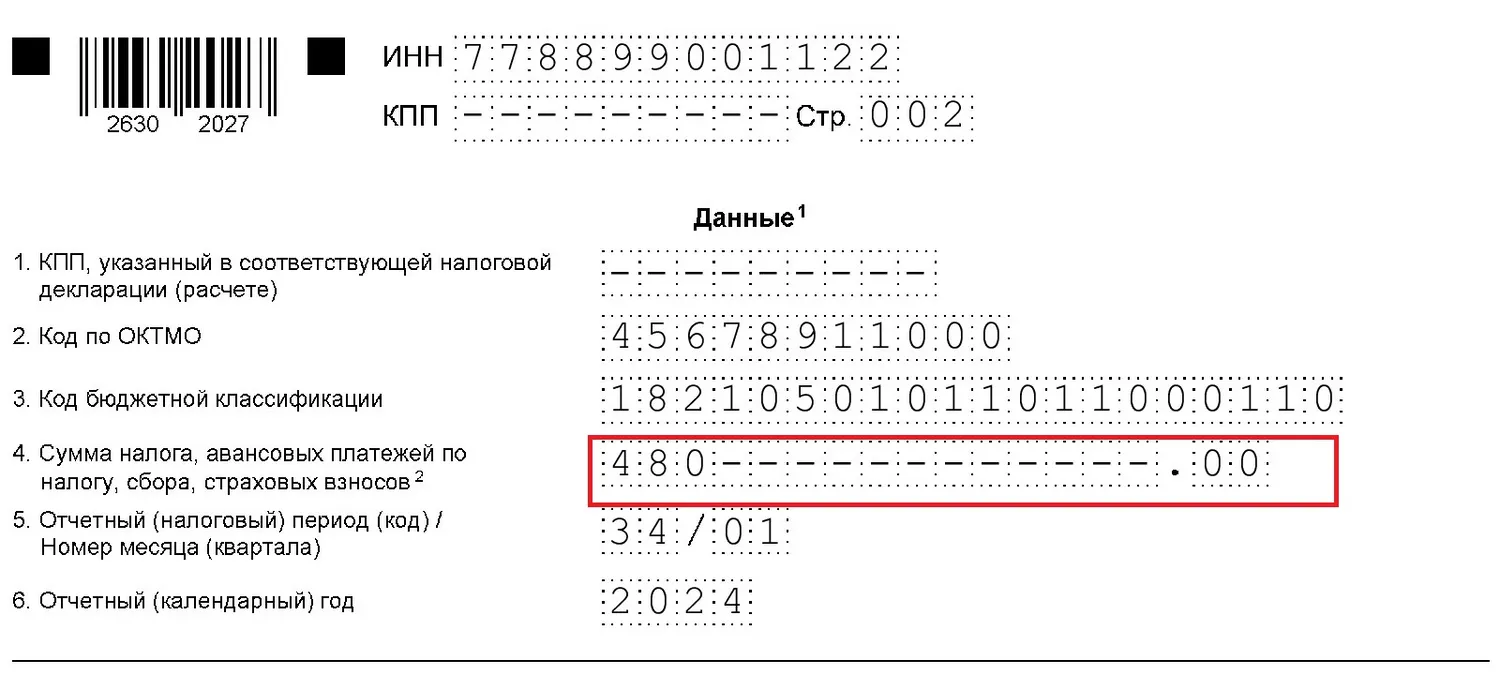

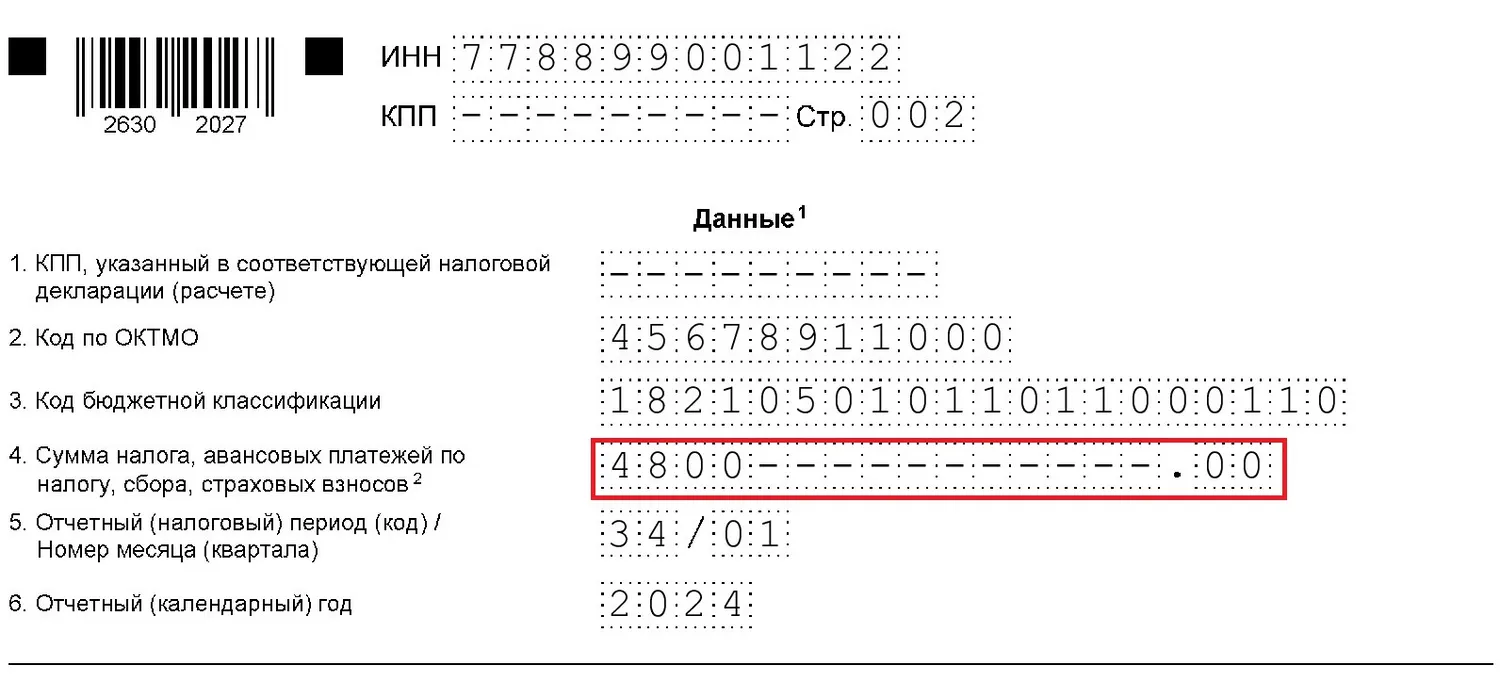

Пример: ИП подал уведомление по авансовому платежу УСН за I квартал, но ошибся в сумме — вместо «4800.00» указал «480.00»:

В уточнённом документе, он внёс те же сведения о реквизитах и периоде, а сумму указал правильную — «4800.00»:

Если неправильно указали коды или период, заполните сразу два блока в новом уведомлении:

Первый блок — повторите все данные, в том числе неправильные из ошибочного уведомления, но вместо суммы проставьте «0».

Второй блок — все реквизиты и сумму укажите правильно.

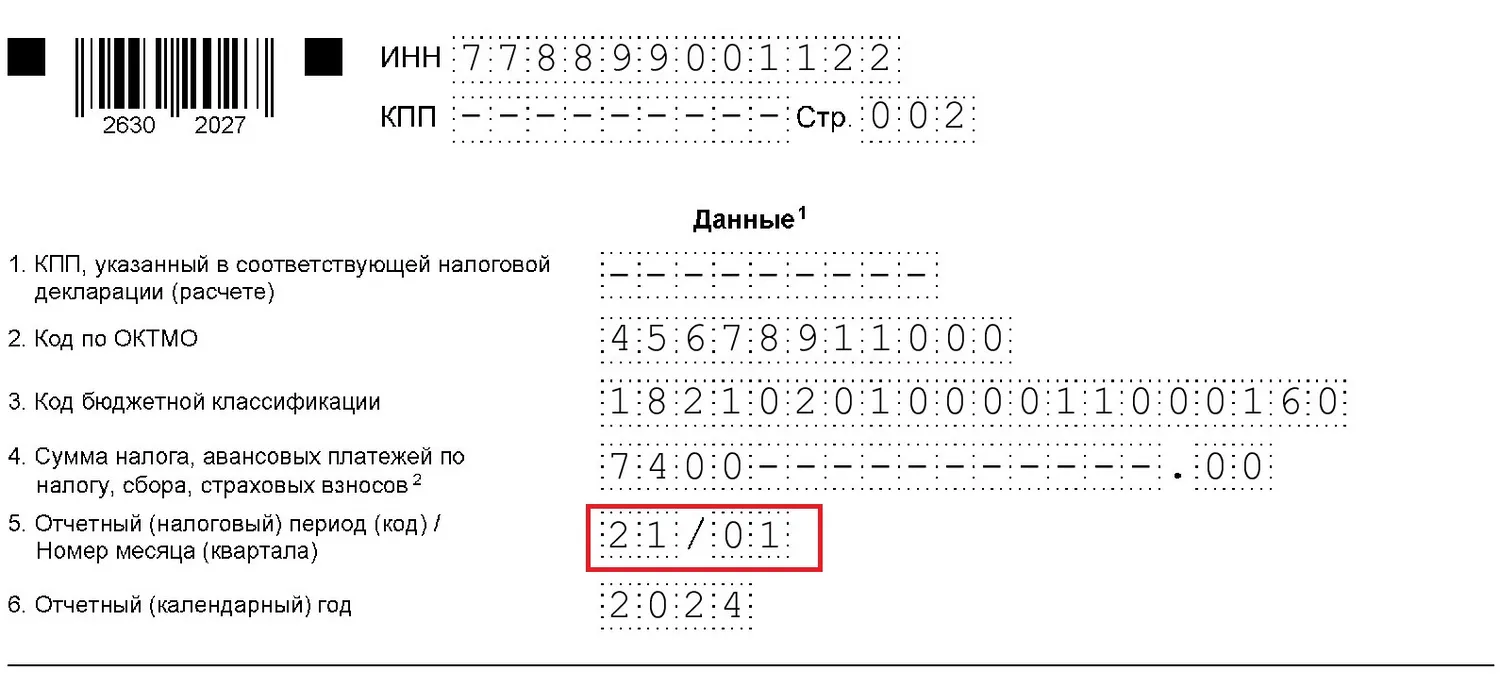

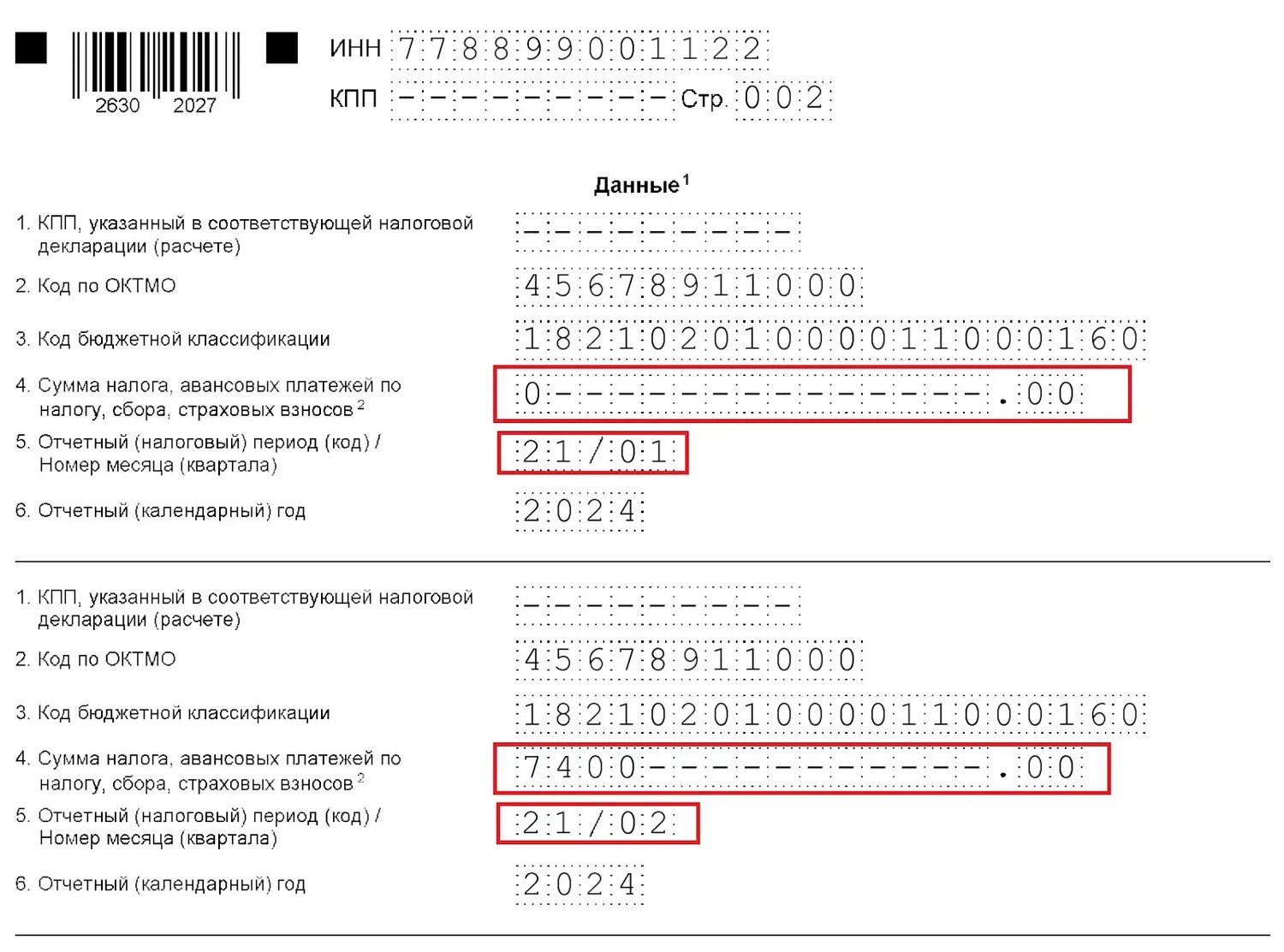

Пример: ИП в уведомлении о начисленных страховых взносах за февраль неправильно указал период: вместо кода «21/02» он проставил «21/01» — обозначает январь. Сумма взносов указана верно — 7400 руб.

В уточнёнке ИП заполнил два блока — один с неправильным периодом и нулевой суммой взносов, а второй полностью корректный — с правильным кодом периода и с суммой начисления:

Пени из-за ошибок в уведомлениях по ЕНП в 2024 году

Правительство продлило действие льготного периода по начислению пеней до конца 2024 года (постановление Правительства № 2315 от 26.12.2023).

Если сальдо на ЕНС положительное — пеней до конца 2024 не будет. Даже если уведомление отправлено с ошибками или его не подали в срок.

К пеням из-за просрочки уплаты налога эта льгота не относится. Если истёк срок платежа и на ЕНС образовалось отрицательное сальдо, на его сумму начислят пени.

Размер пеней за каждый день просрочки указан в ст. 75 НК РФ:

1/300 от ключевой ставки ЦБ — за весь период для ИП и за первые 30 дней юрлицам;

1/150 от ключевой ставки ЦБ — для юрлиц с 3 дня просрочки и далее.

Избежать пеней и штрафов помогут профессионалы Бухгалтерского аутсорсинга «Моё дело». Они правильно рассчитают налоги, корректно, с учётом требований закона заполнят отчётность и вовремя сдадут её в налоговую. В одной подписке вы получите бухгалтерское, налоговое, юридическое и кадровое сопровождение.

Моё дело Бюро

Справочно–правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KTX1u

Комментарии

1Спасибо, отличная шпаргалка с наглядным примером!