Когда можно возместить НДС

Организация или ИП может вернуть из бюджета часть НДС, который они уплатили при покупке товаров, работ или услуг. В некоторых случаях деньги вернут до конца налоговой проверки. Основание — п. 1 ст. 176 Налогового кодекса РФ

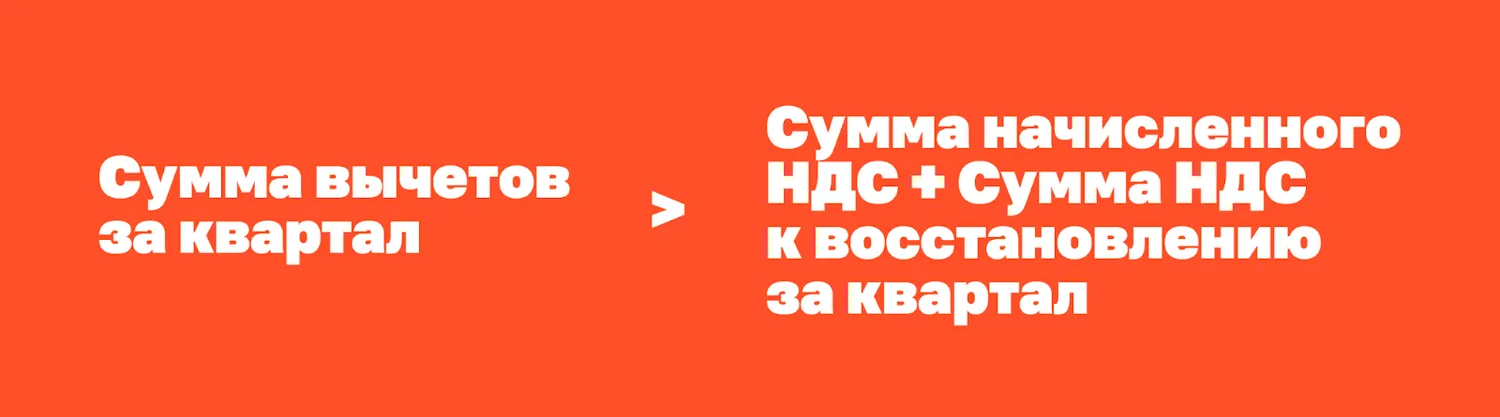

Возместить НДС можно, если за какой-либо квартал сумма вычетов по НДС стала больше налога, начисленного к уплате и восстановлению. То есть если соблюдается следующее неравенство:

Сумма НДС к восстановлению за квартал — это налог, который сперва приняли к вычету, а теперь должны уплатить в бюджет. Такие ситуации случаются, например, если использовать товары или основные средства бизнеса в сделках, не облагаемых НДС. В базе «Моего дела» подробно рассказали о восстановлении вычета НДС.

Чаще всего НДС возмещают:

организации и ИП, применяющие ставку НДС 10 процентов;

организации и ИП, затраты которых на покупку товаров, работ или услуг с НДС превысили прибыль от продаж с НДС.

Возместить НДС из бюджета можно в двух ситуациях. В общем порядке — после камеральной проверки: об этом рассказали в отдельном материале в базе «Моего дела». В ускоренном, заявительном порядке — до конца проверки.

К сожалению, статья не для плательщиков на налоговом мониторинге. Им возмещают НДС в заявительном порядке с особенностями. Мы в этом материале их не рассматриваем.

Срок обращения за возмещением

Срок одинаковый для любого порядка: три года после окончания квартала, в котором появилась возможность возместить НДС. Основание — п. 2 ст. 173 НК РФ.

Теоретически, можно возместить НДС и после трёх лет, но для этого нужно доказать, что раньше подать на вычет вы не могли. Например, налоговая не выполняла обязанности или злоупотребляла правами.

Кто может вернуть НДС

Есть 5 категорий налогоплательщиков, которые могут подать заявление на возмещение НДС со своими определенными условиями:

Налогоплательщики, которые не находятся в процессе реорганизации, ликвидации, банкротства;

Налогоплательщики с крупной выручкой, существующие не меньше 3 лет на момент подачи декларации;

Налогоплательщики с банковской гарантией выплаты налога;

Налогоплательщик, за которого НДС обязуется уплатить его поручитель;

Производители вакцины от коронавируса.

Основание — п. 2 ст. 176.1 Налогового кодекса РФ.

Перейдём к подробностям.

1. Налогоплательщики, которые не находятся в процессе реорганизации, ликвидации, банкротства могут возместить НДС за налоговые периоды 2022-2025 годов при следующих условиях

Они могут вернуть НДС без гарантий и поручительства, если сумма к возмещению не превышает совокупную сумму налогов и страховых взносов, уплаченную за год, предшествующий году подачи заявления на возмещение. Какие платежи формируют указанную сумму, подробно разъяснено в письме ФНС России № ЕА-4-15/3971.

Возместить НДС в большей сумме можно при наличии гарантии или поручительства, о которых пойдет речь ниже.

Если налогоплательщика подозревают в неправильном расчете налогов, ИФНС может отказать в ускоренном возмещении.

2. Могут вернуть НДС «крупные» налогоплательщики, которые одновременно:

существуют не меньше трёх лет на момент подачи декларации,

не проходят по делу о банкротстве,

заплатили 2 млрд руб. или больше налогов за три календарных года, предшествующих году, в котором организация обращается за возмещением.

По-последнему из названых условий учитываются НДС, акцизы, налог на прибыль и НДПИ. В расчёт не берутся налоги, уплаченные на таможне и в качестве налогового агента.

3. Налогоплательщики с банковской гарантией уплаты налога могут вернуть налог в полном объёме, если будут соблюдены все требования ст. 74.1 Налогового кодекса РФ.

4. Налогоплательщик, обязанность которого по уплате НДС обеспечена договором поручительства, тоже может вернуть налоги в полном объёме.

Поручитель должен соответствовать п. 2.1 ст. 176.1 НК РФ. А договор поручительства – правилам ст. 74 НК РФ и п. 4.1 ст. 176.1 НК РФ.п. 2.1 ст. 176.1 НК РФ.

Договор составляют по форме, утв. Приказом ФНС России № ММВ-7-3/120.

5. Производители вакцин от коронавируса могут возместить НДС за налоговые периоды с 1 января 2021 года по 31 декабря 2023 года включительно. Основание — ч. 2 ст. 2 Федерального закона № 306-ФЗ.

Для установления категории плательщиков в декларации по НДС в строке 055 раздела 1 нужно проставить специальные коды. Основание — п. 34.5 Порядка, утв. Приказом ФНС России № ММВ-7-3/558.

Платежные сложности: как работать с ЕНП и ЕНС в 2024 году

Забирайте подробный гайд по работе с ЕНП и ЕНС в 2024 году бесплатно!

Получите большой гайд, чтобы легко решать любые проблемы, связанные с ЕНП и ЕНС в 2024 году

Что подавать для возмещения НДС

Всегда подают декларацию с налогом к возмещению и заявление. В большинстве случаев декларацию нужно подать в срок не позднее 25 числа месяца, следующего за истекшим кварталом.

Заявление нужно подать по форме из Приказа ФНС России № ЕД-7-15/217. Срок — не позже пяти дней со дня подачи налоговой декларации. Подавать только электронно.

Иногда подают банковскую гарантию или договор поручительства. Если гарантом (поручителем) уплаты НДС за налогоплательщика выступает другая компания или банк, он должен подать соответствующие документы.

Банковская гарантия должна:

Быть выдана ВЭБ.РФ или банком из соответствующего перечня — то есть тех, что отвечают требованиям ст. 74.1 НК РФ.

Соответствовать иным требованиям из п. 5 ст. 74.1, п. 4 ст. 176.1 НК РФ.

Гарантию в ИФНС направляет гарант не позднее дня, следующего за днем ее выдачи.

Договор поручительства должен:

Быть заключен не позднее пяти дней со дня подачи налоговой декларации.

Отвечать требованиям п. 4.1 ст. 176.1 НК РФ.

И гарантию и договор поручительства можно заменить на новые в течение пяти дней со дня представления декларации с суммой к возмещению.

Как всё должно пройти

За пять рабочих дней со дня подачи заявления налоговики проверяют соответствия требованиям для ускоренного возмещения НДС. После этого они либо возмещают НДС, либо отправляют налогоплательщика возвращать деньги в общем порядке. О решении сообщат в следующие пять рабочих дней.

Особенности вынесения решения о возмещении при подаче уточненной декларации установлены п. 24 ст. 176.1 Налогового кодекса РФ.

Деньги попадут на единый налоговый счёт

Когда налоговая возвращает НДС, его признают единым налоговым платежом (ЕНП), поэтому возврат попадёт на налоговый счёт.

Если на счету «минус», полученные деньги ИФНС сама спишет в уплату налогов. Если после этого на ЕНС останутся деньги, налогоплательщик сможет вернуть их на банковский счёт или оставить на ЕНС.

Если налогоплательщик указал в заявлении сумму к возврату на банковский меньше, чем было подтверждено к возмещению, то остаток можно зачесть в общем порядке. Основание — письмо ФНС России № ЕА-4-15/5128.

В «Моё дело Бюро» мы разбирали, как вообще работают ЕНП и ЕНС. Если до сих пор не получилось разобраться — прочтите материал, будет полезно.

Налоговая проверит, насколько обоснован возврат

После возмещения при камеральной проверке налоговая проверит декларацию по НДС. Если нарушений не будет, то за семь рабочих дней вам сообщат об этом электронно. На следующий рабочий день банк освободят от гарантии, а поручителя — от поручительства.

Если найдут нарушения, их оформят в обычном для КНП порядке в обычные сроки. После — налоговая решит, отменить ли возврат. Решение по этому вопросу плательщику отправят в течение пяти рабочих дней.

Неправомерно возмещенные деньги нужно будет вернуть вместе с пенями и процентами. Пени рассчитываются со дня, следующего за днем отмены решения о возврате. Проценты считают с третьего дня после принятия решения о заявительном возмещении до дня отмены решения о возврате. Основание — п. 17 ст. 176.1, ст. 75 НК РФ.

Возвращают деньги за счёт ЕНС. Если на нём достаточно денег, налоговая просто их спишет. Если недостаточно, то требование об уплате направят в общем порядке. Тогда нужно будет пополнить ЕНС.

Срок возврата сумм НДС налоговая указывает в решении об отмене решения о заявительном возмещении.

Моё дело Бюро

Справочно–правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Реклама: ООО «Мое дело», ИНН: 7701889831, erid: LjN8KMozE

Начать дискуссию