Основные параметры для выбора

Выбор будущей системы налогообложения лучше всего делать на основании расчетов фискальных платежей в бюджет: расчетные данные, основанные на ваших прогнозах доходов и расходов, помогут грамотно оценить альтернативы и принять оптимальное решение.

Перед началом анализа необходимо определить следующие параметры:

Прогнозируемые доходы напрямую влияют на размер налоговых платежей: большинство систем налогообложения используют этот показатель для расчетов. Также объем выручки влияет на возможность применения той или иной системы.

Потенциальные затраты и возможность получения первичных документов. Для использования отдельных видов и режимов налогообложения это обязательное требования. Без учетных документов расходы нельзя списать в счет уменьшения налогооблагаемой базы.

Наличие или отсутствие наемных сотрудников, а также – их количество. В некоторых случаях НК накладывает ограничение на максимальное количество работников.

Региональное законодательство, действующее по месту регистрации бизнеса, а также – специфические налоговые правила. Базовые условия налогообложения устанавливаются федеральным законодательством, при этом региональные парламенты могут вводить дополнительные условия и льготы, которые необходимо учитывать при анализе доступных систем налогообложения.

Интернет-магазин ИП

Это общая и упрощенные системы налогообложения, а также – самозанятость. Важно отметить, что использовать патент для этого вида продаж нельзя, т. к. в соответствии с налоговым законодательством, реализация через компьютерные сети не является розничной торговлей.

Налог на профессиональный доход

Налог на профессиональный доход – это относительно новый способ ведения бизнеса, который можно применять только микропредприятиям, с годовым доходом не превышающем 2,4 миллиона рублей.

Другое важное ограничение для самозанятых – это возможность торговли только готовыми изделиями, которые предприниматель производит самостоятельно, перепродажа товаров запрещена. Также самозанятым нельзя нанимать сотрудников, работать можно только с подрядчиками по договорам ГПХ.

Важными преимуществами налога на профессиональный доход являются низкие ставки налогообложения: 4% от суммы выручки при реализации физическим лицам и 6% – для продаж юридическим лицами и ИП. При этом налогоплательщики полностью освобождены от платежей в счет социального страхования, они могут платить страховые взносы добровольно.

Пример расчета налоговых обязательств самозанятого

Предприниматель, занимающийся изготовлением мебели, за 2022 год получил выручку 650 тысяч рублей, из которых 150 тысяч – это продажи юридическим лицам, остальное – реализация физическим лицам (не ИП). Добровольные взносы на социальное страхование он не перечисляет.

Сумма годового налога:

(150 000 руб. * 6%) + (500 000 руб. * 4%) = 29 000 руб.

Налог будет уплачиваться ежемесячно, исходя из фактической выручки. Например, если самозанятый продал в январе на сумму 50 тысяч рублей, то налог за этот месяц составит:

50 000 руб. * 6% = 3 000 руб.

Если в феврале и в марте продаж не будет, налога к уплате не будет. При наличии продаж в течение одного месяца разным группам покупателей (например, ИП и физлицам), налог будет рассчитываться дифференцированно: по каждой реализации.

ИП на УСН

Применение предпринимателем упрощенной системы налогообложения при создании и развитии интернет-магазина доступно при условии соблюдения установленных критериев. Действующим законодательством предусмотрены следующие ограничения:

Численность сотрудников – не более 100 (для обычной УСН) и не более 130 (для УСН с повышенными ставками).

Годовая выручка – не более 150 млн руб. (для классической УСН) и не более 200 млн руб. (для УСН с повышенными ставками).

Балансовая стоимость оборудования и прочих основных средств– не выше 150 млн руб. (для обоих видов УСН).

Применение упрощенки освобождает налогоплательщиков от уплаты НДС и налога на прибыль, а также – от сбора и представления отчетности по этим налогам.

Есть два варианта налогообложения: платить налог с полной суммы доходов или с разницы доходов и расходов.

Базовые ставки 6% и 15%, однако для разных видов деятельности могут вводиться различные льготы, поэтому до уплаты налога необходимо узнать: имеются ли в регионе, где зарегистрирован ИП, преференции для плательщиков УСН.

Также действуют повышенные ставки 8% и 20% при превышении предпринимателем базовых лимитов применения УСН.

Дополнительная фискальная нагрузка для ИП на УСН – это страховые взносы, уплачиваемые в обязательном порядке.

Платежи во внебюджетные фонды делятся на два типа: фиксированные, перечисляемые независимо от суммы дохода, и дополнительные, которые нужно оплатить если годовая сумма доходов превысит 300 тысяч рублей.

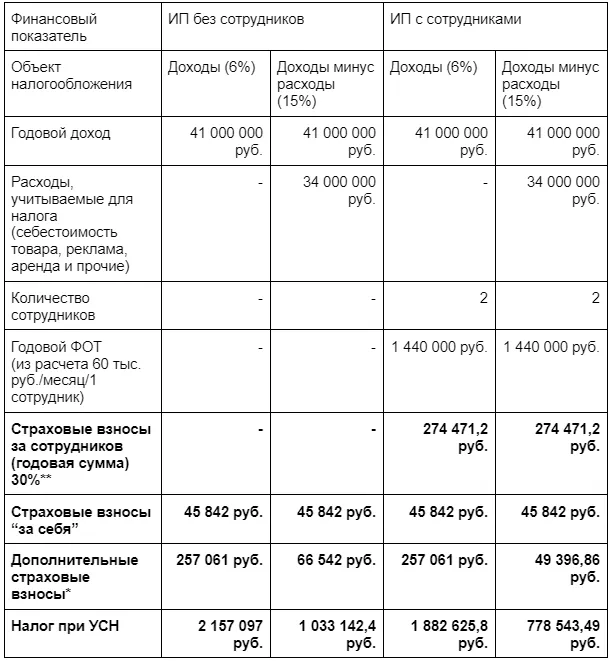

Пример расчета

Предприниматель планирует в 2023 году продавать через интернет-магазин детские игрушки, прогнозируемый годовой доход – 41 млн руб., расходы на закупку товаров и рекламу – 34 млн руб. Расходы на оплату труда выделены отдельно.

Рассмотрим различные варианты:

* Расчет дополнительных страховых взносов зависит от размера фиксированных платежей на пенсионное страхование, действующих в анализируемом периоде. Дополнительно: предусмотрен лимит допвзносов – не выше семикратной увеличенной суммы фиксированного платежа.

**ИП относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

При расчете будущей налоговой нагрузки необходимо учитывать несколько факторов:

Возможность получения корректно оформленных документов по расходам. Если контрагенты смогут вам предоставлять документацию – вы сможете просчитать варианты применения обоих типов упрощенки. Если первичных документов не будет – придется платить налог с общей суммы доходов (УСН-6%).

Не все типы расходов можно признать при расчете налога на УСН-15%. В НК закреплен закрытый перечень затрат, на сумму которых можно уменьшать налогооблагаемую базу. По издержкам, не включенным в этот перечень – это сделать не получится (даже при наличии учетных документов).

Уменьшать налог можно только на те страховые взносы, что уплачены в бюджет в том же периоде, за который рассчитывается налог УСН. Это правило действует для всех видов УСН.

Снижать налог на величину расходов можно только до минимально установленного предела – 1% от суммы выручки. Если налог, рассчитанный с учетом расходов, меньше минимального, то в бюджет необходимо уплатить минимальный налог.

Сервис МойСклад предоставляет широкие возможности для управления торговлей: кассовое приложение, товароучетная система, финансовая аналитика. Подключите маркетплейсы, сайт и соцсети. Торгуйте со своего склада, под заказ или по дропшиппингу. Управляйте всеми каналами продаж из одного окна.

ИП на АУСН

Автоматизированная УСН – это новая система налогообложения, которая появилась в экспериментальном формате с июля 2022 года. Действует она только в четырех субъектах России и главное ее преимущество – освобождение от всех видов страховых взносов, кроме платежей на страхование от несчастных случаев.

Другое важное достоинство этого метода – минимизация отчетности.

Недостатки:

ограничения на сумму доходов (не более 60 млн руб. в год) и численность персонала (не более 5 человек);

балансовая стоимость ОС – не более 150 млн руб;

счет можно открыть только в уполномоченных банках;

совмещать с другими режимами (например, с патентом по другой деятельности) нельзя.

Аналогично классической упрощенки, для автоматизированной предусмотрены два объекта налогообложения: «доходы» и «доходы минус расходы». Алгоритм расчета налоговых обязательств – такой же, как у обычной УСН, но ставки налога выше: 8% при налогообложении доходов и 20% – при расчете обязательств с разницы выручки и затрат (минимальный налог – 3% от суммы выручки).

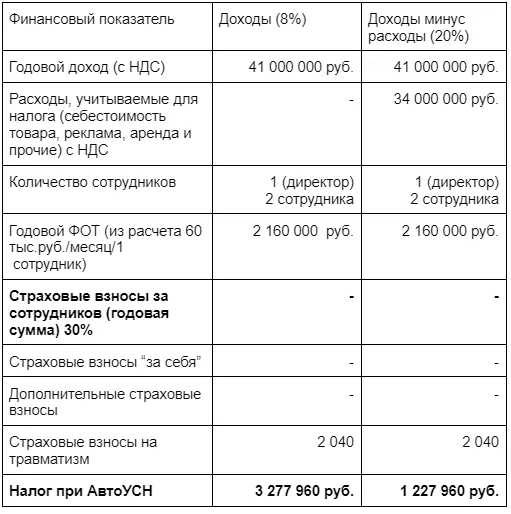

Рассмотрим потенциальную фискальную нагрузку для интернет-магазина игрушек с доходом 41 млн руб. за год и подтвержденными затратами 34 млн рублей:

Для подтверждения затрат будут использоваться данные по расчетному счету и ККТ, поэтому для применения автоматизированной УСН важную роль играет выбор поставщиков и контрагентов, способных подтвердить ваши затраты.

Как зарегистрировать онлайн-кассу для приема платежей через сайт – в статье.

МойСклад

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

ИП на ОСНО

Применение общей системы налогообложения принесет не только отсутствие ограничений на объем доходов, но и значительную фискальную нагрузку, а также – существенный документооборот.

Общая система налогообложения не имеет ограничений на размер выручки, затрат, стоимости основных средств и численности персонала. Она подойдет для любой интернет-торговли. Дополнительно: для ОСНО не предусмотрено ограничений на виды расходов, которые можно признать для целей расчета НДФЛ, а также – отсутствует минимальный налог к уплате.

Одновременно с преимуществами, за ОСНО скрывается изрядное количество сложностей:

Вместо единого налога при УСН, потребуется рассчитывать и уплачивать НДФЛ и НДС.

Более сложный и трудоемкий документооборот: по налогам НДФЛ, НДС, независимо от необходимости уплаты, потребуется формировать и представлять отчетность (декларации, справки, регистры). Дополнительно – потребуется вести документооборот, подтверждающий каждую сделку.

Сложные правила расчета и уплаты налогов. В отличие от других режимов, ОСНО предоставляет больше гибкости (например, снизить налог на прибыль до нуля), но требует больше трудозатрат на использование всех возможностей.

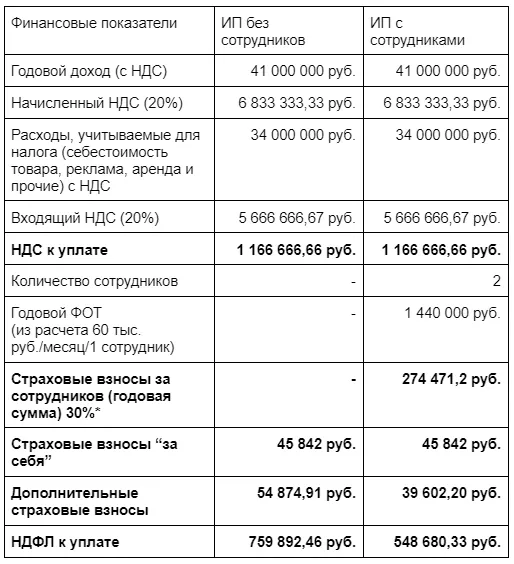

Продолжим рассчитывать фискальную нагрузку предпринимателя, открывающего интернет-магазин посуды:

*ИП относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

Как правило, ОСНО применяет бизнес с оборотами выше лимитов упрощенки. Для ведения бухгалтерского учета и расчета налоговых обязательств, чаще всего, нанимается бухгалтер (или команда бухгалтеров), которые смогут максимально эффективно использовать преимущества этого режима налогообложения.

МойСклад – все, что нужно для бизнеса, в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики.

Интернет-магазин организации

Для бизнеса по продаже товаров через сайт можно использовать в качестве организационно-правовой формы общество с ограниченной ответственностью. Это наиболее распространенный вид юридических лиц. Для них предусмотрены два варианта упрощенки и общая система налогообложения.

Бизнес на УСН

Организация на упрощенке по общему правилу не платит в бюджет налог на прибыль, НДС и налог на имущество, а также – не сдает по этим налогам декларации.

Аналогично ИП, ООО может использовать два варианта расчета налога: с полной суммы доходов по ставке 6% или с разницы выручки и затрат, которая облагается по ставке 15%. Страховые взносы будут только для тех сотрудников, которым компания выплачивает зарплату, фиксированных взносов не предусмотрено.

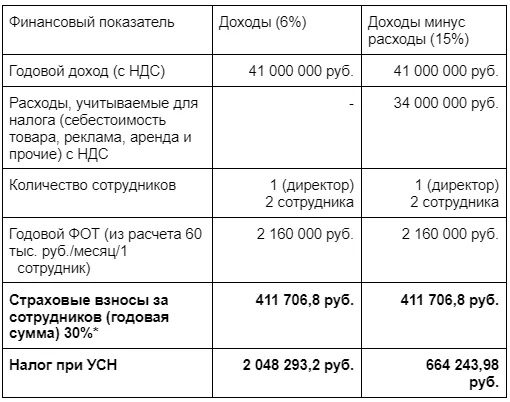

Продолжая пример интернет-магазина посуды, рассмотрим ведение бизнеса с теми же показателями по доходам и расходам, но в форме ООО:

*Организация относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

При расчете налога в рамках УСН к уплате для компаний действуют те же правила как для ИП. В частности:

Ограничения по видам расходов.

Минимальный налог 1% при УСН-15%.

Требование к наличию документов по расходам.

Также дополнительно учитывайте выплаты собственникам. Дивиденды будут облагаться налогом, каким именно (НДФЛ, УСН, налог на прибыль) – определяется при их выплатах.

Компания на АУСН

Организация имеет право участвовать в налоговом эксперименте и уплачивать налоги на АУСН. Критерии применения такие же, как для ИП:

регистрация в регионе, где проводится эксперимент;

доход не более 60 млн руб. в год;

балансовая стоимость ОС – не более 150 млн руб.

численность персонала – не выше 5 человек;

открытие счетов в специализированных банках.

При этом есть дополнительные ограничения:

отсутствие филиалов и обособленных подразделений;

доля участия других компаний в уставном капитале – не выше 25%.

Если ООО вписывается во все установленные ограничения, то взамен получает освобождение от основных страховых взносов, а также – отчетности по ним. ИФНС самостоятельно будет рассчитывать налог на основании оборотов по расчетном счету и ККТ.

При этом ставки налога будут выше, чем при обычной УСН: 8% для АУСН с объектом «доходы» и 20% для плательщиков, применяющих АУСН с объектом «доходы минус расходы» (с учетом минимально возможного налога в размере 3%).

Примерный расчет:

Этот режим налогообложения больше всего привлекает отсутствием страховых взносов и незначительным документооборотом.

Интернет-торговля ООО на ОСНО

Общая система налогообложения – отсутствие любых налоговых ограничений и лимитов, ее могут применять магазины с любым оборотом и любым количеством сотрудников, филиалов и основных средств.

При этом компания обязана вести полный документооборот, рассчитывать (и при необходимости – уплачивать) налог на прибыль, НДС, налог на имущество организаций и сдавать по ним отчетность в налоговые органы.

Однако, так же как и у предпринимателей, ОСНО дает больше гибкости в применении различных налоговых правил и льгот. При грамотном подходе, сумма фактических платежей в бюджет может быть ниже, чем при применении специальных режимов.

Наглядное доказательство этой возможности – финальный расчет налоговых обязательств для интернет-магазина:

*Организация относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

Управляйте всеми каналами продаж из одного окна в сервисе МойСклад. Сайт, маркетплейсы, соцсети. Быстрый старт, обучение, поддержка 24/7.

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Источник: https://www.moysklad.ru/poleznoe/shkola-torgovli/vse-o-spetsrezhimakh/

Начать дискуссию