Артур попал в кассовый разрыв.

В отличие от дефицита денег, кассовый разрыв – это не смертельно для бизнеса, любой предприниматель с ним справится. В этой статье разберем, как именно.

Избавиться от рутины и ошибок в учете поможет МойСклад. Есть бесплатный тариф без ограничений по времени.

Массовая загрузка и обновление товаров и цен.

Контроль остатков с уведомлениями, что товар заканчивается.

Автозаказы поставщикам на основании статистики продаж либо неснижаемого остатка.

Реальная прибыль по каждому товару с учетом возвратов, комиссий и прочих затрат.

Быстрый старт, обучение, поддержка 24/7.

Что такое кассовый разрыв

Кассовый разрыв – простыми словами, это когда пришло время оплатить расходы бизнеса: зарплата, аренда или налоги, например, а средств на руках хватает только на аренду. Для оплаты остального нужно ждать, когда поступят еще деньги.

Говоря на языке финансов, кассовый разрыв – это когда компания прибыльная, но вам временно не хватает денег заплатить по обязательствам.

Чтобы увидеть кассовый разрыв, нужно вести учет денег (спойлер: это не просто табличка «приход минус расход»). Как минимум нужны отчеты: ОПиУ, ДДС, баланс, оборотный капитал. Если бизнес в целом прибыльный, это значит, что деньги где-то есть, нужно их только найти.

Часто они застревают в дебиторской задолженности или их вынимают из кассы до того, как выполнены обязательства и по документам они стали прибылью. Это приводит к кассовому разрыву.

Примеры, как попадают в кассовый разрыв

Рассмотрим несколько случаев на примере владельцев малого бизнеса.

Забрали себе в карман до того, как выполнили обязательства

Ситуация самая распространенная и часто встречается у новичков. Это как раз случай нашего Артура – не дождался, когда поставка физически окажется на складе клиента и он подтвердит это документально, внеся остаток. Вместо этого стал делать ремонт, когда в первую очередь нужно выполнить обязательства в бизнесе.

Деньги, которые заплатил клиент, становятся вашими не сразу. Их нужно считать не по фактическому приходу на счет, а по выполненным обязательствам – подписанным актам. Тогда вы не присвоите себе то, что по документам еще не ваше.

Также полезно прописывать в договоре штрафы за просрочку платежей – это будет мотивировать клиентов платить исправно, а вас убережет от кассового разрыва.

Неправильно посчитали расходы

У Вадима типография. Пришел большой заказ на печать партии журналов для магазина косметики. Клиент просит отсрочку платежа на 30 дней после даты, когда будет сдан заказ. Навскидку на складе еще хватит материалов, а на счету лежат 200 тысяч.

Через пару дней бухгалтер напоминает, что надо платить за обслуживание станков 100 000 ₽. Вадим платит. Вместе с этим допечатывает партию и отправляет клиенту. Пошел отсчет 30 дней.

Через неделю надо платить 90 000 ₽ за бумагу, которую поставщик прислал месяц назад. Остается 10 000 ₽.

Еще через неделю день заработной и арендной платы за склад, а платить нечем. С сотрудниками можно договориться, но аренду нужно заплатить обязательно, иначе – штраф. Вадим вынимает из заначки 30 000 ₽.

Клиент наконец платит, а Вадим раздает долги и с облегчением выдыхает.

Случай Вадима – тоже типичная история. Если бы он вел платежный календарь, то увидел, что при такой большой отсрочке уже через полмесяца кончатся деньги. Тогда смог бы принять другое решение – дать отсрочку меньше, а у поставщика попросить себе времени на погашение больше.

А если бы Вадим пользовался МоимСкладом, то, кроме поступлений и расходов, контролировал бы еще остатки на складе. Не пришлось бы прикидывать в уме – под рукой всегда точные цифры. А в программе для выставления счетов он мог бы отслеживать статус платежа.

Работа по проекту затянулась

У Артема токарная мастерская по дереву. Клиент заказал у него 4 дизайнерских стола в офис, договорились сделать за 320 000 ₽. Предоплата – 40%, остальное после завершения. На старте работы у него на счету 100 000 ₽.

Пока искали дерево и делали часть столов, надо было заплатить подмастерью и дизайнеру по 60 000 ₽ и за аренду мастерской 20 000 ₽. Столько же Артем оставил на следующий месяц, а остальное забрал себе.

Через месяц, когда сделали 3 из 4 столов, он снова заплатил помощникам и за студию. Деньги кончились, но это пока не кассовый разрыв.

Клиент недоволен выбором дерева и качеством исполнения одного стола, надо переделывать. Работа затягивается, а уже время очередной зарплаты и аренды – платить не из чего. Вот это – кассовый разрыв.

Артем умоляет своих ребят войти в положение и закончить работу, они соглашаются, доделывают столы. Клиент выплачивает остаток. Из него с опозданием уходят деньги сотрудникам и за студию. На счету опять есть средства.

В проектном бизнесе важно следить за сроками выполнения и брать оплату за короткие этапы. Нужно прямо в договоре фиксировать дедлайн каждого этапа и строго следовать ему.

Так, проект на 2 месяца может стать прибыльным, а на 4 – уже убыточным. Постоянные расходы на зарплаты и офис постепенно «съедят» всю прибыль. Это также можно увидеть из платежного календаря.

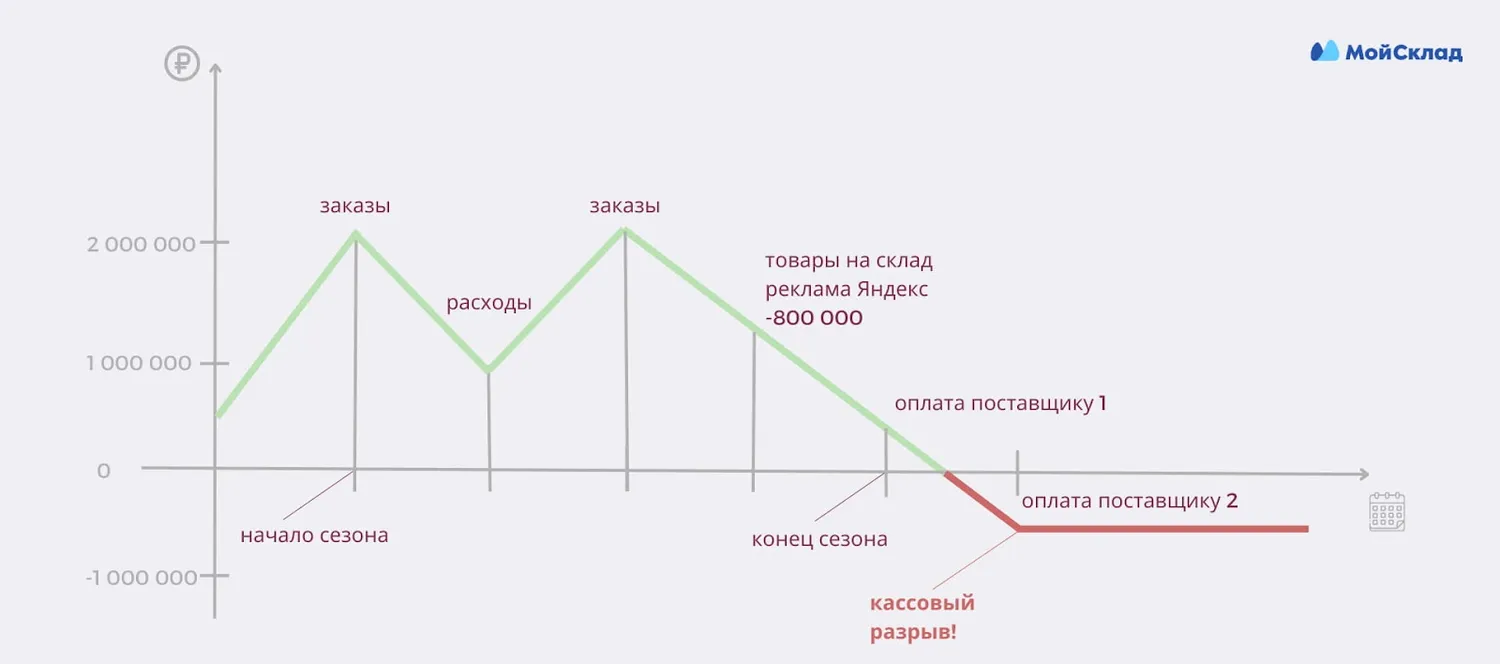

Расходы увеличились, а вы не заметили

У Василисы интернет-магазин морозильных ларей для мороженого. Дело к лету, скоро сезон: у нее куча заявок, продаж и денег. За этими кучами не заметила, как стоимость клика в рекламе выросла, и она заплатила Яндексу не 200 тысяч, как планировала, а 500. Но это не огорчило: деньги же все равно есть. На радостях закупила еще товара на склад и два айфона.

Заказы продолжают идти, а Василиса – тратить деньги и платить Яндексу на 300 тысяч больше. Сезон заканчивается. Приток денег падает, нужно расплачиваться с поставщиками, и вдруг деньги кончаются.

Василиса попала в кассовый разрыв, потому что за два месяца потратила на рекламу на 600 тысяч больше, чем планировала. Вместо прибыли получила убыток.

Перед стартом сезона нужно составить бюджет – это таблица будущих расходов и ответственных за них лиц. Так легче следить за выполнением плана, а в случае чего будет с кого спросить.

Во время сезона бдите – раз в неделю сверяйтесь с бюджетом. Если расходов больше плана, срочно реагируйте и воздержитесь от незапланированных трат.

Результат оценивайте не по количеству денег в кассе, а по росту или спаду чистой прибыли. И только когда рассчитаетесь по обязательствам, платите себе.

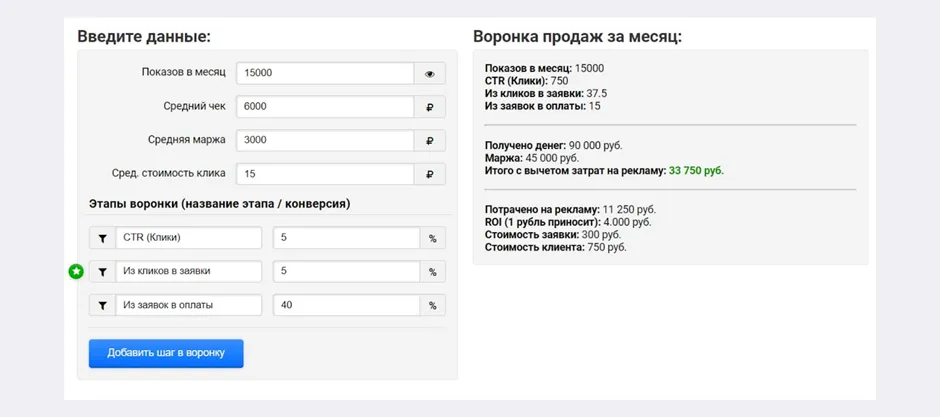

Что касается рекламы, внезапную открутку бюджета тоже можно предотвратить. Перед началом продаж посчитайте юнит-экономику – станет видно, сколько вы можете потратить на привлечение одного клиента.

Проверяйте рекламный кабинет и изменяйте стратегию, если бюджет превышен.

Например, можно воспользоваться онлайн-калькулятором воронки продаж. Вводите данные – тут же автоматически идет пересчет

Списали больше обычного

У Виктора Петровича небольшое кафе. Предположим, помещение в его собственности, за аренду он не платит. А друг с рынка поставляет продукты со скидкой. На протяжении года каждый месяц он списывает просрочки примерно на 60 тысяч – это заложено в бюджет. Себе платит каждый месяц 150 000 ₽ из прибыли, а повару Сене и официантке – по 50 000 ₽ зарплаты.

В середине месяца он как обычно взял себе 150 тысяч, выдал зарплату, а к концу месяца узнал, что в минусе на 60 тысяч. Чтобы выдать следующую зарплату сотрудникам, кладет в кассу из заначки и ищет «предателя».

Оказалось, что Сеня «насписывал» вдвое больше, чем обычно, а Виктор Петрович узнал об этом только в конце месяца.

Всегда оставляйте запас на случай, если сломается оборудование или сотрудники спишут товара больше, чем вы запланировали.

Также следите за списаниями. Назначьте за доплату ответственного, который раз в неделю будет проводить ревизию, или даже поставьте камеры. Если сотрудники будут знать, что вы или кто-то другой все проверяет, желание «забрать в карман» убавится.

Торговля, склад, CRM в облаке

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Резюме: причины кассовых разрывов

Мы посмотрели несколько ситуаций. Причины, по которым предприниматели попадают в кассовый разрыв, разные.

Теперь переведем их на язык финансов:

не ведут платежный календарь,

вынимают деньги до того, как они станут прибылью,

не учитывают сезонность бизнеса,

ошибаются при планировании бюджета,

не контролируют закупки и запасы,

не прописывают в договоре условия выполнения обязательств,

не отслеживают дебиторскую задолженность.

У МоегоСклада есть интеграция с сервисом финучета «Финтабло». С ее помощью данные между двумя сервисами синхронизируются. После небольшой настройки отчеты ДДС и ОПиУ в «Финтабло» будут собираться автоматически.

Подключите приложение в МоемСкладе и ведите торговый и финансовый учет из одного окна.

Восемь способов, как не доводить до кассового разрыва

Эти способы помогут контролировать все деньги, чтобы избежать кассового разрыва.

Завести платежный календарь. Это таблица, куда вы запишете будущие поступления и расходы. Календарь – простейший финансовый инструмент, который помогает компаниям следить за денежным потоком и вовремя реагировать на форс-мажоры.

Брать столько предоплаты, сколько хватит до конца проекта. Учтите все расходы и непредвиденные риски.

Давать клиентам отсрочки платежа, при которых у вас всегда будет хватать денег на выполнение обязательств перед поставщиками, сотрудниками и арендодателями.

Следить за сроками проекта. Когда сроки растягиваются, проект теряет в цене, а значит, уменьшается ваша прибыль.

Иметь деньги про запас. Всегда должны быть деньги на случай, если что-то пойдет не так: сломается станок или сотрудник «уйдет в загул». Когда растут продажи, смотрите не на рост денег в кассе, а ведите учет обязательств и считайте чистую прибыль.

Покупать себе айфон и макбук после того, как все посчитаете: выручку, чистую прибыль, будущие расходы и оставите на развитие бизнеса. Не забудьте про налоги, кредиты и амортизацию.

Определить приоритетность платежей. Решать, кому платить, а кто подождет, предстоит часто. Нужно понять, какие оплаты можно отложить, а по каким вас накажут, даже если просрочить всего на день. Разберитесь один раз, чтобы потом не задумываться всякий раз о важности платежа.

Стимулировать покупателей к предоплате. Небольшие скидки, бесплатная доставка или подарки помогут их склонить заплатить всю сумму или часть денег раньше. Что-то вы потеряете, но это лучше, чем оказаться в кассовом разрыве и в панике его устранять.

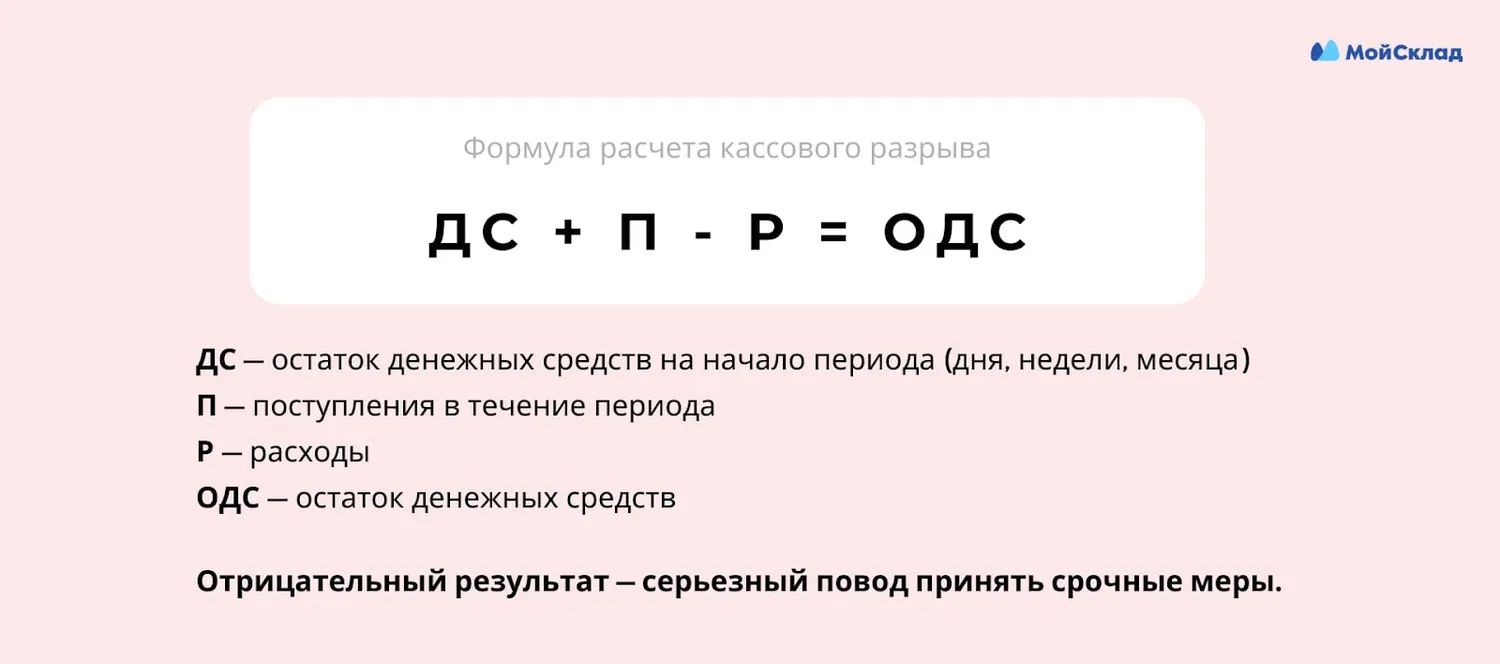

Формула для расчета кассового разрыва

Чтобы вовремя заметить кассовый разрыв, внесите формулу в табличку Excel и обновляйте все три значения хотя бы раз в месяц. Но проще это отслеживать с платежным календарем

Скорая помощь: что делать, если кассовый разрыв уже случился

Методы быстрого реагирования, если кассовый разрыв застал врасплох.

Отодвинуть оплаты

Позвоните поставщикам и договоритесь об отсрочке. Не стоит бояться, ведь вы для них – постоянный клиент. Вполне вероятно, у вас получится найти компромисс.

Также определите, какие поставщики вам жизненно необходимы. В период нехватки денег старайтесь платить понемногу, но часто. Этим вы покажете, что, несмотря на трудности, вы помните про партнеров и стараетесь выполнять обязательства.

Подвинуть ближе поступления или спросить долги

Проведите переговоры с клиентами. Возможно, удастся получить деньги раньше, чем было запланировано.

Другой вариант – спросить с клиентов долги. Вспомните, кто просрочил выплаты и насколько. Подумайте, что будете делать с теми, у кого просрочка 10 дней и 30 дней. Можно разослать письма с доказательствами существования долга, ежедневно обзванивать должников, остановить отгрузки, выслать письмо-претензию перед подачей иска в суд.

Но осторожно: передвигайте что-либо таким образом, чтобы подобное решение не вызвало кассовый разрыв в будущем. Опять же поможет платежный календарь.

Раздробить оплаты

Раздробив оплаты поставщикам, вы будете дольше с ними расплачиваться – а значит, денег на счетах будет оставаться больше. То же самое работает и для клиентов. Договоритесь разбить платежи – часть денег получите раньше.

Продать или сдать в аренду оборудование

Если у вас есть оборудование, используемое не на всю мощность, или временно свободные площади – продайте их или сдайте в аренду, чтобы покрыть кассовый разрыв.

Заранее просчитайте как продажу, так и сдачу в аренду. Учтите затраты и выгоды, связанные с владением активом, оцените реальный доход при сдаче в аренду, риски, налоговые выгоды или потери.

Рассчитаться не деньгами

Предложите контрагенту какую-либо услугу или товар вместо денег.

Воспользоваться факторингом

Если вы предоставляете клиентам отсрочки, то есть риск зарыть в них всю прибыль – деньги вы как бы заработали, но на счетах их пока нет. Если из-за этого случился кассовый разрыв, то выйти из него поможет факторинг.

Как правило, в факторинге участвуют три лица: ваша компания, покупатель и компания-фактор (банк или специальная организация).

Как это работает:

Отгрузили клиенту товар или оказали услуги. Теперь он вам должен денег.

Передаете акты фактору. Теперь клиент должен не вам, а этой компании.

Фактор перечисляет вам до 90% от суммы долга клиента прямо сейчас.

Клиент оплачивает свой долг фактору, а не вам.

Фактор перечисляет оставшуюся сумму за вычетом своей комиссии.

Проще говоря, вы продаете дебиторку и получаете сразу деньги, пусть и не все.

Торговля, склад, CRM в облаке

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Воспользоваться овердрафтом

У некоторых мобильных операторов можно было уйти в минусовой баланс, но продолжать звонить. Потом вы пополняли счет – гасили минус и оплачивали услуги тарифа.

Овердрафт для компаний работает примерно так же. Его предоставляет банк, где у вас открыт счет. В зависимости от условий ваш расчетный счет может уходить в минус на установленный лимит. Затем в погашение долга будут сразу списываться все поступления на счет компании. Это полезная подушка при кассовых разрывах, так как деньги предоставляются быстро.

Запомните:

Прибыль считается не по фактическому приходу на счет, а по закрытым актам. Не вынимайте себе из кассы в карман до того, пока не расплатитесь по всем обязательствам.

Заведите платежный календарь, чтобы отслеживать доходы и расходы. Это самый простой и действенный инструмент против кассовых разрывов.

Перед стартом сезонных продаж заведите таблицу с бюджетом, где спланируете будущие расходы.

Считайте юнит-экономику, если планируете выделять деньги на рекламу. Это поможет не выходить за лимиты привлечения одного клиента.

Учитесь договариваться. Это поможет, так как порой с клиентами приходится решать вопросы о взаимных уступках.

Обезопасьте свои финансы с помощью договора: пропишите сроки платежей и штрафы за их просрочку – это дисциплинирует.

Следите сами или силами помощниками за движением средств в компании. Когда вы держите руку на пульсе, у сотрудников меньше соблазн вас обмануть.

В торговле важен не только объем выручки, но и стабильность спроса – как часто покупают те или иные товары. Это помогает лучше управлять закупками, чтобы не замораживать деньги в продукции, которую никто не покупает.

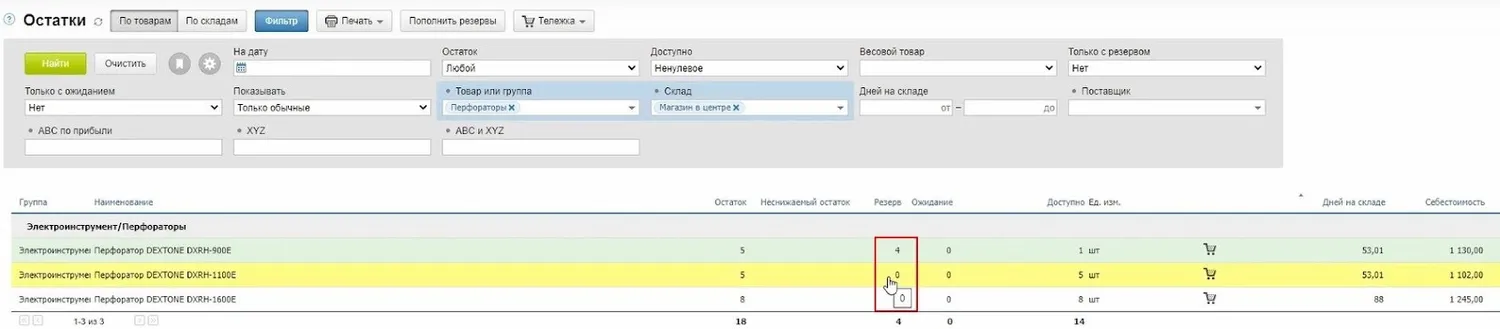

Если от кассовых разрывов помогает планирование финансов, то в управлении закупками – МойСклад.

Управление товарными запасами и закупками

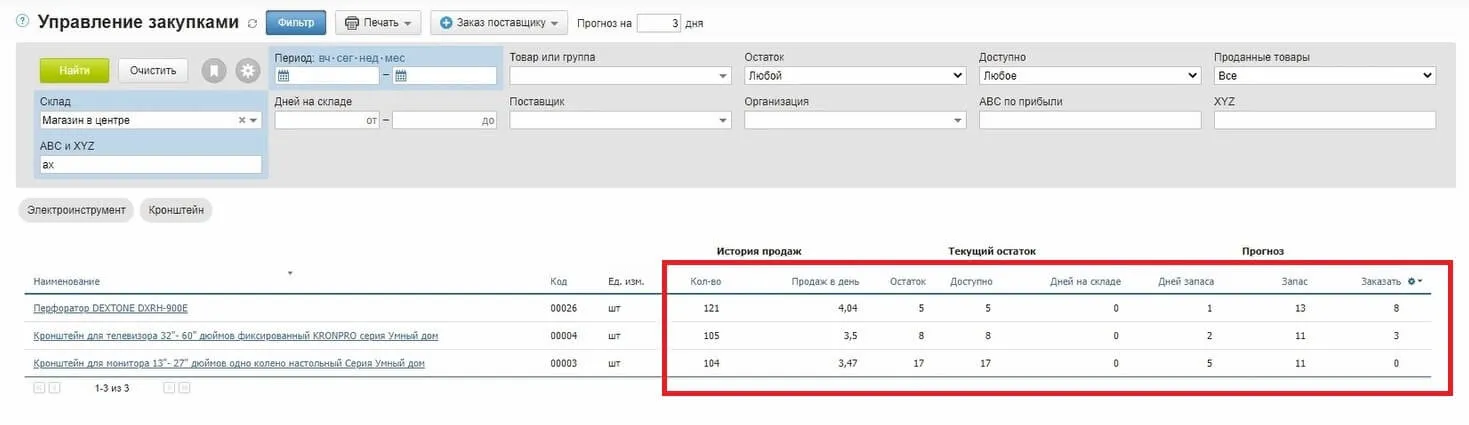

В МойСклад можно загрузить результаты сводного ABC / XYZ анализа из Excel и добавить соответствующие поля в характеристиках товаров. Это позволяет сортировать данные и строить прогноз по закупкам.

Когда и сколько нам необходимо закупить товаров той или иной категории:

Работа с товарными запасами

Работа с товарными запасами происходит в автоматическом режиме. Вы задаете неснижаемый остаток, когда программа сама сделает заявку поставщику. Риск остаться без товара исключается.

Система умеет работать с резервами – особенно актуально для интернет-магазинов. Отложенные заказы до момента оплаты никто другой не купит.

Управление закупками

Делайте точные заказы поставщикам. МойСклад прогнозирует на основе статистики продаж, сколько заказать товара и на какой срок его хватит.

МойСклад – это учет товаров, CRM и рабочее место кассира в комплекте.

Торгуйте в розницу, оптом, на маркетплейсах, через сайт и в соцсетях

Все заказы в одном окне, обработка до 90% быстрее, чем вручную

Автоматические заказы поставщикам на основании статистики продаж

Массовое обновление цен и товаров

Реальная прибыль и рентабельность по каждому товару

Поддержка маркировки

Быстрый старт, обучение, поддержка 24/7. Есть бесплатный тариф.

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Реклама: ООО «Логнекс», ИНН: 7736570901

Начать дискуссию