Вот такая логическая головоломка. Федеральным законом № 172-ФЗ от 08.06.2020 организации и ИП «на упрощенке» из списка «наиболее пострадавших» освобождаются от обязанности уплатить следующий налог, авансовые платежи по налогам и сборам, цитирую:

«по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, — в части авансового платежа за отчетный период полугодие 2020 года, уменьшенного на сумму авансового платежа за отчетный период первый квартал 2020 года».

Что это значит для бухгалтера?

Вариант первый

За 9 месяцев и год авансовый платеж, а затем и налог считаем как обычно. Просто освободили от уплаты авансового платежа за 2 квартал. Т.е., по сути, убрали временную обязанность отвлекать деньги и кредитовать бюджет через авансирование.

Вариант второй

За 9 месяцев и год считаем, что мы его, авансовый платеж за 2 квартал, как бы уплатили — т.е. этот сегмент вырезали и простили. Тогда наш авансовый платеж за 9 месяцев, а потом и налог по факту будет уменьшен на эту сумму.

Есть бухгалтеры, которые на распутье: хотели бы второй вариант, но сомневаются, вдруг реализован первый. Из прочтения самой нормы как-то не понятно, какой механизм все же правилен.

Например, для ЕСХН написано вообще все по-другому:

«по единому сельскохозяйственному налогу — в части авансового платежа за отчетный период полугодие 2020 года. Указанный в настоящем пункте авансовый платеж засчитывается в счет уплаты единого сельскохозяйственного налога по итогам налогового периода 2020 года».

Тут он засчитывается, как будто мы его уплатили? Можно ведь так понимать? Разъяснений по технике на поверхности как-то особо нет.

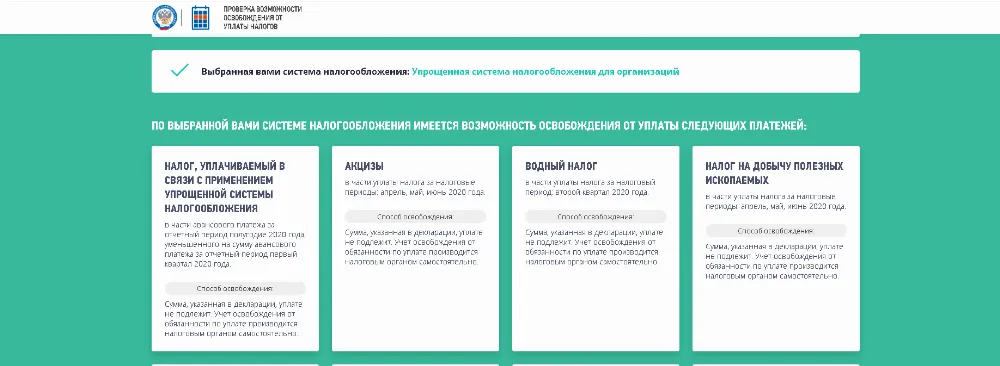

Что находим у налоговой по этому поводу. На сайте ФНС, в разделе «Коронавирус: меры поддержки бизнеса», если вести ИНН «пострадавших» ООО или ИП, можно перейти к вот такой табличке:

Способ освобождения: «сумма, указанная в декларации, уплате не подлежит». Т.е. мы поступаем так, словно авансовый платеж за 2 квартал уже уплатили. И на этот авансовый платеж уменьшаем и сумму аванса за 9 месяцев, и сумму налога за год.

Или может быть третий вариант

Так как освобождают от уплаты налога в части авансового платежа, то его вообще нужно платить в течение года как обычно. И только по итогам года сумма налога будет уменьшена на этот авансовый платеж.

А что вы думаете?

Октябрь — отчетный месяц. В Мультибухгалтере не нужно собирать и перепроверять свои календари отчетности, выверять их по бухгалтерам. Календари формируются автоматически: общий (по всей бухгалтерской фирме) и индивидуальные (для каждого бухгалтера). Чтобы все переданные вам на обслуживания организации были «подцеплены» и под контролем вне зависимости от отчетной загрузки работой.

Андрей Жильцов, руководитель сервиса «Мультибухгалтер»

Мультибухгалтер

Сервис для бухгалтерских фирм, который помогает развиваться и вести любое количество клиентов

Комментарии

3Я думаю, что заполнять декларацию как обычно, но уплатить сумму налога за 9 месяцев, уменьшенную на сумму авансового платежа за 2-й квартал.

Вообще проблемы не вижу. И головоломки тоже. Налоговая сторнирует в базе начисление налога по строке 040 декларации после сдачи декларации. На эту сумму и будет уменьшена общая сумма годового налога, подлежащая уплате. Её можно учесть уже и при расчете аванса за 9 месяцев.

А я как раз на распутье. За 1 квартал начислено и уплачено 1177, за 2 квартал начислено и "прощено" 102765,00, за 3 квартал в 1с начислено "-20939,00". Т.е. получается, как бы налоговая нам должна еще осталась. На это они вряд ли согласятся )