АУСН и самозанятость. Сравнительный анализ

Самозанятость (налог на профессиональный доход, НПД) – режим налогообложения, введенный в действие с 1 января 2019 года по 31 декабря 2028 года. Вначале этот режим налогообложения действовал лишь в четырех регионах РФ: Москве, Московской и Калужской областях, Республике Татарстан. В 2020 году его действие распространилось на всю территорию РФ, а в 2023 году и на четыре новых субъекта: ЛНР, ДНР, Запорожье и Херсон.

Особенностями применения НПД является отсутствие отчетности, необходимости уплаты страховых взносов и применения кассы. Налог на НПД считает ИФНС на основании данных, отраженных самозанятым в приложении «Мой налог».

Применять самозанятость могут только физические лица и ИП. Организации перейти на НПД не могут.

АУСН (автоупрощенка, автоматизированная упрощенная система налогообложения) – режим налогообложения, который введен в РФ с 22 июля 2022 по 31 декабря 2027 года. Действует он пока только в четырех регионах: Москве, Республике Татарстан, Московской и Калужской областях. Но в ближайшем будущем АУСН будет распространен на все регионы РФ. Об этом сообщил 14 апреля министр финансов Антон Силуанов на расширенном заседании коллегий министерства финансов и министерства экономического развития.

АУСН – это ответвление от УСН, которое отличается от нее отсутствием отчетности и необходимости уплаты страховых взносов. На автоупрощенке не нужно самостоятельно рассчитывать налог по УСН и НДФЛ по сотрудникам: налог по УСН рассчитывает ИФНС на основании данных от банка и онлайн-кассы, а НДФЛ за сотрудников считает сам банк – на основании данных, предоставленных упрощенцем.

Но, в отличие от обычной упрощенки, на автоматизированной системе налогообложения более высокие ставки по налогу и более жесткие условия по максимальному доходу и численности сотрудников.

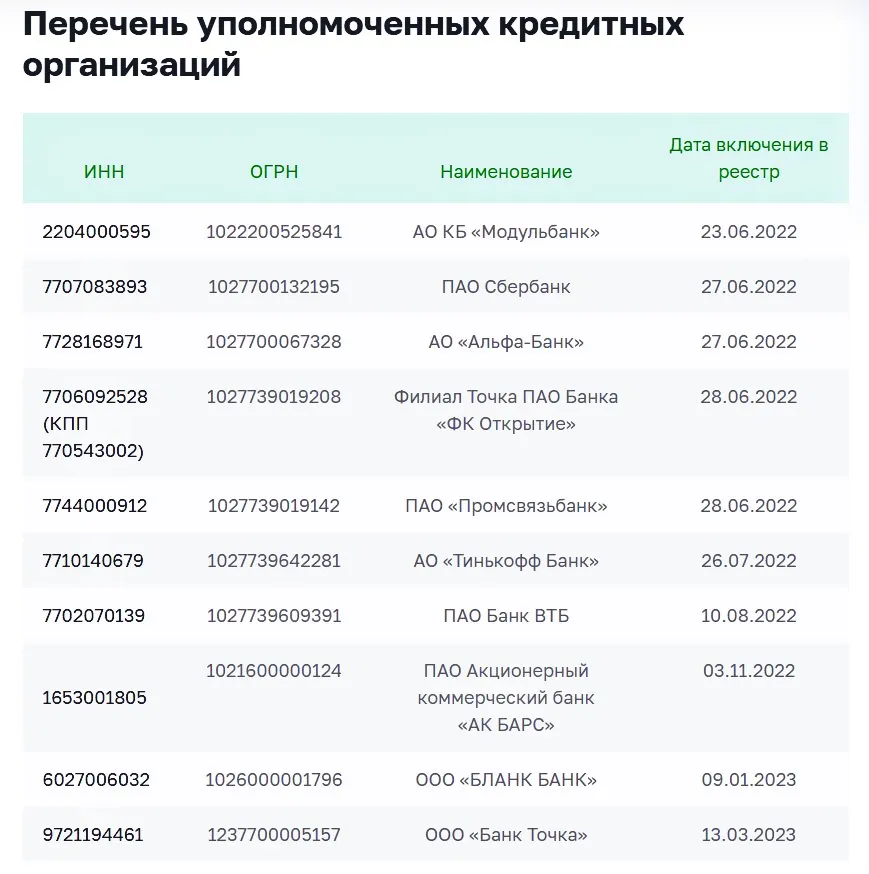

Применять АУСН могут ИП и организации (кроме ГУП, МУП, НКО, КФХ и компаний с обособленными подразделениями), у которых счет открыт в уполномоченных банках. На данный момент таких банков 10.

Сравним АУСН и НПД по наиболее важным условиям применения и покажем результат в таблице.

Основание | НПД | АУСН |

В каких регионах введен режим | На всей территории РФ, в том числе и новых регионах. | В четырех регионах: Москва и Московская область, Калужская область и Республика Татарстан. |

Лимит по доходам | 2,4 млн руб. | 60 млн руб. |

Лимит по сотрудникам | Сотрудничать можно только с исполнителями по договорам ГПХ. Ограничений по количеству подрядчиков нет. | Не более 5 человек. |

Кто может применять | ИП и физические лица. | ИП и организации. |

Кто не может применять | Под самозанятость не подпадает деятельность:

Также под самозанятость не подпадают доходы от сдачи в аренду нежилых помещений, продажи недвижимости и авто. На НПД нельзя сотрудничать со своими бывшими заказчиками, если с момента увольнения прошло менее 2 лет . |

Полный перечень условий и категорий налогоплательщиков, в отношении которых закон не разрешает применение АУСН, приведен в п. 2 ст. 3 закона № 17-ФЗ от 25.02.2022. |

Ставка по налогу |

|

|

Периодичность уплаты налога | Ежемесячно, до 28 числа. Сумму налога считает ИФНС и направляет ее самозанятому в период с 10 по 12 число в приложение «Мой налог» или ЛК НПД. | Ежемесячно, до 25 числа. Налог считает ИФНС и направляет сумму к оплате до 15 числа в личный кабинет налогоплательщика. |

Отчетность | Нет. | Отчетности в ИФНС по АУСН нет. За сотрудников упрощенец не сдает РСВ, 6-НДФЛ, персонифицированные сведения. |

Страховые взносы | Нет. | Фиксированные взносы и взносы за сотрудников (кроме травматизма) не уплачиваются. Взносы на травматизм платятся по фиксированной величине – 2 217 руб. |

Онлайн-касса (ККТ) | Не обязательна к применению. Чек формируется и направляется клиенту через приложение «Мой налог». | Обязательна к применению. |

Совмещение с другими режимами | Не допускается. | Не допускается. |

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

АУСН или самозанятость: что же выгоднее

АУСН – это по своей сути гибрид самозанятости и упрощенки. Он будет удобен тем самозанятым, которые утратили право на НПД из-за превышения лимита по доходам. На АУСН также не нужно платить взносы и сдавать отчетность, но нужно применять контрольно-кассовую технику и налог в два раза выше, чем на НПД (по доходу от физлиц).

Для ИП, чей доход не превышает 2,4 млн руб. и деятельность связана с оказанием услуг или продажей товаров собственного производства, выгоднее применение НПД. АУСН актуальна для ИП, чей доход превышает 2,4 млн руб., а также для предпринимателей и организаций, которые имеют штат сотрудников и сравнительно небольшие (по меркам УСН) обороты, а также реализуют товары через маркетплейсы.

Рассмотрим на примере.

ИП, зарегистрированный в Москве, оказывает услуги по перевозке пассажиров на своем автомобиле. Доход в год 2 100 000 руб. Сотрудников не имеет. Для упрощения расчетов, предположим, что доход получен только от пассажиров-физлиц.

На АУСН ИП заплатит 168 000 руб. (2 100 000×8%).

На НПД Ип заплатит 84 000 руб. (2 100 000×4%).

Страховые взносы на обоих этих режимах налогообложения не уплачивают, а вот онлайн-кассу ИП на АУСН должен будет иметь. Также ИП на АУСН потребуется открыть счет в одном из указанных выше банков.

Применение НПД в данном случае выгоднее всего.

Исполнитель применяет АУСН или НПД. Есть ли разница для заказчика

Для заказчика нет принципиальной разницы в том, какой режим налогообложения применяет его исполнитель.

Порядок сотрудничества от этого также не меняется и строится по следующим пунктам:

Проверка исполнителя на наличие статуса ИП (если договор заключается с предпринимателем) или самозанятого (если исполнитель) физлицо.

Заключение договора с исполнителем.

Приемка работ (услуг) и составление акта оказанных услуг (выполненных работ).

Перечисление вознаграждения исполнителю.

Получение чека от исполнителя.

Включение затрат по выплате исполнителю вознаграждения в состав расходов по УСН или налогу на прибыль.

Сотрудничество с исполнителем на АУСН для заказчика менее рискованно, чем с физлицом на НПД, так как ему не нужно опасаться утраты последним статуса самозанятого. Но если самозанятый является ИП, то тут также исключается риск перечисления средств физлицу, утратившему статус плательщика НПД.

Организуйте эффективную работу с внештатным персоналом с помощью цифровой платформы Наймикс. Здесь есть все, что нужно бизнесу для безопасного сотрудничества с исполнителями: от первичного оформления до выплат и автоматической уплаты налога.

Оставьте заявку для получения бесплатной консультации и демонстрации возможностей сервиса.

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

Реклама: ООО «НАЙМИКС», ИНН: 5047217640, erid: LjN8K2x7C

Начать дискуссию