В наших прошлых публикациях остался вне поля зрения вопрос отражения налоговых записей в регистрах бухгалтерии 1С. И наши читатели попросили раскрыть эту тему подробнее.

Как вы помните, в предыдущей статье мы сравнили расчеты по договору лизинга в бухгалтерском и налоговом учете и указали на ряд важных отличий, в частности, на:

- различную стоимость актива в бухгалтерском и налоговом учете,

- различные ежемесячные суммы доходов,

- отсутствие в бухгалтерском учете операций по отражению расходов,

- необходимость в налоговом учете учитывать в составе доходов суммы, связанные с ранее полученным авансом.

Но мы не рассмотрели формирование записей в бухгалтерском и налоговом учета с учетом этих особенностей.

Опишем, как формируются проводки в специализированном программном обеспечении компании Ортикон, типовом отраслевом решении "Ортикон: Лизинг. Бухгалтерский учет".

Напомним, программа "Ортикон: Лизинг. Бухгалтерский учет" зарегистрирована в Едином реестре российских программ для электронных вычислительных машин и баз данных и представлена на сайте 1С в разделе отраслевых и специализированных решений.

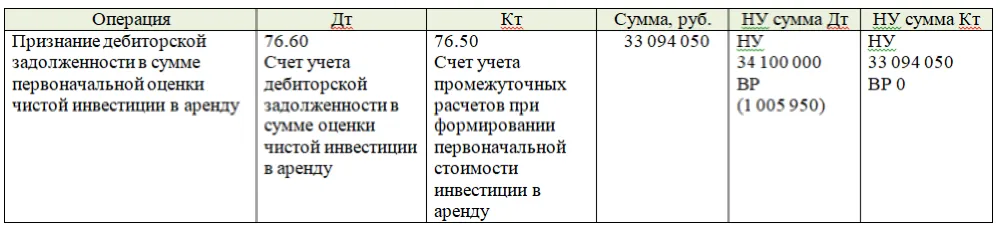

Первое различие в бухгалтерских и налоговых записях возникает при проведении документа "Передача в лизинг".

В бухгалтерском учете стоимость актива в размере чистой стоимости инвестиции в аренду, которая отражается в составе дебиторской задолженности, в нашем примере составила 33 094 050 рублей (сумма расходов на приобретение оборудования 33 900 000 рублей, сумма дополнительных расходов 200 000 рублей за вычетом аванса 1 005 950 рублей, который проведен до даты передачи оборудования лизингополучателю).

Налоговая база имущества, являющегося предметом лизинга, на начало договора составляет 34 100 000 рублей (сумма расходов на приобретение оборудования 33 900 000 рублей и сумма дополнительных расходов 200 000 рублей).

Таким образом, возникает вычитаемая налоговая разница в сумме 1 005 950 рублей.

В проводке в 1С это выглядит так:

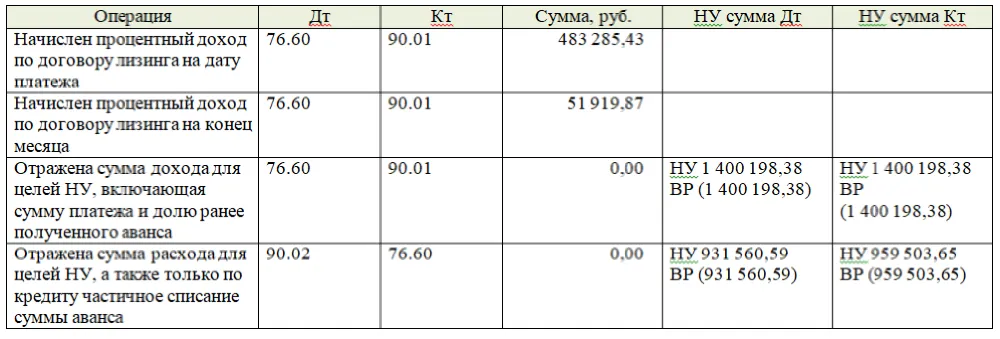

Следующий блок операций формирует документ "Начисление дохода по лизинговым операциям", а именно, отражаются доходы в бухгалтерском учете и отражаются доходы и расходы в налоговом учете. Порядок расчета сумм этих операций подробно рассмотрен в предыдущей статье, поэтому приведем только проводки:

Как видите, пришлось разделить записи в бухгалтерском и налоговом учете. Почему? Основная причина в том, что в бухгалтерском учете непосредственно расход не отражается, этот расход как бы уже учтен, когда мы рассчитывали процентные доходы по договору лизинга методом дисконтирования. Но, коль скоро, в бухгалтерском учете нет расходов, то и доходы в бухгалтерском и налоговом учете нагляднее показать раздельно.

Отметим еще одну особенность. В последней записи, сумма по кредиту счета 76.60 отличается от суммы расхода по дебету счета 90.02 для целей налогового учета. Это связано с тем, что налоговая база по счету 76.60 больше бухгалтерской суммы на величину полученного аванса (без НДС), и теперь эту разницу необходимо постепенно списать.

Записи по учета дохода, которые приведены выше, лизингодатель будет формировать в течение срока договора лизинга.

В последующих наших публикациях мы рассмотрим вопросы, связанные с прекращением договора лизинга, в том числе досрочном.

Регистрируйтесь на бесплатный вебинар «ФСБУ 25/2018 в бухучете лизинговой компании: что надо знать бухгалтеру».

В.П.Калинин,

Ортикон Групп

Решение для лизинговых компаний

Узнайте больше и оставьте заявку на удаленную презентацию программных продуктов в режиме онлайн

Начать дискуссию