Сделали обзор недавних разъяснений Минфина, в которых кассовый чек рассмотрен как вид первичного документа, подтверждающего факт расхода.

Первичка: НУ

Согласно статье 265 НК расходы должны быть документально подтверждены.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами:

- оформленными в соответствии с законодательством РФ;

- оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы;

- косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

При этом с целью формирования данных налогового учета необходимо наличие надлежащим образом оформленных оправдательных документов, подтверждающих понесенные расходы.

Согласно статье 313 НК налоговый учет представляет собой систему обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК.

Обо всех новациях 2019-2020 в первичной документации расскажут на семинаре в столице 1 ноября.

Вы узнаете, как работают с «первичкой» налоговые и правоохранительные органы и какие приемы по налоговой оптимизации могут повлечь уголовную ответственность.

Своим практическим опытом с вами поделится ведущая мероприятия Смирнова Т. С. — начальник отдела документальных проверок и ревизий Управления экономической безопасности и противодействия коррупции МВД РФ, которая проводит совместные налоговые проверки налогоплательщиков различных форм собственности.

Первичка: БУ

В соответствии с пунктами 1 и 5 статьи 9 Федерального закона от 06.12.2011 ; 402-ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

Первичный учетный документ составляется на бумажном носителе или в виде электронного документа, подписанного электронной подписью.

Обязательными реквизитами первичного учетного документа являются:

- наименование документа;

- дата составления документа;

- наименование организации;

- содержание факта хозяйственной жизни;

- величина натурального или денежного показателя;

- должность и подпись лица, совершившего сделку, операцию и ответственного за ее оформление.

При этом если действующим законодательством для оформления конкретных операций установлены обязательные формы документов, то применяться должны установленные действующим законодательством формы документов.

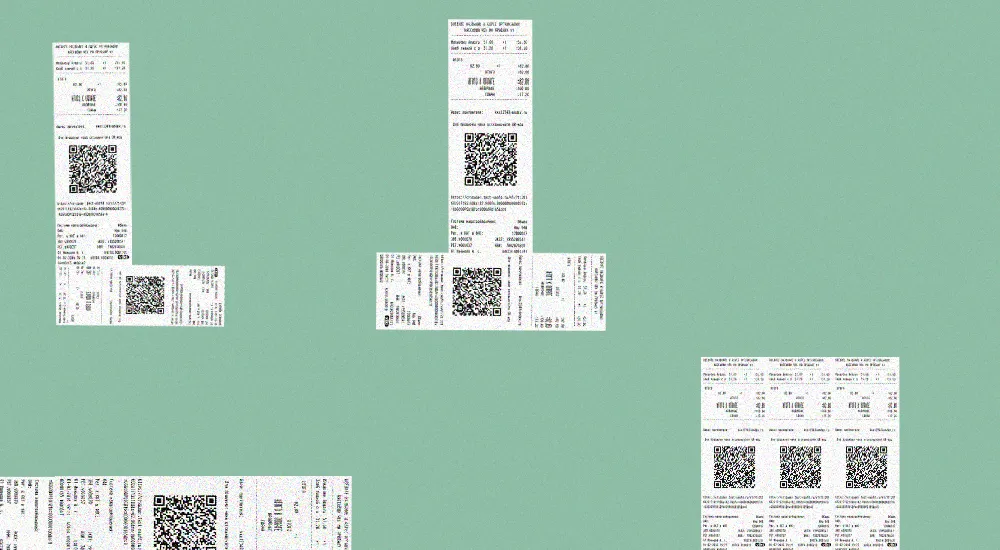

Чек ККТ как документ для расходов

Минфин выпустил письмо № 03-01-15/63722 от 20.08.2019, в котором рассказал, что должно быть отражено в кассовом чеке для принятия его к расходам в качестве первичного документа.

Согласно статье 4.7 Федерального закона № 54-ФЗ кассовый чек в обязательно порядке должен содержать следующие реквизиты:

- наименование документа;

- порядковый номер за смену;

- дата, время и место (адрес) осуществления расчета;

- наименование организации или ФИО ИП;

- ИНН;

- применяемая при расчете система налогообложения;

- признак расчета;

- наименование товаров, работ, услуг, их количество, цена за единицу, стоимость с учетом скидок и наценок, с указанием ставки НДС;

- сумма расчета с отдельным указанием ставок и сумм НДС по этим ставкам;

- форма расчета;

- должность и фамилия лица, осуществившего расчет с клиентом, оформившего кассовый чек;

- регистрационный номер ККТ;

- заводской номер экземпляра модели фискального накопителя;

- фискальный признак документа;

- адрес сайта ФНС;

- абонентский номер либо адрес электронной почты клиента в случае передачи ему кассового чека в электронной форме;

- адрес электронной почты отправителя кассового чека в случае передачи клиенту кассового чека в электронной форме;

- порядковый номер фискального документа;

- номер смены;

- фискальный признак сообщения;

- QR-код.

Но это еще не все реквизиты. В пункте 6.1 вышеназванной статьи 54-ФЗ описывается, что дополнительно должно быть в кассовом чеке при расчете между организациями и ИП:

- наименование покупателя (наименование организации, ФИО ИП);

- ИНН покупателя (клиента);

- страна происхождения товара;

- сумма акциза (если применимо);

- регистрационный номер таможенной декларации — при осуществлении расчетов за товар (если применимо).

Таким образом, при осуществлении указанных расчетов в кассовом чеке отражается информация как о продавце, так и о покупателе.

Из всего вышеизложенного Минфин делает вывод, что расходы могут быть учтены в целях исчисления налога на прибыль, если подтверждающие документы оформлены в соответствии с законодательством РФ и из этих документов четко и определенно видно, какие расходы были произведены.

На семинаре, посвященном первичной документации, вы получите много информации по этому вопросу, тематические раздаточные материалы, а также ответы на свои вопросы по этой теме.

Записывайтесь! При регистрации через «Клерк» — скидки.

Чек ККТ — это не документ для расходов

Минфин в письме № 03-03-07/74934 от 30.09.2019 рассуждает на тему подтверждения расходов в целях налога на прибыль кассовым чеком.

В соответствии со статьей 1.1 Федерального закона № 54-ФЗ кассовый чек — это первичный учетный документ, сформированный в электронной форме или отпечатанный с применением ККТ в момент расчета с клиентом, содержащий сведения о расчете, подтверждающий факт его осуществления.

В итоге в этом письме Минфин делает вывод, что кассовый чек подтверждает факт расчетов, но не является документом, обосновывающим экономическую целесообразность факта хозяйственной деятельности, то есть он не подтверждает расходы в целях налога на прибыль.

Как правильно оформить кассовые операции и не попасть под штрафные санкции расскажут на семинаре 1 ноября.

Записывайтесь на мероприятие!

Комментарии

12Для налога на прибыль не является, ладно, а для УСН 6%? Или ЕНВД? Там же он никакого влияния не оказывает на налоги?

Все еще проще. Вопрос к аудитории как Вы считаете по чекам ККМ на ГСМ можно расходы включать, то же самое можно про почтовые услуги сказать, но это не так важно, основная часть расходов это чеки на бензин, с НДС все понятно - нельзя, а с расходами походу тоже все закончилось

Чек ККМ на ГСМ подтверждает факт приобретения ГСМ подотчетным лицом. А включение ГСМ в расходы - на основании путевого листа. Так и по другим ТМЦ. Но это для ОСНО.

потому что минфин что то брякнул ? и что ?

там есть все реквизиты - я считаю можно