Условия для перехода и применения УСН с 2024 года

Чтобы перейти и работать на упрощенке, организация или ИП должны отвечать определенным требованиям:

По количеству наемных работников.

По доходу.

По стоимости основных средств.

По виду деятельности.

Таблица № 1. Условия для перехода и применения УСН с 2024 года (в сравнении с 2023 годом)

Показатель | Значение в 2023 году | Значение в 2024 году |

Переход на УСН с 2024 года | ||

Доход за последние 9 месяцев | 141,41 млн руб.* (112,5 млн руб. х 1,257) | 149,51 млн руб.* (112,5 млн руб. х 1,329) |

Остаточная стоимость основных средств (ОС).** **При переходе на УСН с нового года это условие действует только для организаций. ИП могут его игнорировать | Не более 150 млн руб. | |

Средняя численность сотрудников | Не более 130 человек | |

Виды деятельности | Любые, кроме тех, что перечислены в п. 3 ст. 346.12 НК | |

Применение УСН в 2024 году | ||

Максимальный доход | 251,4 млн руб.* (200 млн руб. х 1,257) | 265,8 млн руб.* (200 млн руб. х 1,329) |

Предельная численность сотрудников | Не более 130 человек | |

Остаточная стоимость ОС** **Лимит по стоимости ОС для работы на УСН должны соблюдать компании и ИП (письмо Минфина от 02.06.2021 № 03-11-11/43679) | Не более 150 млн руб. | |

Виды деятельности | Любые, кроме тех, что перечислены в п. 3 ст. 346.12 НК | |

Все «денежные» лимиты по УСН, кроме стоимости основных средств, ежегодно индексируются. Их величина умножается на коэффициент-дефлятор, который устанавливается отдельно на каждый год. В 2023 году он равен 1,257, в 2024 году — 1,329 (проект Минэкономразвития № 142476).

Для того чтобы перейти на УСН, организация или ИП должны сдать в ИФНС соответствующее уведомление.

Заполнить заявление можно самостоятельно или с помощью квалифицированных специалистов. Эксперты Первой Экспертной Бухгалтерии не только помогут с подготовкой формы 26.2-1, но и возьмут на себя ведение бухгалтерского и налогового учета. Разные варианты тарифов позволяют подобрать оптимальный вариант для каждого клиента. Финансовая ответственность включена в каждый тариф.

Когда нужно сдать уведомление о переходе на УСН с 2024 года

Перейти на упрощенку можно:

При смене режима налогообложения.

После регистрации ИП или организации.

В добровольном порядке перейти на упрощенку с любого режима налогообложения можно только с начала нового года.

Для этого уведомление о переходе на УСН нужно подать в ИФНС до 31 декабря текущего года. Если этот день выпадает на праздник или выходной, он переносится на первый рабочий день.

Если хотите применять УСН с 2024 года, нужно подать уведомление о переходе на упрощенку не позднее 9 января 2024 года, так как 31 декабря выпадает на выходной.

В середине года перейти на УСН можно только при утрате права на применение НПД и АУСН.

Таблица № 2. Сроки сдачи уведомления о переходе на УСН

Ситуация | Переход на УСН | Срок сдачи уведомления |

Добровольный переход на УСН с других режимов налогообложения | ||

с ОСН, ЕСХН, АУСН, ПСН или НПД | С начала нового года | До 31 декабря текущего года. Для перехода на УСН с 2024 года уведомление нужно сдать до 9 января 2024 года |

Утрата права на применение АУСН, ПСН и НПД | ||

АУСН | С даты снятия с АУСН | До 15 числа месяца, следующего за тем, в котором были нарушены условия применения АУСН |

ПСН | С начала нового года | До 31 декабря текущего года. Для перехода на УСН с 2024 года уведомление нужно сдать до 9 января 2024 года |

НПД | С даты регистрации ИП – если у самозанятого не было ИП С даты утраты права на НПД – если статус ИП был | В течение 20 календарных дней с даты утраты права на применение самозанятости |

Переход на УСН после регистрации | ||

Уведомление сдается вместе с документами на регистрацию | С даты регистрации ИП или организации | Вместе с остальными документами на регистрацию |

Уведомление сдается после регистрации | В течение 30 дней с даты регистрации | |

Поможем перестроить бухгалтерию под УСН

Подготовим уведомление для ФНС, выстроим понятный и удобный учет, настроим 1С для работы с УСН

По какой форме нужно составить уведомление о переходе на УСН с 2024 года

Уведомление о переходе на УСН можно составить:

По рекомендованной форме 26.2-1

Бланк этой формы утвержден приказом ФНС от 02.11.2012 № ММВ-7-3/829. Эта форма уведомления действует при добровольном переходе на УСН с начала нового года и если ИП переходит с ПСН, когда утратил право на его применение.

При переходе с самозанятости на УСН (при утрате права) нужно использовать бланк из письма ФНС от 20.12.2019 № СД-4-3/26392@.

По собственному образцу.

Организация или ИП может заявить о переходе на упрощенку с помощью уведомления в свободной форме. Но делать это не рекомендуется, так как на местах могут возникнуть споры с налоговиками.

Как направить в ИФНС уведомление о переходе на УСН

Сделать это можно несколькими способами:

На бумаге — лично в ИФНС.

Уведомление нужно отнести в налоговую инспекцию по месту регистрации организации или ИП.

В своем письме от 24.11.2021 № СД-4-3/16373 ФНС уточнила, что уведомление о переходе на упрощенку можно подать в любую налоговую инспекцию независимо от места регистрации налогоплательщика. Несмотря на такую возможность, рекомендуем направлять уведомление в ИФНС по месту учета, чтобы не тратить потом время на споры с налоговиками.

На бумаге – через МФЦ.

С 21 июня 2023 года уведомление о переходе на упрощенку можно также направить в инспекцию через МФЦ (распоряжение ФНС от 19.02.2021 № 25@ в ред. от 21.06.2023 № 204@).

В электронной форме по ТКС.

Сделать это можно через специального оператора связи или через личный кабинет налогоплательщика на сайте ФНС. В обоих случаях организации или ИП нужна КЭП.

Нет времени изучать все нюансы перехода на УСН и заполнять уведомление? Доверьте это специалистам Первой Экспертной Бухгалтерии. Аттестованные бухгалтеры и юристы проконсультируют о нюансах перехода и применения УСН, подготовят и отправят в налоговую уведомление 26.2-1, помогут с организацией учета.

Передайте бухгалтерию на аутсорсинг и получите месяц обслуживания в подарок.

Формат для направления уведомления в электронной форме утвержден приказом ФНС от 16.11.2012 № ММВ-7-6/878@.

Как заполнить уведомление о переходе на УСН с 2024 года

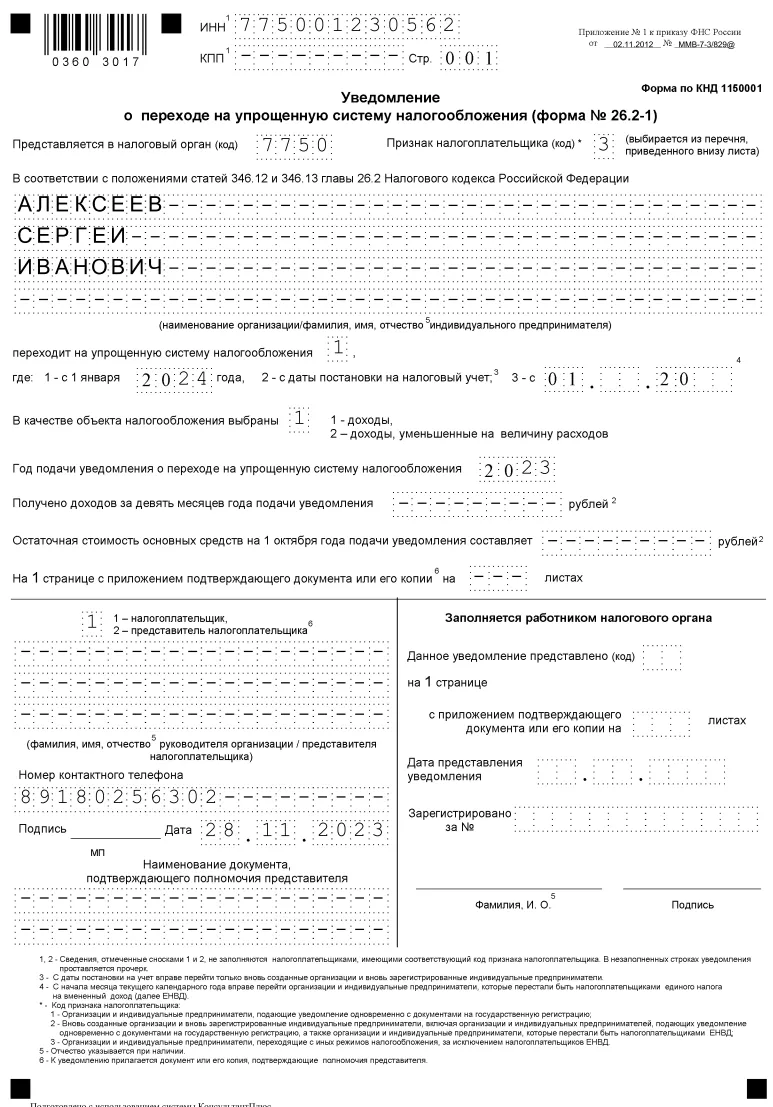

Образец заполнения уведомления 26.2-1 при переходе на УСН с 2024 года.

Бланк уведомления о переходе на УСН с 2024 года.

Уведомление о переходе на УСН состоит всего из одного листа. В нем нужно указать следующие сведения:

ИНН/КПП.

Организации заполняют оба поля, а ИП только одно — ИНН.

Представляется в налоговый орган.

Нужно указать код ИФНС, в котором организация или ИП состоит на учете. Узнать его можно, например, здесь.

Признак налогоплательщика (код).

«1» — если уведомление подается одновременно с документами на регистрацию, «2» — в течение 30 дней после регистрации и «3» — при переходе на УСН с других режимов налогообложения.

Наименование организации / ИП.

Организации указывают полное наименование в соответствии с данным ЕГРЮЛ, а индивидуальные предприниматели указывает полные ФИО без аббревиатуры ИП.

Переходит на упрощенную систему налогообложения.

Код «1» нужно указать, если налогоплательщик переходит на УСН с начала нового года, «2» — с даты регистрации.

В качестве объекта налогообложения выбраны:

«1» — если организация или ИП выбрала объект «доходы» и «2» — если объект «доходы минус расходы».

Год подачи уведомления о переходе на упрощенную систему налогообложения.

При переходе на УСН с 2024 года нужно указать значение «2023», несмотря на то, что уведомление можно подать до 9 января 2024 года.

Получено доходов за 9 месяцев года подачи уведомления.

Эту строку нужно заполнить, только если организация и ИП переходит на УСН с общего режима налогообложения.

Остаточная стоимость основных средств на 1 октября года подачи уведомления составляет.

Эту строку заполняют только организации, которые переходят на УСН с других режимов налогообложения. ИП эту строку не заполняют.

В самом низу страницы слева нужно поставить код «1», если уведомление сдает в ИФНС сам предприниматель или «2» — если его представитель. Если указываете код «1» дублировать ФИО индивидуального предпринимателя в строках ниже не нужно.

Хотите платить меньше налогов?

Подберем выгодный налоговый режим, льготы и субсидии, а также оформим все необходимые документы

Реклама: ООО «Центр Бухгалтерских Решений», ИНН 5902063551, erid: LjN8K6msN

Комментарии

6Направила уведомление о переходе на доход-расход с доходов по форме 26.2-1, налоговая отказала так как надо было направлять по форме 26.2-6. Это лигитимно?

Можно оспорить. Формы рекомендованные, а не обязательные. Так что требовать именно форму 26.2-6 не имеют права.

А есть практика оспаривания?

Шансы какие примерно? Как думаете? Завтра поеду в налоговую пробовать...

Судебную практику не искала, но по практике наших коллег в нашем форуме шансы хорошие. Формы ведь рекомендованные, о чем прямо написано в приказе, который их утвердил. И в НК не написано, что надо подавать по утвержденным формам.

Жалобы пишите

Написала жалобу в центральное управление. Жду...