Ставки по налогу на УСН

УСН — специальный режим налогообложения, при котором ставка налога зависит от выбранного объекта и размера полученного дохода.

Чтобы перейти на УСН, нужно соблюсти лимиты — по годовому доходу, численности работников и стоимости основных средств.

В 2024 году лимиты для УСН составляют:

до 100 сотрудников;

до 150 млн рублей остаточной стоимости основных средств;

до 199,4 млн рублей годового дохода для стандартной ставки, 265,8 млн для повышенной.

Стандартные ставки составляют:

6% – для объекта «доходы»;

15% – для объекта «доходы минус расходы».

Повышенные ставки:

8% – для объекта «доходы»;

20% – для объекта «доходы минус расходы».

В 2025 году лимиты меняются. Для использования режима УСН нужно:

до 130 сотрудников;

до 200 млн рублей остаточной стоимости основных средств;

до 450 млн рублей годового дохода для стандартной ставки. Повышенные ставки отменяются.

Читайте также: ⚡ИП и компании на УСН будут платить НДС.

Чтобы перейти на режим УСН, нужно, чтобы доход за 9 месяцев того года, в котором компания подает уведомление для перехода на упрощенку, не превышал определенного порога. Например, если компания планирует перейти на упрощенку с 2025 года, доходы за 9 месяцев 2024 года не должны превышать 337,5 млн рублей.

Как перейти на УСН и когда нужно подать уведомление — рассказали здесь.

Льготные ставки по УСН

Кроме общих ставок, которые содержит Налоговый кодекс, есть еще и льготные ставки. Их могут вводить регионы в отношении всех или определенных видов деятельности. Право устанавливать пониженные ставки прямо прописано в НК (п. 1 и 2 ст. 346.20 НК).

Так, по своему усмотрению регионы могут снизить ставку по УСН до:

1% – на объекте «доходы».

5% – на объекте «доходы минус расходы».

Конкретный размер ставки, условия для ее применения и перечень видов деятельности, которые подпадают под льготу, прописываются в законе субъекта, где действует пониженная ставка.

В отдельных случаях ставки могут быть снижены вплоть до 0 для обоих объектов налогообложения. Например, такая возможность есть в рамках налоговых каникул для вновь зарегистрированных ИП, которые занимаются производственной, социальной или научной деятельностью, а также оказывают бытовые услуги населению или предоставляют места для временного проживания.

Условия для применения льготной ставки по УСН

Чтобы применять пониженные ставки по упрощенке, бизнесу нужно выполнить основное условие — иметь регистрацию в регионе, в котором действует льготная ставка.

Место регистрации для организации — юридический адрес, а для ИП – место постоянной прописки по паспорту.

При этом не имеет значения, где упрощенец фактически ведет деятельность: в регионе по месту регистрации или в другом субъекте.

Но если бизнес зарегистрирован в регионе, где действует льготная ставка, только для снижения налоговой нагрузки, ИФНС может признать это злоупотреблением правом. Это грозит упрощенцу перерасчетом налога по стандартной ставке, а также начислением штрафа и пеней.

Остальные условия для применения льготной ставки по УСН устанавливает закон субъекта РФ. Ставка может действовать для всех налогоплательщиков или только для некоторых. Ограничения связаны с видом деятельности, численностью сотрудников и другими условиями.

Хотите оформить регистрацию в регионе с льготными ставками?

Наши бухгалтеры подскажут, как оформить «переезд», чтобы у ФНС не было вопросов, и подготовят все необходимые документы

Как узнать, какая ставка по УСН действует в конкретном регионе

Получить подробную информацию о размере ставок по УСН и условиях применения льготных ставок можно на сайте ФНС.

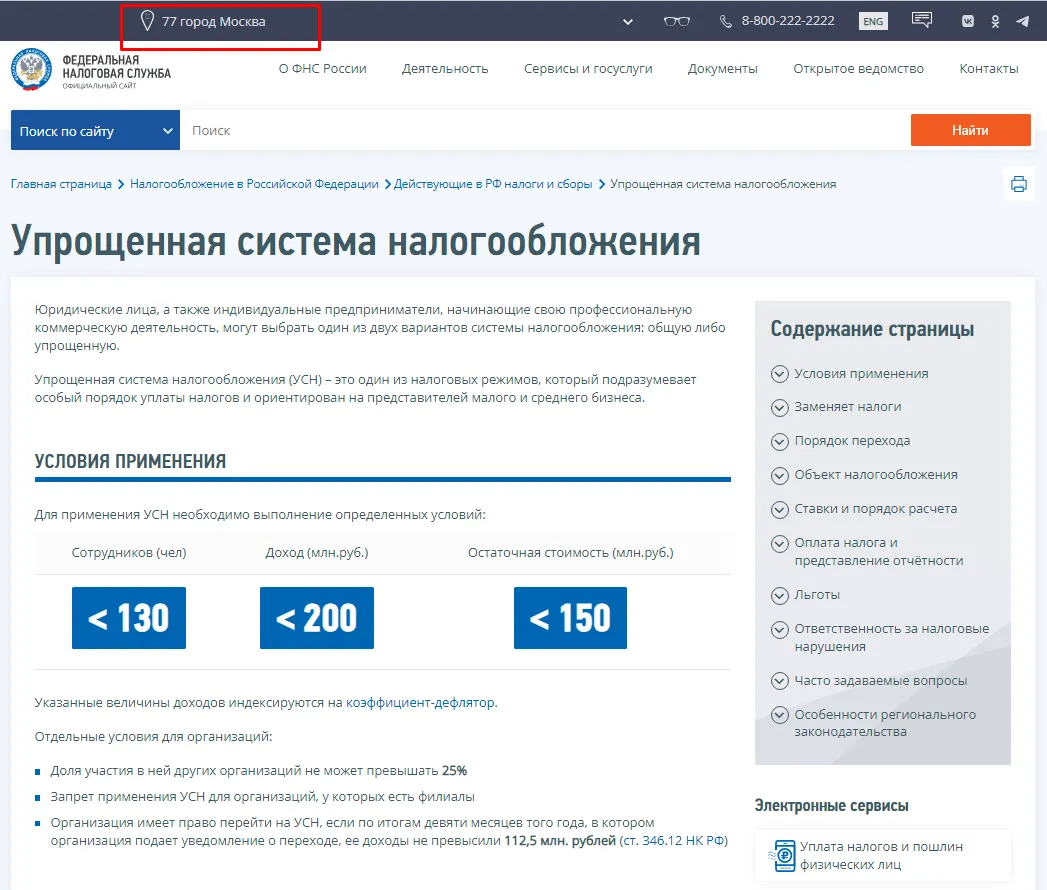

Для этого нужно перейти на официальный сайт ФНС, в раздел для УСН и в верхнем левом углу выбрать регион.

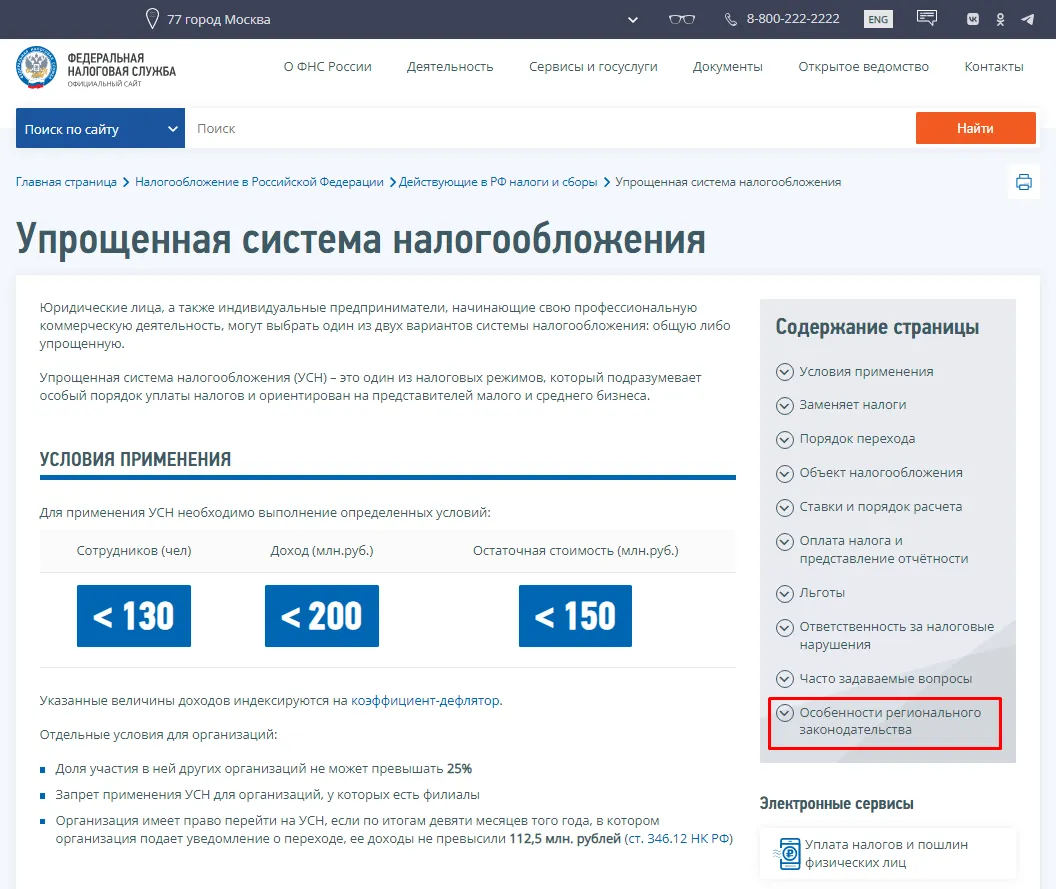

Затем спуститься в самый низ или в панели справа выбрать «Особенности регионального законодательства».

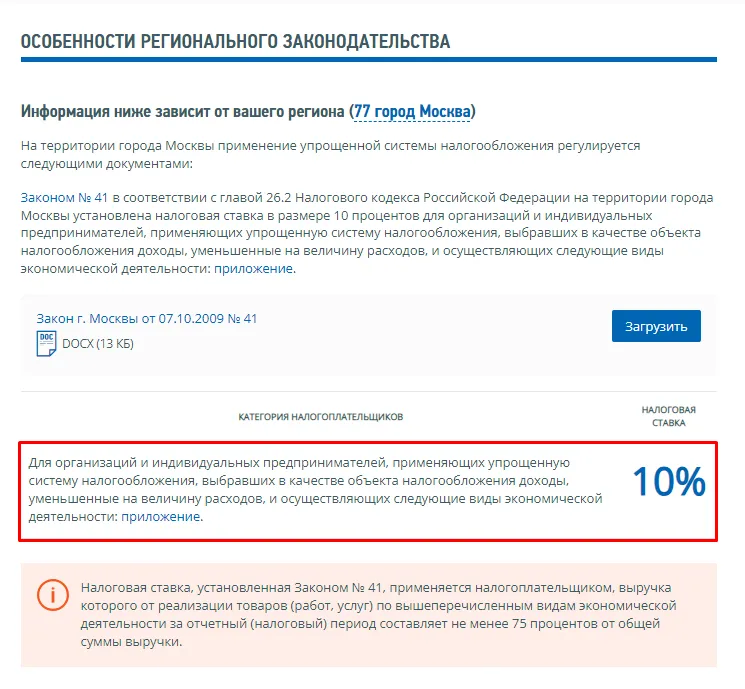

Раздел «Особенности регионального законодательства» содержит информацию о льготных ставках по УСН, категориях налогоплательщиков, которые могут ее применять и объекту налогообложения, для которого она установлена.

Например, в Москве действует пониженная ставка для объекта «доходы минус расходы» в размере 10% для организаций и ИП, которые ведут деятельность из ст. 1 закона города Москвы от 07.10.2009 № 41. Чтобы воспользоваться этой льготой бизнесу на УСН, который зарегистрирован в Москве, нужно соблюдать еще одно условие — доход от льготного вида деятельности должен быть не менее 75% от общей суммы выручки за год (налоговый период).

Информация о льготных ставках по УСН и условиях их применения в субъектах РФ.

Нужно ли подтверждать льготную ставку по УСН

Подтверждать сниженную ставку по УСН налогоплательщик должен, только если это прямо предусмотрено в законе субъекта. Но в декларации по упрощенке нужно указать размер льготной ставки, а также сделать ссылку на норму закона, которой она установлена.

По какой ставке считать налог, если упрощенец сменил регион в середине года

Окончательная ставка по УСН определяется на 31 декабря отчетного периода. При этом сумма авансовых платежей, которые уплатили до смены места регистрации, засчитываются в счет оплаты годового налога, рассчитанного по льготной ставке.

Например, ИП в 4 квартале 2024 года сменил место регистрации и переехал в регион, где установлена льготная ставка по УСН. В декларации за 2024 год он должен указать льготную ставку по УСН, а также суммы исчисленных по этой новой ставке авансовых платежей и налога. ИФНС на основании отчетности самостоятельно пересчитает платежи по УСН по новой ставке и при необходимости вернет излишне уплаченную сумму налога.

С нами экономия до 40 млн ₽/год на бухгалтере, налогах, штрафах, программисте и 1С

Реклама: ООО «Центр Бухгалтерских Решений», ИНН 5902063551, erid: LjN8KLDfX

Начать дискуссию