Что такое Единый налоговый платеж для бизнеса?

Единый налоговый платеж (ЕНП) — это новый способ уплаты налогов и сборов, когда организация или предприниматель перечисляют деньги на один лицевой счет. А налоговики распределяют платежи сами, без участия налогоплательщика. То есть платежное поручение нужно одно — на перечисление средств с расчетного счета налогоплательщика на лицевой счет ЕНП.

Лицевой счет можно назвать кошельком, в котором хранятся денежные средства на бюджетные платежи.

Новый способ уплаты налогов ввели законом № 379-ФЗ от 29.11.2021 — добавили новую статью 45.2 в НК. Сейчас подключиться к эксперименту уже нельзя: заявку на участие необходимо было подать до 04.05.2022.

Кто может использовать ЕНП?

Использовать новый способ могут юридические лица и индивидуальные предприниматели. Причем система налогообложения роли не играет.

В счет каких платежей засчитывается ЕНП?

ЕНП засчитывается в счет уплаты:

- налогов (включая НДФЛ, который перечисляют в бюджет налоговые агенты);

- авансовых платежей;

- сборов;

- страховых взносов;

- пеней;

- штрафов;

- процентов.

Исключением являются налоги физического лица, установленные в . Например: НДФЛ при сдаче в аренду имущества (если не как ИП), НДФЛ по сделке продажи недвижимости, транспортный налог, налог на имущество, земельный налог физлица — данные налоги не могут быть уплачены с лицевого счета ЕНП.

Важно учитывать очередность уплаты платежей. Деньги с лицевого счета ЕНП спишут в следующей очередности:

- Недоимка — платежи, которые не уплачены в установленные сроки ().

- Налоги, авансы (например, налог на имущество организации, платежи по УСН), сборы, взносы.

- Пени.

- Проценты.

- Штрафы.

Создавайте и отправляйте отчеты в любое время и в любом месте через удобный сервис Платформа Госотчет: проверка на наличие ошибок, актуальные формы отчетности и возможность задать вопрос специалистам контролирующих органов.

Нюансы ЕНП

- Если после перехода на ЕНП бюджетный платеж совершен на КБК отдельным платежным поручением, как раньше, и выявлен факт переплаты (после 01.07.2022), то переплата начисляется на лицевой счет ЕНП.

- Если на момент перехода на ЕНП имеются задолженности по разным видам бюджетных платежей, то отчисления в бюджет будут произведены согласно очередности, указанной в пункте выше.

- Если в «кошельке» недостаточно средств, чтобы погасить все платежи с одним и тем же сроком уплаты, то деньги распределят пропорционально суммам платежей между всеми платежами.

- Если все необходимые платежи были произведены, но на ЕНП образовался остаток, то оставшуюся сумму можно вернуть в заявительном порядке. Налоговая возвращает деньги на расчетный счет организации (ИП) в течение месяца.

Важно: если деньги на лицевой счет ЕНП за вас перечислило третье лицо — вернуть их нельзя.

Пример

Организация-участник эксперимента зачислила на лицевой счет 100 000 рублей 15.07.2022.

Необходимые платежи:

Долг за предыдущий период (срок уплаты просрочен) — 60 000 руб.

Пеня за несоблюдение сроков уплаты (срок уплаты до 15.07.2022) — 2 000 руб.

Текущие платежи за июнь 2022 года (срок уплаты до 15.07.2022):

- страховые взносы на ОПС — 30 000 руб.;

- страховые взносы ОМС — 6 000 руб.;

- страховые взносы ВНиМ — 5 000 руб.

Штраф (срок уплаты до 15.07.2022) — 1 000 руб.

Платежи с лицевого счета ЕНП будут списаны со следующей очередностью:

1. Долг за предыдущие периоды — 60 000 руб. (в полном объеме).

2. Текущие платежи с общей суммой 41 000 руб. Т. к. на полную оплату платежей оставшейся суммы на лицевом счете (40 000) недостаточно, деньги распределяются пропорционально по 3 платежам:

- страховые взносы на ОПС (73,17% от общей суммы) — будет перечислено 29 268 руб.;

- страховые взносы ОМС (14,63% от общей суммы) — будет перечислено 5 852 руб.;

- страховые взносы ВН и М (12,20% от общей суммы) — будет перечислено 4 880 руб.

3. Пени — будет перечислено 0 руб., т. к. средств на счете не осталось.

4. Штраф также не будет оплачен.

Платформа ОФД

В едином окне: сдача отчетов, ЭДО и другие сервисы для бухгалтера

Как перечислить платеж с лицевого счета ЕНП в бюджет?

Чтобы платеж с лицевого счета был списан, необходимо отправить уведомление о сумме налога (взноса) в ИФНС.

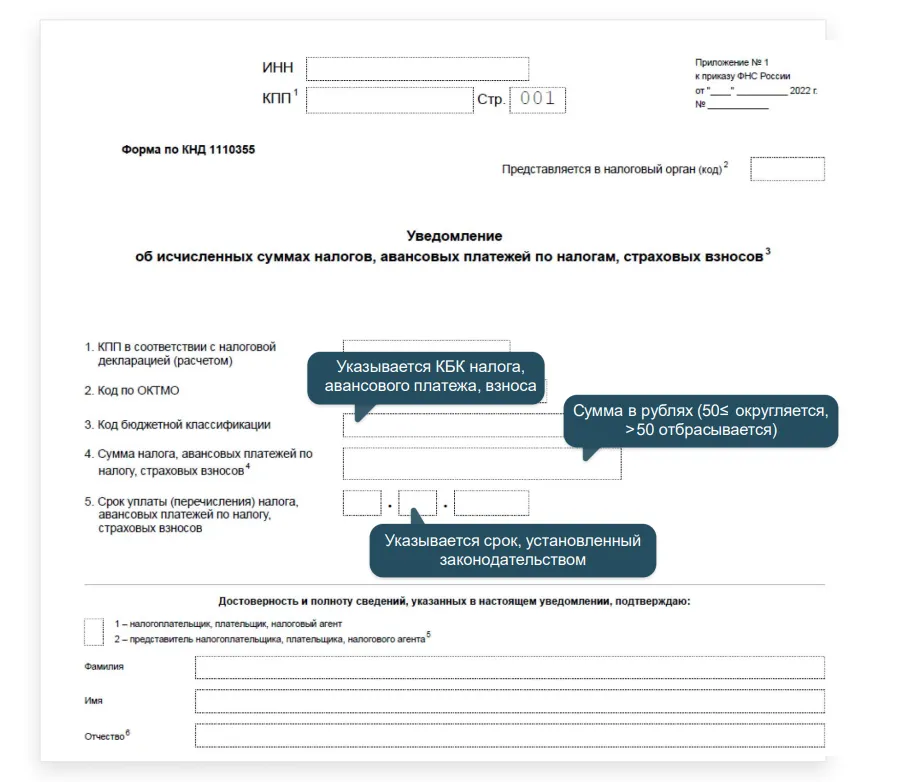

Форма уведомления КНД 1110355 утверждена приказом ФНС от 02.03.2022 №ЕД-7-8/178@.

Внимание! Уведомление об исчисленных суммах налогов, авансовых платежей, страховых взносов необходимо подать не позднее, чем за 5 рабочих дней до даты платежа.

По НДФЛ есть отдельное правило: срок уведомления об НДФЛ, удержанном налоговым агентом — не позднее пятого числа месяца, следующего за месяцем выплаты доходов физлицам. По этому пункту ждем разъяснений от ИФНС, т. к. срок уплаты НДФЛ на данный момент у всех разный. Но в дальнейшем планируется, что все приведут к единому стандарту, и срок уплаты налогов у всех будет одинаковый.

Уведомление подается отдельно по каждому виду налога, авансового платежа, страховых взносов, имеющих разные КБК, разные сроки уплаты (перечисления).

Форма уведомления

В Платформе Госотчет только актуальные формы отчетности, заявлений и уведомлений. Отправляйте уведомления в налоговую в любое удобное время.

Что нас ожидает после окончания экспериментального периода ЕНП?

Согласно пояснительной записке к проекту Федерального закона № 46702-8, мы можем ожидать следующее:

- Введение обязательного Единого налогового платежа для бизнеса с 1 января 2023 года.

- Система ЕНП позволит учитывать результаты исполнения налоговых обязательств перед бюджетом через формирование единого сальдо расчетов на его едином налоговом счете.

- Исключение одновременного наличия задолженности и переплаты по разным видам налогов и взносов.

- Обеспечение экономически обоснованного расчета суммы пеней на общую сумму задолженности перед бюджетом.

- Упрощение и стандартизацию календаря платежей для налогоплательщиков, т. к. предполагается установить единые сроки уплаты налогов для всех.

Подробнее о ЕНП разбор был в ходе вебинара «Платформы ОФД».

В 2022 году в эксперименте участвуют добровольно изъявившие желание поучаствовать организации, а в 2023 с новшеством столкнутся, очевидно, другие.

Эксперты рекомендуют наблюдать за тем, как будет складываться практика по ЕНП у организаций-участников эксперимента, какие возникнут трудности и как будут решаться, в т.ч. со стороны налоговой службы. Это позволит другим налогоплательщикам научиться на чужих ошибках, не совершая свои собственные, и подготовиться с к обязательному переходу на ЕНП.

Онлайн-сервисы от Платформы ОФД

Все, что нужно предпринимателю, менеджеру и бухгалтеру в одном личном кабинете

Комментарии

9"По НДФЛ есть отдельное правило: срок уведомления об НДФЛ, удержанном налоговым агентом — не позднее пятого числа месяца, следующего за месяцем выплаты доходов физлицам" - шедеврально!

Если бы у налоговой работало бы все как часы, то наверное да удобно.. А так они будут списывать из вашего кабинета не понятные пени, которых не должно быть, штрафы и т.д. Вы должны будете повторно оплатить налоги(((

Что платежку набирать, что уведомление.... В чем смысл, не поняла. Лично мне проще платежку набрать и сегодня отправить, пять дней ждать не нужно.

А сверку когда делать: сейчас заплатил, через день можно уже сверяться с бюджетом, а тут будет тотальная путаница. Кстати, получается, что и в БУ надо будет счет заводить-"ЕНП" и с него только при отражении в бюджете переноса ЕНП на конкретный налог делать проводки о перечислении. Такое впечатление, что этот ЕНП ради самого процесса внедрения придуман.