Ресторан «вырастает» из лимитов УСН и ситуация грозит полным «погружением» в ОСНО с НДС и прочими налоговыми сложностями? С 1 января 2022 запущен пилотный проект по плавному переходу на ОСНО для предприятий общепита.

Рассказываем об основных правилах освобождения от НДС для МСП в сфере общественного питания. Проверьте, может эта история как раз о вас и для вас.

Пилотный проект по плавному переходу предприятий общественного питания с упрощенки на ОСНО, инициированный Президентом РФ, запущен. Федеральный закон № 305-ФЗ подписан еще 02 июля 2021 года, а его положения вступили в силу с 01 января 2022.

Цель нововведения — дать возможность предпринимателям не придумывать «схемы» и дробить бизнес, чтобы уйти от налогового бремени, а планомерно развиваться в рамках правового поля.

Как было раньше

Небольшие кафе и рестораны на упрощенке руководствовались общими правилами для УСН:

✅ Для бизнеса с доходом за год до 150 млн р. и персоналом до 100 сотрудников применялись базовые ставки (5% для УСН-«Доходы» и 15% для УСН-«Доходы-Расходы») либо региональные ставки налога, если местным законодательством установлена льгота.

✅ Для бизнеса с доходом в диапазоне 150-200 млн р. ставки повышались до 8% и 20% соответственно, нанять можно было не более 130 человек.

Если же дела шли так хорошо, что годовой доход перевалил за порог 200 млн р. — предприятие автоматом слетало с УСН на ОСНО. А тут НДС... Резонно, что у предпринимателя появлялось искушение «раздробить» бизнес, а это не совсем законно.

Как это работает сейчас и следующие 3 года

Решение Правительства дать «вольную» от уплаты НДС на 3 года вызвано желанием поддержать бизнес, развивающийся в условиях ковидных ограничений. Ведь именно сфера общественного питания оказалась в числе наиболее пострадавших.

У предприятий с годовой выручкой до 2 млрд р. и численностью наемного персонала до 1500 человек появилась возможность перейти на ОСНО плавно, без налоговых скачков.

Важно:

Льгота не может применяться предприятиями и ИП, которые занимаются торговлей продуктами питания или их заготовками (как например, отделы кулинарии), но доступна для заведений, которые предлагают меню с доставкой.

Основные условия для освобождения от уплаты НДС на ОСНО для общепита:

❶ Выручка за год — не более 2 млрд р.;

❷ 70% доходов предприятия приносит ресторанная деятельность и это основной код ОКВЭД.

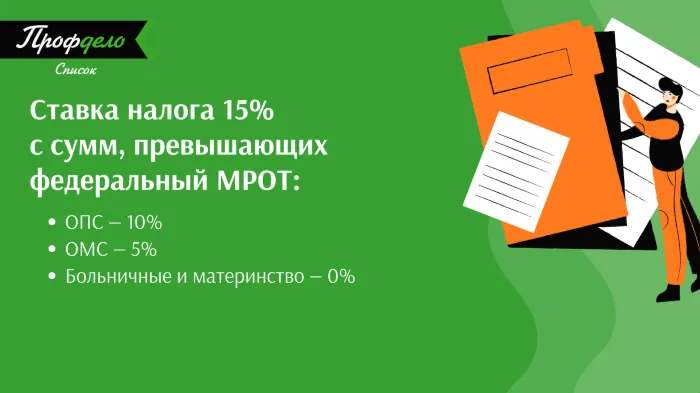

Кроме освобождения от НДС, общепит с такими показателями получает еще один бонус — возможность применять пониженную ставку 15% для начисления страховых взносов.

❸ Третье условие вступит в действие с 2024 года — средняя зарплата сотрудников должна быть выше среднего показателя отрасли по региону.

В Минэкономразвития РФ уже подсчитали, что воспользоваться льготой смогут более 80% предприятий малого и среднего бизнеса, которые работают в сфере общественного питания и находятся на грани между УСН и ОСНО.

Что преследует государство, когда раздает льготы и дарит бонусы

Естественно — это выход бизнеса из тени и деятельность в рамках закона. Стимулирование развития компаний — побочный эффект.

Что подразумевается под «обелением»:

- Использование онлайн-касс для фиксации сумм выручки.

- Использование онлайн-касс при закупке продуктов.

- Найм работников — согласно трудовому законодательству.

Пилотный проект по отмене НДС для российского общепита будет действовать 3 года. Результаты покажут, стоит ли продолжать такой масштабный эксперимент.

Ваше предприятие не столь крупное, чтобы быть в числе участников пилотного проекта, но чувствуете, что налоги давят? Наверное, стоит задуматься, может вы просто «платите лишнее» или «не то и не так»?

Приходите к нам в Профдело на консультацию или закажите услугу «Бухгалтерское обслуживание».

Услуга «Бухгалтерское обслуживание»

Поможем законно оптимизировать налоги, чтобы платить по-минимуму, а зарабатывать по-максимуму

Начать дискуссию