Сущность профессионального вычета

Профессиональный налоговый вычет уменьшает облагаемую базу по НДФЛ. По факту он состоит из произведенных расходов, подтвержденных документально, и связанных с выполнением работ или оказанием услуг по договору ГПХ.

Заключая договор ГПХ с исполнителем-физлицом, компания берет на себя обязанность налогового агента. Соответственно, при уплате вознаграждения исполнителю организация должна удержать НДФЛ и перечислить его в бюджет.

Статья 221 НК предусматривает право на профессиональный налоговый вычет для исполнителей, действующих на основании договоров ГПХ и получающих оплату за выполненные работы или оказанные услуги.

Помимо этого профессиональный вычет предоставляется физлицам — авторам произведений науки, литературы, искусства, получающим авторское вознаграждения по ГПХ.

Есть нюансы, которые нужно соблюсти, для осуществления профвычета заказчиком.

Как предоставить профессиональный вычет

Чтобы избежать претензий от налоговиков и доначислений НДФЛ, заказчик должен очень внимательно отнестись к условиям предоставления налогового вычета.

Кто может претендовать на профессиональный вычет

Исполнитель в обязательном порядке должен являться резидентом РФ. Получаемые им доходы должны облагаться по ставке 13%.

На получение профессионального вычета от заказчика может претендовать только исполнитель — физическое лицо, не имеющее статуса ИП.

Платформа для работы с самозанятыми

Возьмем на себя всю рутинную работу, автоматизируем документооборот и выплаты

Получите образец договора с самозанятым

Тип договора при работе с исполнителем

Заказчик может использовать право физического лица на профессиональный вычет касаемо его доходов по договорам ГПХ следующих видов:

на оказание услуг и выполнение работ — например, работы по ремонту помещения, работы по созданию сайта, обучающие или рекламные услуги;

на создание произведений литературы, науки, искусства — например, статьи, видео, фото.

Другие типы договоров ГПХ, например, договоры по сделкам с имуществом, не подразумевают право вычета по НДФЛ.

Профессиональный налоговый вычет не действует относительно заработной платы, которую получает сотрудник по трудовому договору. Это не касается исполнителей, но заключить договор ГПХ можно и со своим сотрудником (например, нанять штатного сантехника для ремонта инженерных сетей в офисе).

Если у вас неверно составлены документы, например, договор, то отношения из гражданско-правовых могут переквалифицировать в трудовые и посчитать все выплаты заработной платой. Это значит, что предоставлять профессиональный вычет по ним было нельзя. НДФЛ пересчитают, и его придется доплачивать в бюджет.

Формулировка условий договора ГПХ

Чтобы не столкнуться с лишними вопросами и претензиями со стороны налоговиков, в договоре стоит уделить особое внимание условиям по расходам исполнителя.

Существуют три варианта отражения издержек исполнителя, возникших в результате выполнения договора:

1. Можно прописать отдельно сумму оплаты по договору и расходы исполнителя, связанные с выполнением работ или оказанием услуг, которые компенсирует заказчик. Наименее привлекательный и неоднозначный вариант на практике. Часто вызывает споры с налоговиками. Здесь о вычете речи не идет.

2. Прописать вознаграждение одной суммой, включив в нее затраты физлица по договору ГПХ. Это наиболее благоприятный вариант, не единожды рекомендуемый письмами Минфина.

После выполнения работ исполнитель предоставляет подтверждающие документы по расходам и получает профессиональный вычет по НДФЛ. Фактически он получит сумму возмещения по затратам, а НДФЛ будет обложено только его прямое вознаграждение.

3. Третий вариант похож на предыдущий — в договоре указывается только вознаграждение. При этом заказчик сам несет все необходимые расходы — закупает материалы, оплачивает сопутствующие услуги и т.п. Этот вариант также не предполагает предоставление профессионального налогового вычета.

Его можно применять, например, при проведении работ по ремонту помещения. Заказчик сам приобретает расходники и предоставляет их для работы исполнителю. Здесь тоже есть риски, связанные как раз с признанием договора трудовым. Один из признаков — предоставление исполнителю необходимых материалов, оборудования, рабочего места и так далее.

С другой стороны, недавно ФНС выпустили разъяснения в письме от 23.06.2022 №БС-15-11/71@ по поводу оплаты заказчиком транспортных расходов, расходов на проживание и питание исполнителей с целью выполнения ими работы по условиям договора ГПХ. ФНС поясняет, что так как заказчик производит эти траты в своих интересах, то у исполнителя не возникает дохода в натуральной форме, и НДФЛ с этих сумм не удерживается.

В общем, плюсы и минусы есть у всех вариантов, но только один предполагает предоставление вычета — когда исполнитель сам несет расходы.

Онлайн-платформа Qugo полностью автоматизирует расчеты и документооборот между заказчиками и исполнителями, помогает сократить риски в работе с физлицами по договору ГПХ.

Размер профессионального налогового вычета

Величина налогового вычета НДФЛ зависит от двух факторов:

возможности исполнителя предоставить документы, подтверждающие расходы, произведенные в целях выполнения заказа по договору ГПХ;

типа договора.

При выполнении условий договора ГПХ по проведению работ или оказанию услуг размер вычета суммируется из всех произведенных исполнителем расходов, подтвержденных документами. При отсутствии подтверждающих документов право на вычет по таким договорам не предоставляется.

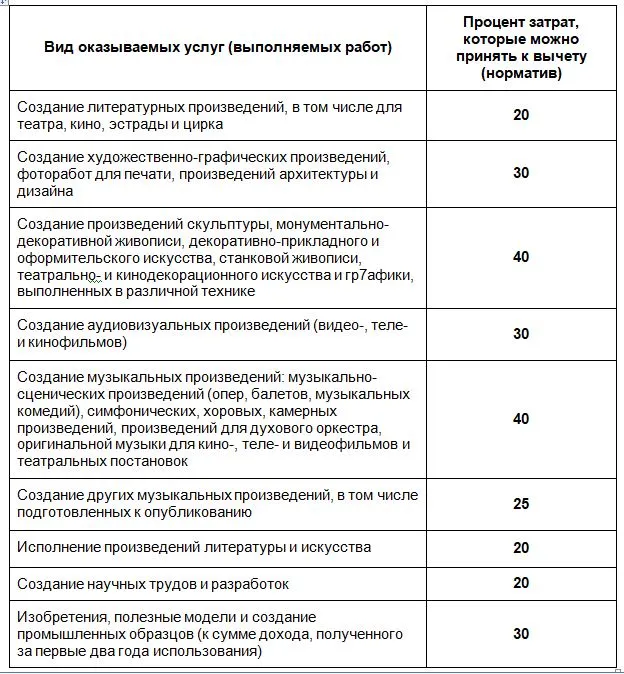

Вычет по авторским договорам предоставляется по нормативам в п. 3 ст. 221 НК.

Как предоставить профессиональный налоговый вычет

Чтобы предоставить вычет необходимо:

По окончании работ принять от исполнителя заявление на вычет в свободной форме и комплект документов, подтверждающих расходы. К подтверждающим документам можно отнести чеки, билеты, накладные и т. д. Расходы, которые физическое лицо хочет предъявить к вычету, должны быть четко связаны с выполнением заказа.

Заказчик проверяет поступившие документы. При положительном исходе проверки рассчитывает сумму вычета.

По авторскому договору вычет считается по нормативам в процентах от суммы начисленного дохода. Подтверждающие документы исполнителем не предоставляются. Заказчик принимает только заявление.

Заказчик уменьшает налогооблагаемую базу НДФЛ на величину вычета, начисляет НДФЛ и перечисляет эту сумму в бюджет.

Заказчик перечисляет исполнителю физлицу доход с учетом удержанного НДФЛ.

Сложности в предоставлении профессионального налогового вычета в том, что нет четкого, утвержденного на законодательном уровне, списка расходов, которые можно принять к вычету.

Налоговики часто предъявляют претензии по поводу необоснованности расходов, поэтому важно максимально связывать расходы с выполнением заказа в рамках конкретного договора ГПХ. Не должно быть и временных расхождений.

Например, исполнитель купил материалы 10 августа и выехал к месту выполнения работ 11 числа, а договор был заключен только 15 августа. Таких разрывов быть не должно. Это сразу высокий налоговый риск.

Также важно, чтобы подтверждающие документы были оформлены должным образом и содержали все необходимые реквизиты.

К примеру, исполнитель должен выполнить дизайн и напечатать рекламные буклеты. Дизайном он занимается сам, а для печати буклетов обращается в рекламное агентство, где при оплате наличными вместо кассового чека ему дают некую квитанцию без номера и даты. Такой документ для подтверждения расходов точно не подойдет.

Платформа Qugo предназначена для работы с различными исполнителями: физлицами без специального налогового статуса, самозанятыми, индивидуальными предпринимателями. Сервис берет на себя задачи по организации безопасных сделок.

На платформе есть все для комфортной работы как заказчиков, так и исполнителей:

простая регистрация;

прозрачная система оплаты (для исполнителей платформа бесплатна);

электронный документооборот;

готовые шаблоны договоров и актов;

автоматизация процессов оплаты.

Развивайте ваш бизнес вместе с Qugo.

Платформа для работы с самозанятыми

Возьмем на себя всю рутинную работу, автоматизируем документооборот и выплаты

Начать дискуссию