Почему бизнес выбирает сотрудничество с самозанятыми и ИП

Основная причина сотрудничества – экономия времени и денег. Если заказчику требуется исполнитель на разовую или проектную работу, а не трудовой.

Процедура заключения договора ГПХ проще, чем оформление сотрудника в штат. Достаточно подписать договор, и исполнитель может сразу приступить к работе. Нет кадровой волокиты с приказами, локальными актами, отчетностью.

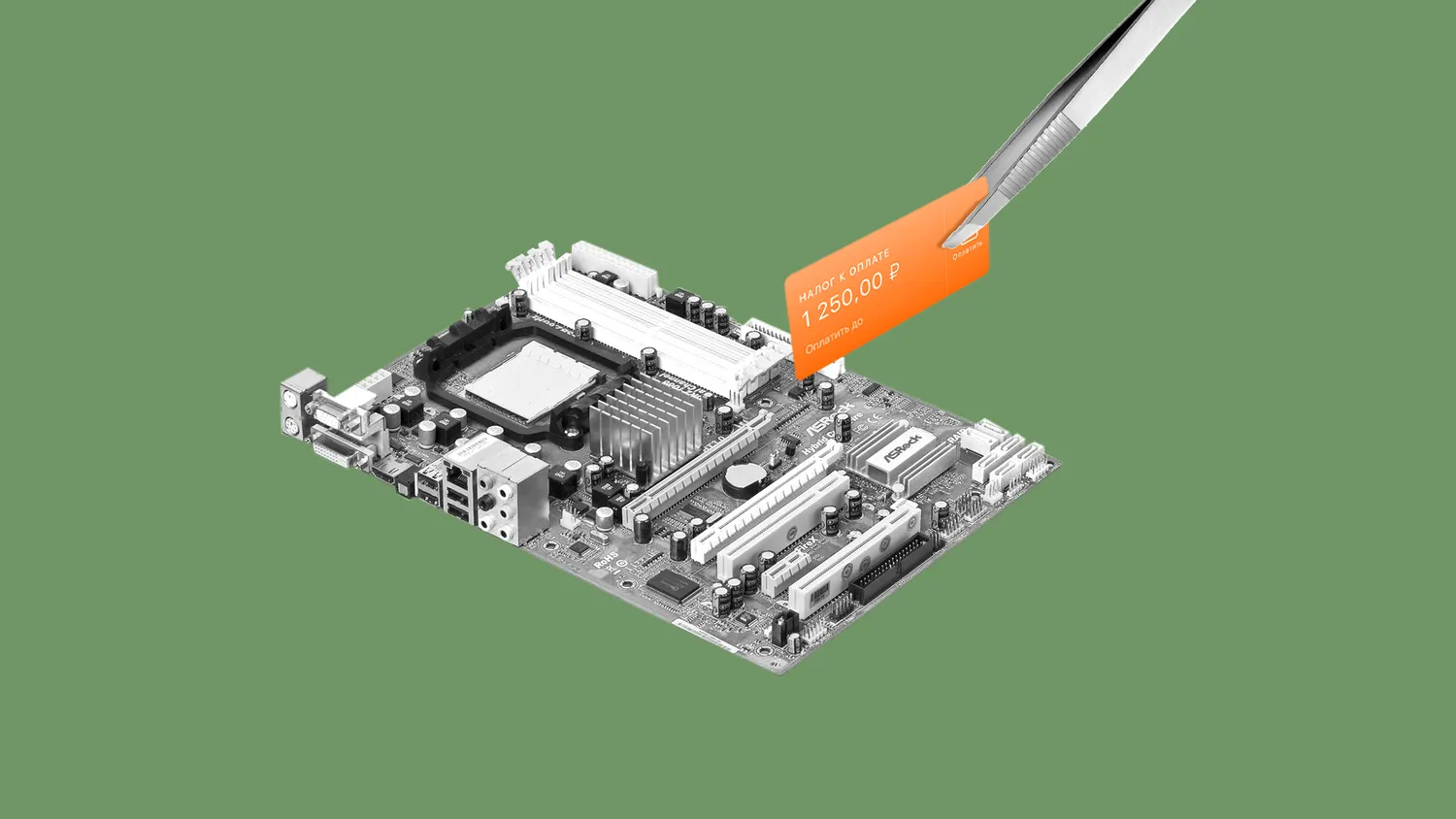

Еще одно неоспоримое преимущество «временных» исполнителей перед штатными – экономия на обязательных платежах. Если по отношению к штатному работнику компания или ИП выступает налоговым агентом, то за исполнителя по ГПД (самозанятого или ИП) платить налоги и взносы не нужно.

Налоги и страховые взносы исполнители платят самостоятельно исходя из применяемой ими системы налогообложения.

За исполнителей-физлиц, которые не имеют статуса ИП или самозанятого, заказчик должен перечислять в бюджет НДФЛ и страховые взносы.

Обратите внимание, что привлекать ИП и самозанятых можно только для выполнения разовых или проектных работ и под конкретные задачи. Налоговая и Минтруд следят за этим, и если заподозрят подмену трудовых отношений, то последуют штрафы, доначисления налогов и взносов.

Обращаем ваше внимание на то, что ИП или самозанятый - это налоговый статус, выбрать который может исключительно сам исполнитель: любое давление противозаконно.

Платформа Qugo предназначена для работы с различными исполнителями: самозанятыми, индивидуальными предпринимателями и физическими лицами без специального налогового статуса. Сервис берет на себя задачи по организации безопасных сделок.

Плюсы и минусы сотрудничества с самозанятыми

Плюсы

Нет налоговой нагрузки.

По отношению к самозанятым заказчики не являются налоговыми агентами и не платят за них НДФЛ и взносы. Налоги плательщик НПД перечисляет в бюджет самостоятельно, а взносы платит по своему усмотрению.

Оплата только за результат.

Самозанятому не нужно оплачивать больничный и отпуск, нет необходимости платить премии и пособия. Оплата производится только за выполненную работу.

Легко начать и прекратить сотрудничество.

Заключать договор с самозанятым закон не обязывает и оставляет это на усмотрение заказчика. Но лучше все же это сделать. В первую очередь обезопасит заказчика от возможных спорных ситуаций с исполнителем. Прекращение сотрудничества в большинстве случаев не вызовет сложностей. Работа выполнена – сотрудничество завершено.

Минусы

Запрет на сотрудничество с бывшими работниками.

Нельзя сотрудничать с самозанятым, который ранее трудился у ИП или в организации, если с момента его увольнения прошло менее двух лет.

Ограничение по доходу.

Основное ограничение на НПД – доход по всем видам «самозанятой» деятельности не должен превышать 2,4 млн руб. за календарный год. После превышения лимита заказчик должен удержать и перечислить в бюджет НДФЛ с сумм свыше 2,4 млн руб. и уплатить страховые взносы.

Запрет на работу по агентским договорам, договорам комиссии.

Самозанятый не может выступать в роли агента или комиссионера.

Риск переквалификации отношений с самозанятым в трудовые.

Налоговая может переквалифицировать отношения с самозанятым в трудовые.

Выступать плательщиками налога на профессиональный доход могут и ИП. В таком случае на них действуют те же ограничения и последствия.

При лишении статуса плательщика НПД ИП самостоятельно платит налог с доходов согласно выбранному режиму налогообложения. Для заказчика сохраняется только запрет на сотрудничество с бывшими работниками, уволенными менее двух лет назад, и риск переквалификации отношений в трудовые.

Подробнее, кто такие ИП на НПД, и в чем их отличие от самозанятых физлиц, читайте здесь.

Сотрудничество с ИП на других режимах (не НПД)

Плюсы

Нет налогов и взносов.

У заказчика нет обязанности удерживать НДФЛ и платить страховые взносы. При этом неважно, нарушил ли ИП требования применяемого им режима. Заказчик никакой ответственности за это нести будет.

Легкость в оформлении и расторжении сотрудничества.

Прекратить сотрудничество можно в любой момент.

Не нужно следить за лимитом доходов.

Не нужно следить за суммами вознаграждений и прочими условиями применения ИП своего режима.

Нет ограничения по видам деятельности.

ИП можно привлекать для выполнения практически любых видов работ. Главное, чтобы необходимый вид деятельности был включен в ЕГРИП.

Минус

Налоговая может переквалифицировать отношения с ИП в трудовые.

Подписывайтесь на телеграм-канал Qugo, чтобы быть первыми в курсе новостей из мира самозанятости и внештатного персонала.

Онлайн-платформа для работы с физлицами, самозанятыми и ИП

Возьмем на себя всю рутинную работу, автоматизируем документооборот и выплаты

Остались вопросы по работе с внештатным персоналом?

Реклама: ООО «КЬЮГО ТЕК», ИНН 7727452605, Еrid: LjN8KBm3Q

Начать дискуссию