Разберем, как проверяющие органы относятся к долгосрочному сотрудничеству с самозанятыми и как снизить риск возникновения разногласий со стороны налоговой.

Долгосрочное сотрудничество с самозанятыми. Позиция законодателя

Действующее законодательство не содержит никакого запрета на выстраивание долгосрочных отношений с исполнителями, применяющими НПД.

Закон от 27.11.2018 № 422-ФЗ содержит условие о том, что нельзя привлекать в качестве исполнителя бывшего сотрудника, с момента увольнения которого прошло менее 2 лет. Ряд определенных ограничений предусмотрен и для самих самозанятых:

Нельзя продавать товары не собственного производства, подакцизные товары и товары, подлежащие обязательной маркировке.

Максимальный годовой доход — 2.4 млн руб.

Нельзя осуществлять деятельность в интересах третьих лиц по агентским договорам, договорам поручения и комиссии.

Нельзя совмещать НПД с другими налоговыми режимами.

Если указанные выше ограничения соблюдаются, то прямого нарушения законодательства при долгосрочном сотрудничестве заказчика с самозанятым не будет. Но существует другой рис — риск признания отношений трудовыми.

Долгосрочное сотрудничество и переквалификация отношений

Отношения с внештатным исполнителем, которые имеют длительный характер, могут привлечь внимание налоговиков и выступить в качестве одной из причин подмены трудовых отношений. При этом не имеет значения, в каком статусе находится исполнитель: физлицо без специального налогового статуса, самозанятый или ИП.

Само по себе долгосрочное сотрудничество не может являться единственной причиной переквалификации отношений в трудовые. ФНС разработала определенные критерии, по которым анализирует отношения, сложившиеся между заказчиком и исполнителем. Эти критерии называются риск-баллами. Они размещены в свободном доступе, и заказчик может проанализировать по ним свою деятельность, оценив риск возникновения претензий со стороны проверяющих.

Чем больше критериев наберет организация или ИП, тем выше риск того, что налоговая запросит пояснение по факту сотрудничества с внештатными исполнителями и инициирует проверку, чтобы выявить возможную подмену трудовых отношений.

Qugo — официальный партнер ФНС. Мы работаем только в правовых рамках и берем на себя проверку самозанятого — активный статус плательщика НПД, а также налогового статуса на момент оплаты. Мы формируем полный пакет документов, по заключенной сделке, включая чеки и акты. Работать с Qugo не только удобно, но и безопасно.

Таблица № 1. Риск-баллы, разработанные ФНС

Соответствие компании указанным критериям определяется в автоматическом порядке. Когда компания или ИП набирает определенное количество баллов, она получает письмо из ФНС с просьбой предоставить пояснения по факту сотрудничества с внештатными исполнителями и предложением корректировки налоговых обязательств за таких исполнителей.

Если заказчик никак не реагирует на это письмо, не предоставляет пояснения и не производит перерасчет налога и страховых взносов, проверяющие начинают более детально изучать сотрудничество организаций или ИП с внештатными исполнителями.

Тогда налоговый инспектор может вызвать заказчика на беседу, направить требование о предоставлении документов на анализ и даже назначить выездную проверку.

Долгосрочное сотрудничество. Как снизить риски

Снизить риск переквалификации и возникновения претензий со стороны проверяющих органов можно, если выстроить правильное взаимодействие с самозанятыми. Для этого необходимо придерживаться следующих правил:

Не привлекать внештатных исполнителей к деятельности, которая является для заказчика основной.

Тщательно проверять исполнителей перед началом сотрудничества с ними.

Заключать с самозанятыми правильные договоры.

Оформлять к договору задание, в котором тщательно прописывать оказываемые исполнителями услуги, сроки их выполнения, стоимость конкретного этапа работ.

По итогам выполненных работ или оказанных услуг подписывать соответствующий акт.

Проверять статус самозанятого перед выплатой.

Тщательно проверять выставленный исполнителем чек.

Не привлекать штатных исполнителей к деятельности, которая является для заказчика основной

Закон не запрещает организации или ИП передать часть функций на аутсорсинг, то есть внешним исполнителям. Но, если к деятельности, которая является для заказчика основной, привлекаются только внештатные исполнители, это может вызвать вопросы со стороны проверяющих органов.

О том, какие функции можно передать на аутсорсинг внештатным исполнителям, чтобы это не вызвало претензий со стороны налоговой, читайте в этой статье.

Подписывайтесь на телеграм-канал Qugo и будьте первыми в курсе новостей из мира самозанятости и внештатного персонала.

Не переводите штатных сотрудников в самозанятые

Сотрудничество с бывшим работником, с момента увольнения которого прошло более 2 лет, прямым нарушением закона № 422-ФЗ являться не будет. Не может это выступить и единственной причиной переквалификации гражданско-правовых отношений в трудовые, но может стать одним из критериев такой подмены.

Если есть возможность не привлекать таких исполнителей к сотрудничеству, воспользуйтесь ею. Это поможет снизить риск возможных претензий со стороны налоговой.

Подробнее о возможных рисках сотрудничества с бывшим работником и позиции контролирующих органов по этому вопросу можно узнать из этой статьи.

Тщательно проверяйте исполнителей перед началом сотрудничества

Такая проверка включает в себя следующие шаги:

Проверьте актуальность статуса самозанятого.

Для этого у исполнителя запросите справку о постановке на учет или сделайте запрос через специальный сервис на сайте ФНС.

Проверьте наличие трудовых отношений с исполнителем.

Если исполнитель ранее трудился в организации в качестве штатного работника, от сотрудничества с ним лучше отказаться.

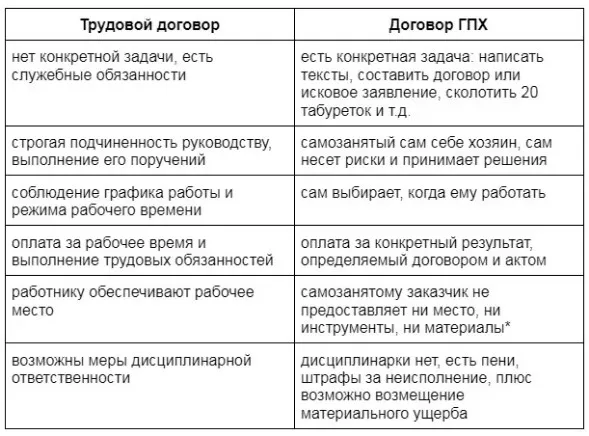

Заключите с самозанятым правильный договор

Договор — это основной документ, который налоговики будут изучать, если у них возникнут подозрения, что заказчик использует исполнителей как штатных сотрудников. При составлении договора придерживайтесь следующих правил:

Договор с самозанятым не должен содержать термины и условия, характерные для трудовых отношений.

Предметом договора должно быть оказание конкретных услуг, то есть конкретная задача, а не трудовая функция.

В договоре необходимо указать, в какой срок будут оказаны услуги, отразить статус исполнителя, обязанность выдачи им чека и информирования заказчика об утрате статуса самозанятого.

Подробный перечень оказываемых исполнителем услуг, этапы их выполнения, сроки, а также стоимость каждого этапа можно указать в задании к договору.

В договоре не нужно указывать условия выплаты вознаграждения в конкретные дни в фиксированном размере, подчинение заказчику, выполнение работ или оказание услуг с использованием материалов заказчика, контроль с его стороны и дисциплинарную ответственность за нарушения.

Подробно о том, какие условия в договоре могут являться основанием для выявления подмены трудовых отношений, ФНС рассказала в письме от 15.04.2022 № ЕА-4-15/4674. В нем она также привела положительную судебную практику в пользу налоговиков.

Сотрудничество с самозанятыми на платформе Qugo позволит существенно снизить риски переквалификации отношений в трудовые. Все самозанятые проходят проверку перед началом сотрудничества. На платформе можно выбрать шаблон договора, учитывающий указанные выше условия.

О том, как составить правильный договор с самозанятыми, ранее рассказали здесь.

По итогам выполненных работ или оказанных услуг подпишите соответствующий акт

Самозанятый не обязан составлять акт. И настаивать на этом заказчик не имеет права. Но наличие акта может обезопасить обе стороны от возможных претензий со стороны налоговиков, а также споров по качеству оказанных услуг и их оплате.

Для заказчика акт подтверждает факт оказания услуг, их объем и количество, а также дает возможность дополнительно подтвердить расходы на выплату вознаграждения исполнителю наряду с чеком.

Детальное перечисление выполненных работ или оказанных услуг, этапы их выполнения и стоимость послужат дополнительным подтверждением того, что отношения с внештатным исполнителем носят гражданско-правовой, а не трудовой характер.

Подробнее о том, для чего нужен акт выполненных работ и как его составить, можно узнать из этой статьи.

Проверьте статус самозанятого перед выплатой вознаграждения

Это необходимо делать для того, чтобы исключить риск перечисления денег исполнителю, который утратил статус самозанятого.

Если это произойдет, заказчик должен с вознаграждения, перечисленного такому физическому лицу, уплатить в бюджет НДФЛ и страховые взносы, а также сдать отчетность в контролирующие органы.

Если внештатник имеет статус индивидуального предпринимателя и утратит право на применение НПД, на заказчике это никак не отразится: налоги и взносы такой исполнитель заплатит в бюджет самостоятельно.

При сотрудничестве через специальные платформы, такие, например, как Qugo, проверять статус исполнителя перед каждой выплатой вознаграждения не нужно. Сервис автоматически проверяет статус самозанятого на дату выплаты дохода и риск перечисления денег исполнителю, утратившему статус плательщика НПД, полностью исключен.

Проверьте выставленный исполнителем чек

Чек – это первый документ, с которого налоговая начинает знакомство с заказчиком.

При проверке чека необходимо учитывать следующее:

Чек не должен содержать терминологию, свойственную для трудовых отношений.

К таким словам относится — «зарплата», «аванс», «работодатель» и т.д.

Услуга в чеке должна быть максимально подробно описана.

Например, вместо «Оплата по договору оказания услуг № … от .. » лучше указать «Написание 5 авторских статей на тему учета в строительстве для сайта Заказчика».

Чек должен быть выставлен на всю сумму вознаграждения.

На стадии переговоров с исполнителем необходимо отдельно уточнить, что налог он будет оплачивать самостоятельно. Чек нужно выставить на всю сумму вознаграждения, учитывая сумму налога, которая будет оплачена впоследствии.

Данные о заказчике должны быть отражены корректно.

Если исполнитель допустит ошибку в ИНН и названии заказчика, налоговая откажет организации или ИП в признании расходов на выплату вознаграждения обоснованными.

Подробно о том, какие реквизиты должны содержаться в чеке самозанятого, рассказали ранее здесь.

Работайте с самозанятыми через онлайн-платформу Qugo.

Автоматическое формирование закрывающих документов.

Проверка статуса исполнителя.

Договор, отвечающий требованиям законодательства.

Открываем секреты безопасной работы с самозанятыми

Рассказываем, как минимизировать риски взаимодействия

Получите полезную памятку для бизнеса

Реклама: ООО «КЬЮГО ТЕК», ИНН 7727452605, erid: LjN8KKuYn

Начать дискуссию