В чем суть возвратного лизинга и зачем он нужен

Возвратный лизинг — это вид финансовой аренды, при которой организация или ИП продает свое имущество лизинговой компании, а затем берет его же в лизинг у этой компании.

Возвратный лизинг легален. В п. 1 ст. 4 закона «О финансовой аренде» отмечено, что продавец и лизингополучатель могут быть одним лицом. А в постановлении Президиума ВАС РФ от 16.01.2007 № 9010/06 сказано, что у возвратного лизинга есть разумные хозяйственные мотивы и цели.

В такой сделке продавец, он же лизингополучатель:

пополняет оборот деньгами от продажи актива;

сохраняет право владения и пользования этим активом;

защищает актив от возможного рейдерского захвата, выводя его со своего баланса и передавая право собственности лизинговой компании.

Покупатель, он же лизингодатель, использует возвратный лизинг, чтобы получить прибыль от лизинговой деятельности. Через лизинговые платежи он получит больше, чем потратил на покупку актива.

Подходы к учету возвратного лизинга

В ФСБУ 25/2018 «Бухгалтерский учет аренды» ничего не говорится о возвратном лизинге. Поэтому нужно опираться на то, что написано о нем в пп. 98–103 МСФО (IFRS) 16 «Аренда». Такой подход для закрытия пробелов в отечественной нормативке зафиксирован в п. 7.1 ПБУ 1/2008 «Учетная политика организации».

В IFRS 16 определены два подхода к учету возвратного лизинга в зависимости от того, считается передача актива продажей или нет. Смысл разделения в том, что на сделку можно смотреть двояко.

Как на куплю-продажу. Последующая сдача в аренду рассматривается как временная потребность лизингополучателя в использовании проданного им актива.

Как на выдачу займа. Считается, что актив не продается, а становится залогом за полученные от лизингодателя деньги. Продажа не признается, потому что не соблюдаются условия из IFRS 15 «Выручка по договорам с покупателями»:

риск утраты предмета лизинга продолжает нести продавец-лизингополучатель, будущие денежные потоки от использования предмета лизинга не меняются — не выполнен пп. (d) п. 9 IFRS 15;

контроль над предметом лизинга сохраняется за продавцом-лизингополучателем – не выполнен п. 31 IFRS 15.

Выбранный подход скажется на бухгалтерских записях. Если признается продажа, тогда в учете отражается реализация актива и его передача в лизинг. Если продажа не признается, составляются проводки на получение займа под залог имущества.

В отличие от налогового учета, в бухучете операции отражаются исходя из экономической сути (п. 6 ПБУ 1/2008), а не юридической формы договора. Поэтому оформление передачи предмета лизинга от продавца-лизингополучателя покупателю-лизингодателю договором купли-продажи не влияет на порядок бухгалтерского учета возвратного лизинга.

Подарок для наших читателей — запись вебинара по нюансам применения ФСБУ 25/2018. Полтора часа подробного разбора новаций стандарта на конкретных примерах! Автор курса — участник разработки новых ФСБУ и генеральный директор Академии «Регламент» Алексей Иванов.

ФСБУ 25/2018 «Бухгалтерский учет аренды»

нюансы применения от Алексея Иванова

Получите бесплатное видео с экспертным обзором!

Бухгалтерский учет возвратного лизинга, если продажа актива признается

В учете лизингополучателя

Лизингополучатель сначала продаст актив, а затем примет его назад, но уже как право пользования активом (ППА). Как определить ППА при возвратном лизинге описано в пп. (а) п. 100 IFRS 16. Это часть прежней балансовой стоимости актива, относящаяся к оставшемуся праву пользования. Для его подсчета используется формула:

ППА = Балансовая стоимость актива × Обязательство по аренде / Справедливая стоимость актива

Также лизингополучателю нужно отразить обязательство по аренде (ОА) по приведенной стоимости арендных платежей. Разницу между ОА и ППА при продаже не по балансовой стоимости следует списать в прочие доходы или расходы.

Пример 1.

ООО «Завод» продало станок АО «Аренда», а потом получило его назад по возвратному лизингу. Параметры сделки:

цена продажи станка (она же справедливая стоимость) — 9 млн руб.

первоначальная стоимость — 15 млн руб.;

накопленная амортизация — 6 млн руб.;

метод начисления амортизации — линейный;

оставшийся срок полезного использования — 3 года;

срок лизинга — 3 года;

ежегодный лизинговый платеж — 4 млн руб.;

дата продажи и получения денег от покупателя — 30.12.2023;

дата лизинговой сделки — 31.12.2023;

даты лизинговых платежей — 31.12.2024, 31.12.2025 и 31.12.2026.

30.12.2023

В бухгалтерском учете отражается продажа актива.

Дт 62 Кт 91 9 000 000 руб. — признан доход от продажи станка.

Дт 02 Кт 01 6 000 000 руб. — списана накопленная амортизация.

Дт 91 Кт 01 9 000 000 руб. — списана балансовая стоимость станка.

Дт 51 Кт 62 9 000 000 руб. — получены деньги от покупателя.

31.12.2023

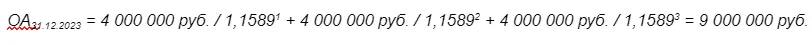

В бухгалтерском учете признаются ППА, ОА и разница между ними. Для определения приведенной стоимости ОА потребуется определить ставку дисконтирования, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды (п. 15 ФСБУ 25/2018). Это удобно делать в MS Excel, используя функцию ВСД (внутренняя ставка доходности).

ППА = (15 000 000 руб. - 6 000 000 руб.) × 9 000 000 руб. / 9 000 000 руб. = 9 000 000 руб.

Разницы между ОА и ППА нет, потому что балансовая стоимость станка при продаже совпала с его справедливой стоимостью.

Дт 01 Кт 76 9 000 000 руб. — признаны ППА и ОА.

Дальнейший учет возвратного лизинга связан с отражением:

амортизации по ППА;

уплаты лизинговых платежей;

процентов по ОА.

Меняться каждый год будет только величина процентов по ОА. Ежегодные лизинговые платежи равны 4 000 000 руб. Амортизация ППА составит 3 000 000 руб. за год. Подробнее о том, как рассчитывается амортизация ППА и проценты по ОА, читайте в нашей статье.

31.12.2024

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация ППА.

Дт 20 Кт 76 1 430 100 руб. — начислены проценты по ОА (9 000 000 руб. * 0,1589).

Дт 76 Кт 51 4 000 000 руб. — перечислен первый лизинговый платеж.

Обязательство по аренде на конец 2024 года с учетом начисленных процентов и уплаты первого арендного платежа составит:

ОА31.12.2024 = 9 000 000 руб. + 1 430 100 руб. - 4 000 000 руб. = 6 430 100 руб.

31.12.2025

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация ППА.

Дт 20 Кт 76 1 021 743 руб. — начислены проценты по ОА (6 430 100 руб. * 0,1589).

Дт 76 Кт 51 4 000 000 руб. — перечислен второй лизинговый платеж.

Обязательство по аренде на конец 2025 года с учетом начисленных процентов и уплаты второго арендного платежа составит:

ОА31.12.2025 = 6 430 100 руб. + 1 021 743 руб. - 4 000 000 руб. = 3 451 843 руб.

31.12.2026

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация ППА.

Дт 20 Кт 76 548 157 руб. — начислены проценты по ОА (3 451 843 руб. * 0,1589).

Дт 76 Кт 51 4 000 000 руб. — перечислен третий лизинговый платеж.

Обязательство по аренде на конец 2025 года с учетом начисленных процентов и уплаты последнего арендного платежа составит:

ОА31.12.2026 = 3 451 843 руб. + 548 157 руб. - 4 000 000 руб. = 0 руб.

На дату завершения сделки по возвратному лизингу ОА полностью погашено — так и должно быть.

В учете лизингодателя

Лизингодатель сначала купит актив, а потом передаст его в лизинг. По МСФО возвратный лизинг у покупателя-арендодателя учитывается по общим правилам (пп. (b) п. 100 IFRS 16). Подробнее об учете у арендодателя читайте в нашей статье.

Бухгалтерский учет возвратного лизинга, если продажа актива не признается

В учете лизингополучателя

Лизингополучатель отражает:

получение займа от лизингодателя;

предоставление ему залога;

начисление амортизации основных средств;

начисление процентов к уплате по займу;

уплату лизинговых платежей.

Пример 2.

Воспользуемся условием предыдущего примера.

30.12.2023

Дт 51 Кт 67 9 000 000 руб. — плата за станок признана займом.

Дт 009 9 000 000 руб. — станок предоставлен в залог по займу.

31.12.2024

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация станка.

Дт 91.2 Кт 67 1 430 100 руб. — начислены проценты к уплате по займу.

Дт 67 Кт 51 4 000 000 руб. — перечислен первый лизинговый платеж.

31.12.2025

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация станка.

Дт 91.2 Кт 67 1 021 743 руб. — начислены проценты к уплате по займу.

Дт 67 Кт 51 4 000 000 руб. — перечислен второй лизинговый платеж.

31.12.2026

Дт 20 Кт 02 3 000 000 руб. — начислена амортизация станка.

Дт 91.2 Кт 67 548 157 руб. — начислены проценты к уплате по займу.

Дт 67 Кт 51 4 000 000 руб. — начислен третий лизинговый платеж.

Кт 009 9 000 000 руб. — списан залог по займу.

В учете лизингодателя

Лизингодатель отражает:

выдачу займа лизингополучателю;

получение залога;

начисление процентов к получению;

получение лизинговых платежей.

30.12.2023

Дт 58 Кт 51 9 000 000 руб. — оплаченный станок признан выданным займом.

Дт 008 9 000 000 руб. — получен станок в залог по займу.

31.12.2024

Дт 76 Кт 91.1 1 430 100 руб. — начислены проценты к получению по займу.

Дт 51 Кт 76 1 430 100 руб. — получены проценты по займу в составе первого лизингового платежа.

Дт 51 Кт 58 2 569 900 руб. (4 000 000 руб. – 1 430 100 руб.) — возвращена часть тела займа.

31.12.2025

Дт 76 Кт 91.1 1 021 743 руб. — начислены проценты к получению по займу.

Дт 51 Кт 76 1 021 743 руб. — получены проценты по займу в составе второго лизингового платежа.

Дт 51 Кт 58 2 978 257 руб. (4 000 000 руб. - 1 021 743 руб.) — возвращена часть тела займа.

31.12.2026

Дт 76 Кт 91.1 548 157 руб. — начислены проценты к получению по займу.

Дт 51 Кт 76 707 548 157 руб. — получены проценты по займу в составе третьего лизингового платежа.

Дт 51 Кт 58 7 3 451 843 руб. (4 000 000 руб. - 548 157 руб.) — возвращен остаток тела займа.

Кт 008 9 000 000 руб. — списан залог по займу.

Если вам кажется, что ФСБУ 25/2018 очень сложный, то приходите на курс Академии «Регламент» по бухучету аренды, и мы научим применять его на практике. Вы научитесь вести учет аренды у арендатора и арендодателя, освоите операции по учету аренды в 1С, и получите уверенный навык дисконтирования.

ФСБУ 25/2018: как применять самый сложный стандарт

Онлайн-курс Академии «Регламент»: лекции Алексея Иванова, домашки, живые разборы, сертификат

Налоговые риски возвратного лизинга

Налоговики могут заподозрить, что бизнес использует возвратный лизинг для получения необоснованной налоговой выгоды. Если докажут, что реальной необходимости в лизинге нет, а договор составили лишь для экономии на налогах, доначислят налоги, штрафы и пени.

У лизингодателя снимут налоговые вычеты по НДС с купленного лизингового актива. У лизингополучателя уберут лизинговые платежи из налоговых расходов и восстановят принятый к вычету НДС по этим суммам.

Налоговики считают возвратный лизинг подозрительным, если:

стоимость проданного актива и лизинговые платежи намного меньше или больше среднерыночных цен;

лизингополучатель подолгу не платит, а лизингодатель не взыскивает долги;

в расчетах за актив или по лизинговым платежам используются нестандартные способы — векселя, уступка права требования;

стороны договора — это взаимозависимые лица;

лизингодатель зарегистрировался как юрлицо или ИП незадолго до заключения договора;

для лизингодателя сделка по возвратному лизингу является разовой операцией.

Если инспекторы увидят такое, то постараются доказать, что у сделки нет экономического смысла. Опираться будут на нормативные документы о необоснованной налоговой выгоде:

Как отбиться от претензий налоговиков

Придется идти в суд и там доказывать, что сделка по возвратному лизингу реальная, а не мнимая. И что у такого способа финансирования деятельности есть деловая цель, не связанная с налоговой экономией.

Юристы советуют защищаться по трем направлениям.

В исковом заявлении ссылаться на правильную нормативку. Это:

п. 1 ст. 4 закона «О финансовой аренде» — возвратный лизинг легален;

постановление Президиума ВАС РФ от 30.10.2007 № 6399/07 — привлечение финансирования при возвратном лизинге является обычной практикой, а не схемой для незаконного возмещения НДС;

определение Конституционного суда РФ от 04.06.2007 № 320-О-П — налоговики не вправе оценивать обоснованность расходов налогоплательщика. Он сам решает, что считать эффективными и целесообразным в своем бизнесе.

Составить экономическое обоснование сделки. В аналитической записке нужно объяснить, зачем продали, а потом взяли в лизинг собственное имущество.

Пример пояснения: «Сделка по возвратному лизингу станков направлена на привлечение денежных средств для их ремонта. Данная сделка позволила предприятию с наименьшими затратами ввести в эксплуатацию и использовать в производственном процессе исправные станки, при этом не теряя права пользования имуществом».

Объяснения нужно подтвердить цифрами. Например, рассчитать коэффициенты ликвидности и финансовой устойчивости, чтобы показать: денег в обороте мало, а долгов много. Хорошо сравнить переплату по банковскому кредиту и по возвратному лизингу и показать, что последний выгоднее. Или приложить отказы банков в предоставлении кредитов и обосновать, что без дополнительного финансирования бизнесу не выжить.

Подтвердить реальность лизинговых операций документами. Подойдут такие документы по сделке:

договор возвратного лизинга;

договор купли-продажи лизингового имущества;

акт приема-передачи имущества в собственность покупателя-лизингодателя;

акт приема-передачи имущества во временное владение и пользование продавцу-лизингополучателю;

документы об оплате лизингового имущества и лизинговых платежей, например, платежки или банковские выписки;

счета-фактуры на реализацию актива и лизинговые платежи.

ФСБУ 25/2018: как применять самый сложный стандарт

Онлайн-курс Академии «Регламент»: лекции, домашки, живые разборы, сертификат

Реклама: ООО «АКАДЕМИЯ «РЕГЛАМЕНТ», ИНН 7801725668, erid: LjN8K51fX

Комментарии

3Хорошая статья. Спасибо

Да очень четко

Очень крутая статья !!!!