Всем привет! С вами Алексей Иванов — генеральный директор Академии «Регламент» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке я рассказываю о бухгалтерском и управленческом учетах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матерым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

Сегодня расскажу о комплексном показателе эффективности, который 100 лет назад начали применять в американской химической корпорации DuPont — отсюда и его название. Есть несколько вариаций этой формулы, наиболее распространенная — трехфакторная, на ней и остановлюсь.

Зачем считать ROE по формуле Дюпона

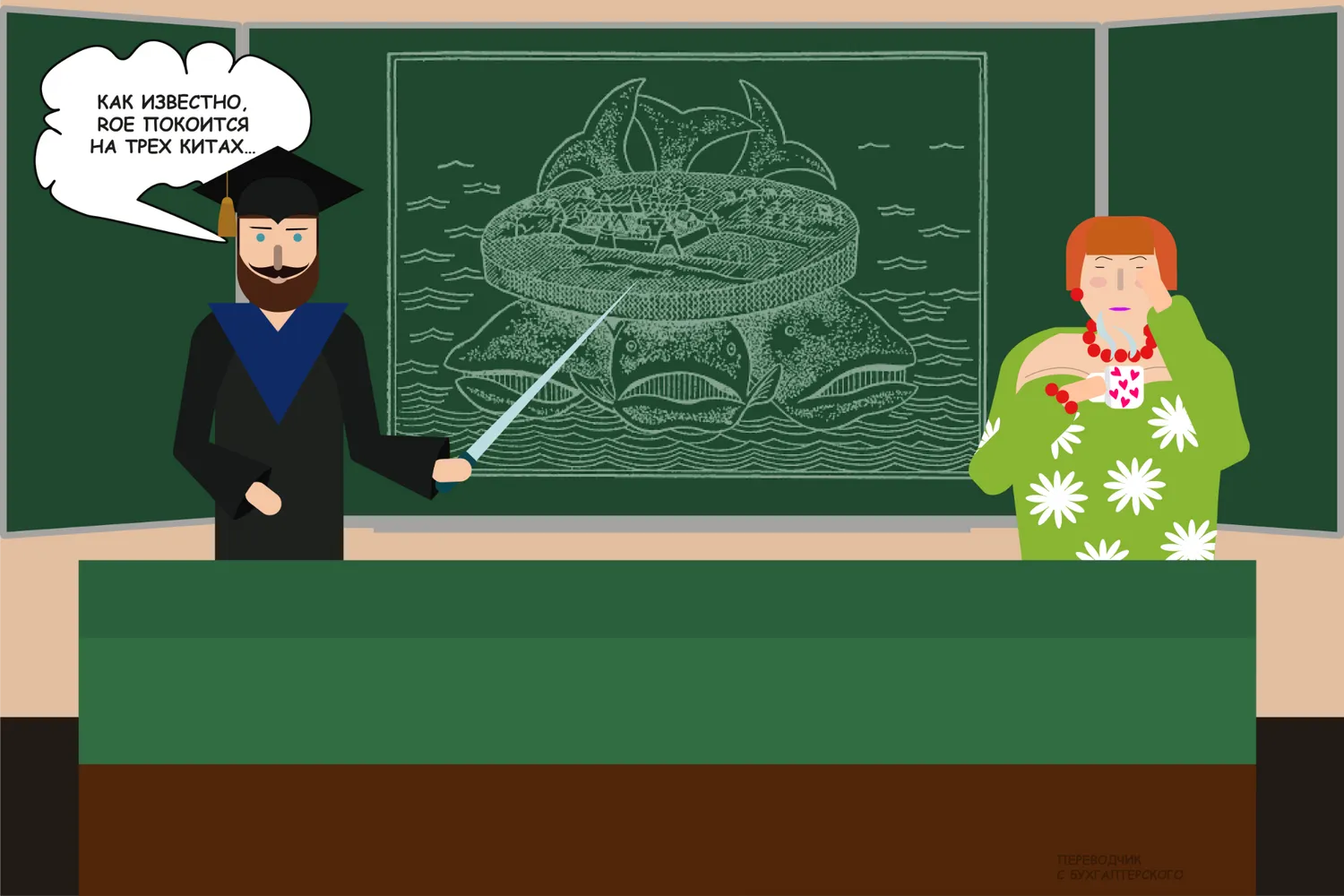

В основе формулы Дюпона лежит разложение рентабельности собственного капитала (ROE) на три составляющие:

Прочитайте посты о каждом из этих показателей, иначе дальше будет непонятно.

Расчет по формуле Дюпона позволяет понять как влияют на важнейший для собственника показатель ROE три аспекта деятельности компании:

Операционная деятельность (насколько хорошо продажи генерируют прибыль) — ее описывает ROS.

Инвестиционная деятельность (насколько хорошо вложения в активы приносят прибыль) — ее характеризует ATR.

Финансовая деятельность (насколько эффективно компания использует заемный капитал) — за нее отвечает D/E.

Собственнику использование формулы Дюпона даст понять за счет чего можно увеличить ROE. Инвестор, выбирая из нескольких проектов с похожими ROE, сможет выбрать менее рискованный.

Подарок для наших читателей — запись вебинара по применению дисконтирования в бухгалтерском учете. Полтора часа подробного разбора механизма дисконтирования, автоматизации расчетов приведенной стоимости и решения кейсов по дисконтированию в конкретных ФСБУ! Спикер — участник разработки новых ФСБУ и генеральный директор Академии «Регламент» Алексей Иванов.

Дисконтирование в бухгалтерском учете

Подробный разбор от Алексея Иванова

Получите бесплатное видео с экспертным обзором!

Как считать ROE по формуле Дюпона

В свернутом виде формула выглядит так:

ROE = ROS ATR D/E

В развернутом — так:

ROE = (Чистая прибыль за год/Выручка за год) (Выручка / ((Активы на начало года + Активы на конец года) / 2)) (Обязательства / Собственный капитал)

Пример.

Инвестор выбирает компанию для раунда. ООО «Рога и копыта» и ООО «Мечта инвестора» имеют ROE = 0,3. При этом по формуле Дюпона этот показатель раскладывается следующим образом:

Рога и копыта:

ROS = 0,1;

ATR = 2,0;

D/E = 1,5.

Мечта инвестора:

ROS = 0,03;

ATR = 1,0;

D/E = 10,0.

Очевидно, что инвестору не стоит мечтать покупать долю в «Мечте инвестора»: она втрое хуже продает (ROS = 3% против 10% у «Рогов и копыт») и вдвое хуже извлекает прибыль из активов (ATR = 1 против 2). А финансируется этот цирк заемными деньгами: D/E = 10 означает, что обязательства компании в 10 раз превышают ее собственный капитал — это крайне рискованное финансовое поведение, особенно при такой скромной рентабельности продаж. При этом у «Рогов и копыт» D/E = 1,5 — вполне консервативный показатель.

Менеджменту «Мечты инвестора» тоже следует сделать конкретные выводы. Нужно слезать с иглы кредитного финансирования до разумных пределов. Но для этого придется поработать над повышением рентабельности продаж: искать пути снижения расходов и думать над возможностью повысить цены. Иначе будет невозможно обслуживать уже полученные кредиты.

Где взять исходные данные для расчета ROE по формуле Дюпона

Часть данных берется из бухгалтерского баланса. Активы — это строка 1600 «БАЛАНС». Обязательства — сумма строк 1400 «Долгосрочные обязательства» и 1500 «Краткосрочные обязательства». Собственный капитал — строка 1300 «Капитал». Остальные данные берутся из отчета о финансовых результатах. Чистая прибыль — строка 2400 «Чистая прибыль (убыток)». Выручка — строка 2110 «Выручка».

Если вам понравился этот пост, подписывайтесь на мой телеграм-канал «Переводчик с бухгалтерского» — так вы точно ничего не пропустите!

ФСБУ 25/2018: как применять самый сложный стандарт

Онлайн-курс Академии «Регламент»: лекции Алексея Иванова, домашки, живые разборы, сертификат

Реклама: ООО «АКАДЕМИЯ «РЕГЛАМЕНТ», ИНН 7801725668, erid: LjN8KWqYG

Начать дискуссию