Ситуация 1. Расчет справедливой стоимости

В каких случаях при учете аренды нужно определять справедливую стоимость

Справедливую стоимость в рамках учета аренды определяют:

Для оценки полученной оплаты при неденежных расчетах за аренду (пп. «в» п. 7 ФСБУ 25/2018).

Для проверки возможности применения арендатором упрощенного варианта учета аренды. Одно из условий для упрощенного учета — у арендатора не должно быть права на выкуп предмета аренды по цене значительно ниже справедливой стоимости (пп «а» п. 12 ФСБУ 25/2018).

Для определения ставки дисконтирования при расчете приведенной стоимости будущих арендных платежей у арендатора (п. 15 ФСБУ 25/2018).

Для классификации аренды арендодателем в качестве операционной или финансовой (п. 25, 26 ФСБУ 25/2018). В частности, если приведенная сумма будущих арендных платежей соответствует текущей справедливой стоимости предмета аренды, то аренда классифицируется как финансовая.

Для определения ставки дисконтирования при расчете чистой стоимости инвестиции в аренду у арендодателя (п. 33 ФСБУ 25/2018).

Рассмотрим на примерах наиболее распространенные случаи использования справедливой стоимости при учете аренды.

Как определять справедливую стоимость при учете аренды

Если по конкретному вопросу в российских федеральных стандартах бухгалтерского учета не установлены способы ведения учета, то организация разрабатывает способ исходя из требований международных стандартов финансовой отчетности.

ФСБУ 25/2018 «Аренда» не описывает правила оценки справедливой стоимости. Согласно п. 8 ФСБУ 25/2018 справедливую стоимость нужно определить так, как этого требует IFRS 16 «Аренда» и другие международные стандарты.

Справедливая стоимость — это сумма, на которую можно обменять актив или погасить обязательство в сделке между хорошо осведомленными независимыми сторонами, желающими совершить такую сделку (Приложение А к IFRS 16 «Аренда»). В учетной политике нужно закрепить способ, в соответствии с которым рассчитывается справедливая стоимость.

Способ 1.

Можно считать справедливой стоимостью лизингового имущества цену приобретения этого имущества лизинговой компанией для последующей передачи лизингополучателю, если:

поставщик не является связанной с лизингодателем стороной;

отсутствуют существенные скидки или надбавки в сравнении с аналогичными договорами;

предмет аренды не изготавливался настолько долго, что произошли существенные изменения стоимости на рынке.

Способ 2.

Справедливая стоимость определяется исходя из доступной информации как цена, которая была бы получена при продаже предмета аренды в ходе обычной сделки между участниками рынка на дату начала аренды.

Приглашаем пройти пробное бесплатное онлайн-занятие курса «ФСБУ 25/2018: как применять самый сложный стандарт». Автор — генеральный директор Академии «Регламент» Алексей Иванов, известный читателям «Клерка» как Переводчик с бухгалтерского. В курсе он простым языком на практических примерах разбирает нюансы бухгалтерского учета аренды и дает готовые решения для внедрения в работу.

ФСБУ 25/2018: как применять самый сложный стандарт

Бесплатное пробное занятие курса Академии «Регламент»

Сделайте шаг к победе над ФСБУ!

Как использовать справедливую стоимость для определения ставки дисконтирования арендатором

В общем случае ставку дисконтирования нужно подобрать так, чтобы приведенная сумма будущих арендных платежей вместе с негарантированной ликвидационной стоимостью была равна справедливой стоимости предмета аренды.

Это основной сценарий, предусмотренный п. 15 ФСБУ 25/2018, но есть и альтернативный, более простой. В соответствии с ним в качестве ставки дисконтирования применяется ставка, по которой обычно привлекается или можно будет привлечь заём на срок, сопоставимый со сроком аренды.

Альтернативный способ определения ставки дисконтирования можно применять не всегда, а только если не может быть применен основной сценарий.

Последовательность действий для определения ставки дисконтирования по основному сценарию.

Шаг 1. Оценка предполагаемой справедливой стоимости предмета аренды, которую он будет иметь к концу срока аренды.

Например, автомобиль, арендованный на два года с двухлетним пробегом сейчас стоит 500 000 рублей. С учетом ежегодного роста цен и предполагаемого износа его справедливая стоимость к концу срока аренды составит 300 000 рублей.

Шаг 2. Если в договоре предусмотрено включение в состав арендных платежей выкупной стоимости и иных аналогичных выплат, то их нужно вычесть из справедливой стоимости предмета аренды на дату окончания срока аренды. Эта разность представляет собой негарантированную ликвидационную стоимость предмета аренды (пп. «е» п. 7, п.15 ФСБУ 25/2018).

Шаг 3. Подбор ставки дисконтирования, при которой сумма приведенной стоимости будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды будет равна текущей справедливой стоимости предмета аренды.

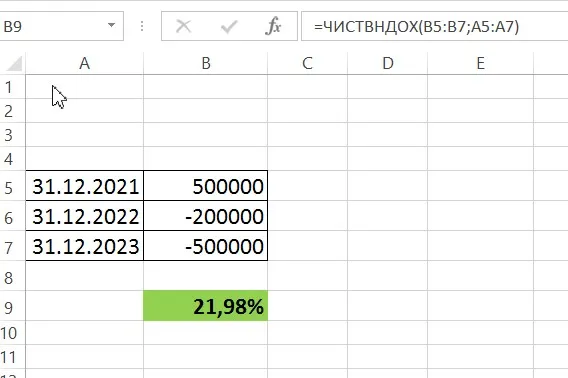

Подобрать ставку можно с использованием функций Excel (например, ВСД или ЧИСТВНДОХ, СТАВКА) или калькуляторов дисконтирования.

Например, при ежегодном арендном платеже 200 000 руб. номинальная сумма платежей за 2 года составит 400 000 руб. (200 000 руб. х 2 года).

Так как выкуп в договоре аренды не предусмотрен, то негарантированная ликвидационная стоимость автомобиля равна его предполагаемой справедливой стоимости по окончании договора аренды — 300 000 руб. Сумма номинальных арендных платежей и негарантированной ликвидационной стоимости предмета аренды — 700 000 руб. (400 000 руб. + 300 000 руб.) Приведенная сумма будет равна 500 000 руб. при ставке 21,98% годовых.

Таблица 1. Расчет приведенных платежей у арендатора

№ года | Ежегодная арендная плата, руб. | Коэффициент дисконтирования | Приведенный арендный платеж, руб. |

гр.1 | гр.2 | гр.3=1/((1+21,98%) в степени, равной числу в гр.1 | гр.4=гр.2*гр.3 |

1 | 200 000 | 0,81980390 | 163 961 |

2 | 500 000* | 0,67207844 | 336 039 |

Итого | 700 000 | Х | 500 000 |

*включая возврат предмета аренды по предполагаемой справедливой стоимости

В учетной политике необходимо указать, какой вариант определения ставки дисконтирования будет применять компания: основной или альтернативный.

Для альтернативного способа определения ставки дисконтирования нужно дополнительно закрепить:

по каким признакам договоры являются сопоставимыми;

каким способом определяется заемная ставка, если отсутствуют сопоставимые договоры, что является источником информации;

какая надбавка за риск прибавляется к стандартной заемной ставке, определенной на основании официальных источников.

Как использовать справедливую стоимость при классификации аренды у арендодателя

Если выгоды и риски по арендованному имуществу переходят к арендатору в таком объеме, как если бы у арендатора было право собственности на это имущество, то аренда считается финансовой. В противном случае — операционной.

Операционная аренда учитывается так же, как до введения ФСБУ 25/2018. В целях учета финансовой аренды нужно сформировать новый объект учета — чистую инвестицию в аренду.

В стандарте выделены в том числе следующие признаки того, что выгоды и риски по арендованному имуществу перешли к арендатору.

Признак 1. По условиям договора арендатор имеет право на покупку арендованного имущества по цене значительно ниже его справедливой стоимости на дату этой покупки (пп. «б» п. 25 ФСБУ 25/2018).

Например, по окончании договора арендатор вправе выкупить автомобиль за 50 000 рублей. Предполагаемая справедливая стоимость автомобиля на дату выкупа составляет 200 000 руб. Разница между этими оценками является существенной. Значит, для арендодателя аренда является финансовой, а в учете нужно отразить чистую инвестицию в аренду.

Признак 2. На дату заключения договора аренды приведенная стоимость будущих арендных платежей сопоставима со справедливой стоимостью предмета аренды (пп. «г» п. 25 ФСБУ 25/2018).

Например, приведенная стоимость арендных платежей равна 290 000 руб. Текущая справедливая стоимость автомобиля составляет 300 000 руб. Эти оценки сопоставимы. Значит, для арендодателя аренда является финансовой.

Как использовать справедливую стоимость при расчете чистой стоимости инвестиции в аренду с помощью дисконтирования

Шаг 1. Расчет валовой инвестиции в аренду путем суммирования номинальных стоимостей арендных платежей и негарантированной ликвидационной стоимости предмета аренды.

Например, арендная плата составляет 1 000 000 руб. в год, уплачивается один раз в конце года. Срок аренды 2 года. В конце срока аренды автомобиль будет выкуплен арендатором за 200 000 руб.

Валовая стоимость инвестиции в аренду равна 2 200 000 руб. (1 000 000 руб. в год х 2 года + 200 000 руб.).

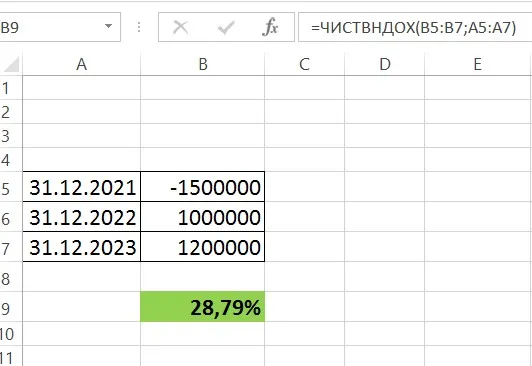

Шаг 2. Подбор ставки дисконтирования, при которой приведенная валовая стоимость инвестиции в аренду будет равна сумме справедливой стоимости предмета аренды и затрат, понесенных арендодателем в связи с заключением договора аренды.

Например, автомобиль для передачи в лизинг, был приобретен за 1 500 000 руб. Эта цена и принята за справедливую стоимость. Нужно подобрать ставку дисконтирования так, чтобы 1 500 000 руб. соответствовали приведенной стоимости платежей номиналом 2 200 000 руб. Эта ставка равна 28,79%. По этой ставке по окончании каждого отчетного года будут начисляться проценты, увеличивающие чистую стоимость инвестиции в аренду.

Таблица 2. Расчет приведенных платежей у арендодателя

№ года | Ежегодная арендная плата, руб. | Коэффициент дисконтирования | Приведенный арендный платеж, руб. |

гр.1 | гр.2 | гр.3=1/((1+28,79%) в степени, равной числу в гр.1 | гр.4=гр.2*гр.3 |

1 | 1 000 000 | 0,77648509 | 776 485 |

2 | 1 200 000 | 0,60292909 | 723 515 |

Итого | 2 200 000 | Х | 1 500 000 |

Шаг 3. Валовую стоимость инвестиции в аренду нужно продисконтировать по ставке, полученной на шаге 2. Полученная сумма является чистой стоимостью инвестиции в аренду.

Если продисконтировать 2 200 000 рублей по ставке 28,79%, то получится чистая стоимость инвестиции в аренду в размере 1 500 000 рублей.

В учетной политике нужно уточнить, как именно будет определяться справедливая стоимость предмета аренды. Например, что в случае с лизингом, она равна цене покупки лизингодателем.

Ситуация 2. Проверка на обесценение чистой стоимости инвестиции в аренду

В каких случаях нужно признавать обесценение инвестиции в аренду

Российским стандартом предусмотрено, что инвестиция в аренду проверяется на обесценение в соответствии с международным стандартом (IFRS) 9 «Финансовые инструменты» (п. 38 ФСБУ 25/2018).

Международным стандартом предусмотрено, что по состоянию на каждую отчетную дату на сумму ожидаемого кредитного убытка нужно признать резерв. Убытки признаются в случае, если кредитный риск значительно увеличился с момента первоначального признания, с учетом оценки на индивидуальной или групповой основе и принимая во внимание всю обоснованную и подтверждаемую информацию, в том числе прогнозную.

Кредитный убыток представляет собой приведенную стоимость всех ожидаемых недополученных денежных средств за период договора аренды. Недополученные средства — это разница между зафиксированными в договоре и ожидаемыми к получению суммами.

Если сумма будет получена в полном объеме, но позже, то тоже возникает кредитный убыток. Он рассчитывается путем оценки просроченных денежных платежей по периодам их получения с учетом дисконтирования .

Организация не обязана учитывать все возможные сценарии. Однако она должна принять во внимание всю обоснованную и подтверждаемую информацию, которая доступна без чрезмерных затрат и усилий: риски, вероятности возникновения кредитных убытков. С учетом имеющихся данных следует анализировать диапазон возможных результатов и их вероятности.

Как оценивать кредитные риски

МСФО (IFRS) 9 «Финансовые инструменты» не содержит метода расчета кредитного риска. Конкретный способ, используемые источники информации нужно установить учетной политикой. Например, за основу могут быть приняты рекомендации Объединенной Лизинговой Ассоциации ОЛА-ФСБУ-Р5/2022 «Применение модели ожидаемых кредитных убытков лизинговыми компаниями».

Если организация располагает обоснованной и подтверждаемой информацией для оценки кредитного убытка за весь срок по отдельному договору, то такая оценка проводится на индивидуальной основе и является взвешенной с учетом вероятности оценкой приведенной стоимости недополученных денежных средств. В учетной политике можно установить уровень существенности или качественные критерии, при наличии которых кредитный риск оценивается индивидуально, например, в зависимости от предмета лизинга, отрасли, географического положения.

Индивидуальный кредитный риск рассчитывается достаточно редко, как правило, по договорам с особенными условиями, редким оборудованием, индивидуальными условиями оплаты. Например, лизинг спутника с быстро устаревающей технологией и с предоставлением отсрочки платежа в первые два года. Чаще встречается ситуация с однотипными лизинговыми договорами, например, по лизингу автомобиля.

Если организация не располагает обоснованной и подтверждаемой информацией для оценки кредитного убытка за весь срок по отдельному договору, то ожидаемые кредитные убытки признаются на групповой основе с учетом всестороннего рассмотрения информации о кредитном риске. Такая всесторонняя информация должна включать сведения о просроченных платежах, всю значимую кредитную информацию, прогнозную макроэкономическую информацию.

Например, в связи с государственной программой в отдельном городе дизельные автобусы, массово представленные в лизинг, были заменены на электробусы. От лизингополучателей ожидаются как просрочки платежей в связи с невозможностью эксплуатации старых моделей, так и расторжения лизинговых договоров. В такой ситуации имеет место кредитный риск.

Для более точной оценки кредитного риска однотипные договоры могут группироваться в отдельные сегменты. Порядок такой группировки, виды сегментов нужно установить учетной политикой. В обоих случаях нужно установленным учетной политикой методом рассчитать сумму недополученных денежных средств и сделать вывод, является ли эта сумма значительной.

Критерий, по которому следует определять, значительно ли увеличился кредитный риск, нужно установить в учетной политике. Например, при какой сумме и (или) сроке просрочки лизинговых платежей кредитный риск увеличивается настолько, что нужно признать резерв под обесценение.

Пример.

Из портфеля 1 000 лизинговых договоров по 10 договорам допущена просрочка платежей на сумму 20 000 тыс. руб. на срок свыше 90 дней. Ожидаемые приведенные денежные потоки по каждому из этих 10 договоров — 80 000 тыс. руб. до конца действия договора.

Организация оценивает кредитный риск в размере 41 000 тыс. руб. по каждому договору, так как вероятность дефолта лизингополучателя составляет 50% (80 000 тыс.руб.х 50%) и дисконтный процент за 90 дней просрочки платежей 20 000 тыс. руб. составил 1 000 тыс. руб.

Кредитный риск в размере 41 000 тыс. руб. и просрочка свыше 90 дней являются существенным для организации, поэтому в учете отражен резерв на сумму обесценения инвестиции в аренду.

Ситуация 3. Возвратный лизинг

Что такое возвратный лизинг

Это вид лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель с правом выкупа имущества в конце срока договора. Такая сделка часто заключается действующими предприятиями в отношении своих производственных активов и является альтернативой займа под залог имущества. Как правило, в сумму лизинговых платежей включена большая часть выкупной стоимости.

Контроль над предметом лизинга (определение способа использования, получение практически всех оставшихся выгод, препятствие получение выгод другими организациями) и риск утраты предмета лизинга сохраняет производственное предприятие, оно же — продавец предмета лизинга, оно же — лизингополучатель. То есть, не выполняется условие п. 31 и пп. «d» п. 9 МСФО (IFRS) 15 «Выручка по договорам с покупателями» о передаче контроля и риска.

Особый порядок учета при возвратном лизинге

В соответствии с международными стандартами нет оснований отражать в учете лизингодателя, одновременно являющегося продавцом, продажу имущества и право пользования активом по договору аренды.

Поэтому имущество нужно продолжать учитывать в том же порядке, что и до заключения договора продажи лизингодателю по договору возвратного лизинга (пп. «a» п. 103 МСФО (IFRS) 16 «Аренда», пп. «a» п. B66 МСФО (IFRS) 15 «Выручка по договорам с покупателями»).

Продажная сумма имущества, по которой предмет лизинга выкуплен лизингодателем, представляет собой финансирование. Его нужно учесть как полученный заем (пп. «a» п. 103 МСФО (IFRS) 16 «Аренда», пп. «a» п. B66 МСФО (IFRS) 15 «Выручка по договорам с покупателями»).

Исходя из суммы, полученной от лизингодателя за купленное имущество, и графика лизинговых платежей, можно рассчитать процентную ставку по финансированию. По этой ставке нужно начислять проценты по заемному обязательству.

Переданное лизингодателю имущество по экономическому смыслу является обеспечением полученного финансирования. Его стоимость, указанную в договоре, нужно отразить на забалансовом счете счете 009 «Обеспечения обязательств и платежей выданные».

Что написать в учетной политике при возвратном лизинге

Порядок учета сделок в рамках возвратного лизинга российскими стандартами учета не регламентирован. Поэтому в учетной политике со ссылкой на п. 7.1 ПБУ 1/2008 нужно установить:

Признаки, в соответствии с которыми возвратный лизинг не классифицируется в качестве договора купли-продажи и договора аренды.

Порядок классификации отдельных частей сделки:

что является заемным средством и в какой сумме;

как определяется ставка заимствования;

по какой стоимости отражается обеспечение.

ФСБУ 25/2018: как применять самый сложный стандарт

Онлайн-курс Академии «Регламент»: лекции Алексея Иванова, домашки, разборы, сертификат гособразца

Реклама: ООО «АКАДЕМИЯ «РЕГЛАМЕНТ», ИНН 7801725668, erid: LjN8KRrpf

Начать дискуссию