Коды НДФЛ в 2024 году

20 февраля 2024 года вступили в силу изменения к приказу ФНС от 10.09.2015 № ММВ-7-11/387, скорректировавшие перечни кодировок видов доходов и вычетов по НДФЛ (приказ ФНС от 09.01.2024 № ЕД-7-11/3).

Что изменилось (приложения № 1 и 2 к приказу № ММВ-7-11/387):

Добавили новые коды для доходов:

«2017» — суточные, полевое довольствие сотрудникам при постоянной разъездной работе, работе в пути, в полевых условиях, участвующим в экспедиционных работах, а также надбавки за труд вахтовым методом, превышающие 700 руб. за каждый день работы (нахождения в пути) в РФ, и превышающие 2500 руб. — за пределами РФ;

«2018» — возмещение расходов дистанционных сотрудников в связи с использованием для работы собственного оборудования в размере, превышающем 35 руб. в день (если отсутствует документальное подтверждение таких трат).

Откорректировали описание кодов «детских» налоговых вычетов (коды «126» — «149»).

Добавили код вычета «253» — накопленный процентный (купонный) доход.

Исключили код вычета «601» — сумма, уменьшающая базу по НДФЛ по доходам в виде дивидендов.

Учитывая изменения по НДФЛ, вступающие в силу с 2025 года, есть вероятность, что со следующего года в перечни кодов снова внесут правки, но пока точной информации нет.

Доверьте ведение учета профессионалам СберРешений. Вам не потребуется разбираться во всем самостоятельно. Специалисты примут, проверят и оформят необходимые документы, напомнят, вовремя сдадут отчетность и сообщат обо всех изменениях в трудовом, налоговом и бухгалтерском законодательстве.

Новые сроки уведомления НДФЛ

С 1 января 2024 года НДФЛ стали удерживать и перечислять два раза в месяц. При этом дважды в месяц надо подавать и уведомление по НДФЛ.

Срок уплаты налога и подачи уведомлений теперь зависит от периода, в котором его удержали из выплаты физлицу (п. 1 ст. 1 закона от 27.11.2023 № 539-ФЗ):

Когда удержан НДФЛ | Крайний срок уплаты НДФЛ | Крайний срок подачи уведомлений по НДФЛ |

с 1 по 22 число текущего месяца | 28 число текущего месяца | 25 число текущего месяца |

с 23 по последнее число текущего месяца | 5 число следующего месяца | 3 число следующего месяца |

23–31 декабря | Последний рабочий день декабря | Последний рабочий день декабря |

Подавать уведомления по НДФЛ лишь раз в месяц смогут те, кто с 23 по последнее число месяца не удерживал налог из выплат физлицам. Например, зарплата выплачена 5 числа, а аванс — 20 числа текущего месяца, других выплат в месяце не было. В этом случае срок уплаты налога — 28 число текущего месяца, а подавать уведомление по НДФЛ нужно только один раз — до 25 числа того же месяца.

Обновились и коды периодов в уведомлениях:

Первая часть кода (обозначение отчетного периода) не изменилась:

1 квартал — «21»;

полугодие — «31»;

9 месяцев — «33»;

год — «34».

Вторая часть кода (порядковый номер месяца в квартале) с 2024 года формируется по новым правилам:

«01», «02», «03» указываем, если налог удержан в период с 1 по 22 число месяца.

Например, если налог удержан 12 января — период по НДФЛ «21/01», 10 февраля — «21/02», 19 марта — «21/03», 22 апреля — «31/01» и т.д.

«11», «12», «13» указываем, если удерживали налог в промежутке с 23 по последнее число месяца.

Например, НДФЛ удержан 23 января — «21/11», 27 февраля — «21/12», 31 мая — «31/12», 25 июля — «33/11» и т.д.

Социальные вычеты

С 1 января 2024 года общая сумма соцвычетов увеличена до 150 тыс. руб. в год (раньше было 120 тыс. руб.). В эту сумму не входят расходы на обучение детей и на дорогостоящее лечение.

По расходам на обучение детей оба родителя совокупно в 2024 году могут получить вычет до 110 тыс. в год на каждого ребенка (вместо 50 тыс. руб.).

С 2024 года налоговым социальным вычетом на обучение могут воспользоваться налогоплательщики, оплатившие очное обучение супруга (супруги). При этом возраст обучающегося не имеет значения (пп. 2 п. 1 ст. 219 НК).

Соцвычет на расходы по приобретению медуслуг и лекарственных средств для недееспособных детей с начала 2024 года предоставляется независимо от возраста ребенка (пп. 3 п. 1 ст. 219 НК)

Большинство соцвычетов за 2024 и последующие годы налогоплательщики смогут получать в упрощенном порядке через «Личный кабинет налогоплательщика» после завершения налогового периода. Это будет возможно, если необходимая информация поступит налоговикам от образовательной организации, медклиники или иной компании, оказавшей соответствующие услуги налогоплательщику.

Стандартные вычеты

С начала 2024 года вычет на детей-инвалидов и учащихся-очников до 24 лет с инвалидностью первой или второй группы увеличен с 6000 до 12000 руб. Данное изменение касается размера вычета, предоставляемого опекуну, попечителю, приемному родителю, супругу (супруге) приемного родителя.

С 1 января 2025 года вдвое вырастут стандартные вычеты (закон от 12.07.2024 № 176-ФЗ, ст. 218 НК):

на второго ребенка — до 2800 руб. (сейчас 1400 руб.);

на третьего и каждого последующего ребенка — до 6000 руб. (сейчас 3000 руб.).

Лимит дохода, по достижении которого представление «детских» стандартных вычетов прекращается, с 2025 года увеличится с 350 тыс. до 450 тыс. руб.

Вычеты на детей будут предоставляться работодателем автоматически без подачи заявления работником – достаточно предоставить подтверждающие документы.

С 2025 года вводится новый вычет для выполнивших нормативы ГТО — 18000 руб. за год, в котором налогоплательщик получил соответствующий знак отличия, при условии прохождения им диспансеризации в том же году.

Передайте ведение учета профессионалам СберРешений: наши специалисты наведут порядок в бухгалтерии, рассчитают налоги и подготовят отчетность. Также СберРешения помогут с открытием расчетного счета и подключением онлайн-кассы.

Новая форма 6-НДФЛ

Расчет 6-НДФЛ в 2024 году заполняется по новой форме (утв. приказом ФНС от 19.09.2023 № ЕД-7-11/649 с изменениями от 09.01.2024).

В форме учтено новое требование уплаты налога дважды в месяц и подачи уведомлений по НДФЛ в зависимости от периода его удержания.

Срок сдачи расчета — не позже 25 числа первого месяца после отчетного периода.

Если получателей дохода было более 10 человек — 6-НДФЛ подается только в электронной форме (ст. 119, п. 2 ст. 230 НК).

НДФЛ для работающих пенсионеров в 2024 году

Пенсии граждан освобождены от налогообложения — платить НДФЛ с них не надо.

Зарплаты работающих пенсионеров в 2024 году по-прежнему облагаются налогом на общих основаниях.

В 2023 году депутаты Госдумы предлагали освободить от уплаты налога доходы работников-пенсионеров в пределах 700 тыс. руб. в год по причине отсутствия индексации их пенсий с 2016 года (законопроект № 343764-8).

Дальнейшего движения этот законопроект не получил, а с 2025 года индексация страховых пенсий работающих пенсионеров возобновится (закон от 08.07.2024 № 173-ФЗ).

Необлагаемые выплаты и лимиты 2024–2025

Изменения, действующие с 1 января 2024 года, в части доходов, не облагаемых НДФЛ (п. п. 1, 11 ст. 217 НК):

Возмещение расходов сотрудникам на «удаленке», в связи с использованием для работы личного оборудования, программного обеспечения — подтвержденные документами расходы полностью освобождаются от НДФЛ, неподтвержденные освобождаются в размере до 35 руб. в день.

Суточные, полевое довольствие разъездным сотрудникам или работающим в пути, в полевых условиях, в экспедициях, а также надбавки при вахтовой работе не облагаются НДФЛ в сумме 700 руб. за каждый день работы в России, 2500 руб. — за каждый день работы за рубежом.

Материальная поддержка студентам, оказываемая в соответствии с п. 15 ст. 36 закона от 29.12.2012 № 273-ФЗ с 2024 года полностью освобождена от НДФЛ (ранее налогом облагалась помощь свыше 4000 руб.).

В 2024 году снова нужно удерживать НДФЛ с материальной выгоды по займам (от экономии на процентах), а также при покупке по ценам ниже обычных товаров (работ, услуг) у взаимозависимых компаний и ИП. Временное освобождение от налогообложения распространялось на такие доходы, полученные только в 2021–2023 годах (п. 90 ст. 217 НК).

С 1 января 2025 года необлагаемая сумма выходного пособия при увольнении работника будет определяться из среднего заработка, рассчитанного по правилам, установленным для пособий по беременности и родам и по уходу за ребенком (п. 16 ст. 2, п. 4 ст. 19 закона от 08.08.2024 № 259-ФЗ).

Передайте бухгалтерию СберРешениям

Мы берем на себя бухгалтерию — а вы развиваете бизнес

НДФЛ за нерезидентов на «удаленке» в 2024 году

НДФЛ с доходов, выплачиваемых российскими работодателями дистанционным работникам, находящимся за границей, с 1 января 2024 года удерживается без привязки к налоговому резидентству такого работника (ст. 208, 224 НК, ст. 2, 13 закона от 31.07.2023 № 389-ФЗ).

Данное правило применяется к удаленщикам, заключившим трудовые договоры:

с российскими компаниями (кроме их зарубежных обособленных подразделений);

с филиалами зарубежных компаний, зарегистрированных в России.

В договоре должно быть указано зарубежное государство, в котором дистанционно трудится работник — тогда налог на доходы, полученные удаленщиком от источников в РФ, в 2024 году удерживается по стандартным ставкам:

13% с заработка в пределах 5 млн руб.;

15% с заработка, превышающего 5 млн руб.

Если же местом работы по договору значится Российская Федерация, НДФЛ с нерезидента надо удерживать по ставке 30%.

С 2025 года НДФЛ с таких сотрудников будет удерживаться по новым прогрессивным ставкам.

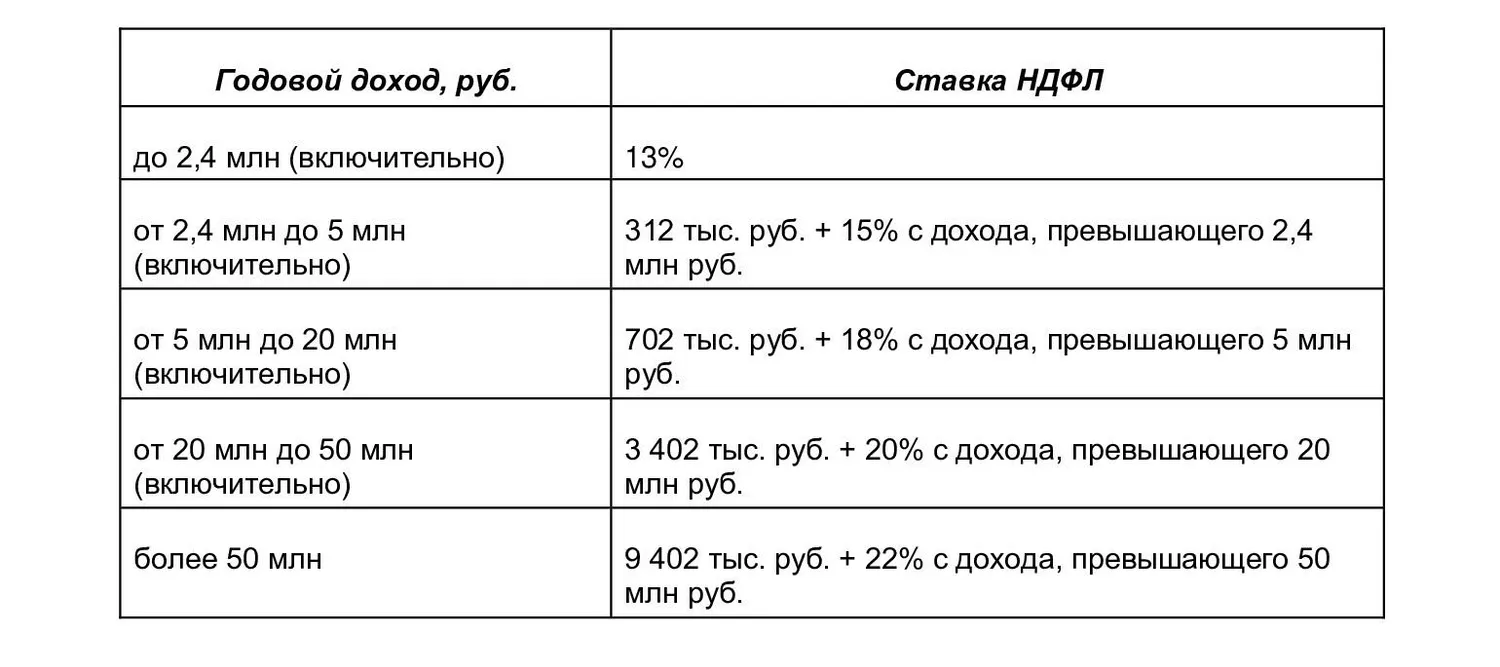

Ставки по НДФЛ с 2025 года

С 1 января 2025 года по НДФЛ вводится прогрессивная пятиступенчатая шкала ставок, которая распространяется на совокупность налоговых баз физлица-резидента, указанных в п. 2.1 ст. 210 НК, включая зарплату и вознаграждения по ГПХ-договорам, а также доходы ИП на ОСНО и т.д.

Доходы нерезидентов, в том числе сотрудников-удаленщиков, с 2025 года будут облагаться по аналогичным прогрессивным ставкам.

Новые ставки с 2025 года (п. 36 ст. 2 закона от 12.07.2024 № 176-ФЗ):

Выплаты участникам СВО за участие в спецоперации будут по-прежнему облагаться по ставке 13% до достижения 5 млн руб., а свыше этой суммы — по ставке 15%. Такие же ставки сохранены для работников Крайнего Севера и приравненных к нему местностей в части районных коэффициентов и процентных надбавок к их заработку.

Ставки для дивидендов, доходов по операциям с ценными бумагами, процентов по вкладам, подарков станут равными 13% для дохода до 2,4 млн и 15% для дохода свыше 2,4 млн руб. Нерезиденты с процентов по вкладам будут платить 15% НДФЛ независимо от размера дохода.

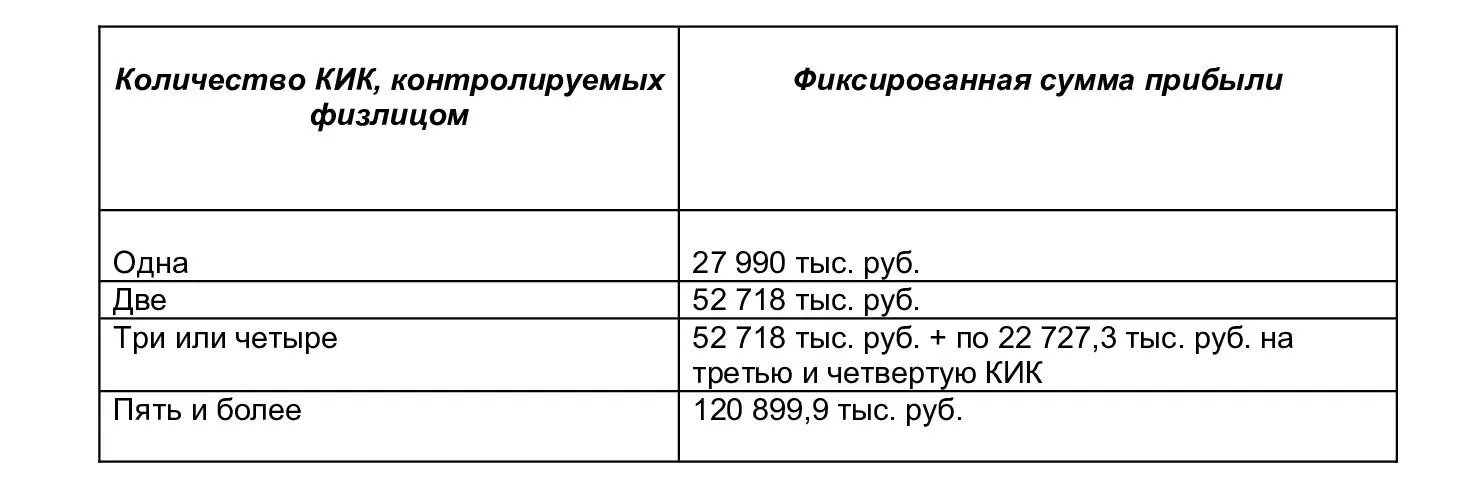

Фиксированный налог с прибыли контролируемых иностранных компаний (КИК) станет дифференцированным. Облагаемая фиксированная сумма прибыли будет зависеть от количества КИК, начиная с налогового периода 2025 года (п. 40 ст. 2 закона № 176-ФЗ):

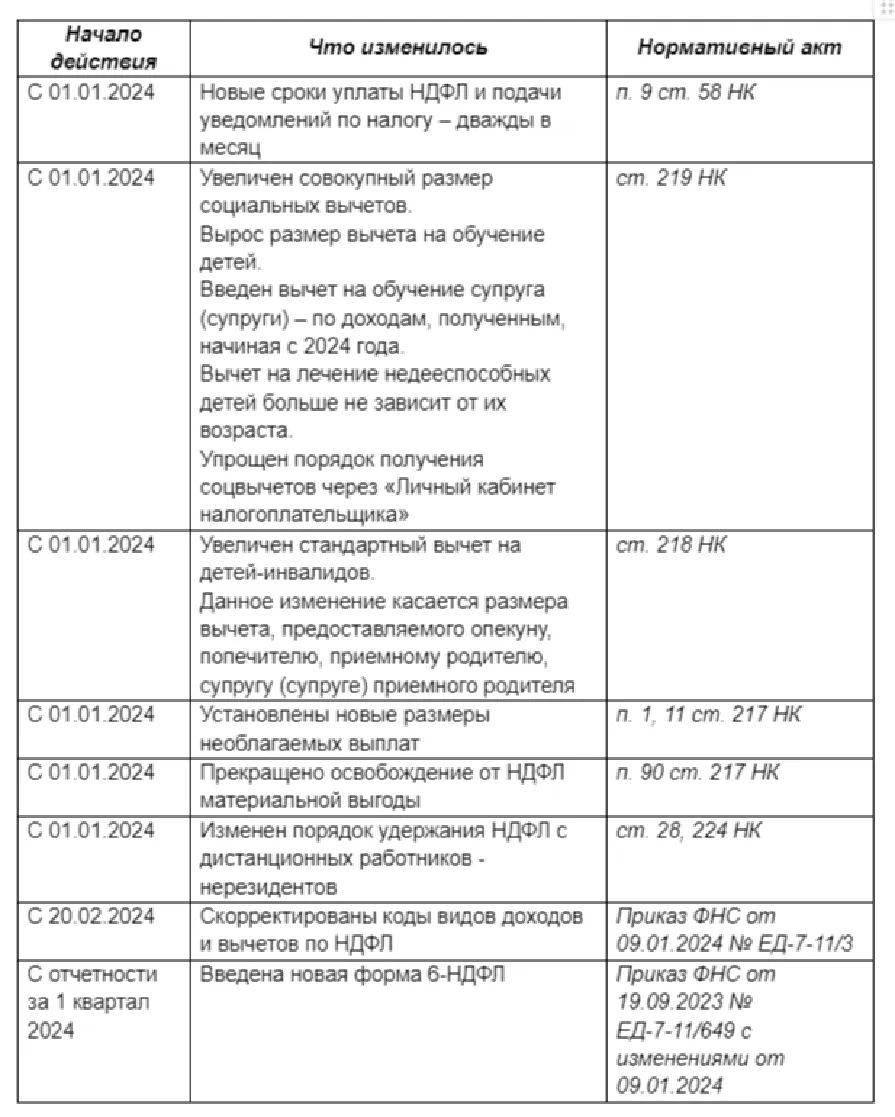

Таблица изменений НДФЛ 2024–2025

Для удобства основные изменения собрали в таблице:

В 2024 году изменения по НДФЛ затронули порядок удержания налога и сроки его уплаты, изменилась форма 6-НДФЛ, увеличились налоговые вычеты. С нового 2025 года начнут действовать новые ставки по НДФЛ и другие изменения.

Сомневаетесь, как правильно начислять и учитывать налоги, чтобы избежать судебных споров и санкций? Доверьте ведение бухгалтерии экспертам СберРешений. Решение сложных бухгалтерских вопросов, задач кадрового учета, финансового консалтинга, юридического и налогового сопровождения — в едином сервисе.

Передайте бухгалтерию СберРешениям

Мы берем на себя бухгалтерию — а вы развиваете бизнес

Реклама: АО «Интеркомп», ИНН: 7709688816, erid: LjN8KDB2p

Начать дискуссию