Недавно принят закон, вдвое снижающий ставки страховых взносов. Вместо 30 % надо будет платить 15 %.

Правда, не все так просто и однозначно — снижение предусмотрено не для всех, а только для малого бизнеса, и пониженная ставка применяется не ко всей сумме начисленной зарплаты, а только к превышению над МРОТ.

На просторах Инета встречаются негативные отзывы об этом законе. Мол, снижение не существенное, а для плательщиков УСН с объектом «доходы» оно вообще бессмысленно, так как уменьшение взносов увеличит налог и в результате то на то и выйдет.

Мы решили разобраться в этом вопросе, проанализировали нововведения и сделали ряд расчетов.

Кто и когда может применять новый тариф

Применять пониженные ставки могут организации и ИП, которые внесены в реестр субъектов малого и среднего предпринимательства.

Если ваша компания там зафиксирована, то начиная с начислений за апрель 2020 вы уже можете применять совокупный тариф 15 % вместо прежнего в 30 %.

Какой тариф

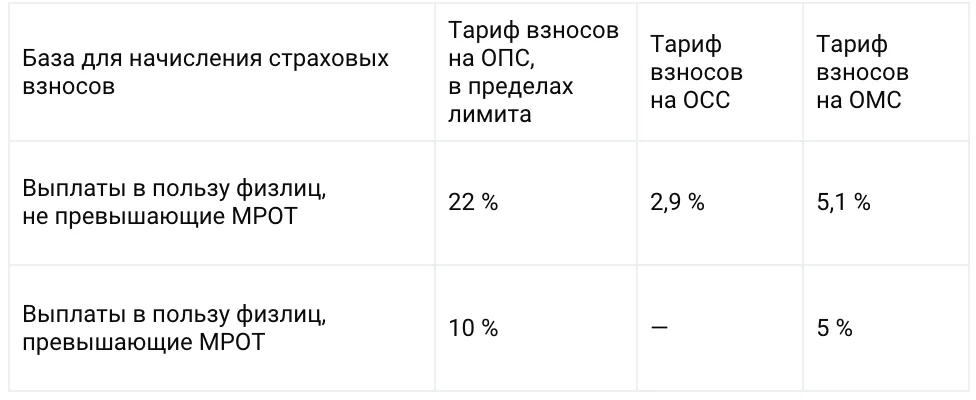

Новые ставки взносов такие:

- страховые взносы на ОПС — 10 %

- страховые взносы на ОМС — 5 %

- страховые взносы на ОСС — 0 %

Как применяется

Снижение касается только выплат физлицам, превышающим МРОТ. Это низконалоговое превышение определяется по итогам каждого календарного месяца.

Таким образом, зарплата будет облагаться взносами в следующем порядке:

В программе «1С:Зарплата и управление персоналом» новый принцип расчета уже реализован.

Но быть привязанным к офисному компьютеру с установленной на него программой — сейчас не самый лучший вариант.

Вы можете удаленно вести учет в привычной вам программе 1С с Scloud.

Тестовый период предоставляется на 14 дней в полном объеме и совершенно бесплатно!

Примеры

Разберем на примерах, какую налоговую экономию получит работодатель за месяц в различных ситуациях, и как снижение тарифа взносов влияет на налог по УСН.

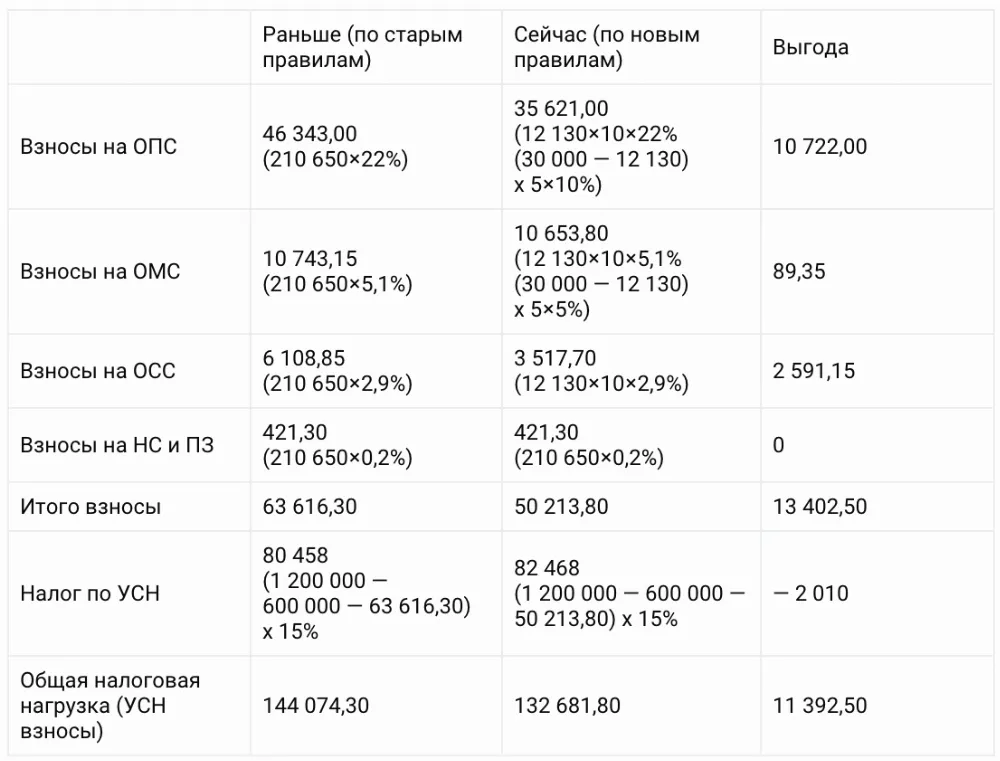

Пример № 1: ООО на УСН с объектом «доходы минус расходы»

В компании трудятся 10 человек, из которых 5 человек получают зарплату в размере 12 130 руб., а еще 5 человек — в размере 30 000 руб. Итого ФОТ составляет 210 650 руб.

Доход компании за месяц составляет 1 200 000 руб., расходы (не считая взносов) — 600 000 руб., ставка налога по УСН — 15 %.

Как видим, при УСН «доходы минус расходы» взносы уменьшаются, но налог несколько увеличивается, потому что при неизменных доходах сокращается расходная часть. Но выгода все равно есть — ведь уменьшение налога составляет лишь 15 % от экономии на взносах.

Кроме того, по итогам года компания может выйти на минимальный налог, и тогда вся экономия на взносах останется «на месте».

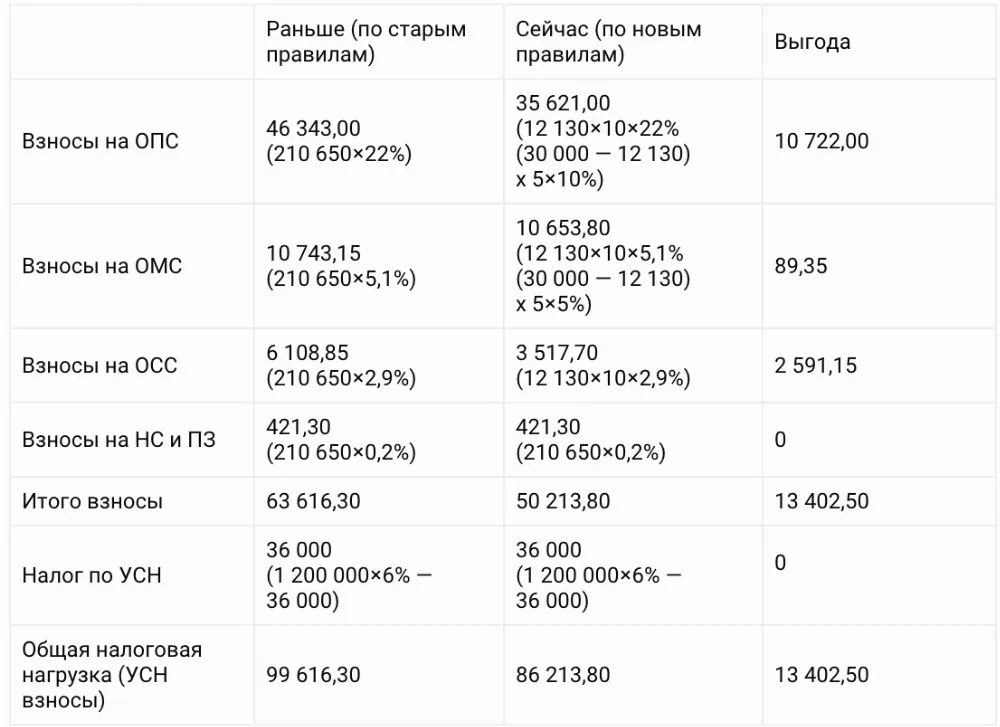

Пример № 2: ООО на УСН с объектом «доходы»

В компании трудятся 10 человек, из которых 5 человек получают зарплату в размере 12 130 руб., а еще 5 человек — в размере 30 000 руб. Итого ФОТ составляет 210 650 руб.

Доход компании за месяц составляет 1 200 000 руб., ставка налога по УСН — 6 %.

Как видим, если у компании на УСН «доходы» взносы составляют более 50 % от налога, экономия на взносах никакого отрицательного воздействия на налог не производит.

Но рассмотрим еще один пример, в котором взносы будут меньше, чем 50% от налога.

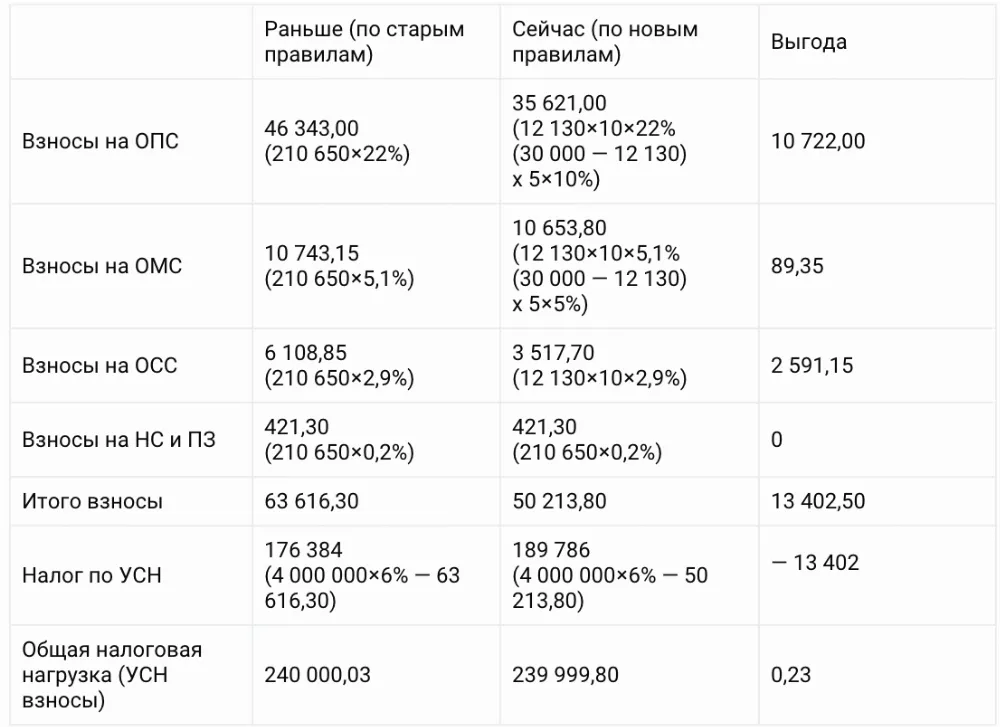

Пример № 3: ООО на УСН с объектом «доходы»

В компании трудятся 10 человек, из которых 5 человек получают зарплату в размере 12 130 руб., а еще 5 человек — в размере 30 000 руб. Итого ФОТ составляет 210 650 руб.

Доход компании за месяц составляет 4 000 000 руб., ставка налога по УСН — 6 %.

Как видим, если у компании на УСН «доходы» взносы и ранее, и тем более сейчас, составляли менее 50 % от налога, то вся экономия на взносах плавно перетекает в минус при расчете налога. В итоге срабатывает закон сохранения энергии: убывает в одном месте, прибывает в другом. Общая налоговая нагрузка не меняется.

Впрочем, такие налогоплательщики не ощутили бы разницы даже если бы власти и вовсе отменили взносы — такова специфика этого режима налогообложения в случаях, когда доход относительно высокий.

Вывод

Компании на УСН «доходы минус расходы» ощутят уменьшение тарифа, и это ощущение усилится, если по итогам года налог получится минимальный.

Для компаний на УСН с объектом «доходы» выгода будет ощутима, если у них страховые взносы составляют более 50% от суммы налога. Такое бывает, когда доходы невелики, а доля зарплаты в структуре расходов — значительна.

Компаний на УСН с объектом «доходы», у которых страховые взносы составляют менее 50 % от суммы налога, никакой выгоды от снижения тарифов не получат.

Для тех компаний, где всем сотрудникам зарплата начисляется в размере не более МРОТ, ничего не изменится. Они продолжают начислять взносы по старым тарифам.

Какой вывод можно сделать из проведенного анализа?

Конечно, было бы отлично, если бы пониженный тариф ввели для всех поголовно — и малых, и крупных, и некоммерческих и если бы применялся он ко всей сумме начислений в пользу сотрудников, даже если они меньше МРОТ.

Но в любом случае снижение тарифа до 15 %, пусть даже с массой оговорок, это без сомнения гораздо лучше, чем тариф 30 %.

А что вы думаете по этому поводу? Как вы оцениваете этот шаг властей по снижению взносов?

Комментарии

11Я думаю вы для ОСН не рассмотрели вариант МСП. Например при зарплате в 50 т.р. в месяц.

Так при ОСН примерно то же самое будет, как при УСН Д-Р. То есть снижение будет заметно.

Оно незаметно только при УСН Д, когда доходы не слишком маленькие. И еще когда ставка УСН понижена. Сейчас в некоторых регионах ее снижают. Из-за сниженной ставки УСН компания не получит никакой выгоды от снижения взносов

Добавлю: я не считаю, что снижение взносов - это бесполезное дело. Хорошо, что снизили.

Да, некоторые не ощутят. Так и при НПД например тоже не все получают выгоду от отсутствия фиксированных. Но тем не менее люди регистрируются самозанятыми.

Калькулятор возьми и посчитай. А ковыряться в околоминимальной мелочи это теоретизирование, мало относящееся к реальности.

Вот сами возьмиТЕ и посчитайТЕ. Вместо того, чтобы хамить. Статья как раз чисто практическая и имеющая прямое отношение к реальности. В отличии от ваших теотезирований

все уже посчитано давно) Я напрмиер принципиально не перехожу в самозанятые, потому что ИП с фиксированными для меня выгоднее.

По взносам сиуация сейчас складывается такая, что кому-то от снижения стало лучше, а для кого-то ничего не изменится. Но хуже никому не стало (в материальном плане).

Кстати околоминимальная мелочь - это обычное дело для малого бизнеса. А снижение ставок как раз для малого бизнеса.

Если платят до 15 т.р. - просто не работайте там.

Так, а на ЕНВД пролёт....

На ЕНВД также как и при УСН6%. В одном месте убавили, в другом прибавится)

При начислении зп =50000, до вычета НДФЛ, это было, упрощённо

50000 +30% = 65000 (ФОТ)

стало

50000-12000 = 38000 (объём по ставке 15%)

12000 +30% = 15600 (минимальная зп)

38000 +15% = 43700

итого стало: 43700+15600 = 59300 (ФОТ)

Разница: 65000 - 59300 = 5700

Снижение ФОТ на 11,4 % на одного человека при его зп 50т.р.с НДФЛ в мес.

Ели начисления на руки 50т.р. то экономия ФОТ будет 9,1% ФОТ.