Не успели бухгалтеры выдохнуть после очередной волны изменений, как нагрянул конец квартала. Как снег зимой. Вроде бы понимаешь — явление естественное, но все равно чувство, что морально к нему не готов.

В связи с предоставлением льгот по налогам, обнулением взносов и прочим ништякам от государства изменился подход к заполнению отчетов. Новшества добрались и до декларации по ЕНВД. О том, что учесть при заполнении отчета за 2 квартал 2020 года, расскажем подробно.

Немного азов

Форму декларации не меняли. Заполняем тот же бланк, что и в первом квартале, он утвержден Приказом ФНС России от 26.06.2018 № ММВ-7-3/414@.

Заполнение титульного листа вряд ли вызовет вопросы. Тут все просто. Если вдруг вы уже сдали декларацию, обнаружили ошибку и подаете корректировку не забудьте указать ее номер, например, «1—», «2-» и так далее. Если декларация первичная «0—».

Код налогового периода для второго квартала — 22.

Еще одна кодировка — «По месту учета», чаще всего указывается:

- 120 По месту жительства ИП

- 214 По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком

- 310 По месту осуществления деятельности российской организации

- 320 По месту осуществления деятельности ИП

По месту деятельности — это если открыто подразделение, торговая точка и т.д. не по месту регистрации компании или ИП и она стоит на учете по ЕНВД отдельно.

При пассажирских, грузоперевозках, развозной и разносной торговле, а также при размещении рекламы на транспорте предприниматель может стоять на учете по месту своей регистрации (потому что невозможно определить где именно ведется деятельность).

Декларацию за ИП может сдать доверенное лицо. При этом доверенность обязательно должна быть заверена нотариально! Можно отправить ее почтой, но разумнее выбрать все-таки электронную отчетность, тем более, что ее можно подключить из программы 1С.

Отправьте заявку в Scloud для подключения сервиса 1С-Отчетность. Кстати, там на страничке есть калькулятор для расчета стоимости тарифа — рассчитайте цену и сразу узнайте размер вашей скидки.

Уровень 2

Теперь будет посложнее. Сначала нужно заполнить второй раздел декларации. Их может быть несколько — по числу объектов (например, магазинов, салонов, торговых мест и т.п.) или видов деятельности.

ИП часто путают коды деятельности, которые надо указать в строке 010. Все они есть в Приложении № 5 к инструкции по заполнению. Вот она здесь на Клерке, не надо ничего искать.

Дальше все ясно-понятно — адрес, указываем место ведения деятельности. Смутить может только ОКТМО. На сайте инспекции есть специальный сервис для определения ОКТМО.

Скажете много заморочек? А мы предупреждали — с электронной отчетностью проще. Между прочим, давно пора переходить на облачную 1С, работать с ней можно даже сидя дома, а не просиживать допоздна в офисе. Дома и стены помогают.

Добираемся до самого главного:

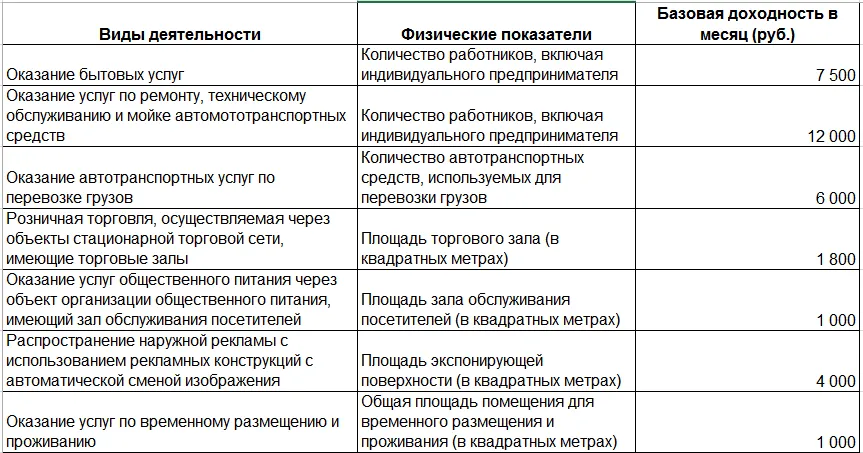

Строка 040 — базовая доходность на единицу физического показателя в месяц. Не ищите ее в порядке заполнения декларации, эти данные находятся в НК. Вот, например:

Строка 050 — коэффициент-дефлятор К1. Вот тут ждет небольшая засада. Коэффициент дважды менялся в конце 2019 года, правильное значение К1 на 2020 год — 2,005.

Строка 060 — еще один коэффициент, но его устанавливает местное законодательство. Максимальное значение — 1. Проще говоря, он может скорректировать налог в меньшую сторону, но не в большую.

Проверьте закон по своему муниципальному району, возможно размер коэффициента К1 снизили в качестве меры поддержки. Это касается и ставки вмененного налога. Под льготу попадают в основном представители пострадавших отраслей. Но может есть не попавшие в перечни счастливчики, которым регионы тоже помогают?

Далее в разделе 2 идет расчет налоговой базы. Сначала по каждому месяцу: К1*К2*величину физпоказателя. Затем за квартал: складываем строки 070, 080 и 090.

Обратите внимание! Если на ЕНВД вы перешли не с начала месяца, то можете немного сэкономить. Посчитайте сумму налогооблагаемой базы за месяц как обычно, затем разделите ее на общее количество календарных дней в неполном месяце и умножьте на дни с даты переходы до конца месяца, включительно.

Пример: ИП начал заниматься розничной торговлей с 20 мая 2020-го, он подал заявление о применении ЕНВД с этой даты. Всего в мае 31 день, из них деятельность велась всего 12 дней. У предпринимателя магазин площадью 50 кв. м. (это физический показатель), К2 в его районе равен 0,8. Базовая доходность — 1800 рублей.

Обычный расчет:

1800*2,005*0,8*50 = 144360, налог за месяц 144360*15% = 21657

Расчет с учетом даты постановки на учет в качестве плательщика ЕНВД:

(1800*2,005*0,8*50)/31*12 = 55881, налог за месяц 55881*15% = 8382

Как говорится — разница очевидна.

Подводя итоги

Раздел 3

Здесь собираем со всех разделов 2 суммы налога и общую сумму вносим в итоговую строку. Не забываем указать признак налогоплательщика в зависимости от того производятся выплаты физлицам или нет. Это имеет значение для ИП — те из предпринимателей, кто не делают выплат физикам, может уменьшить налог до 100%. Все остальные не более, чем на 50%.

Строка 020 — указываем взносы, уплаченные за работников (в том числе по договорам ГПХ), а также суммы больничных за счет работодателя и некоторые других платежей (п. 2 статьи 346.32 НК РФ).

Строка 030 — сумма взносов, уплаченных ИП за самого себя.

Здесь есть два важных момента: нельзя указать сумму взносов (020 030) больше, чем сумма начисленного налога и можно брать только взносы, которые были фактически уплачены в отчетном квартале.

При этом не важно ЗА какой период они уплачиваются. К примеру, взносы с заработной платы сотрудников за март, заплаченные в апреле, можно использовать для уменьшения налога за 2 квартал.

Есть исключение! В этом году для пострадавших от пандемии ИП и организаций отменили взносы за работников во втором квартале. Получается начисленных взносов нет, а то, что вы уже успели заплатить до того, как узнали о льготе — переплата. Переплату можно зачесть в счет будущих платежей, но вот уменьшить налог на эти суммы нельзя!

Теперь можно вернуться к истокам — Разделу 1. Вносим в него сумму налога к уплате за квартал. Если мы заполняли несколько листов с разделом 2 и там были указаны разные ОКТМО нужно и в первом разделе сделать по ним разбивку.

Для этого используем формулу:

Строка 020 Раздела 1 по определенному ОКТМО = Строка 050 Раздела 3 х (сумма Строк 110 всех Разделов 2 по этому ОКТМО / Строку 010 Раздела 3).

О главном

Выделим все ключевые моменты заполнения декларации по ЕНВД за 2 квартал 2020 года:

- Проверьте региональное законодательство, возможно вам повезло и был уменьшен коэффициент К1 и снижена ставка налога.

- Если вы входите в круг пострадавших и освобождены от взносов во 2 квартале, но заплатили их, то при заполнении Раздела 3 не указывайте взносы для уменьшения налога.

- В остальном заполнять декларацию нужно как обычно, указывая налог к уплате, налоговая служба обнулит его сама.

Хотите сдать отчетность быстро и без проблем?

Подключайте 1С-Отчетность в Scloud.

- Проверяйте правильность заполнения отчета

- Получайте sms-сообщения о его статусе

- Своевременно отвечайте на требования

- Проводите сверку расчетов с бюджетом.

Если есть вопросы, оставляйте свои контакты ниже, мы все расскажем:

Начать дискуссию