Рассказывает Елена Кулакова, эксперт системы Контур.Экстерн.

Когда необходимо подавать уточнённый расчёт

Плательщик обязан внести необходимые изменения и представить в налоговый орган уточнённый расчёт в порядке, установленном ст. 81 НК, при обнаружении в поданном им расчете следующих фактов (п. 1.2 Порядка заполнения расчета по страховым взносам, утв. приказом ФНС от 06.10.2021 N ЕД-7-11/875@):

- неотражения или неполного отражения сведений;

- ошибок, которые приводят к занижению суммы страховых взносов, подлежащей уплате;

- а также перерасчёта базы за предыдущий период в сторону уменьшения, такие разъяснения ФНС даёт в письме от 24.08.2017 № БС-4-11/16793@.

Состав уточнённого расчёта

В уточнённый расчёт включаются те разделы и приложения к ним, которые были представлены ранее, кроме раздела 3, с учетом внесённых изменений. Могут включаться иные разделы и приложения, если в них были внесены изменения.

Раздел 3 «Персонифицированные сведения о застрахованных лицах» включается только в отношении тех физлиц, по которым произошли изменения (п. 1.2 Порядка).

Как действовать при неполном отражении сведений

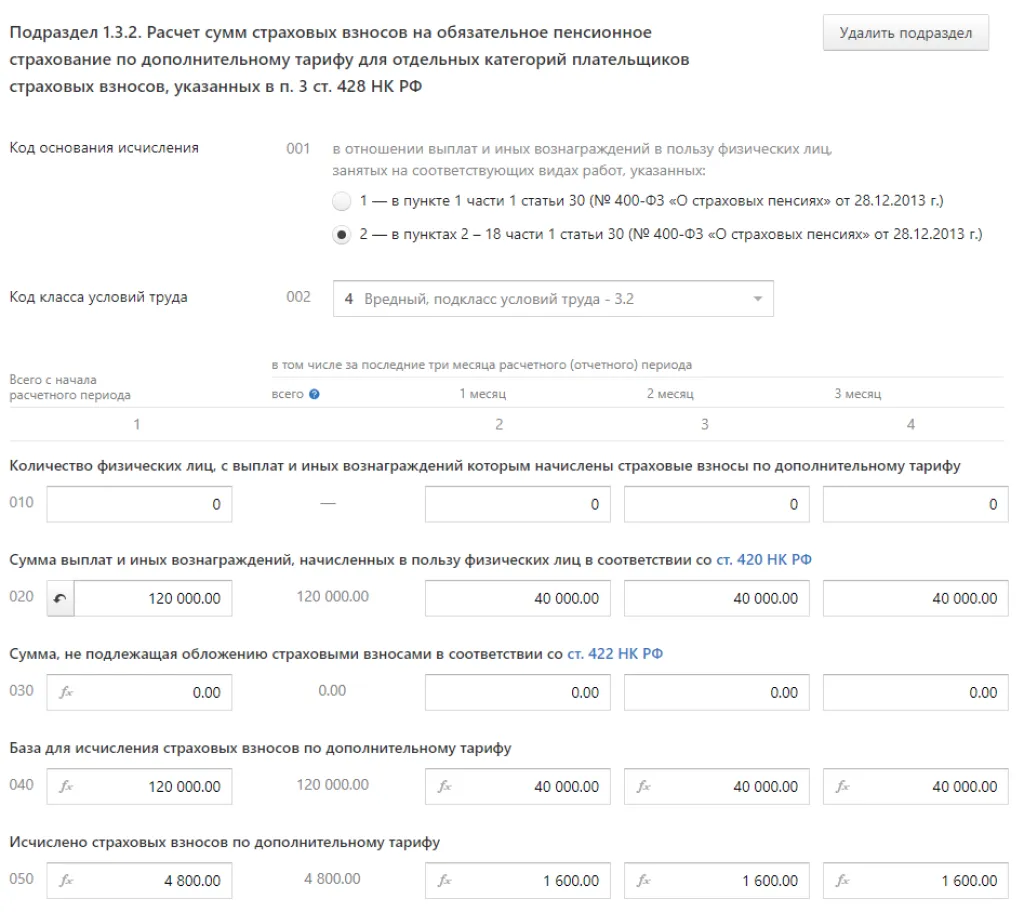

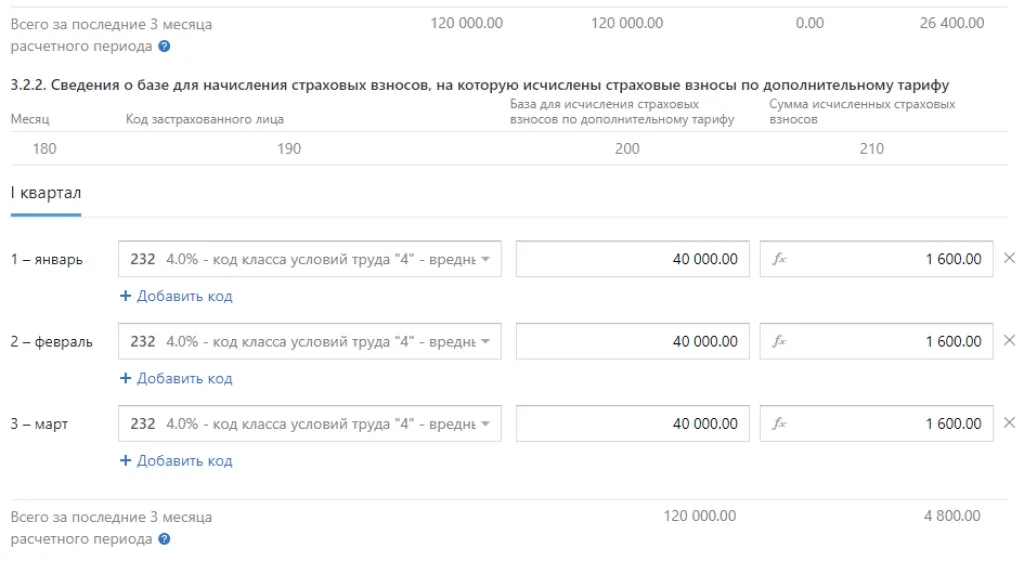

Например, в первом квартале не начислили взносы по дополнительному тарифу газоэлектросварщику (вредные условия труда, подкласс 3.2) и не отразили их в расчёте по страховым взносам. В этом случае надо доначислить и уплатить взносы по соответствующей ставке (4%), а затем внести необходимые изменения и представить в налоговый орган уточнённый расчёт.

В уточнённый расчёт включить раздел 1 с теми же приложениями и подразделами, что были представлены за 1 квартал первоначально, дозаполнив в разделе 1 строки 060 — 073, и дополнить Приложение 1 подразделом 1.3.2.

А раздел 3 сотрудника дополнить подразделом 3.2.2 — сведениями о базе для начисления взносов по дополнительному тарифу.

Как действовать при перерасчёте в сторону уменьшения

В случае корректировки базы для исчисления страховых взносов за предшествующие отчётные периоды представляется уточнённый расчёт за этот период. В расчёте за текущий отчётный период сумма произведенного перерасчёта за предшествующий период не отражается.

При заполнении показателей строк расчёта не предусмотрены отрицательные значения (п. 1.13 Порядка). Файлы, содержащие отрицательные суммы, считаются не соответствующими формату. Такие требования ФНС заложены в схему xml-файла.

Допустим, в июле сделали перерасчёт отпускных, начисленных в июне, уволившемуся работнику. В результате получились отрицательные база и исчисленные взносы. Нужно представить в ФНС уточнённый расчёт за полугодие с уменьшенными суммами, а в расчёте за 9 месяцев учесть это в графах «Всего с начала расчётного периода».

Вернёмся к приведённому выше примеру. В этом случае при заполнении уточнённого расчёта корректируются показатели ранее представленного расчёта за полугодие. В него включается раздел 3, содержащий сведения в отношении лица, которому сделан перерасчёт, с корректными показателями (уменьшенными суммами) в подразделе 3.2:

- в строке 140 за 3 месяц (июнь) сумма выплат, уменьшенная на разницу, полученную в результате перерасчёта отпускных;

- в строке 150 уменьшенная сумма базы для исчисления взносов;

- в строке 170 уменьшенная сумма взносов.

В разделе 1, в приложениях 1 и 2 указать уменьшенные значения в графах, относящихся к 3-му месяцу, и в графах «Всего с начала расчётного периода».

Как действовать, если забыли включить в расчет работника

Например, при представлении расчета за полугодие не включили сведения о вознаграждении физическому лицу, оказавшему в мае услуги по договору ГПХ. В этом случае при заполнении уточнённого расчёта корректируются показатели ранее представленного расчёта за полугодие. В него включается раздел 3, содержащий сведения в отношении лица, которого забыли включить в первичный расчёт. В подразделе 3.2.1 указать:

- в строке 120 порядковый номер месяца «2»;

- в строке 140 сумму вознаграждения;

- в строке 150 сумму базы для исчисления взносов;

- в строке 160 сумму базы, в том числе по договору ГПХ;

- в строке 170 сумму взносов.

В разделе 1, в приложениях 1 и 2 указываются увеличенные значения в графах, относящихся к 2-му месяцу, и в графах «Всего с начала расчётного периода».

Что делать, если ошиблись в анкетных данных работника

При обнаружении в поданном в налоговый орган расчёте недостоверных сведений или ошибок, не приводящих к занижению суммы страховых взносов, подлежащих уплате, плательщик вправе (но не обязан) внести необходимые изменения в расчёт и представить в налоговый орган уточненный расчёт (п. 1.2 Порядка).

К таким ошибкам относятся недостоверные персональные данные застрахованных лиц, указанные в подразделе 3.1, за исключением СНИЛС и Ф.И.О. (при несовпадении данных по строкам 030, 040, 050, 060 подраздела 3.1. с базами данных ФНС расчёт считается непредставленным).

Если в принятом ФНС расчёте были указаны неверные ИНН, дата рождения, гражданство или паспортные данные, то в уточненный расчет включить раздел 3 работника, в чьих сведениях допущена ошибка. В строках 020, 070 −110 указать верные значения (признак аннулирования в строке 010 не указывать). Суммы в подразделе 3.2, в разделе 1 и приложениях к разделу 1 оставить без изменений.

Все для бухгалтера в экосистеме Контур

Обучение, ведение учета, сдача отчетности, сверки по НДС, проверка контрагентов, ЭДО и многое другое

Получите персональную консультацию!

Источник: журнал Я бухгалтер

Начать дискуссию