Как изменились страховые взносы для ИП с 2023 года

С 1 января 2023 года все налогоплательщики перешли на единый налоговый платеж, и предприниматели — не исключение. Суть в том, что теперь практически все налоги, сборы и страховые взносы платят одним платежным поручением. Деньги перечисляют на единый налоговый счет, который появился у каждого плательщика.

Важно! Единый налоговый платеж переводят на единый КБК — 182 0 10 61201 01 0000 510.

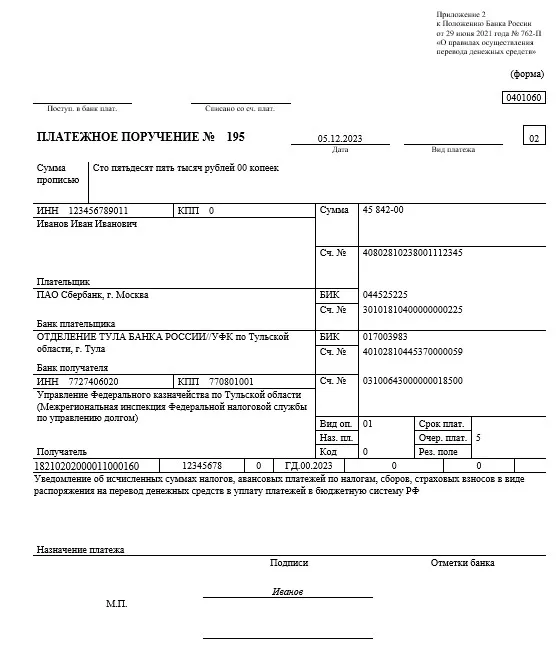

Получатель ЕНП тоже один: все плательщики переводят налоги и взносы на казначейский счет Межрегиональной инспекции ФНС по управлению долгом в УФК по Тульской области.

То есть реквизиты ЕНП одинаковы и для ИП в Тульской области, и для предпринимателей в Москве, и для бизнеса в других российских регионах.

Как только деньги зачислят на ЕНС, инспекция самостоятельно распределит их по обязательствам ИП на конкретную дату.

О сумме обязательств — совокупной обязанности — налоговики узнают из уведомлений об исчисленных суммах и других документов, которые отправил предприниматель.

Чтобы избежать недоимок и штрафов, проверяйте, что средств на ЕНС достаточно, а налоговая верно разнесла средства по нужным обязательствам. Свериться с налоговой по ЕНС можно через Экстерн.

Другие изменения

Объединение фиксированных взносов ИП.

Теперь платеж не разделяют на взносы по ОПС и ОМС.

Фиксированный взнос перечисляют как ЕНП одной суммой: в 2023 году это 45 842 рубля.

В платежном поручении по фиксированным взносам указывается КБК ЕНП 182 0 10 61201 01 0000 510.

А код бюджетной классификации фиксированных взносов 182 1 02 02000 01 1000 160 указывают в платежке со статусом 02 и в заявлении о зачете платежа.

Для чего нужно такое заявление, расскажем дальше.

1% с доходов, превышающих 300 000 рублей за год.

Максимальная величина дополнительного взноса за 2023 год теперь ограничена — 257 061 рубль, а общая сумма взносов ИП за 2023 год — 302 903 рубля (пп. 2 п. 1.2 ст. 430 НК).

КБК дополнительного взноса — 182 1 02 03000 01 1000 160.

Страховые взносы с зарплаты работников.

Из-за введения ЕНП изменился порядок начисления и уплаты страховых взносов на ОПС, ОМС и ВНиМ — теперь их платят по единому тарифу и зачисляют на единый КБК 182 1 02 01000 01 1000 160.

Этот код нужно указывать в уведомлениях об исчисленных суммах и расчетах по страховым взносам.

Взносы на травматизм не входят в состав ЕНП. Но порядок их уплаты тоже изменился: теперь эти взносы надо перечислять в Социальный фонд России.

Сроки остались прежними — до 15 числа следующего месяца. А вот КБК для платежек изменили, новый код — 797 1 02 12000 06 1000 160.

Напоминаем, что страховые взносы на ОПС, ОМС и ВНиМ за работников предприниматель платит в ИФНС в составе ЕНП — до 28 числа следующего месяца.

Уменьшаем патент на страховые взносы: как это сделать в 2023 году

Единый платеж повлиял на порядок уменьшения стоимости патента на взносы: мало просто заплатить их в бюджет. Нужно, чтобы инспекция зачла сумму ЕНП как страховые взносы (письмо Минфина от 20.01.2023 № 03-11-09/4254).

Разберем несколько вариантов действий ИП для снижения платежа по ПСН.

Способ № 1. Признать взносы в сроки, которые указаны в Налоговом кодексе

Предприниматели платят:

до 31 декабря текущего года — фиксированные взносы;

до 1 июля следующего года — дополнительные взносы на ОПС в размере 1% с доходов от 300 000 рублей.

В эти даты налоговики автоматически признают перечисленные на ЕНС деньги взносами ИП за себя. Но только если на едином счете хватает денег — сформировалось положительное сальдо ЕНС.

В этом случае предпринимателю ничего не нужно делать дополнительно — только вовремя перечислить деньги. У инспекции есть вся информация для списания средств с ЕНС.

Фиксированные взносы одинаковы для всех ИП, а дополнительные взносы определят как 1% от потенциально возможного дохода на патенте.

Как только суммы ЕНП признают фиксированными взносами, предприниматель сможет уменьшить на них стоимость патента. Отправьте уведомление по форме КНД 1112021 из приказа ФНС от 26.03.2021 № ЕД-7-3/218@ и дождитесь решения налоговиков.

Сумму патента уменьшают в определенном порядке (письмо Минфина от 20.01.2023 № 03-11-09/4254):

Патент в 2023 году можно уменьшить по взносам за 2022 год, которые предприниматель заплатил в 2023 году.

Взносы за 2023 год, которые надо заплатить до 09.01.2024, снизят патент в 2024 году.

Получайте свежие рекомендации от экспертов, проверяйте свои знания и общайтесь с коллегами в сообществах Контур.Экстерна:

Способ № 2. Признать и зачесть взносы в течение года

Если вы хотите заплатить и зачесть взносы раньше, то есть не дожидаться 31 декабря и 1 июля, или же купили патент на несколько месяцев, используйте именно этот способ.

Вот как он работает:

Предприниматель оплачивает взносы через ЕНП раньше срока, установленного НК.

Поступившая сумма зачисляется на ЕНС.

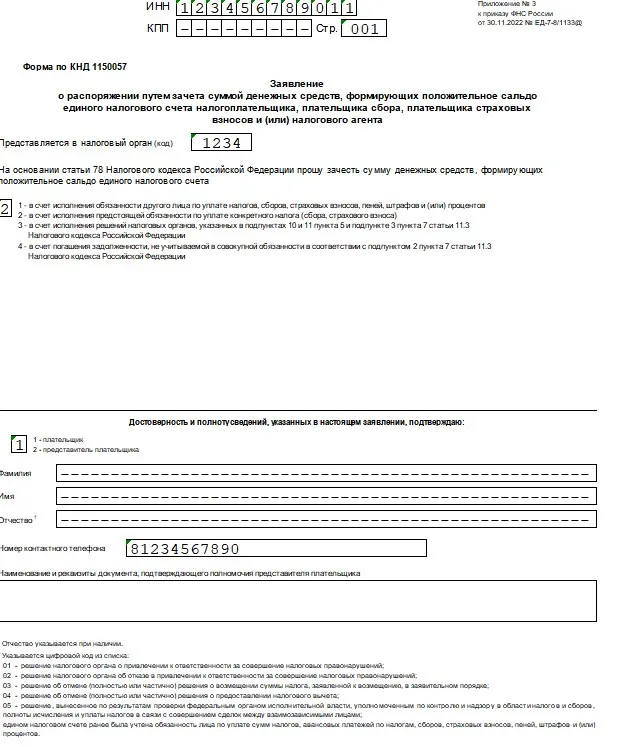

ИП сообщает налоговикам, что перечислил ЕНП в счет уплаты страховых взносов — для этого подает заявление о зачете по форме КНД 1150057 (ст. 78 НК). Форма, формат и порядок заполнения заявки утверждены приказом ФНС от 30.11.2022 № ЕД-7-8/1133@.

Налоговики зачтут положительное сальдо ЕНС в счет уплаты страховых взносов.

В заявлении о зачете нужно заполнить две страницы — титульный лист и страницу с информацией о зачете.

На титульном листе пишем:

ИНН предпринимателя;

код налоговой инспекции по месту регистрации;

код зачета в счет предстоящей уплаты — 2;

телефон ИП;

ФИО представителя и реквизиты доверенности, если заявку подает не ИП, а его поверенный.

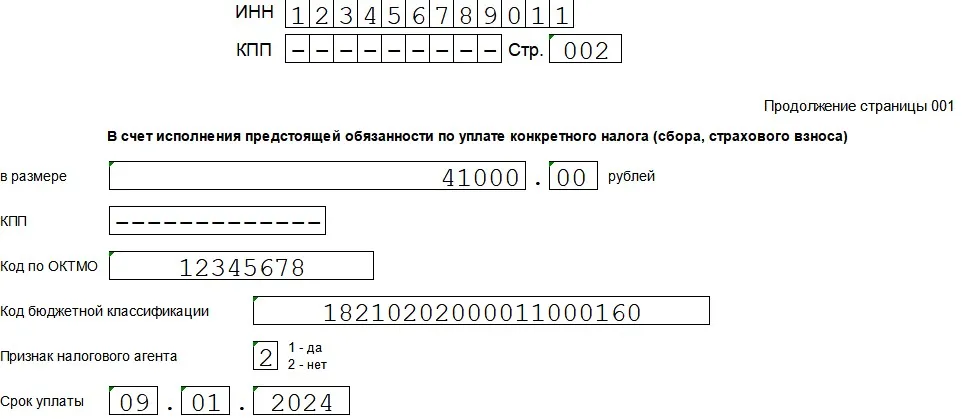

На второй странице пишем:

сумму, которую ИП признает страховыми взносами;

ОКТМО;

КБК страховых взносов: если фиксированный — 182 1 02 02000 01 1000 160, если дополнительный — 182 1 02 03000 01 1000 160;

код признака налогового агента — 2;

срок, в который нужно заплатить взносы за 2023 год.

Важно! Фиксированные взносы надо платить до 31 декабря текущего года. Но 31.12.2023 выпадает на воскресенье, а затем идут новогодние праздники.

Поэтому срок уплаты переносится первый рабочий день после выходных — 09.01.2024. Но по сути, эта дата в заявлении не важна: главное — подать заявку на зачет.

Дополнительный взнос ИП должны перечислить до 01.07.2024: это рабочий понедельник, никаких переносов не будет.

Форму КНД 1150057 нужно подать в электронной форме, бумажные заявления о зачете страховых взносов не принимаются.

Подпишите заявку усиленной ЭП и отправьте по ТКС или через личный кабинет ИП на сайте ФНС (п. 4 ст. 78 НК).

После обработки заявления инспекция зачтет деньги на ЕНС в счет уплаты страховых взносов ИП за себя — по тому КБК, который предприниматель указал в заявке.

Средства зачтут в течение одного рабочего дня. И сразу же ИП сможет подать уведомление об уменьшении суммы патента по форме КНД 1112021.

Способ № 3. Признать взносы в течение года без зачета

В 2023 году практически для всех налогов и страховых взносов ввели ЕНП. Но чтобы облегчить плательщикам работу и дать время ознакомиться с новыми правилами, налоговики ввели переходный период.

В течение 2023 года можно отправить деньги в бюджет не через ЕНП, а обычной платежкой — на КБК конкретного налога или взноса. Но только если плательщик ни разу не подавал уведомление об исчисленных суммах.

Если предприниматель выбрал именно этот способ уплаты, он ставит в платежке статус плательщика 02 и заполняет в поручении всю необходимую информацию для зачета платежа.

Подавать заявление о зачете страховых взносов в этом случае не нужно (письмо ФНС от 31.01.2023 № СД-4-3/1023@).

Но в некоторых инспекциях говорят, что третий вариант для ПСН не применяется. Официального подтверждения такой позиции нет, и правоприменительная практика после введения ЕНП еще не сформировалась.

Прежде чем воспользоваться способом № 3 для уменьшения налога на патенте, рекомендуем обратиться в вашу налоговую за разъяснениями.

А мы будем ждать официальной позиции налоговиков: следите за обновлениями в нашей статье.

Важно! С 11 февраля 2023 года действует новый порядок заполнения платежных поручений вместо уведомлений об исчисленных суммах (приказ Минфина от 30.12.2022 № 199н).

Укажите в платежном поручении КБК страхового взноса — фиксированного или дополнительного, ОКТМО и налоговый период. В остальных полях кодовой строки поставьте 0.

Примеры уменьшения патента на взносы

Расчет зависит от того, есть ли у предпринимателя на ПСН работники. Покажем на примерах.

Как снизить налог на фиксированные взносы для ИП без работников

У предпринимателя Иванова нет работников.

Он решил заплатить фиксированные взносы за 2022 год заранее — 05.09.2022.

ИП сразу выплатил всю фиксированную сумму в размере 43 211 рублей. Иванов покупал патент на весь 2022 год и заплатил за него 100 000 рублей.

Поскольку у Иванова И. И. нет работников, он может снизить налог на ПСН на всю сумму фиксированных взносов, которые заплатил за год.

В нашем примере предпринимателю надо оплатить патент в сумме 56 789 рублей (100 000 рублей – 43 211 рублей).

ИП Иванов может отправить уведомление КНД 1112021 и в 2022 году, и в 2023 году — по своему выбору.

Как снизить налог на страховые взносы для ИП с работниками

ИП Петров работает с сотрудниками. Он оплатил патент только на первый квартал 2023 года: патент действует с 01.01.2023 по 31.03.2023. Ему рассчитали налог в 100 000 рублей.

Предприниматель решил заплатить фиксированные взносы за 2023 год авансом и перечислил 41 000 рублей в январе 2023. Кроме того, Петров выплатил своим сотрудникам январскую зарплату и перечислил страховые взносы за них 28.02.2023 — в сумме 10 000 рублей.

Поскольку у ИП Петрова есть работники, он сможет уменьшить налог на сумму страховых взносов, уплаченных и за себя, и за работников. Но нельзя забывать про ограничение: предприниматели с работниками снижают налог только на 50%.

Всего ИП Петров перечислил взносов — 51 000 рублей. С учетом ограничения ему нужно заплатить за патент 50 000 рублей (100 000 / 2).

Для уменьшения налога на ПСН нужно отправить в инспекцию:

Уведомление об исчисленных страховых взносах по январской зарплате сотрудников — до 27.02.2023. Такое уведомление подают до 25 числа месяца оплаты, но 25.02.2023 выпадает на субботу, и дата отправки переносится на следующий рабочий день.

Заявление о зачете ЕНП в счет исполнения обязанности по фиксированным взносам — до 31.03.2023.

Уведомление об уменьшении патента за 2023 год — до конца 2023 года или в 2024 году.

Когда подавать уведомление об уменьшении патента

В Налоговом кодексе не прописан срок подачи такого уведомления. Но налоговики рекомендуют отправить его минимум за 20 рабочих дней до оплаты патента.

В течение этого срока они могут согласиться или отказать в уменьшении налога (пп. 3 п. 1.2 ст. 346.51 НК).

Важно! Если предприниматель не заплатил взносы, которые заявляет в уведомлении, ему откажут в уменьшении налога. Кроме того, взносы будут считаться неуплаченными, если на ЕНС не хватает денег для зачета или образовалось отрицательное сальдо.

ИФНС распределяет ЕНП в определенной последовательности: сначала недоимки, затем текущие платежи, потом пени, проценты и штрафы.

И если на дату перечисления страховых взносов у предпринимателя образовалась недоимка, ее погасят за счет ЕНП, а на списание обязанности по взносам денег может уже не хватить.

Чтобы избежать такой ситуации, рекомендуем отслеживать сальдо ЕНС в личном кабинете налогоплательщика.

Получите шпаргалку по ЕНП

Подпишитесь на дайджест от Журнала Экстерна и получите шпаргалку по ЕНП в подарок.

Реклама: АО «ПФ «СКБ Контур», ИНН: 6663003127, ОГРН 1026605606620, +16, erid: LjN8KZbj3

Комментарии

1"Поэтому срок уплаты переносится первый рабочий день после выходных — 09.01.2024. Но по сути, эта дата в заявлении не важна: главное — подать заявку на зачет"

Ну да не важно... у меня налоговая отказала, так как срок уплаты не верный(31.12)