Стороны сделок включают в договоры налоговые оговорки, которые защитят финансовое положение компании — обычно покупателя. Это нужно в том случае, если в будущем у налоговиков возникнут претензии об уплате налогов и соответствующих сумм пени и штрафов.

По вопросам коммерческой осмотрительности и налоговой оговорки существует много разъяснений как официальных (письма Минфина, ФНС), так и нет (статьи практиков). Бизнес активно работает с ними, старается соблюдать все критерии осмотрительности. Расскажем, к чему это приводит не в теории, а на практике.

Что такое коммерческая осмотрительность и налоговая оговорка

Для начала давайте все-таки вспомним, что такое коммерческая осмотрительность и налоговая оговорка.

Коммерческая осмотрительность — это, по сути, регламент обоснованного выбора контрагента (письмо Минфина от 10.03.2021 № БВ-4-7/3060@), который позволяет оценить последствия исполнения сделок, а также юридические факты, возникающие при их исполнении сторонами.

Такой регламент, помимо стандартной проверки контрагента (выписки ЕГРЮЛ, учредительные документы, карточки подписи директора, декларации по налогам) может включать изучение бизнес-истории компании, поиск его данных в Интернете, изучение рекламных материалов, деловой репутации, опыта в виде выполненных контрактов, отзывов других клиентов и рекомендаций.

Также проверяется, есть ли у стороны сделки возможность выполнить заявленные объему работы: наличие офиса, производственной площадки, собственных или арендованных активов, сотрудников.

Налоговая оговорка — это уже конкретные условия в договоре между контрагентами. Она помогает в будущем взыскать убытки со стороны, которая нарушила требования закона и создала налоговые «проблемы» другой стороне сделки. Причем право на такое взыскание озвучивает и ФНС: «Если налогоплательщик не реализовал по вине второй стороны сделки свое право на учет расходов и применение налоговых вычетов НДС в размере, на который он рассчитывал, когда совершал операцию, он может требовать взыскания соответствующих убытков с лиц, виновных в их причинении» (письмо ФНС от 10.03.2021 № БВ-4-7/3060@, определение ВС от 28.09.2017 № 308-ЭС17-13430 по делу № А53-22858/2016).

Эксперты АКГ «Созидание и Развитие» оказывают услуги по юридическому сопровождению бизнеса и помогают решить сложные спорные вопросы, в том числе в области налогового права.

О чем говорит практика: коммерческая осмотрительность

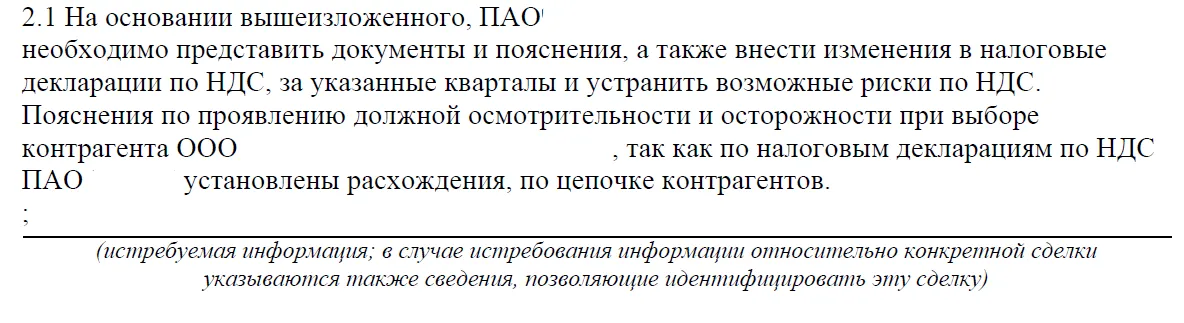

После небольшого затишья, в последнее время тенденция работы налоговых органов опять сдвинулась в сторону проверки «проблемных» контрагентов. Все чаще компании стали получать требования как в рамках камеральных, «встречных» проверок, так и в рамках предпроверочного анализа с требованием подтвердить проявление коммерческой осмотрительности:

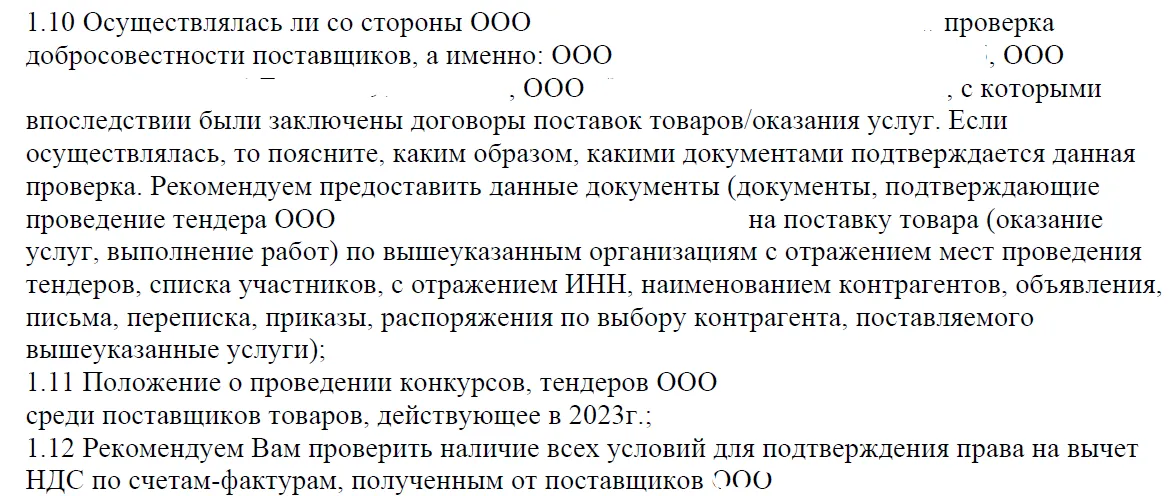

Либо запрашивается вся «первичка» и задаются уточняющие вопросы по контрагентам:

Как показывает сложившаяся практика, если предоставить проверяющим полный комплект документов, который подтверждает проведение коммерческой осмотрительности, дальнейших претензий удается избежать.

До суда сейчас доходит крайне мало налоговых споров, когда покупатель проявил коммерческую осмотрительность, а к нему все равно предъявили претензии о необоснованном занижении налоговой базы по НДС и налогу на прибыль.

Если же осмотрительность покупатель не проявит, то с большой вероятностью он лишится вычетов НДС от «проблемного» контрагента (постановления АС Уральского округа от 05.02.2024 № Ф09-9663/23 по делу № А34-8562/2022, АС Поволжского округа от 30.01.2024 № Ф06-12599/2023 по делу № А49-5091/2023, АС Московского округа от 24.10.2023 № Ф05-25360/2023 по делу № А41-42272/2022, АС Центрального округа от 10.07.2023 № Ф10-2910/2023 по делу № А09-2128/2022, «Обзор практики применения арбитражными судами положений законодательства о налогах и сборах, связанных с оценкой обоснованности налоговой выгоды» (утв. Президиумом Верховного Суда 13.12.2023)).

Поэтому в текущих реалиях уже нельзя пренебрегать проявлением коммерческой осмотрительности, это становится необходимым в рамках налоговых правоотношений. При этом отделаться выпиской из ЕГРЮЛ и Уставом точно не получится (но запросить их в любом случае нужно), необходимо провести действительно качественную оценку, которая включает в себя:

Получение информации о фактическом местонахождении контрагента, его производственных и складских помещений.

Получение информации о технической возможности исполнения контракта — достаточное количество сотрудников, производственных мощностей, имущества.

Проверку лицензий и разрешений.

Проверку наличия контрагента в сети Интернет, наличия отзывов о нем.

Проверку деловой репутации — можно запросить благодарственные письма.

Сбор информации о контактных лицах контрагента — ФИО, электронная почта.

Документальное подтверждение полномочий лиц, которые подписывают документы.

Проверку подписи директора компании и его полномочий.

Проверку контрагента на сайте ФНС и других официальных источниках — нужно сохранить все скрины именно на дату проверки.*

Запрос справки об отсутствии задолженности по налогам и сборам.

* На официальном сайте ФНС размещаются в формате открытых данных следующие сведения об организациях: о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности и об уплаченных суммах налогов и сборов; о среднесписочной численности работников за год, предшествующий году размещений сведений; о нарушениях законодательства о налогах и сборах, в том числе о суммах недоимки и задолженности по пеням, штрафам при их наличии; о применяемых специальных налоговых режимах.

Также в идеале налоговикам нужно показать, как выбрали именно этого контрагента: какие закупочные процедуры провели, как его нашли, где о нем узнали.

Если соблюдать все вышеперечисленные процедуры, компании с большой вероятностью удастся отстоять свое право на вычет НДС и учет расходов по налогу на прибыль по контрагенту, которого налоговики посчитали «подозрительным». Особенно учитывая последние рекомендации ФНС своим сотрудникам (письмо ФНС от 03.10.2023 № БВ-4-9/12603@):

«В поиске истины и попытке ответить на вопрос о том, что есть мера справедливости, при разрешении споров с налогоплательщиками сотруднику ФНС России необходимо чувствовать природу нормы, лежащей в основе урегулирования конфликта».

О чем говорит практика: налоговая оговорка

В случае, если события развиваются негативно и налоговики признают недостаточными действия компании по проявлению коммерческой осмотрительности, на помощь может прийти налоговая оговорка.

Сегодня по налоговой оговорке судебная практика складывается тоже вполне позитивно. Если она есть в договоре (закреплена отдельным блоком), суды удовлетворяют требования покупателя к продавцу возместить убыток в виде суммы НДС, в вычете которой налоговый орган покупателю отказал (постановления АС Восточно-Сибирского округа от 14.10.2021 по делу № А33-3831/2019, 1ААС от 29.01.2020 № 01АП-10017/2019 по делу № А43-38611/2018, АС Западно-Сибирского округа от 22.04. 2021 по делу № А27-29259/2019, от 09.02.2021 по делу № А27-29258/2019, от 17.11.2020 по делу № А67-11580/2019).

Для наглядности приведем один из вариантов налоговой оговорки, которую можно закрепить в договоре между сторонами сделки:

«[Поставщик] гарантирует и предоставляет [Покупателю] заверения о следующих обстоятельствах: [Поставщик] является плательщиком НДС в соответствии с положениями НК РФ, добросовестно исполняет обязанности налогоплательщика, в том числе представляет декларации по налогу на добавленную стоимость в налоговую инспекцию.

[Поставщик] обязуется возместить [Покупателю] суммы налогов, пени и штрафов, доначисленные покупателю налоговым органом, а также иные убытки, которые возникли в связи с нарушением требований действующего налогового законодательства (включая следующие случаи, но не ограничиваясь ими):

признание [Поставщика] банкротом;

освобождение [Поставщика] от исполнения обязанностей плательщика НДС;

переход [Поставщика] с общего на специальные налоговые режимы, не предусматривающие уплату НДС;

непредставление [Поставщиком] деклараций по НДС за соответствующие налоговые периоды и /или иные проявления недобросовестности [Поставщика] как налогоплательщика).

Заверения об обстоятельствах, предусмотренные настоящей статьей, имеют существенное значение для [Покупателя], который полагается на их достоверность при заключении настоящего договора. Заверения об обстоятельствах, предусмотренные настоящей статьей, являются достоверными на каждую дату в течение срока действия настоящего договора.

В случае нарушения любого из заверений об обстоятельствах, предусмотренных настоящей статьей, [Поставщик] обязуется незамедлительно известить об этом [Покупателя], приложив подтверждающие документы, в том числе, [Поставщик] извещает [Покупателя] в случае возбуждения против него дела о несостоятельности (банкротстве)».

Таким образом, проявление коммерческой осмотрительности, как и включение в договоры налоговых оговорок, действительно могут снизить налоговые риски покупателя, поэтому пренебрегать ими не стоит.

Получите оперативную консультацию по налоговому праву от профессионалов АКГ «Созидание и Развитие»!

Множество изменений в Налоговом кодексе требуют разъяснений. Не знаете, как новые правила отразятся на вашем бизнесе? Наши специалисты помогут разобраться в тонкостях налоговых изменений и при необходимости перестроить бизнес-процессы компании.

Вашему бизнесу нужна юридическая помощь?

Помогаем в решении сложных задач!

Запишитесь на консультацию

Реклама: ООО «Созидание и Развитие», ИНН: 7729407083, erid: LjN8KbywF

Начать дискуссию