«Отстрелявшись» за второй квартал, бухгалтеры дружно вздохнули и приступили к решению проблем нового — третьего квартала. Напомним, что изменения довольно существенные и касаются всех плательщиков НДС и не только их.

Для новичков кратко напомним, что декларация по НДС сдается ежеквартально до 25 числа месяца, следующего за отчетным. За 3 квартал сдать отчет нужно до 25 октября (понедельник — смотрите не тяните до последнего).

Новый счет-фактура

Наверняка вы о нем уже слышали, но, как оказалось, не все разработчики и сисадмины вовремя позаботились об обновлении программ, хотя их сложно винить — изменения происходят порой слишком стремительно. Поэтому некоторые организации сначала выставляли счет-фактуры «по-старому», а потом после обновления рассылали клиентам обновленные документы.

В новом счет-фактуре самые главные новшества для тех кто имеет дело с прослеживаемостью.

Изменения:

*Эти графы не заполняют, если в документе нет отслеживаемых товаров. В целом для тех, кто не торгует этими товарами, изменения не существенные.

Разобраться попадают ли ваши товары под прослеживаемость — можно с помощью сервиса от ФНС — по коду ТН ВЭД, ОКПД 2, номеру декларации, также можно посмотреть полный перечень.

Новая декларация по НДС

Новая форма начинает действовать при сдаче отчетности за 3-й квартал. Она утверждена Приказом ФНС России от 26.03.2021 № ЕД-7-3/228@.

Т. к. заполнение счет-фактуры, книги покупок и продаж соответственно изменились, то поменялась и сама декларация.

Изменились следующие разделы:

- раздел 8 и Приложение 1 к разделу 8 — здесь отражаются сведения из книги покупок

- раздел 9 и Приложение 1 к разделу 9 — сведения из книги продаж;

- раздел 10 — данные из журнала выставленных счетов-фактур по операциям, осуществленным посредниками;

- раздел 11 — сведения из журнала полученных счетов-фактур, также по посредническим операциям.

Например, в раздел 8 добавили строки с реквизитами декларации, единицы измерения товара, его количества — конечно по тем товарам, которые подпадают под прослеживаемость.

Проведены и некоторые технические изменения, например, сменились штрихкоды.

Вам не придется следить за изменением отчетности, если вы работаете с Онлайн-Спринтер. Всегда актуальные формы, формирование и проверка деклараций и расчетов как на арифметические ошибки, так и по контрольным соотношениям.

Основания для отказа в принятии декларации по НДС

Изменения коснулись не только форм, связанных с НДС, но самого Налогового кодекса.

С 1 июля вступили в силу два пункта статьи 80 НК РФ — п. 4.1 и п. 4.2. В них указаны обстоятельства, при которых декларация (или расчет) будут считаться не представленными (т. е. не сданными).

- Декларацию подписало неуполномоченное лицо. Пример: директор отправился в отпуск и передал право подписи главбуху, главный бухгалтер подписал декларацию своей электронной подписью. Но т.к. в налоговый орган не была представлена доверенность на право бухгалтера подписывать документ, для ФНС он — неуполномоченное лицо.

- Руководитель организации (лицо, имеющее право действовать от ее лица без доверенности) подписал декларацию в период своей дисквалификации.

- У ФНС есть информация о смерти лица, подписавшего декларацию и подпись поставлена позднее даты смерти. Не удивляйтесь. Обычно речь идет как раз об ЭЦП. Пока компания пытается справится с такой бедой, как смерть руководителя и царит хаос, главбух или временный руководитель, не имеющие еще собственных подписей пытаются отправить отчеты с имеющейся ЭЦП.

- На дату подписания декларации компания уже была исключена из ЕГРЮЛ о решению налогового органа, или по собственной инициативе, например при ликвидации или реорганизации.

- О директоре в ЕГРЮЛ внесена запись о недостоверности сведений. Кстати подать такое заявление могут любые заинтересованные лица, например, участники общества, сотрудники, даже кредиторы.

- Если в декларации обнаружено несхождение контрольных соотношений.

Это то, что касается пункта 4.1. Следующий пункт 4.2. устанавливает, что ФНС обязана в течение пяти дней со дня, как было установлено одно из указанных обстоятельств, уведомить налогоплательщика о том, что декларацию не принята. Исключение — когда была внесена запись о прекращении деятельности организации. В этом случае компания не извещается (что логично, ведь вместе с организацией перестал существовать и ее юридический адрес).

Думаете проверять нужно только контрагентов? Ошибаетесь, своя компания тоже нуждается в регулярной проверке. Узнайте оперативно о внесении сведений о недостоверности, дисквалификации руководителя и другие важные данные. Такском-Досье — это полный отчет о компании, ее руководителе и участниках, подсказки, аналитика, финансовая отчетность.

Безопасная доля вычетов

Этот показатель интересует ФНС не в последнюю очередь. Его расчет очень прост:

Доля вычетов = Вычеты / Начисленный НДС * 100%

Например. НДС по реализации (исходящий) у вас 1 млн рублей, а входящий НДС, который можно принять к вычету 850 000 рублей. Тогда доля вычетов составит:

850 000 / 1 000 000 * 100% = 85%

85% — высокая доля вычетов, налоговики могут заинтересоваться — почему у вас такой большой входящий НДС, не прокручиваете ли вы схемы для занижения налоговой базы.

Ориентироваться при этом нужно на пункт 3 Приказа ФНС № ММ-3-06/333@ от 30.05.2007, в котором опубликованы критерии для оценки рисков выездной проверки. И один из них — доля вычетов свыше 89% за 12 месяцев. Но просчитывать риски советуем ежеквартально, а то и ежемесячно, нарастающим итогом. Чтобы заранее узнать о приближении к опасному порогу.

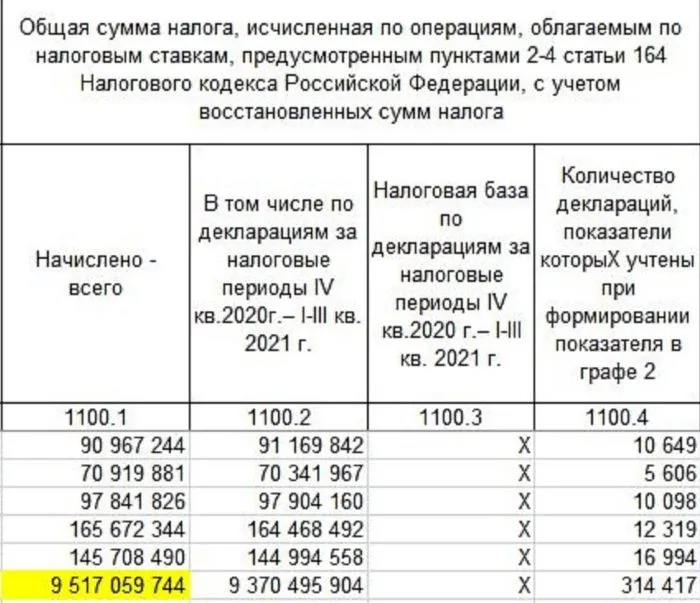

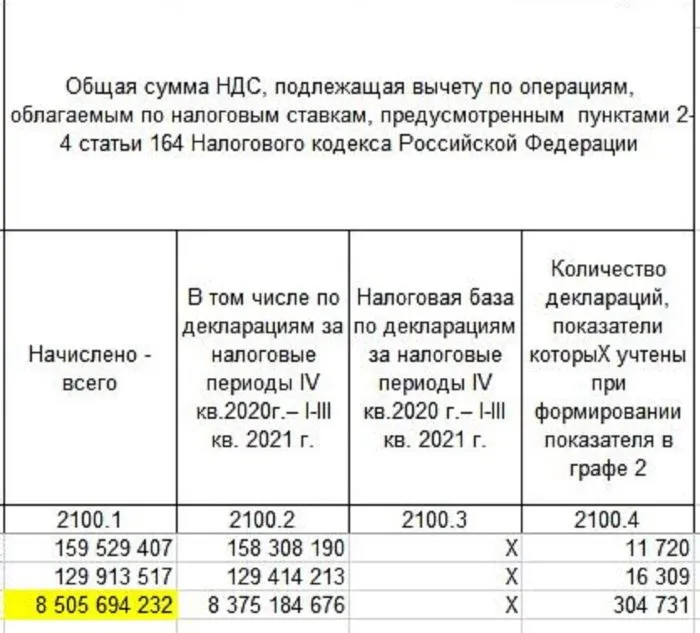

Кроме того налоговики сверяют вычеты еще и со средними по региону. Узнать их размер можно на сайте ведомства. Последние представленные данные — на 01.05.2021. Но там вы не найдете уже готовых процентов, а только сведения о начисленном НДС по регионам. Для расчета скачайте отчет 1-ДС в разрезе субъектов. Найдите нужный вам субъект, мы выбрали город Москву. И затем найдите 2 графы — 1100.1 и 2100.1 (на скринах):

Теперь делим данные графы 2100.1 на данные из графы 1100.1 и умножаем на 100.

Получилось 89% с небольшим хвостиком. Такой размер вычетов безопасен для Москвы.

Комплекс решений для любого бизнеса

Электронная отчётность, ЭЦП, ЭДО, онлайн-кассы, маркировка, решения 1С

Оставьте заявку на подключение или консультацию

Комментарии

4С 1 июля вступили в силу два пункта статьи 80 НК РФ — п. 4.1 и п. 4.2. В них указаны обстоятельства, при которых декларация (или расчет) будут считаться представленными (т. е. не сданными).

Пропущено НЕ

Что-то много ошибок в статье.... "85% — высокая доля вычетов, налоговики могут заинтересоваться — почему у вас такой большой входящий НДС, не прокручиваете ли вы схемы для занижения налоговой базы." а 89% это безопасный вычет?....

Так вы читайте - 85% это уже само по себе высокий процент, но есть еще и другие рекомендации как считать (как будут сравнивать налоговики) - где то и 89% будет безопасным, а где-то 65% - все приехали.

Налоговый период по НДС - не год!!! Ошибки!!!