Руководителю, который в состоянии и не против уплатить налоги в бюджет за свою компанию, следует знать о нюансах этой операции, чтобы не усугубить положение фирмы и свое собственное.

Какие платежи можно внести за компанию?

Согласно положениям ст. 45 НК РФ, за фирму можно уплатить любые налоги (исключая НДФЛ, удержанный компанией, выступающей в качестве налогового агента), страховые взносы (за исключением взносов на травматизм), а также штрафы и пени по ним. На вопрос о том, за какой конкретно период можно внести оплату, можно ответить — за любой. Более того, неважно, по какой причине фирма-налогоплательщик исполняет обязанность не самостоятельно, а чужими руками.

Почему напрямую в бюджет лучше

Отрадно, когда директор в случае необходимости может погасить обязательства компании перед бюджетом напрямую. Иногда это просто выгоднее (можно сэкономить на комиссии за снятие средств, внесение их на счет и перечисление в бюджет) и быстрее (что особенно актуально, если сроки уплаты поджимают).

Бывает так, что в банке висит «картотека» и налогоплательщик не уверен — уйдет ли платеж в ФНС, а не в счет уплаты задолженности по «картотеке», даже если он положит на счет. Например, платеж в пользу сотрудника (такой как компенсацию отпуска при увольнении, которую работник отсудил у организации) могут списать в первоочередном порядке.

Помните о том, что нельзя заплатить за компанию административные штрафы и иные неналоговые платежи (ст. 45 НК РФ, письмо Минфина от 21 мая 2018 г. № 23-01-06/34205). Также следует помнить о том, что оплата возможна только в безналичной форме.

Перечислить деньги можно следующими способами:

Через мобильный банк

Как правило, у всех современных бизнесменов мобильный банк имеется. Так что достаточно зайти в личный кабинет или мобильное приложение, отыскать вкладку, касающуюся оплаты налогов и найти подпункт или иконку, позволяющую оплатить налог за юридическое лицо. Осталось заполнить данные, сумму и нажать кнопку «Готово» или «Оплатить».

Можно использовать и перевод с заполнением полностью всех реквизитов или считать QR-код с документа (если, например, к требованию по уплате приложена квитанция), а также УИН (правда налоговики и приставы говорят, что с уникальным номером иногда возникает путаница — лучше не заполнять по нему документ).

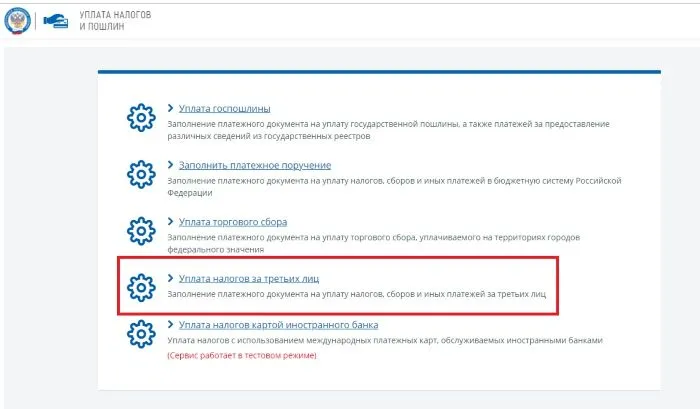

На сайте ФНС России

Надо отдать должное налоговикам: у них на сайте созданы все условия для того, чтобы проводить оплату было легко.

Авторизовавшись, переходим в пункт меню: «Уплата налога за третьих лиц».

Тут все просто и прозрачно, можно сформировать платежные документы и провести оплату. Необходимо помнить, что если вы как физическое лицо (директор) допустите ошибку, неверно указав, например, основание, тип, принадлежность платежа, период и проч., то деньги хотя и поступят, но уточнять платеж придется фирме (см. п. 7 ст. 45 НК РФ).

Обратите внимание! При оплате вам сначала надо заполнить данные о себе (Сведения о лице, осуществляющем платеж), а уже потом о той организации, за которую вы будете производить оплату (Сведения о лице, чья обязанность по уплате исполняется). Не перепутайте реквизиты местами!

Аналогичным образом именно фирме, а не директору, придется решать вопрос с переплатой (вы не сможете потребовать возврата, см. п.1,8 ст. 45 НК РФ). Избежать этой напасти просто (и сложно, кому как): внимательно и аккуратно заполнять платежки.

Все вышеописанное — это техническая сторона. А самое интересное — это оформление долга фирмы перед руководителем, и этим моментом пренебрегать нельзя.

Сдавайте отчетность в налоговую службу и другие контролирующие органы через удобный сервис Онлайн-Спринтер. Пользуйтесь бесплатно целый месяц и оцените все его преимущества.

Безвозмездно, т. е. даром

Очень важно сразу решить: будет ли фирма возвращать эту сумму, или нет. В случае если возврата не предполагается, то можно оформить договор дарения. Напомним, что оно запрещено лишь между коммерческими организациями (на сумму более 3 тыс. руб.), в нашем случае такого запрета нет (ст. 575 ГК РФ).

Для оформления подарка в виде внесения обязательных платежей обязательна письменная форма, поскольку одна из сторон — юридическое лицо (см. 161, 574 ГК РФ). Что до предмета договора, то можно написать, не мудрствуя лукаво: «Г-н N в качестве подарка оплачивает за счет собственных средств то-то и то-то».

Вопрос налогообложения зависит от статуса директора, наличия (отсутствия) его доли в уставном капитале, а при наличии доли — ее размера.

Если руководитель не является участником Общества или является, но его доля не больше ½ — возникает обязанность уплаты налога на прибыль с безвозмездного получения имущества. Как на общей системе, так и на «упрощенке» эти суммы рассматриваются как внереализационный доход (ст. 248, 251, 346.15 НК РФ). Если доля руководителя больше ½ - налог не платится.

Помните о том, что «упрощенцы» учитывают уплаченные за них налоги (взносы) только после возврата долга тому, кто за них заплатил, а при дарении возврата не происходит (подп. 22 п. 1 ст. 346.16, подп. 3 п. 2 ст. 346.17 НК РФ).

В случае если потраченные директором деньги будут возвращены, то надо выбирать другие варианты оформления — заем или компенсацию расходов (подотчет).

Не знаете, как организовать на предприятии электронный документооборот? Подключите ЭДО c клиентами, партнерами и вашими филиалами в Такском и обменивайтесь любыми электронными документами прямо из 1С.

Заем процентный и беспроцентный

Договор должен быть составлен в письменной форме, как того требует ГК РФ (ст. 808, в частности).

К слову, некоторых бухгалтеров беспокоит: как же оформлять заем, если деньги не поступают на счет фирмы (вы же говорите, что напрямую в бюджет выгоднее)? Никакой проблемы, ст. 807 говорит о том, что при оформлении договора займа, где займодавцем выступает частное лицо, сделка считается заключенной с момента передачи суммы «указанному заемщиком лицу» (абз. 2 п. 1), которым вполне может быть и налоговый орган. Важно помнить, что заем положено возвращать.

Плюс займа в том, что в договоре можно не указывать конкретный срок возврата, ГК это допускает (ст. 810). Включается общее правило: долг возвращается в течение 30-ти дней с даты, когда займодавец (директор) потребует возврата. Поэтому, можно дождаться благоприятного момента, когда у фирмы появятся свободные средства, и уже тогда руководитель потребует вернуть ему заем.

Еще нюанс: в договоре обязательно запишите, получает ли займодавец проценты. По умолчанию — получает, ст. 809 ГК, и отсутствие условия о размере процентов может создать проблему, ведь формально его можно признать процентным. Так что лучше так и записать: «За пользование суммой займа проценты не уплачиваются». К договору обязательно должны быть приложены документы на оплату (но, полагаем, это и так понятно).

Получение беспроцентного займа не влияет на налог на прибыль и налог при «упрощенке» (подп. 10 п. 1 ст. 251, п. 12 ст. 270, подп. 1 п. 1.1 ст. 346.15 НК РФ). Также не возникает материальной выгоды от экономии на процентах. Если же, директору будут выплачиваться проценты, то их сумма учитывается в налоговых расходах (п. 1 ст. 265, п. 8 ст. 272, подп. 1 п. 3 ст. 273, п. 1 ст. 346.17 НК РФ), причем в полной сумме (они не нормируются).

При беспроцентном займе сам директор платить в бюджет ничего не должен, при процентном — они признаются доходом и облагаются НДФЛ, 13% (при каждой выплате процентов директору надо будет удерживать НДФЛ и перечислять в бюджет. Страховые взносы начислять не надо, тут нет трудовых отношений.

Если директор прощает долг

В случае если сумму, на которую оформлен заем, руководитель прощает, то возникает обязанность отразить внереализационный доход (ст. 250, 346.15 НК РФ), в т. ч. при прощении начисленных процентов.

Они отражаются в доходах (п. 18 ст. 250 НК РФ), за исключением случаев, если прощение осуществляет руководитель, он же учредитель, с долей в УК более 50%. В таком случае заем, который не надо возвращать, по сути превращается в безвозмездно полученные средства, не включаемые в доходы. Однако это касается лишь основного долга. Начисленные и неуплаченные проценты придется признать в доходах как по налогу на прибыль, так и при «упрощенке».

Оформление под отчет

Поскольку налог или взнос директор уплатил не в своих интересах, то не возбраняется считать, что он произвел расходы как подотчетное лицо, не получившее аванса. Следовательно, можно возместить эти средства по заявлению (или служебной записке), с приложением документов об оплате. Если директор — единственный участник или обычный наемный сотрудник, то заявление (служебка) пишется на свое собственное имя, если он лишь один из учредителей — то в адрес общего собрания (ООО) или совета директоров (АО).

Часто бухгалтеры просто используют обычный авансовый отчет для возмещения таких расходов, это не совсем корректно.

Утвердив документ, издаем приказ о возмещении, который станет основанием для расчетов, оформляем расходный кассовый ордер при выдаче из кассы, или просто перечисляем деньги на личный счет директора. Главное, чтобы из платежки четко следовало, что это за суммы, чтобы впоследствии контролеры не признали их доходами директора.

Срок расчетов по перерасходу определяется на основании локального акта, если срок не установлен, то можно прямо в приказе отразить дату перечисления.

Эти расходы — разумеется, обоснованные и документально подтвержденные, — учитываются в прибыли. На «упрощенке» с объектом доходы минус расходы это можно делать лишь после возмещения руководителю суммы перерасхода.

Комплекс решений для любого бизнеса

Электронная отчётность, ЭЦП, ЭДО, онлайн-кассы, маркировка, решения 1С

Оставьте заявку на подключение или консультацию

Комментарии

2Спасибо, очень кстати статья пришлась.

Здравствуйте. Подскажите оплатить штраф за юр лицо может только директор или это не обязательно?