На каком бланке сдавать 6-НДФЛ за первое полугодие 2023

Для отчета по итогам первого полугодия 2023 года необходимо использовать бланк, утвержденный приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881@.

Форма отчета состоит из титульного листа и 2 разделов:

«Данные об обязательствах налогового агента».

«Расчет исчисленных, удержанных и перечисленных суммах НДФЛ».

Если работодатель удерживает НДФЛ по разным ставкам, например 13% в общем случае и 15% с доходов работников, если они превысили 5 млн рублей, то на каждую ставку налога разделы 1 и 2 нужно заполнить по-отдельности.

При заполнении 6-НДФЛ за 1 полугодие 2023 года нужно учесть изменения, которые действуют с 1 января 2023 года в порядке удержания и уплаты налога, а именно:

Налоговый агент обязан удерживать НДФЛ при каждой выплате дохода работнику как в денежной, так и в натуральной форме, так как датой получения дохода с 01.01.2023 считается день выплаты, а не последний день месяца, как это было прежде.

Перечислять удержанный налог в бюджет теперь нужно не при каждой выплате дохода персоналу, а раз в месяц, а именно: до 28 числа текущего месяца необходимо заплатить НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего.

В конце мая вступил в силу закон от 29.05.2023 № 196-ФЗ, который установил приоритет для списания НДФЛ с единого налогового счета.

Теперь НДФЛ списывается с ЕНС сразу после подачи бухгалтерией уведомления. А оно подается раньше срока уплаты налога — 25 числа каждого месяц. Поэтому НДФЛ списывают до срока уплаты, который наступает 28 числа каждого месяца.

Как сдавать отчет 6-НДФЛ

Расчет 6-НДФЛ нужно подать в свою налоговую. Способ сдачи отчета зависит от численности работников и физлиц, которые в отчетном периоде получили доходы:

Если их численность не превышает 10 человек, то отчитаться можно на бумаге.

Если количество сотрудников и исполнителей превышает это значение, то сдать отчет можно только в электронном виде.

Обратите внимание, что если работодатель должен был отчитаться в электронном виде, а сдал бумажный расчет, за нарушение способа сдачи отчета он получит штраф в размере 200 рублей.

Сдавайте электронную отчетность с сервисом Такском, это позволяет исключить риск ошибки в формате и форме отчета. Умный календарь всегда напомнит о важных датах и не даст пропустить срок сдачи отчетности. К тому же в тарифы отчетности входят бесплатные пакеты отправок документов контрагентам.

Как заполнить раздел 1 6-НДФЛ

Итак, в 1 разделе 6-НДФЛ за первое полугодие работодателю необходимо заполнить:

стр. 020 — общий НДФЛ, подлежащий перечислению с апреля по июнь. Это налог, который удержали с 23 марта по 22 июня.

И распределение по сроку перечисления за второй квартал:

стр. 021 — НДФЛ, удержанный за период с 23 марта по 22 апреля 2023 года;

стр. 022 — НДФЛ, удержанный за период с 23 апреля по 22 мая 2023 года;

стр. 023 — НДФЛ, удержанный за период с 23 мая по 22 июня 2023 года.

Стока 024 остается пустой, ее заполнять не нужно.

Как заполнить раздел 2 6-НДФЛ

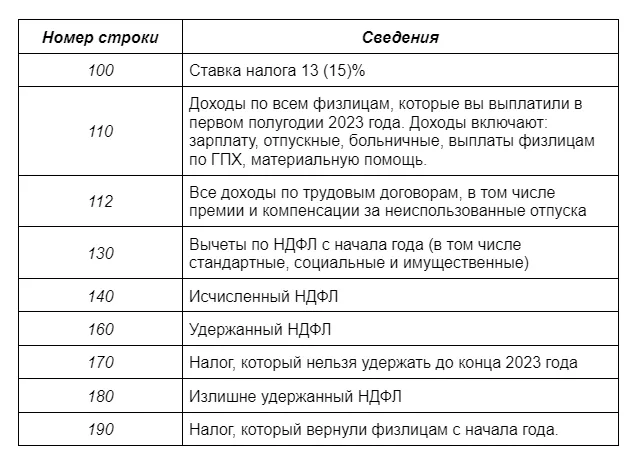

В разделе 2 6-НДФЛ за первое полугодие отражают сведения о доходах и НДФЛ:

Если вторую половину зарплаты за декабрь 2022 года выплатили в январе 2023 года, то эту выплату нужно включить в раздел 2 расчета 6-НДФЛ за первое полугодие.

Как в расчете 6-НДФЛ отразить зарплату, которую выплатили в конце июня

Если в период 23 — 30 июня 2023 года работодатель выплатил сотрудникам зарплату, то ее нужно включить в раздел 2 формы 6-НДФЛ за первое полугодие.

НДФЛ с этой зарплаты не попадет в раздел 1 полугодового отчета, так как срок его перечисления с зарплаты за этот период наступит только в июле — до 28 числа. Сумма налога попадет в строку 021 раздела 1 расчета за 9 месяцев.

А зарплату за июнь, которую выплатили в июле, в расчете за первое полугодие показывать не нужно. Включите эту сумму вместе налогом в отчетность за девять месяцев.

Как проверить расчет 6-НДФЛ

Рекомендуем проверить отчет по контрольным соотношениям, которые приведены в письме ФНС от 18.02.2022 № БС-4-11/1981@.

В мае ФНС дополнила это письмо новым пунктом (письмо от 22.05.2023 № БС-4-11/6401). Появилось новое контрольное соотношение для строки 160 — 1.26. Но его нужно применять впервые только к отчету 6-НДФЛ за 2023 год.

Таким образом значение строки 020 раздела 1 может не совпадать со значением в строке 160 раздела 2 полугодовой 6-НДФЛ.

Напоминаем, что налоговая отменила контрольные соотношения для отчета 6-НДФЛ — КС 2.2 и 3.1., которые утратили свою актуальность (письмо ФНС от 30.01.2023 № БС-4-11/1010@).

Сдавайте 6-НДФЛ через Такском. Сервис проверяет отчетность по контрольным соотношениям и гарантирует корректную отправку. Налогоплательщику не придется искать действующий бланк, так как в Такском всегда актуальные формы отчетов. С понятным интерфейсом просто и удобно работать, а если возникли вопросы — круглосуточная техподдержка готова бесплатно прийти на помощь даже в выходные и праздники.

Научитесь заполнять ЕФС-1 по договорам ГПХ

Когда сдавать, какие разделы заполнять и за кого

Получите бесплатный гайд по ЕФС-1

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KRXs6

Начать дискуссию