Срок ответа на требование налоговой

Количество дней, в течение которых компания должна предоставить недостающие сведения, ИФНС четко указывает в самом письме (приказ ФНС от 07.11.2018 № ММВ-7-2/628@). Поэтому плательщику остается только внимательно прочитать текст, рассчитать дедлайн и подготовить к нужной дате ответ.

От основания требований зависит, как быстро нужно отправить документы или сведения в ответ. Например, в ходе камеральной проверки их необходимо предоставить, в общем случае, не позже 10 рабочих дней (п. 3 ст. 93 НК). А если нужно документально подтвердить «нулевую» ставку, то период увеличивается до 20 дней (ст. 93, п. 3.10 ст. 165 НК).

Для удобства представим в таблице требования к срокам, которые установило налоговое законодательство.

Причина запроса ФНС | Статья НК | Срок для ответа |

Проведение камеральной проверки | 10 рабочих дней | |

Истребование документов в рамках встречной проверки | 5 рабочих дней | |

Подтверждение обоснованности применения нулевой ставки налога и налоговых вычетов при реализации услуг иностранным гражданам | 20 календарных дней | |

Запрос документов по сделкам вне рамок проверки | 10 рабочих дней | |

Дополнительные мероприятия налогового контроля | 10 рабочих дней | |

Контроль сделок между взаимозависимыми лицами | 30 рабочих дней | |

Налоговая проверка иностранной организации, подлежащей постановке на учет согласно п. 4.6 ст. 83 НК | 30 рабочих дней |

Если не успеваете уложиться в срок, можно ходатайствовать о продлении (п. 3 ст. 93 НК). Главное — сослаться на действительно уважительную причину, например, отпуск или больничный единственного бухгалтера, загруженность отдела, большой объем запрашиваемых документов, удаленность обособленных подразделений от главного офиса.

Направьте просьбу (уведомление) об увеличении срока в течение суток и укажите дату, к которой готовы ответить на запрос.

Как правильно рассчитать время для ответа ИФНС

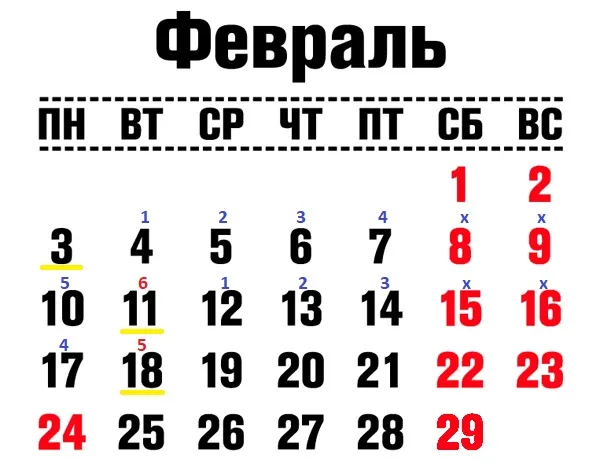

Сроки исчисляют в рабочих днях, если в законе и письме ИФНС прямо не указано обратное. Когда дедлайн выпадает на выходной или праздник, последняя дата отправки переносится на ближайший рабочий день (ст. 6.1 НК).

Период для ответа начинается со следующего дня за днем получения требования от налоговой. Этим днем считают:

дату вручения — при передаче письма лично в руки представителю компании;

шестой рабочий день с даты отправления (согласно штампу Почты России) — при пересылке заказным письмом;

день, следующий за днем размещения требования в личном кабинете налогоплательщика, — при направлении через ЛК на сайте ФНС (п. 4 ст. 31 НК);

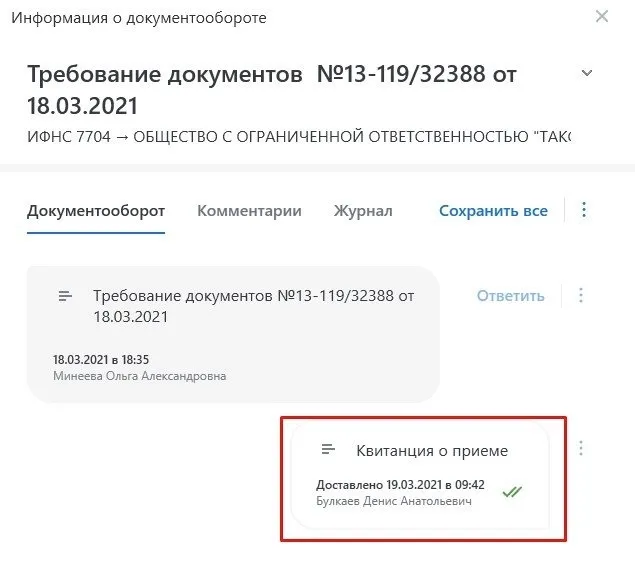

дату на квитанции о приеме требования в электронном виде — при отправке по ТКС через оператора ЭДО (письмо ФНС от 05.10.2020 № СД-4-2/16167@).

Пример отображения даты приема требования ФНС в системе «Такском».

Клиенты «Такском» не пропускают сроки сдачи отчетности и предоставления документов по запросу налоговой инспекции. Встроенный календарь бухгалтера напомнит о приближении важных дат и покажет статус обработки документа.

Как ответить на требования ФНС, чтобы удовлетворить запрос

Проигнорировать письмо налоговой компания в любом случае не может. Даже если его отправили с нарушением законодательства, в ответном сообщении обоснуйте причины и аргументируйте позицию, почему требование незаконно в соответствии с НК.

За необоснованный отказ предоставить документы или информацию плательщика привлекут к ответственности. Сумма штрафа составит от 200 руб. за документ (п. 1 ст. 126 НК) до 20 000 руб. (ст. 129.1 НК).

Универсальной формы для ответа на требование ИФНС нет. Бланк утвержден только для некоторых ситуаций.

Например, к декларации по НДС пояснения направляют исключительно в электронном виде по образцу, который указан в приказе ведомства от 16.12.2016 № ММВ-7-15/682@.

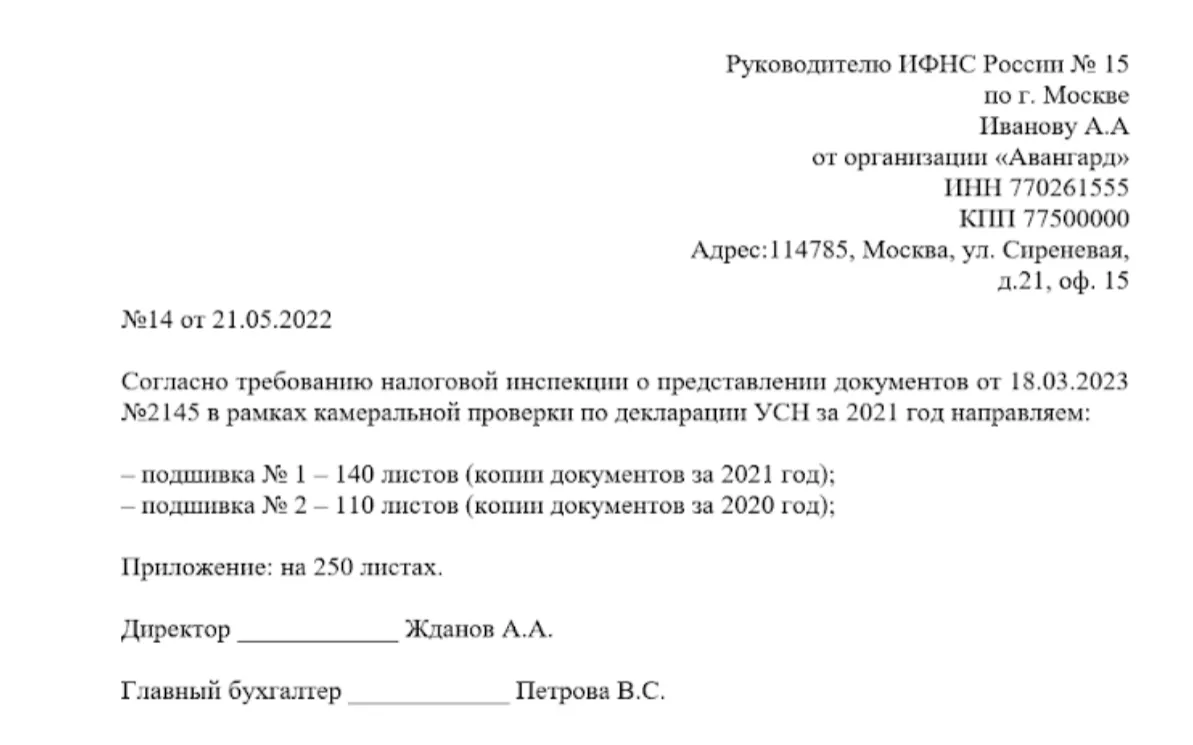

В ходе камеральной проверки, если налоговая запрашивает сведения по ошибкам и расхождениям в отчетности, переписку ведут в произвольной форме. Достаточно подготовить обычное письмо на бланке организации и приложить корректировки.

Пример ответного письма на требования ИФНС в рамках «камералки».

Копии документов можно предоставить в налоговую на бумажном носителе лично или по почте заказным отправлением. Не забудьте заверить дубликаты подписью директора и скрепить печатью организации. В описи вложений обязательно укажите общее количество страниц.

Гораздо удобнее не заниматься копированием и подшивкой кип бумаг, а направить сканы по ТКС через оператора ЭДО — например, «Такском».

Такском — сервис для онлайн-взаимодействия с ФНС: в нем удобный интерфейс, а специалисты осуществляют бесплатную поддержку 24/7. Встроенная проверка на ошибки и «умный» календарь бухгалтера помогут выстроить идеальные отношения с вашей налоговой без просрочек, замечаний, штрафов.

В Налоговом кодексе масштабные изменения

Проверьте, правильно ли вы перестроили работу бухгалтера

Получите бесплатный гайд с разбором поправок в НК

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KQGHG

Начать дискуссию