Измененная форма 6-НДФЛ за 1 квартал 2024 года и срок ее сдачи

Заполняйте расчет 6-НДФЛ на новом бланке, который утвержден приказом ФНС от 19.09.2023 № ЕД-7-11/649@ в последней редакции от 09.01.2024.

Основные изменения, которые произошли в 6-НДФЛ:

строки 020 и 030 Раздела 1 теперь заполняются нарастанием с начала года, а не за последний квартал;

в Разделах 1 и 2 налог отражают по шести срокам перечисления (стр. 021—026, 061—066) и шести периодам возврата (стр. 031—036, 091—096) за последние три месяца;

из Раздела 2 убрали строки 111—113 с разбивкой по видам дохода, теперь отдельно выделяют только доходы ВКС (высококвалифицированных специалистов -иностранцев);

добавили строки 131 (налоговая база) и 156 (налог, уплаченный в иностранном государстве) в Раздел 2.

Расчет 6-НДФЛ за 1 квартал 2024 года сдавайте в ИФНС по месту нахождения компании / месту жительства ИП не позже 25 апреля 2024 года.

На бумажном бланке вправе отчитываться налоговые агенты, которые выплатили доходы максимум 10 физлицам с начала года. При большем числе получателей дохода расчет 6-НДФЛ подается только электронно. Формат приведен в приложении № 3 к приказу ФНС от 19.09.2023 № ЕД-7-11/649@.

Сдавайте налоговую отчетность через интернет с онлайн-сервисом от Такском. Для вас интуитивный и понятный интерфейс, умный календарь бухгалтера, автоматическая проверка на ошибки, круглосуточная поддержка и консультации.

Состав 6-НДФЛ

При подготовке формы 6-НДФЛ применяйте порядок ее заполнения (приложение № 2 к приказу ФНС от 19.09.2023 № ЕД-7-11/649@).

Форма 6-НДФЛ включает:

«Титульный лист»;

Раздел 1 «Сведения об обязательствах налогового агента»;

Раздел 2 «Расчет исчисленных и удержанных сумм НДФЛ.

Справки о доходах и налоге физлиц (приложение № 1 к Расчету) заполнять за первый квартал не нужно — их включают только в годовой расчет 6-НДФЛ.

Правила заполнения 6-НДФЛ

Расчет можно заполнять на компьютере или от руки. При «ручном» заполнении используйте черные, синие или фиолетовые чернила.

Значения в поля формы вносите слева направо, начиная с первой ячейки. Текст вносится заглавными печатными буквами.

Суммовые показатели обязательны к заполнению. Если показатель отсутствует, в строке указывайте «0», а в пустые ячейки внесите прочерки. Отрицательных сумм в расчете быть не должно.

Денежные показатели указывайте в рублях с копейками, а налог — в полных рублях (округляя 50 коп. и больше до целого рубля, и отбрасывая суммы менее 50 коп.).

Для отчета на бумаге недопустима двусторонняя печать страниц и скрепление их степлером.

Заполнив расчет, его страницы нумеруют, начиная с «Титульного листа» и подписывают каждую страницу с указанием даты подписания.

Подключившись к любому тарифу онлайн-отчетности от Такском в апреле, получите скидки на другие продукты экосистемы Такском.

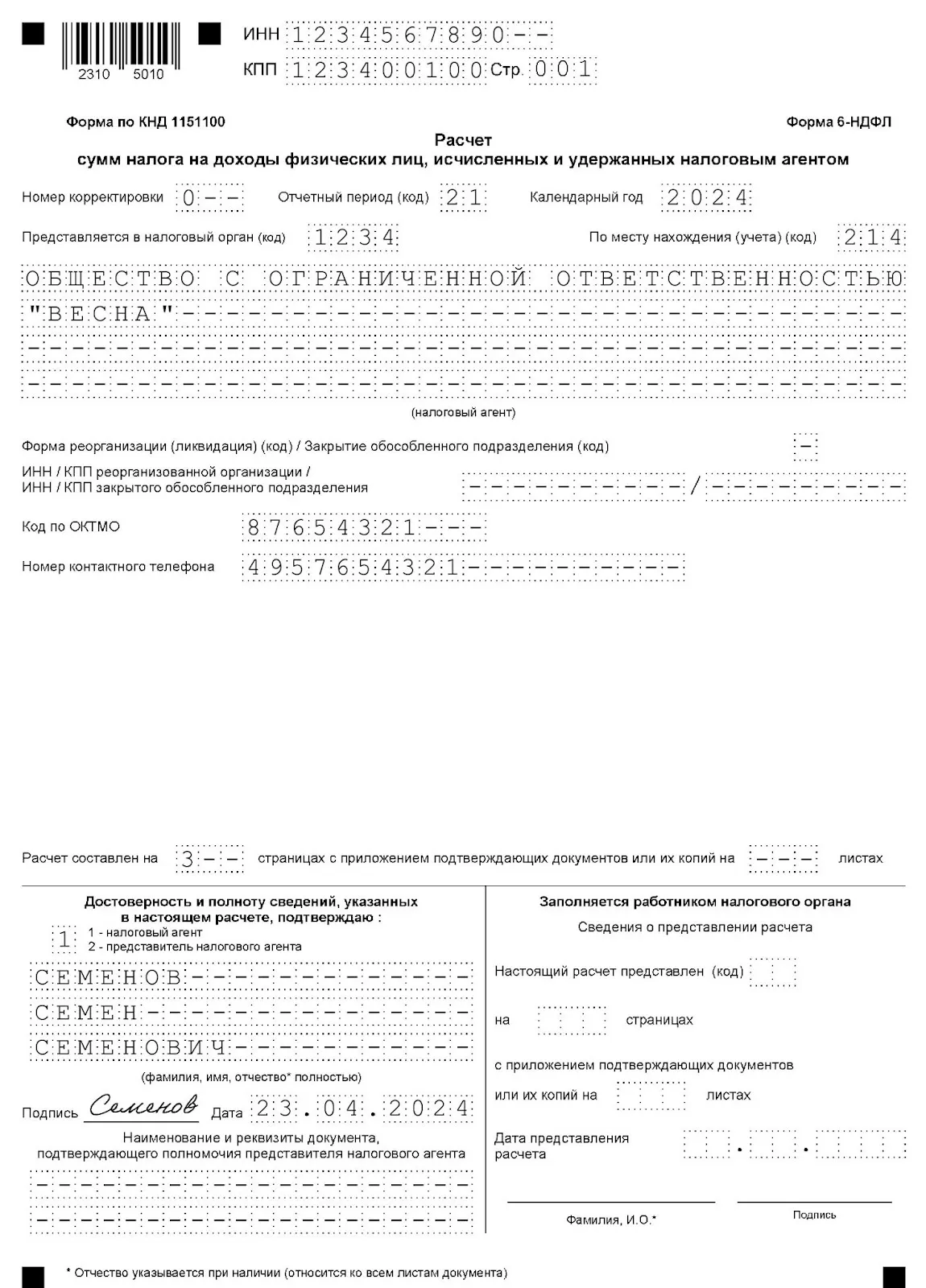

«Титульный лист»

«Титульный лист» заполняйте так:

На титуле и каждой странице формы укажите «ИНН» (указывается ИП и компаниями) и «КПП» (только компании).

«Номер корректировки» — внесите «0--» для первичного отчета, «1--», «2--» и т.д. если сдаете уточненку.

«Отчетный период (код)» — код для 1 квартала «21» (приложение № 1 к Порядку), «Календарный год» — «2024».

«Представляется в налоговый орган (код)» — код инспекции, в которую сдается 6-НДФЛ.

«По месту нахождения (учета)» — код из приложения № 2 к Порядку (например, «120» — по месту жительства ИП, «214» — по месту нахождения юрлица).

«Налоговый агент» — наименование компании (как в учредительных документах), или ФИО предпринимателя (полностью).

Строки о реорганизации (ликвидации), закрытии обособленного подразделения указывают компании (при необходимости).

«Код по ОКТМО» — восьми- или одиннадцатизначная кодировка муниципального образования по месту нахождения / жительства (по «Классификатору территорий муниципальных образований» ОК 033-2013).

«Номер контактного телефона» — указывайте вместе с кодом города.

Внесите число страниц, на которых составлен расчет, и количество листов прилагаемого документа о подтверждении полномочий представителя (доверенности), если форму подписывает и сдает не сам налоговый агент.

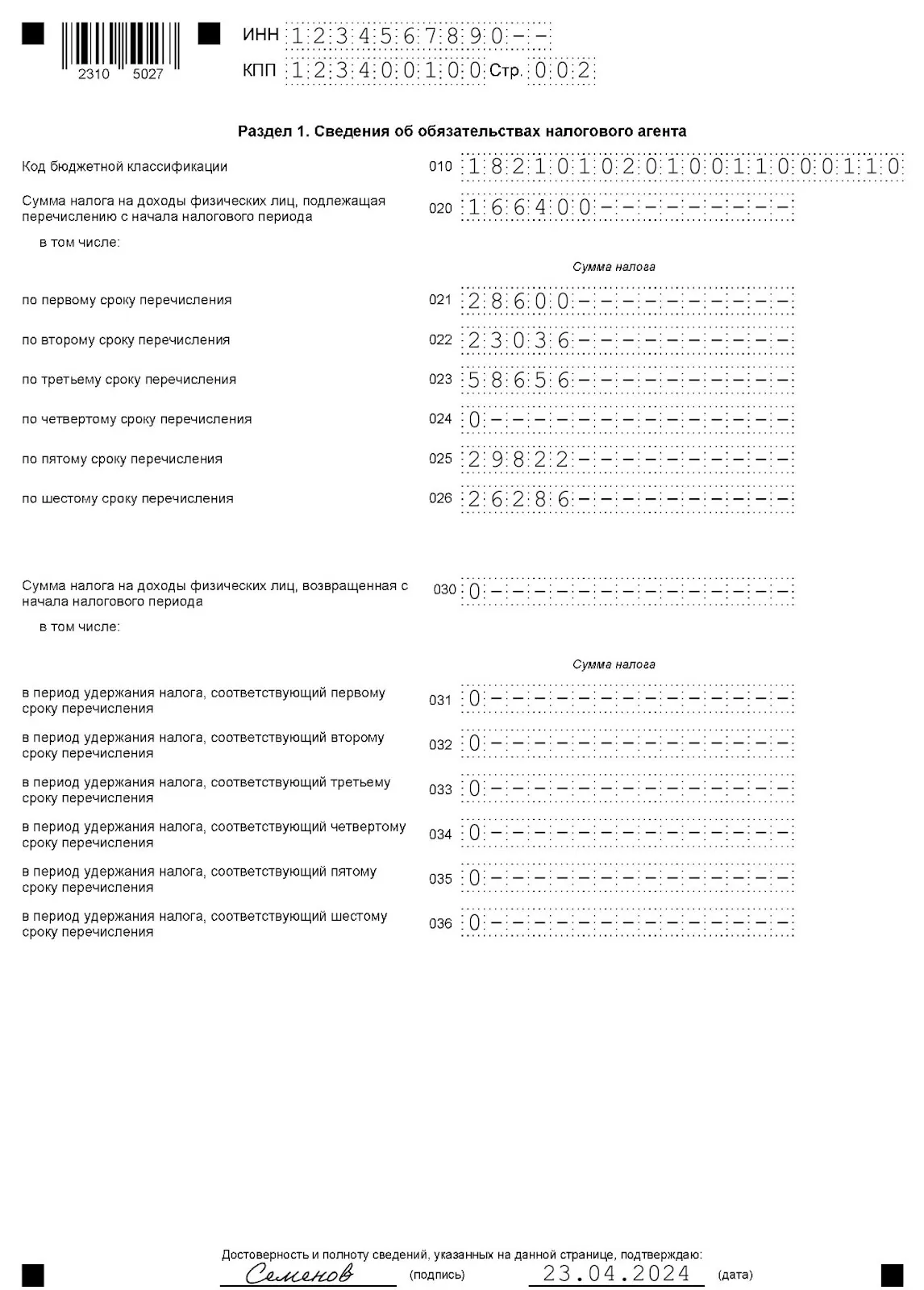

Раздел 1

НДФЛ уплачивается с 2024 года по-новому — в каждом месяце теперь два расчетных периода и два срока уплаты налога (п. 6 ст. 226 НК). Это нужно учитывать при заполнении строк 021—026 Раздела 1:

Строки Раздела 1 | По какому сроку НДФЛ подлежит перечислению в 1 квартале 2024 года/ крайний срок перечисления | Период, в котором удержан НДФЛ |

020 | Х | Общая удержанная сумма налога с 1 января по 31 марта |

021 | По первому / 29.01.2024 | 1—22 января |

022 | По второму / 05.02.2024 | 23—31 января |

023 | По третьему / 28.02.2024 | 1—22 февраля |

024 | По четвертому / 05.03.2024 | 23—29 февраля |

025 | По пятому / 28.03.2024 | 1—22 марта |

026 | По шестому / 05.04.2024 | 23—31 марта |

В строках 021—026, исходя из сроков перечисления, укажите сумму удержанного НДФЛ в период с 1 января по 31 марта 2024 года.

Обратите внимание: в 1 квартале сумма значений по строкам 021—026 должна соответствовать показателю поля 020. В последующих отчетных периодах это равенство соблюдаться не будет, поскольку в стр. 020 указывается сумма нарастанием с начала года, а по строкам 021—026 приводится разбивка только за месяцы последнего квартала.

В стр. 030 отражают общую сумму возвращенного с начала года НДФЛ (согласно ст. 231 НК). В строки 031—036 вносят суммы возвратов в разбивке по периодам удержания НДФЛ в 1 квартале:

Строки Раздела 1 | Период удержания, в котором возвращен налог | Какому сроку перечисления налога соответствует |

030 | Общая сумма возвращенного налога в период с 1 января по 31 марта | Х |

031 | 1—22 января | Первый |

032 | 23—31 января | Второй |

033 | 1—22 февраля | Третий |

034 | 23—29 февраля | Четвертый |

035 | 1—22 марта | Пятый |

036 | 23—31 марта | Шестой |

Сумма строк 031—036 в 1 квартале равна общей сумме возвратов в стр. 030. В следующих периодах эти показатели будут отличаться, так как в строке 030 указывается сумма с начала года, а в строках 031—036 — за три последних месяца.

Обратите внимание: сумма налога в строках 020—026 указывается без вычитания сумм возврата из строк 030—036.

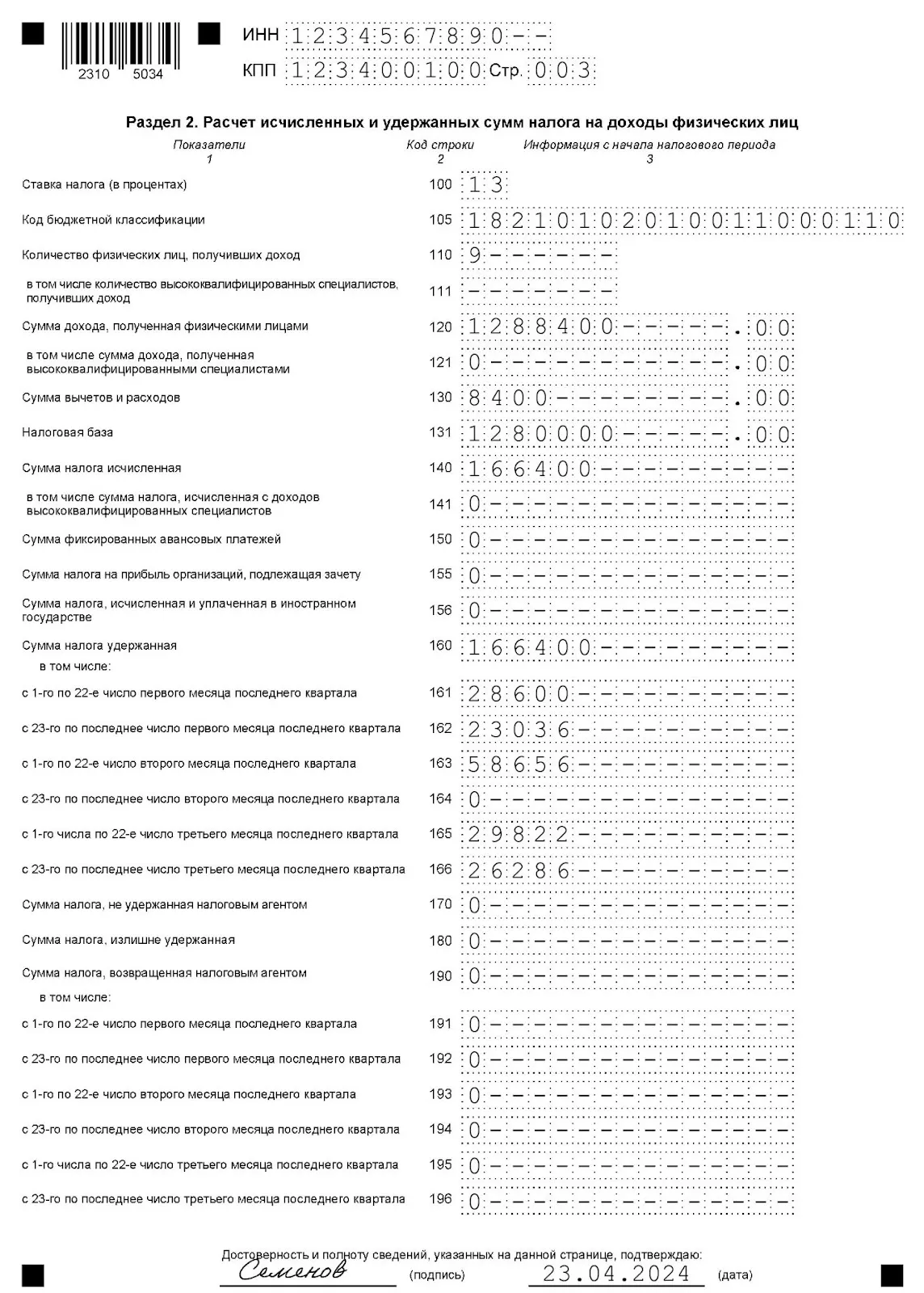

Раздел 2

Раздел 2 содержит расчет сумм НДФЛ с начала года. Если для налогообложения доходов физлиц применялись разные ставки, на каждую из них заполните отдельный Раздел 2.

Построчное заполнение Раздела 2 выглядит так:

стр. 100 — ставка НДФЛ, по которой облагался доход, например, 13% 15% или 30%;

стр. 105 — соответствующий КБК по НДФЛ;

стр. 110 — число физлиц, получавших доход (уволенный и принятый обратно в том же квартале сотрудник учитывается как один человек);

стр. 111 — в том числе выделяем число ВКС, получавших облагаемые доходы по трудовым и ГПХ договорам;

стр. 120 — доход, полученный физлицами с начала года (указываем только реально выплаченные физлицам доходы, а не начисленные);

стр. 121 — из стр. 120 выделяем доход ВКС, полученный по трудовым и ГПХ договорам;

стр. 130 — сумма налоговых вычетов и расходов, уменьшающих доходы физлиц (расходы согласно п. 10 ст. 214.1, ст. 214.3, 214.4, 214.5, 214.11 НК);

стр. 131 — налоговая база по всем физлицам с начала года (стр. 120–стр. 130);

стр. 140 — рассчитанная сумма налога ((стр. 120–стр. 130) х стр. 100);

стр. 141 — выделяем налог с доходов ВКС из стр. 140;

стр. 150 — фиксированные авансовые платежи, уменьшающие налог (по иностранцам);

стр. 155 — налог на прибыль по дивидендам, полученным организацией, зачитываемый при исчислении НДФЛ учредителя этой компании (согласно п. 3.1 ст. 214 НК);

стр. 156 — налог с дивидендов от иностранных источников, уплаченный за рубежом (при наличии соглашения с иностранным государством об избежании двойного налогообложения);

стр. 160 — удержанный с начала года НДФЛ;

строки 161—166 — в том числе суммы, удержанные за последний квартал в разбивке по периодам удержания;

стр. 170 — НДФЛ, удержать который агент не смог (например, при выплате натурального дохода, в отсутствии денежных выплат, из которых можно удержать налог);

стр. 180 — налог, удержанный агентом излишне, включая сумму переплаты в связи с изменением налогового статуса физлица (резидент / нерезидент);

стр. 190 — налог, возвращенный агентом физлицам (согласно ст. 231 НК);

стр. 191—196 — разбивка сумм возврата НДФЛ за последний квартал в зависимости от периода выплаты (из стр. 190).

Пример заполнения 6-НДФЛ за 1 квартал 2024

ООО «Весна» в первом квартале 2024 года производило выплаты 8 работникам по трудовым договорам и одному физлицу, которое оказывало услуги по договору ГПХ. Как распределились суммы выплат и НДФЛ по срокам перечисления:

Виды доходов | Сумма дохода (руб.) | Дата выплаты дохода и удержания НДФЛ | Налоговые вычеты (руб.) | НДФЛ 13% удержанный (руб.) | Срок перечисления НДФЛ (п. 6 ст. 226 НК) | |

Зарплата за декабрь 2023 | за вторую половину месяца | 220 000,00 | 10.01.2024 | — | 28 600 | 29.01.2024 |

Зарплата за январь 2024 | аванс | 180 000,00 | 25.01.2024 | 2 800,00 | 23 036 | 05.02.2024 |

за вторую половину месяца | 211 000,00 | 09.02.2024 | — | 27 430 | 28.02.2024 | |

Зарплата за февраль 2024 | аванс | 183 000,00 | 22.02.2024 | 2 800,00 | 23 426 | 28.02.2024 |

за вторую половину месяца | 208 000,00 | 07.03.2024 | — | 27 040 | 28.03.2024 | |

Зарплата за март 2024 | аванс | 205 000,00 | 25.03.2024 | 2 800,00 | 26 286 | 05.04.2024 |

Вознаграждение по договору ГПХ | 60 000,00 | 19.02.2024 | — | 7 800 | 28.02.2024 | |

Отпускные | 21 400,00 | 18.03.2024 | — | 2 782 | 28.03.2024 | |

Итого: | х | 1 288 400,00 | х | 8 400,00 | 166 400 | х |

В строках 021—023 раздела 1 отразим следующие суммы НДФЛ по срокам перечисления:

по первому сроку (29.01.2024) — 28 600 руб.;

по второму (05.02.2024) — 23 036 руб.;

по третьему (28.02.2024) — 58 656 руб. (27 430 + 23 426 + 7 800);

по четвертому (05.03.2024) — 0 руб.;

по пятому (28.03.2024) — 29 822 руб. (27 040 + 2 782);

по шестому (05.04.2024) — 26 286 руб.

Общая сумма в стр. 020 — 166 400 руб.

Заполненный расчет 6-НДФЛ за 1 квартал 2024 года.:

Подключитесь к сервису от Такском и сдавайте электронную отчетность в налоговые и иные контролирующие органы без ограничений. Перед отправкой автоматически проверяются все контрольные соотношения, полностью исключая ошибки. При наличии действующей ЭП подключение не требует посещения офиса — оно полностью удаленное и занимает всего несколько минут.

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KQEvJ

Комментарии

5Вопрос по разделу 1..

Если в 1м квартале по шестому сроку это 5 апреля, то во втором квартале по первому сроку будет 25 апреля?

И при такой схеме 1 раздел всегда будет равен второму получается?

Пс: и зачем тогда городить два раздела можно же и в один было уложиться? 🤔🤔

Погодите, это устранят с следующем году, а то сразу вам правильную форму, чего захотели. Так расслабитесь и работать легко будет. Сначала поищите логику, поймите что ее нет, потом уж исправят ставший ненужным раздел. Кудряшка не дремлет.

Я в прошлом году только в 3 квартале поняла, что надо писать, как хоба и форму с 1 кв 24 поменяли!

В Порядке заполнения формы прямо указаны даты для заполнения строк.

спасибо, полезная статья, забрала в закладки