Кто и когда должен сдавать полугодовую форму 6-НДФЛ

Подавайте расчет 6-НДФЛ, если вы в течение первого полугодия начисляли и выплачивали своим работникам и другим физлицам доходы, облагаемые НДФЛ (ст. 230 НК).

В какую налоговую подавать расчет 6-НДФЛ:

компании подают расчет по месту своего нахождения;

если налоговыми агентами являются филиалы и другие обособленные подразделения компании, расчет по их работникам и исполнителям по договорам ГПХ подают по месту нахождения таких «обособок»;

ИП отчитываются по месту своего жительства.

Сдавайте расчет в следующей форме:

в бумажной или электронной — если доходы от вас получали не более 10 человек;

только в электронной — если получателей дохода было больше 10.

Электронный расчет подписывается КЭП руководителя или представителя и направляется по ТКС.

Получите бесплатную консультацию и подберите подходящий формат ЭП для любых целей с аккредитованным удостоверяющим центром Такском.

За нарушение обязательной электронной формы предусмотрен штраф — 200 руб. (ст. 119.1 НК).

Крайний срок сдачи формы 6-НДФЛ за полугодие — 25 июля 2024 года. Его нарушение чревато штрафом — 1 000 руб. за каждый полный и неполный месяц просрочки. А если опоздание составит 20 и более рабочих дней, налоговики могут заблокировать счета (п. 3.2 ст. 76, п. 1.2 ст. 126 НК). Оштрафовать на 300–500 руб. могут и должностное лицо (ст. 15.6 КоАП).

Если в период с января по июнь 2024 года вы вообще не начисляли и не производили налогооблагаемых выплат физлицам, 6-НДФЛ подавать не нужно. Чтобы налоговики не начислили штраф за несдачу формы в срок и не приостановили операции по счетам, лучше заранее уведомить их об отсутствии данных для ее заполнения.

По какой форме заполнять 6-НДФЛ за полугодие

Актуальная форма 6-НДФЛ утверждена приказом ФНС от 19.09.2023 (с изм. от 09.01.2024) № ЕД-7-11/649@. Этот же приказ содержит порядок заполнения расчета и его электронный формат (приложения № 2, 3 к приказу). Все необходимые при заполнении коды приведены в приложениях 1–6 к Порядку заполнения.

В составе полугодовой формы титульный лист и два раздела. Не нужно прилагать к ним справки о доходах и НДФЛ физлиц (приложение № 1 к расчету) — они будут нужны только в 6-НДФЛ за 2024 год.

При подаче расчета за филиалы или другие «обособки» отдельную форму 6-НДФЛ оформляйте для каждого ОКТМО.

Как избежать ошибок в 6-НДФЛ

Готовый полугодовой расчет проверьте на ошибки согласно контрольным соотношениям. Такие соотношения утверждены приказом ФНС от 29.02.2024 № ЕД-7-3/164@ и приведены в письме ФНС от 20.12.2023 № БС-4-11/15922@ (с изм. от 05.04.2024).

Если ошибку все же допустили, постарайтесь исправить ее и подать в инспекцию «уточненку» до наступления крайнего срока сдачи и до того, как ее обнаружат налоговики — так вы избежите штрафа за недостоверные сведения в 6-НДФЛ. Иначе, если срок сдачи уже истек, вносить исправления и подавать уточненный расчет придется в ответ на требование налоговой в течение пяти рабочих дней (п. 3 ст. 88, ст. 126 НК).

Заполняем полугодовой 6-НДФЛ

При заполнении разделов формы соблюдайте общие правила:

И текстовые и числовые показатели вносите, начиная с крайней левой ячейки, слева направо. В каждом поле может быть лишь один показатель. Пустые ячейки прочеркивайте.

Вносите текст в титульный лист заглавными печатными буквами.

В разделах суммы дохода указывайте в рублях с копейками, а налог – без копеек с округлением до полного рубля.

Если показатель отсутствует, в первую ячейку строки внесите ноль, а в остальные ячейки — прочерки.

Отрицательных показателей в расчете быть не должно.

При сдаче на бумаге форму можно заполнять от руки чернилами (синего, черного, фиолетового цвета), или распечатать на компьютере.

Не исправляйте ошибки корректирующей жидкостью.

Распечатывать расчет нужно только с одной стороны листа А4.

Все страницы нужно пронумеровать, начиная с титула.

На каждой странице ставится подпись руководителя / ИП или доверенного лица — представителя с указанием даты подписания.

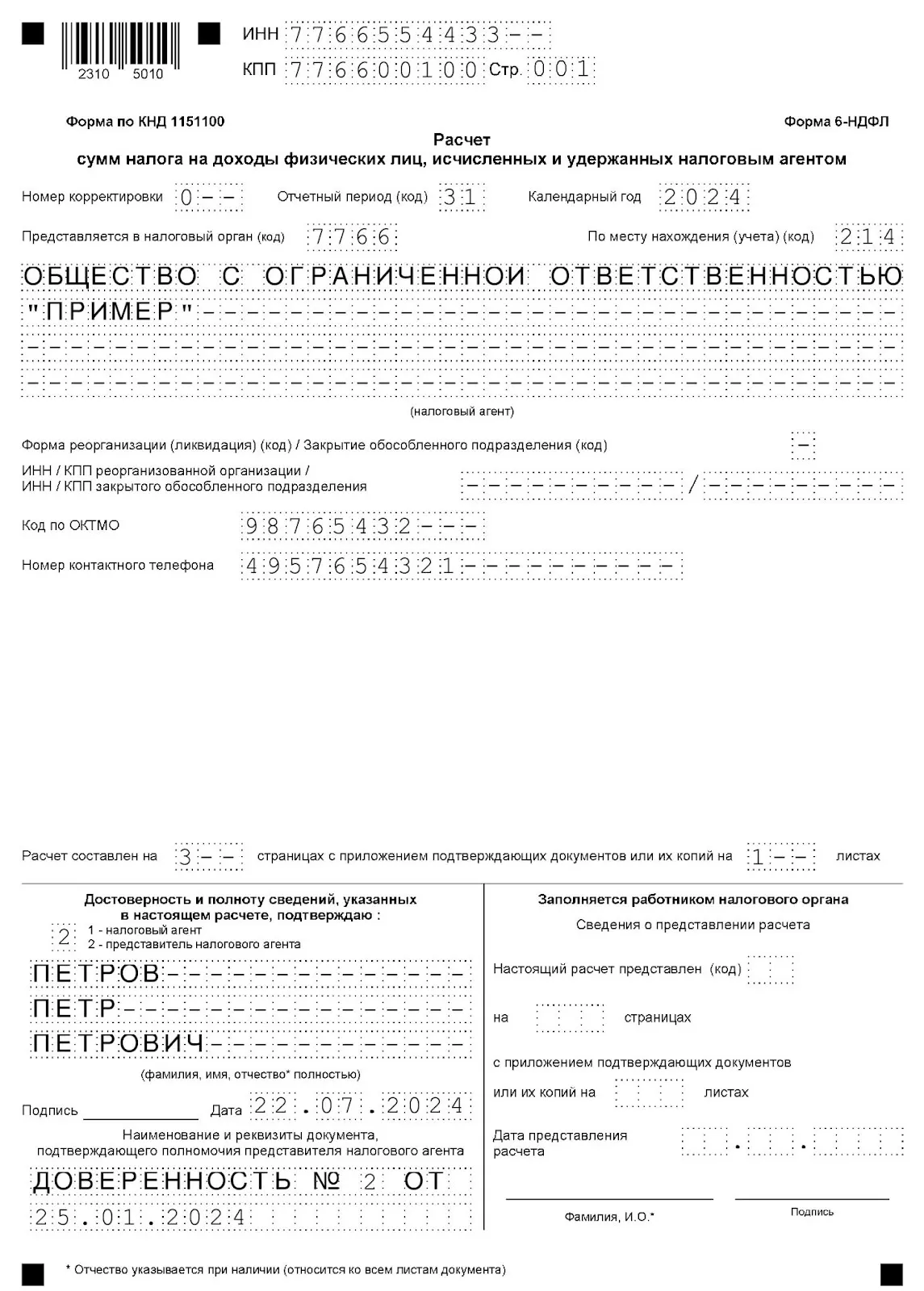

Титульный лист

Заполняется титул стандартно, но нужно обратить внимание вот на что:

ИНН ИП состоит из 12 цифр, а организаций — из 10 цифр, поэтому компании в двух пустых ячейках в конце проставляют прочерки.

«Отчетный период (код)» для полугодия — «31», год «2024».

«Номер корректировки»: для первичного расчета «0--», для последующих уточненных - «1--», «2--» и т.д. по порядку.

Код ОКТМО указывайте восьми- или одиннадцатизначный. Когда заполняете расчет по «обособке», укажите ОКТМО муниципального образования, в котором она зарегистрирована.

Обратите внимание: неправильный ОКТМО или КПП — причина для сдачи уточненного 6-НДФЛ. Причем сдавать придется сразу два расчета (письмо ФНС от 12.08.2016 № ГД-4-11/14772):

В одном нужно указать тот же неправильный ОКТМО (КПП), проставив номер корректировки «1--», а во всех разделах проставить нулевые значения.

В другом расчете ОКТМО (КПП) укажите правильный, номер корректировки «0--», а показатели в разделах оставьте как были в первичном расчете.

Если отчет подписал представитель налогового агента, в самом низу страницы в поле «Наименование и реквизиты документа..» нужно указать реквизиты доверенности, подтверждающей полномочия лица, а выше в поле «с приложением подтверждающих документов…» вписать количество ее листов и приложить к расчету ее копию.

С 1 марта 2024 года при сдаче отчетности в налоговую через представителя необходимо применять МЧД (машиночитаемые доверенности). Исключение — доверенности, выданные до 01.03.2024 г. — их еще можно использовать для сдачи полугодовой отчетности.

Начните применение МЧД прямо сейчас с помощью сервиса сдачи электронной отчетности в госорганы Такском. Более подробная информация на сайте оператора.

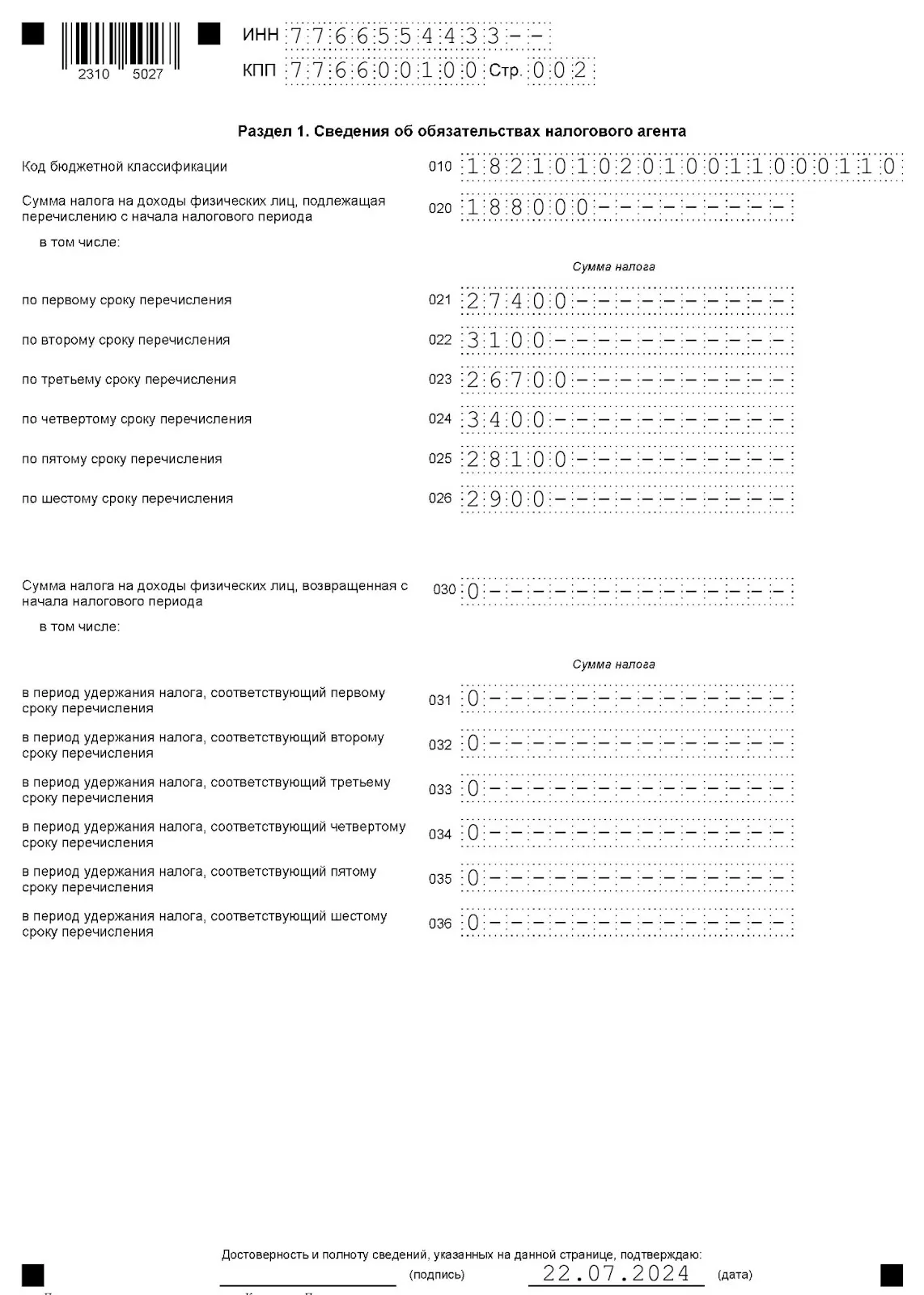

Раздел 1

Если удержанный налог зачислялся на разные КБК (строка 010), заполните по каждому из них отдельный раздел 1.

Строка 020 — это сумма НДФЛ, удержанная с января по июнь включительно, она должна быть равна сумме строк 021–026 из расчета 6-НДФЛ за I квартал 2024 год и строк 021–026 из расчета за полугодие 2024 года.

Строки 021–026 заполняйте с учетом того, что в 2024 году налог удерживается и перечисляется в бюджет дважды в месяц.

Так выглядит схема заполнения строк 020–026 за полугодие:

Номера строк | Срок, по которому подлежит перечислению налог / крайняя дата перечисления налога | Период, в котором удержали НДФЛ |

020 | Х | Общая сумма налога, удержанного с 1 января по 30 июня 2024 года |

021 | первый / 02.05.2024 | 1–22 апреля |

022 | второй / 06.05.2024 | 23–30 апреля |

023 | третий / 28.05.2024 | 1–22 мая |

024 | четвертый / 05.06.2024 | 23–31 мая |

025 | пятый / 28.06.2024 | 1–22 июня |

026 | шестой / 05.07.2024 | 23–30 июня |

Если производили возврат налога физлицам в течение полугодия, заполните строки 030–036, ориентируясь на указанные выше даты первого-шестого сроков перечисления и периоды удержания НДФЛ. При этом строка 030 должна равняться сумме строк 031–036 расчета за I квартал и строк 031–036 расчета за полугодие.

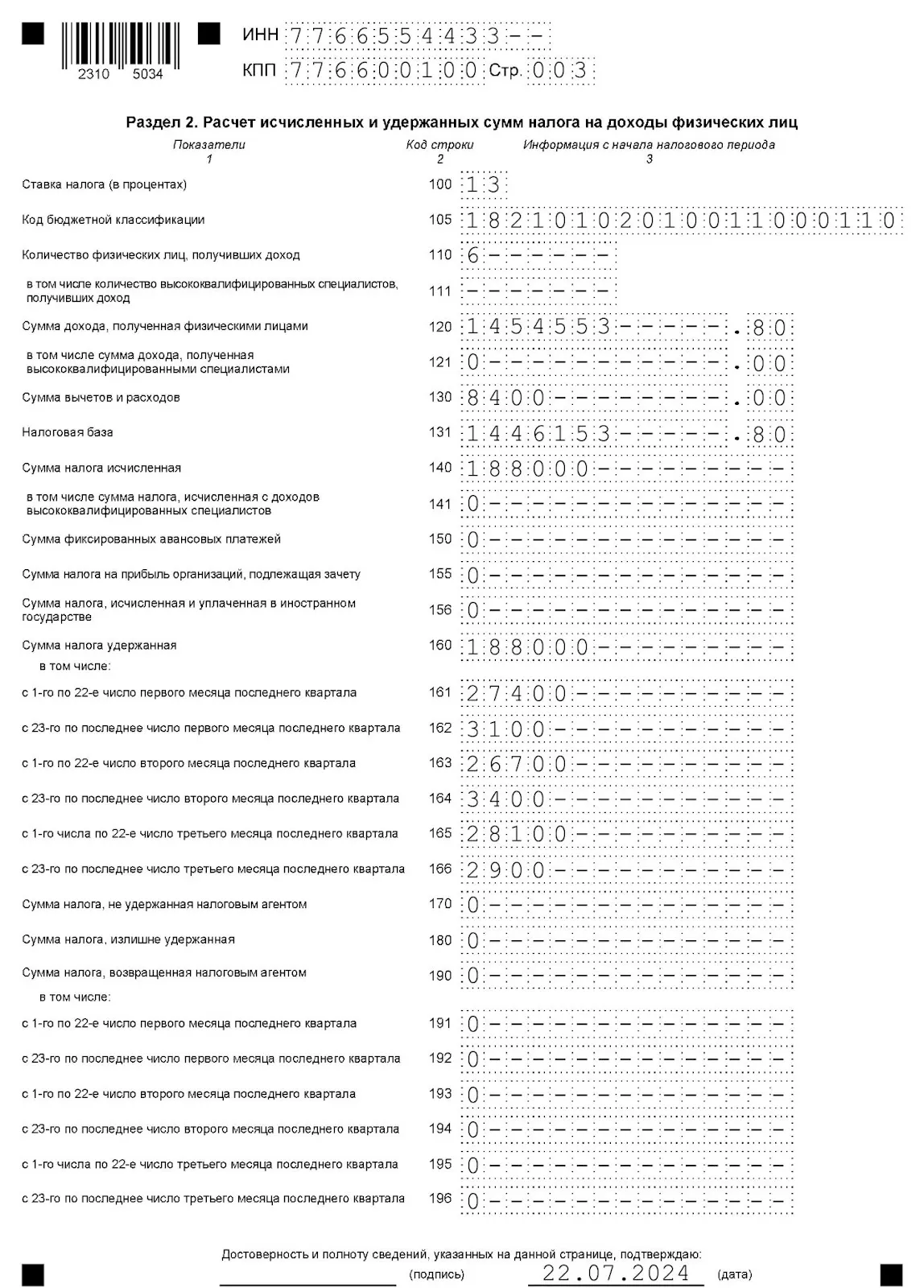

Раздел 2

При удержании НДФЛ по разным ставкам и КБК, заполните столько разделов 2, сколько применялось ставок и КБК (строка 100).

Все показатели в разделе 2 указывайте нарастанием с начала года (кроме строк 161–166, 191–196).

В числе лиц, получавших доход, работника, который в течение полугодия уволился и снова вернулся на работу, учитывайте, как одного человека (строка 110). Из общей численности в строке 111 выделите только ВКС (высококвалифицированных сотрудников).

Полученные физлицами доходы (строка 120) — это сумма реально выплаченных доходов физлицам в период с января по июнь 2024 года. Если включить сюда начисленные, но не выплаченные суммы, или суммы, полностью не облагаемые налогом, база по НДФЛ будет завышена. Проверить полноту отражения выплат физлицам можно, сверив показатели с соответствующими суммами по кредиту счетов бухучета 50 «Касса» и 51 «Расчетный счет».

В строке 121 выделите доходы, выплаченные ВКС.

Налоговые вычеты, примененные к выплатам, внесите в строку 130. Если вычеты превышают размер доходов, нужно проверить правильность учета доходов и вычетов. Например, в расчете могли учесть лишние вычеты или не включить в него какие-либо доходы.

Налоговая база в строке 131 равна разнице между строками 120 и 130.

НДФЛ, исчисленный с базы (строка 140) — это строка 100 (ставка), умноженная на строку 131 (база). Выделите отдельно налог с дохода ВКС (строка 141).

Обратите внимание: в строке 140 контрольные соотношения допускают погрешность в размере, определяемом так: строка 110 х 1 руб. х 6 (соотношение 1.11 из письма № БС-4-11/15922@). То есть, на каждое физлицо допускается до 6 руб. погрешности в большую или меньшую сторону.

Если есть сотрудники-иностранцы, заполните строку 150 — сумма фиксированного авансового платежа. Строка 150 не может быть больше строки 140.

Налог на прибыль юрлиц, зачтенный при расчете НДФЛ с дивидендов (согласно п. 3.1 ст. 214 НК), внесите в строку 155.

По строке 160 отразите весь налог, который удержали за полугодие. А в строках 161–166 нужно показать удержанный НДФЛ в разбивке по периодам удержания, но только за апрель–июнь.

Не удержанная агентом сумма НДФЛ (строка 170) — это налог, который невозможно удержать с дохода (например, если сотруднику при увольнении вручен подарок дороже 4 000 руб., а денежных выплат ему больше не было). Многие указывают в строке 170 сумму налога, которая начислена в одном квартале, а удержана будет в следующем, но это неверно.

Если удержали налога больше, чем следовало, внесите излишне удержанную сумму за все 6 месяцев в строку 180, а по строкам 191–196 укажите суммы, возвращенные физлицам только в апреле–июне 2024 года, исходя из периода выплаты.

Пример заполненного расчета 6-НДФЛ:

Внедрить МЧД в работу компании легко с сервисом сдачи электронной отчетности Такском. Все дальнейшее администрирование МЧД происходит в одном окне — от создания, подписания и регистрации доверенности, до ее продления, хранения и отзыва.

Оперативный выпуск электронных подписей для сотрудников производится в аккредитованном УЦ Такском — одном из лидеров российских удостоверяющих центров по данным Системы межведомственного электронного взаимодействия.

Сроки подачи уведомлений по ЕНП в 2024 году

Забирайте бесплатную памятку для бухгалтера, чтобы сдавать все уведомления вовремя

Заполните форму — памятка придет на ваш e-mail:

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KLZYQ

Начать дискуссию