По какой форме заполнять 6-НДФЛ за 9 месяцев 2024 года

Расчет по итогам 9 месяцев 2024 года заполняйте по форме, утв. приказом ФНС от 19.09.2023 № ЕД-7-11/649@ (с изм. от 09.01.2024).

В этом же приказе найдете:

электронный формат (приложение № 3 к приказу);

коды, необходимые при заполнении (приложения № 1–6 к Порядку заполнения расчета).

Подавать 6-НДФЛ на бумаге можно, если выплачивали доходы не более чем десяти физлицам. Если получателей дохода было больше – подавайте расчет в ИФНС только электронно по ТКС. Электронный 6-НДФЛ подписывается КЭП руководителя.

Получите бесплатную консультацию и подберите подходящий формат ЭП для любых целей с аккредитованным удостоверяющим центром Такском.

Состав расчета 6-НДФЛ: какие разделы включает

В расчет за 9 месяцев включите:

Титульный лист.

Раздел 1 (обязательства налогового агента).

Раздел 2 (расчет налога).

В состав 6-НДФЛ за 9 месяцев не входит Приложение № 1 к расчету (справки о доходах физлиц и удержанном с них НДФЛ) — оно потребуется только при сдаче расчета по итогам 2024 года.

Общие требования к заполнению 6-НДФЛ

Приведем чек-лист с общими рекомендациями по заполнению расчета.

Если заполняете расчет от руки, применяйте синие, черные или фиолетовые чернила.

Показатели в строках вносите с первой ячейки слева направо.

Текстовые данные вносите печатными заглавными буквами.

Все строки, предназначенные для суммовых показателей, должны быть заполнены. При отсутствии какого-либо показателя, внесите в строку значение «0», а пустые ячейки прочеркните. Нельзя вносить отрицательные суммы.

Денежные значения вносите в рублях с копейками, кроме показателей НДФЛ — их отражайте в полных рублях: суммы до 50 копеек отбрасывайте, а 50 копеек и более — округляйте до целого рубля.

После заполнения всех данных страницы расчета пронумеруйте и подпишите, указав дату.

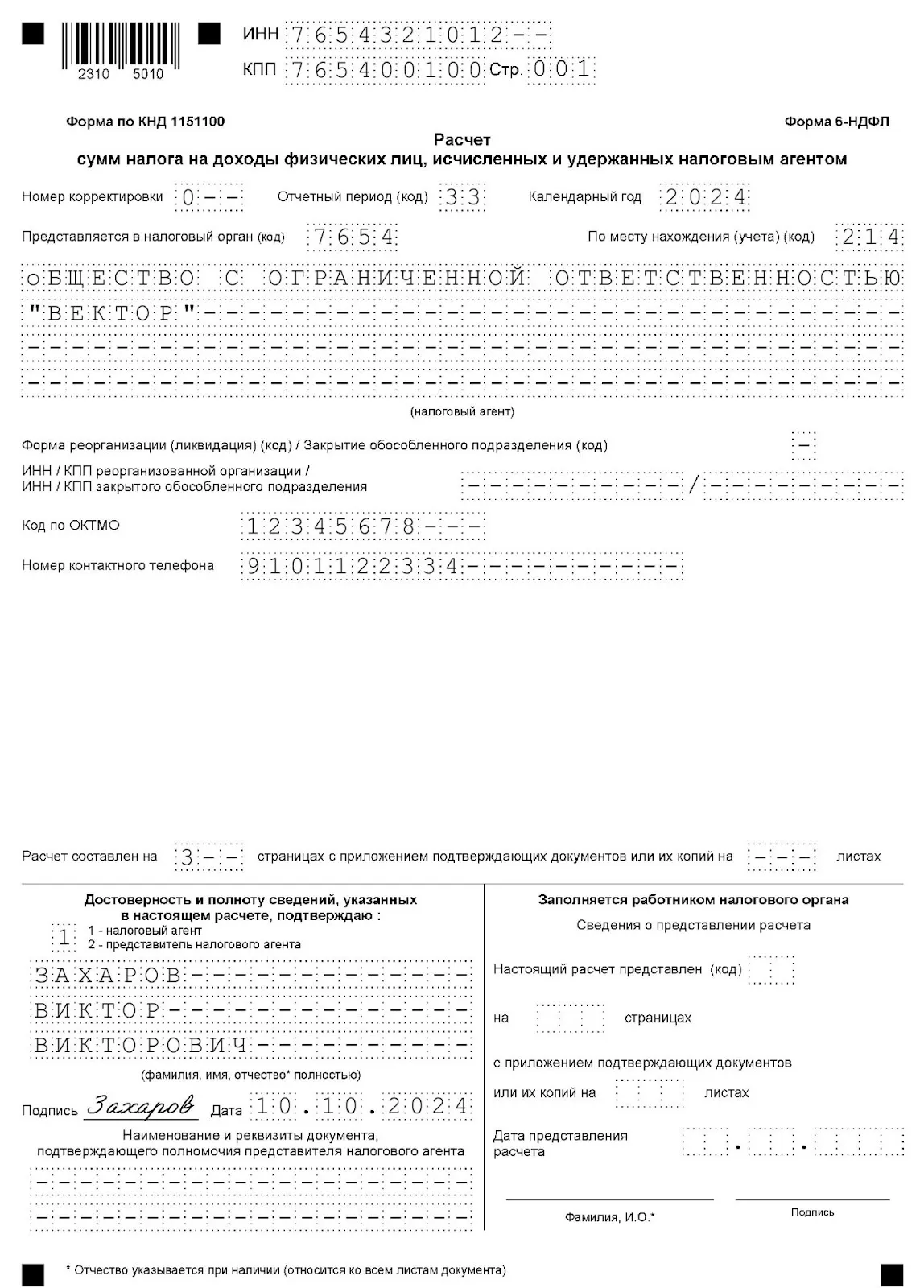

Как заполнить Титульный лист 6-НДФЛ

Титул расчета заполняется стандартно, укажите:

«ИНН». У ИП он 12-значный, у юрлиц — 10 значный, поэтому в двух последних ячейках юрлица ставят прочерки. «КПП» указывают только юрлица.

«Номер корректировки». Если это первичный отчет указывайте «0--», а если уточненный — «1--», «2--» и т.д.

«Отчетный период (код)». Код для 9 месяцев «33» (приложение № 1 к Порядку заполнения), год — «2024».

«Представляется в налоговый орган (код)». Код ИФНС, в которую подается расчет.

«По месту нахождения (учета)». Код «120» для ИП, отчитывающихся по месту жительства, «214» — для компаний по месту их нахождения и т.д. (все коды приведены в приложении № 2 к Порядку).

«Налоговый агент». Компании указывают свое наименование как в уставе, а ИП — свои фамилию, имя, отчество полностью.

Если у юрлица была реорганизация (ликвидация), закрытие обособленного подразделения, заполните соответствующие строки.

«Код по ОКТМО». Код муниципального образования по месту нахождения компании или месту жительства ИП, состоящий из 8 или 11 знаков (из классификатора ОК 033-2013).

«Номер контактного телефона». Следует указывать с кодом города.

Заполнив весь расчет, укажите на титуле число страниц, на которых он составлен. Если 6-НДФЛ сдает представитель ИП или компании, внесите количество листов прилагаемой к расчету доверенности.

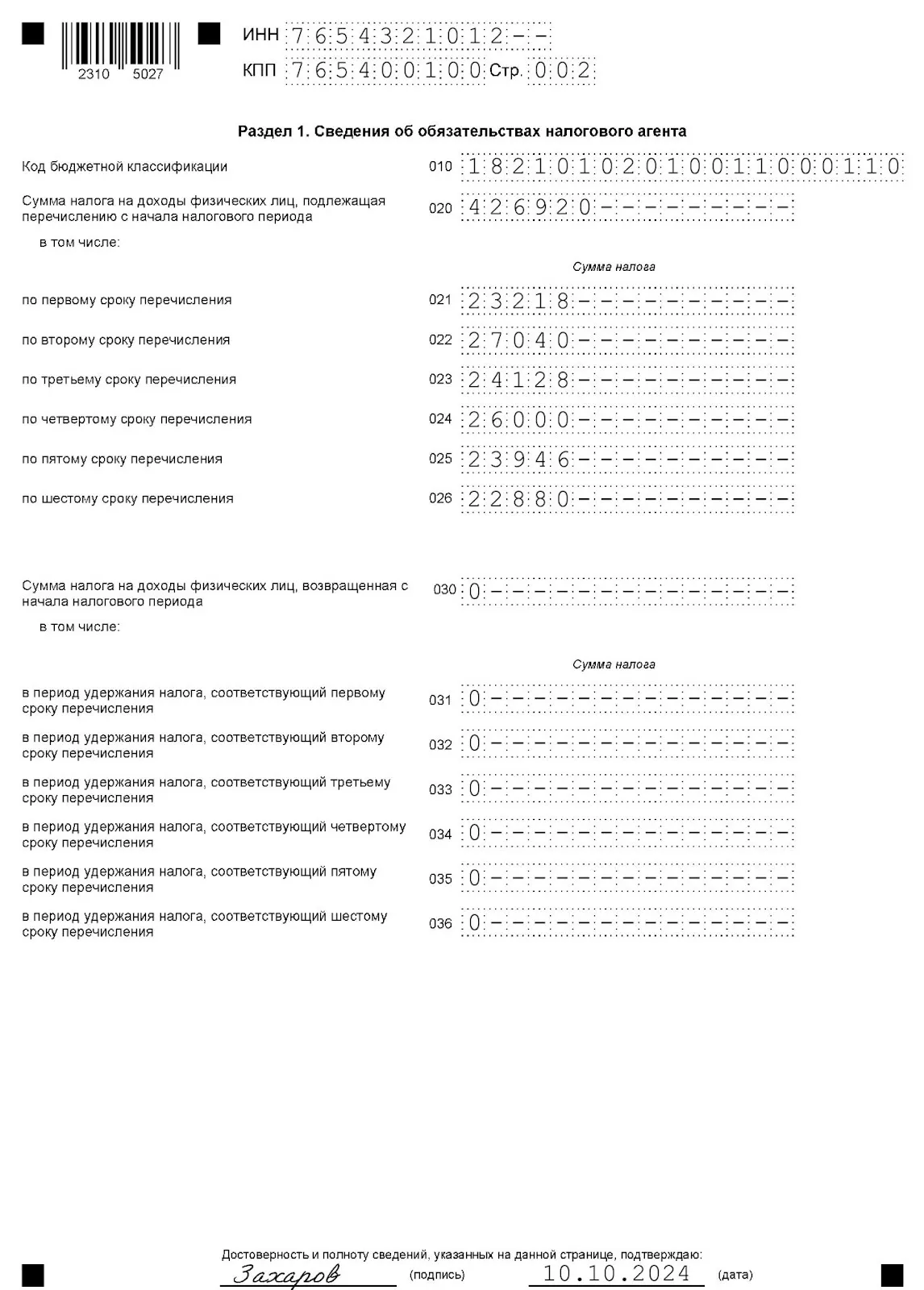

Раздел 1 расчета 6-НДФЛ

Заполняйте отдельный раздел 1 по каждому КБК (например, если выплачивали дивиденды).

В строке 020 раздела 1 сумма налога указывается нарастанием с начала года, а по строкам 021–026 — в разбивке за три последних месяца.

В строке 020 отразите всю сумму НДФЛ, удержанного за 9 месяцев 2024 года (с 1 января по 30 сентября).

Строки 021–026 заполняйте с учетом того, что по НДФЛ в каждом месяце два расчетных периода и два срока уплаты налога (п. 6 ст. 226 НК). Здесь указываем суммы налога, удержанного в период с 1 июля по 30 сентября 2024 года:

Строки раздела 1 | По какому сроку НДФЛ подлежит перечислению в III квартале 2024 года/ Крайний срок перечисления | Период 2024 года, в котором удержан НДФЛ |

021 | По первому / 29.07.2024 | 1—22 июля |

022 | По второму / 05.08.2024 | 23—31 июля |

023 | По третьему / 28.08.2024 | 1—22 августа |

024 | По четвертому / 05.09.2024 | 23—31 августа |

025 | По пятому / 30.09.2024 | 1—22 сентября |

026 | По шестому / 07.10.2024 | 23—30 сентября |

В строке 030 отразите общую сумму возвращенного налога с начала года, если возвращали излишне удержанный НДФЛ (в соответствии со ст. 231 НК).

В строках 031–036 покажите суммы, возвращенные в июле–сентябре, разбив их по периодам удержания:

Строки раздела 1 | Период удержания, в котором возвращен налог | Какому сроку перечисления налога соответствует |

031 | 1—22 июля | Первый |

032 | 23—31 июля | Второй |

033 | 1—22 августа | Третий |

034 | 23—31 августа | Четвертый |

035 | 1—22 сентября | Пятый |

036 | 23—30 сентября | Шестой |

В строках 020–026 сумма налога указывается без уменьшения на суммы возвращенного НДФЛ из строк 030–036.

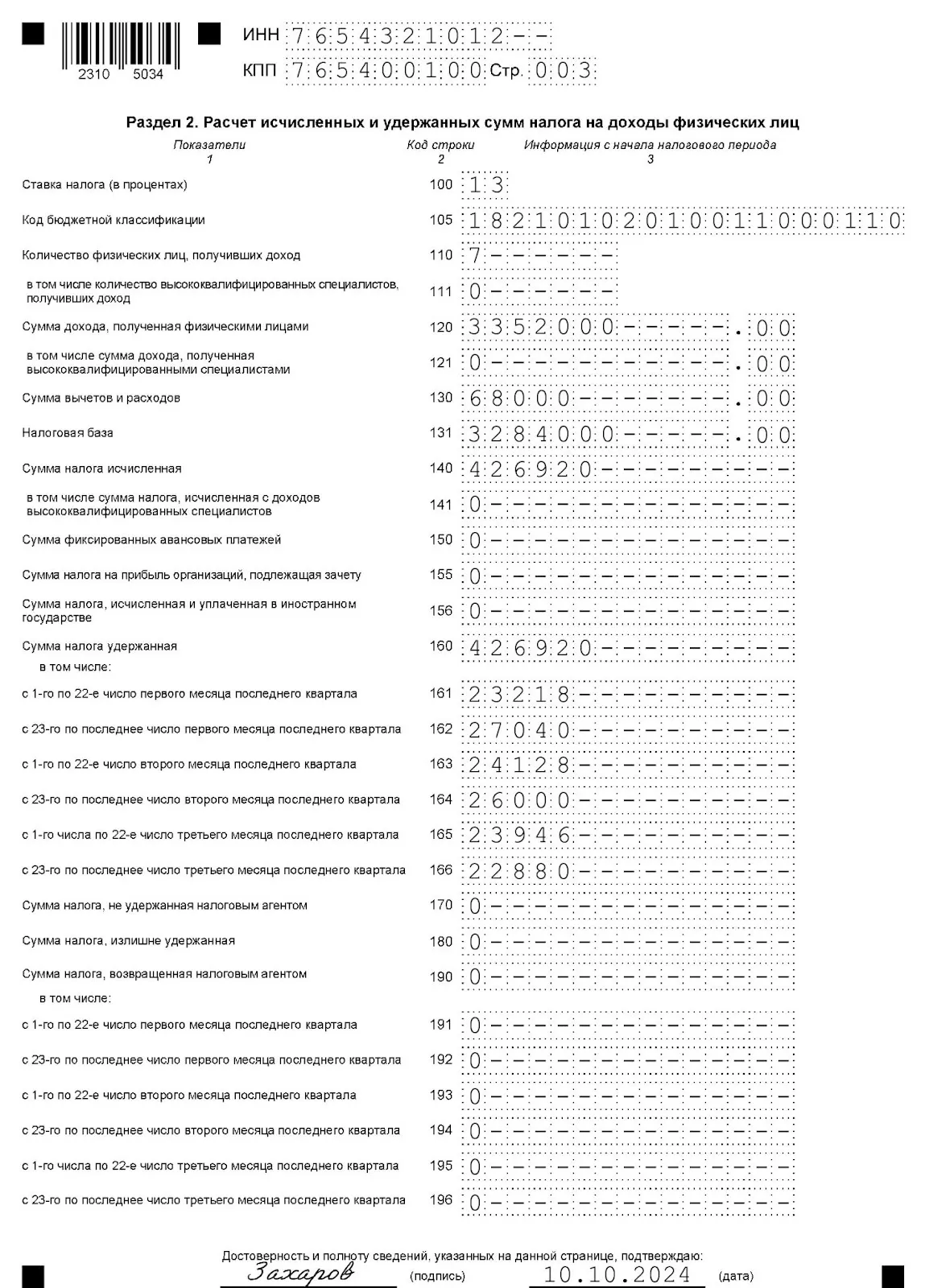

Раздел 2 расчета 6-НДФЛ

Раздел 2 заполняется отдельно на каждую из ставок НДФЛ и на каждый КБК, которые применяли в течение 9 месяцев.

Показатели отражайте нарастанием с начала года.

Как заполнять раздел 2:

Стр. 100 — налоговая ставка, по которой облагался доход физлиц.

Стр. 105 — КБК по НДФЛ.

Стр. 110 — общая численность получавших доходы физлиц в отчетном периоде. Если в 2024 году уволили сотрудника и в том же году приняли его обратно, учитывайте его как одно физлицо.

Стр. 111 — численность ВКС (высококвалифицированных специалистов) из строки 110, которым платили доходы за выполнение работ или оказание услуг по договорам ГПХ, либо выплачивали зарплату по трудовым соглашениям.

Стр. 120 — доходы, фактически выплаченные физлицам с начала года. Суммы, начисленные, но не выплаченные, или выплаченные после 30 сентября, здесь не отражайте.

Стр. 121 — из стр. 120 выделите доход ВКС, полученный по трудовым и ГПХ договорам.

Стр. 130 — сумма предоставленных физлицам в период с 1 января по 30 сентября налоговых вычетов и расходов, уменьшающих доходы (согласно п. 10 ст. 214.1, ст. 214.3, 214.4, 214.5, 214.11 НК).

Стр. 131 — рассчитываем налоговую базу (строка 120 – строка 130).

Стр. 140 — исчисляем сумму НДФЛ ((строка 120 – строка 130) х строка 100).

Стр. 141 — из строки 140 выделите НДФЛ с доходов ВКС.

Стр. 150 — если были работники-иностранцы, укажите сумму уменьшающих налог фиксированных авансовых платежей.

Стр. 155 — удержанный налог на прибыль по дивидендам, полученным компанией, зачитываемый при исчислении НДФЛ учредителя этой компании (п. 3.1 ст. 214 НК).

Стр. 156 — налог с дивидендов, полученных от зарубежных компаний, уплаченный в иностранном государстве, с которым у РФ есть соглашение об избежании двойного налогообложения.

Стр. 160 — сумма удержанного НДФЛ в январе–сентябре 2024 года.

Строки 161–166 — суммы налога из строки 160, удержанные в июле–сентябре (по периодам удержания).

Стр. 170 — налог, который по причине отсутствия денежных выплат физлицу, невозможно удержать. НДФЛ, который начислен в одном квартале, а удержан в следующем, сюда включать не нужно.

Стр. 180 — излишне удержанный НДФЛ, в том числе в связи с изменением «резидентства» физлица.

Стр. 190 — сумма излишне удержанного налога, который вернули физлицам (ст. 231 НК).

Стр. 191–196 — суммы налога, возвращенного физлицам в июле–сентябре, в разбивке по периодам выплаты.

Подключитесь к любому тарифу онлайн-отчетности от Такском в октябре и получите скидки на другие продукты и сервисы Такском.

Особенности заполнения 6-НДФЛ

Доходы, которые начислили, но еще не выплатили работникам, не нужно отражать в 6-НДФЛ. Такие суммы и удержанный с них НДФЛ включайте в расчет за отчетный период, на который приходится дата фактической выплаты дохода, при этом дата его начисления не важна. Это относится к любым доходам января–сентября, в том числе к отпускным и больничным, которые «переходят» на октябрь — включайте их в отчет того периода, в котором выплатили их работнику.

Пример. Зарплата за вторую половину сентября начислена 30.09.2024, а выплачена 10.10.2024. Ее сумму и удержанный при выплате налог следует включить в расчет 6-НДФЛ за 2024 год, так как период удержания приходится на 1–22 октября. Если начисленный, но еще не выплаченный заработок показать в расчете за 9 месяцев, это приведет к завышению налоговой базы.

Если выплачивали работникам материальную помощь:

не отражайте ее в 6-НДФЛ, если вся сумма матпомощи не облагается налогом;

включите ее полную сумму в строку 120 расчета, а необлагаемую часть в строку 130, если от НДФЛ этот вид матпомощи освобождается лишь частично.

Подарки, врученные в отчетном периоде, отражайте в расчете, даже если их стоимость не превышает необлагаемую налогом сумму 4 000 руб.

Пример. В июле сотруднице вручили подарок от компании ко дню рождения (стоимость 3 500 руб.), в августе выплачена матпомощь бывшему сотруднику, вышедшему на пенсию (30 000 руб.), а в сентябре другому сотруднику перечислили матпомощь в связи со смертью члена его семьи (40 000 руб.).

В 6-НДФЛ не нужно отражать матпомощь в связи со смертью родственника (40 000 руб.), так как она полностью освобождается от налогообложения.

Матпомощь бывшему сотруднику отразится по строке 120, а ее необлагаемая часть (4 000 руб.) — по строке 130.

Стоимость подарка, несмотря на то, что она меньше необлагаемых 4 000 руб. и полностью освобождена от НДФЛ, нужно отразить и в строке 120 и в строке 130.

Суточные в 6-НДФЛ за 9 месяцев включайте, если дата утверждения авансового отчета приходится на январь–сентябрь. В расчете по строке 120 отражайте только сверхнормативные суточные, а начисления в пределах норм не показывайте.

Пример заполнения 6-НДФЛ

Компания «Вектор» в январе-сентябре 2024 года выплачивала доходы по трудовым договорам (6 чел.) и по договору оказания услуг (1 чел.):

Период 2024 года, в котором удержан НДФЛ | Вид дохода | Сумма дохода (руб.) | Налоговые вычеты (руб.) | Налоговая база (руб.) (графа 3 – графа 4) | НДФЛ 13% удержанный (руб.) (графа 5 х 13%) |

1 | 2 | 3 | 4 | 5 | 6 |

1 января–30 июня | Всего | 2 160 000,00 | 8 400,00 | 2 151 600,00 | 279 708 |

1–22 июля | Всего, в т.ч.: | 180 000,00 | 1 400,00 | 178 600,00 | 23 218 |

Зарплата за июнь | 180 000,00 | 1 400,00 | 178 600,00 | 23 218 | |

23–31 июля | Всего, в т.ч.: | 212 000,00 | 4 000,00 | 208 000,00 | 27 040 |

Аванс за июль | 176 000,00 |

| 176 000,00 | 22 880 | |

Отпускные | 29 000,00 |

| 29 000,00 | 3 770 | |

Подарок работнику к юбилею | 7 000,00 | 4 000,00 | 3 000,00 | 390 | |

1–22 августа | Всего, в т.ч.: | 187 000,00 | 1 400,00 | 185 600,00 | 24 128 |

Зарплата за июль | 180 000,00 | 1 400,00 | 178 600,00 | 23 218 | |

Больничный | 7 000,00 |

| 7 000,00 | 910 | |

23 –31 августа | Всего, в т.ч.: | 200 000,00 |

| 200 000,00 | 26 000 |

Аванс за август | 170 000,00 |

| 170 000,00 | 22 100 | |

Выплата по договору ГПХ | 30 000,00 |

| 30 000,00 | 3 900 | |

1–22 сентября | Всего, в т.ч.: | 237 000,00 | 52 800,00 | 184 200,00 | 23 946 |

Зарплата за август | 182 000,00 | 2 800, 00 | 179 200,00 | 23 296 | |

Матпомощь при рождении ребенка | 55 000,00 | 50 000,00 | 5 000,00 | 650 | |

23–30 сентября | Всего, в т.ч.: | 176 000,00 |

| 176 000,00 | 22 880 |

Аванс за сентябрь | 176 000,00 |

| 176 000,00 | 22 880 | |

Итого: | х | 3 352 000,00 | 68 000,00 | 3 284 000,00 | 426 920 |

Заполненный расчет за 9 месяцев 2024 года:

Подключитесь к сервису от Такском и сдавайте электронную отчетность в налоговую инспекцию и другие контролирующие органы без ограничений. Перед отправкой автоматически проверяются все контрольные соотношения, полностью исключая ошибки. При наличии действующей ЭП подключение не требует посещения офиса — оно полностью удаленное и занимает всего несколько минут.

Налоговая реформа 2025

Проверьте, что нужно перестроить в работе бухгалтера

Получите бесплатный гайд с разбором поправок в НК

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8K6Pfr

Начать дискуссию