В интернете можно встретить пугающие истории: ИП перевел деньги с расчетного счета на свою личную карту, а банк приостановил операцию и попросил разъяснения.

Может ли такое произойти на самом деле? Все зависит от ситуации: разбираем на двух примерах из практики Тинькофф.

Ситуация первая: ИП переводил 82% оборота на карту, и ему ограничили обслуживание

ИП открыл у нас расчетный счет, начал им активно пользоваться через две недели после открытия. Заявил деятельность «Розничная торговля», система налогообложения — УСН «Доходы минус расходы».

За следующие две недели по счету прошло около миллиона рублей. Отправлял себе на карту больше 80% от оборота, а с карты сразу переводил деньги третьему лицу.

Нас насторожило, что большинство входящих платежей были от контрагентов, которые выглядели как однодневки. Типичные признаки таких фирм:

- зарегистрированы пару дней назад;

- адреса компаний — массовые, по которым находятся десятки других компаний;

- директор числится руководителем сразу в нескольких компаниях.

Кроме того, в назначении платежей было указано «за работы», хотя ИП указал свою деятельность как «розничная торговля». Выглядело так, будто клиент не ведет настоящий бизнес: розничная торговля — это только прикрытие, а сам ИП занимается обналичиванием. Ведь если бы он продавал в розницу, деньги на счет приходили бы от физлиц через кассу.

Мы попросили прислать пояснения, почему назначение платежей не соответствует деятельности ИП, информацию о бизнес-модели клиента и фото или сканы документов, доказывающих реальность операций:

- договоров с контрагентами;

- товарно-транспортных накладных;

- документов, подтверждающих расходы, например чеков за покупку товара.

У предпринимателей, которые занимаются розницей, эти документы под рукой. И нет проблемы их сфотографировать и прислать в чат — вопросы бы сразу отпали.

Клиент не прислал договоры: сказал, дескать, покупает товар на рынках за наличные деньги. При этом сам наличные ни разу не снимал, а переводил другим. И не объяснил главное: почему при деятельности «розничная торговля» на его счет приходят деньги «за работы» от других юрлиц.

После этого мы ограничили дистанционное обслуживание: предприниматель по-прежнему мог получать деньги от партнеров и уплачивать налоги, но остальные операции были приостановлены. Мы попросили уточнить, откуда ИП брал деньги на товары, если ни разу не снимал наличные. И повторно задали вопрос, за какие работы ему приходили деньги. Клиент не смог это объяснить, в ответах противоречил тому, что говорил раньше. Поэтому мы не сняли ограничения, а рекомендовали ему закрыть счет.

Ситуация вторая: ИП переводил 97% оборота на карту, но мы даже не запрашивали документы

Предприниматель оказывал транспортные услуги. Месячный оборот был 500 тысяч рублей, регулярно уплачивал налоги со счета. Он переводил себе на карту 97% от исходящего оборота и совершал много разных покупок по дебетовой карте, в том числе на АЗС и в магазинах автозапчастей.

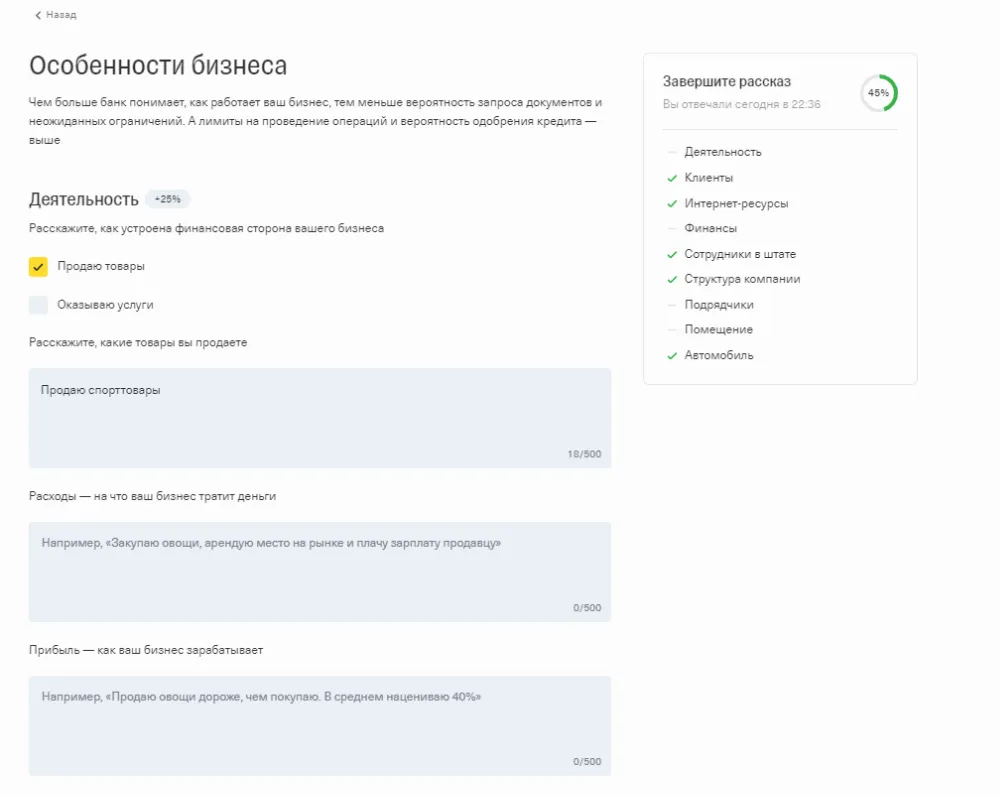

Также ИП воспользовался нашим сервисом «Репутация» — он помогает бизнесу не сталкиваться с вопросами по 115-ФЗ. В сервисе есть анкета об особенностях бизнеса. В ней предприниматель может заранее описать, чем он занимается: на чем зарабатывает, кому продает свои услуги, есть ли работники. Так банк поймет, как устроен его бизнес.

Мы обратили внимание, что клиент выводит почти все деньги. Сразу мы его ни о чем не спрашивали, а посмотрели его анкету в «Репутации». ИП написал, что оказывает услуги по грузоперевозкам на личном автомобиле, сотрудников нет.

Эту информацию мы сопоставили с его операциями по счету:

- По назначению платежей было видно, что деньги приходили за услуги по грузоперевозкам. Это совпадало с его заявленной деятельностью.

- Также мы оценили объем и частоту переводов. Получили, что ИП вполне может выполнять всю работу самостоятельно, не привлекая работников.

- Деньги переводит себе на личную карту, потому что ему так удобнее тратить, — закон это не запрещает.

По всем признакам стало понятно, что предприниматель на самом деле занимается грузоперевозками, к обналичиванию отношения не имеет. Поэтому мы не запрашивали дополнительные документы. А клиент даже не узнал, что у банка были сомнения.

Как подстраховаться, если часто переводите себе на личную карту

Любой предприниматель может распоряжаться своими деньгами как захочет, в том числе и переводить на личную карту даже 100% от оборота. Но все банки обязаны исполнять 115-ФЗ — закон, который помогает бороться с незаконным выводом денег. Если у банка возникнут подозрения, что клиент занимается нелегальными операциями, — он будет разбираться в ситуации.

Когда банк видит, что предприниматель ведет реальную деятельность, он обычно ничего не спрашивает. А если все-таки решит что-то уточнить, есть способы ответить быстро, без простоя бизнеса.

Что может сделать предприниматель:

- Заранее рассказать банку о своем бизнесе.

- Внимательно выбирать партнеров.

- Работать по своим кодам ОКВЭД.

- Платить налоги в полном объеме.

- Сохранять все документы по сделкам.

Заранее рассказать банку о своем бизнесе. Банк всегда оценивает не отдельные факторы, а деятельность клиента в целом. Если все законно и бизнес-модель не предполагает, что ИП должен платить поставщикам по безналу, — то и вопросов по переводам на карту у банка не возникнет.

Так, в первой ситуации подозрение вызвало то, что клиент занимался розничной торговлей и, по идее, должен был получать деньги от физлиц через кассу. Но его основным доходом были платежи от юрлиц. Именно поэтому мы запросили информацию. Если бы клиент смог обосновать бизнес-модель, вопросов, скорее всего, больше не было бы.

Во второй ситуации клиент выводил себе на карту почти 100% исходящего оборота, но для его деятельности это нормально. Он работал на своем автомобиле, платил налоги, много покупал на АЗС и в магазинах запчастей, суммы поступлений соответствовали его бизнесу. Если бы мы этого не знали, то, вероятно, уточнили бы у клиента подробности.

Чтобы рассказать о бизнесе, в Тинькофф есть бесплатный сервис «Репутация». Клиенты могут заполнить анкету внутри сервиса. Если у сотрудников возникнут сомнения, они сперва посмотрят, какой у ИП бизнес, на чем он зарабатывает и на что тратит. Мы даем предпринимателям советы, как заполнять анкету.

Не нужно перечислять партнеров и указывать точные цифры — важно только, чтобы сотрудники банка поняли, как устроен бизнес

Внимательно выбирать партнеров. В первую очередь банк смотрит не на то, как предприниматель тратит деньги, а откуда они приходят:

- если переводы на счет идут от надежных партнеров и соответствуют деятельности ИП, то у банка вряд ли будут вопросы, независимо от суммы переводов на карту;

- если контрагент вызовет у банка подозрения по 115-ФЗ, предпринимателя тоже могут проверить, даже если он не выводил деньги на карту.

Критерии проверки описали в статье в Т—Ж. Также можно проверять партнеров автоматически: есть сервисы, где можно ввести ИНН компании и увидеть возможные риски. В личном кабинете Тинькофф тоже есть такой сервис.

Работать по своим кодам ОКВЭД. Если предприниматель получает деньги за услуги и товары, которых нет в его кодах экономической деятельности, — у банка будут вопросы. Так, в нашей первой ситуации вызвало подозрение, что ИП занимался розничной торговлей, а получал деньги за какие-то работы.

Платить налоги в полном объеме. Бывает, что ИП платит налоги наличными или с другого счета. Банк может этого не знать и захочет уточнить, в чем дело. В таких случаях рекомендуем сохранять платежки.

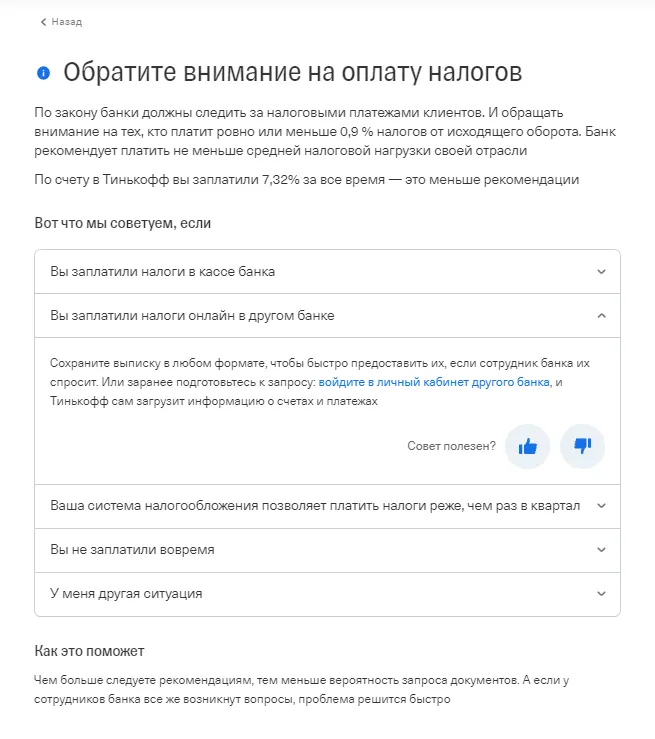

Клиенты Тинькофф могут отслеживать в сервисе «Репутация», сколько налогов они заплатили со счета. Если с этим показателем будет что-то не то — будут знать, как исправить ситуацию:

Сохранять все документы по сделкам. Если бизнес предполагает, что нужно часто платить наличными, сохраняйте документы, подтверждающие расходы. Подойдут чеки, счета, акты, накладные, договоры. Например, если покупаете товар за наличные или заправляете рабочий автомобиль — берите чеки. Если будут вопросы, вы сможете быстро показать, куда потратили деньги.

Честным предпринимателям ничего не грозит. Банк может что-то уточнить, только чтобы убедиться, что клиенты не занимаются обналичиванием. Мы приостанавливаем дистанционное обслуживание только тем, кто попался на незаконных операциях и не может доказать свою добросовестность.

Комментарии

29Реклама галимая ))

А мне кажется нет. Нормально объяснили.

Даже если и реклама, начинающим ИП такая статья достаточно полезной будет.

Ничего подобного. Банк сначала запрашивает все возможные документы, а потом блокирует без объяснения причин! Лично проходила через подобное. И ЦБ здесь не помощник, предлагает обращаться в суд!

В интернете достаточно аналогичных историй!

Именно так. Сначала блокирует, а потом запрашивает в большинстве случаев. Но иногда и запросит звонком или сообщением в лк

Приветствуем.

Если не предоставите документы и не объясните операции, то вынуждены ограничить - да.

Чтобы могли разобраться в вашей ситуации, напишите ФИО и ИНН в письме на connect@tinkoff.ru, приложив ссылку на статью.

Скажите, а зарегистрированный самозанятый в глазах банка это предприниматель или обычное физлицо? Расчетный счет зарегистрированного самозанятого куда приходит выручка должен иметь признак что это именно счет предпринимателя ИП или это может быть обычный счет физлица?

Самозанятым может быть как физ. лицо, так и ИП с НПД.

У нас самозанятые могут оформить дебетовую карту Tinkoff Black для физ. лиц и подключить в личном кабинете специальный раздел для самозанятых. В текущей версии клиент может формировать чеки по пополнениям, получать сообщения от налоговой.

Детали рекомендуем уточнить при обращении в чате или по телефону.