Единый налоговый счет

Основное изменение в законодательстве касается всех без исключения, не только упрощенцев. Все налогоплательщики будут обязаны уплачивать налоговые платежи с применением единого налогового счета (ЕНС).

Раньше мы перечисляли деньги в налоговую систему с указанием налоговых реквизитов и, в первую очередь, КБК. Он означает вид перечисляемого налога. Деньги государству приходили, образно говоря, с этикеткой. Сразу было понятно, что именно налогоплательщик уплатил.

В следующем году порядок изменится. Деньги будут перечисляться обезличенно, на единый налоговый счет. А пояснение к этим деньгам нужно будет отправлять отдельно. То есть подавать специальное уведомление с информацией, какие именно налоги будут уплачены. Впрочем, если по уплачиваемому налогу уже подана декларация, то отправлять уведомление не нужно.

Каждому налогоплательщику к 1 января 2023 года казначейство сформирует указанный налоговый счет. Уже сейчас в некоторых регионах налоговая рассылает организациям акты сверок в целях подтверждения сальдо по налогам для переноса на ЕНС.

За рамками этой системы нужно будет уплачивать:

- взносы на травматизм;

- НДФЛ иностранных сотрудников, работающих на патентах;

- госпошлину, по которой нет исполнительного документа.

Расчетный счет от Тинькофф Бизнеса – это реквизиты в день заявки, длинный платежный день, бесплатная бизнес-копилка, возможность уходить в минус по счету (овердрафт), круглосуточная поддержка для оперативного решения вопросов и доступ к банку из любой точки мира.

Сроки по уплате и отчетам

Все, что бюджету причитается за весь месяц, будет уплачиваться в один день. А именно 28 числа каждого месяца.

25 числа каждого месяца нужно будет отправлять упомянутое уведомление, если уплата производится до отправки декларации. Если уже подана декларация, то уплаченные суммы включать в уведомление не нужно.

Форма уведомления утверждена приказом ФНС № ЕД-7-8/178@ от 02.03.2022.

Подать уведомление можно через ТКС. Если налогоплательщик подает отчетность в бумажном виде, то уведомление тоже можно подать таким же образом.

На основании поданных налогоплательщиком документов – уведомления и декларации – налоговая 28 числа будет списывать деньги с ЕНС на соответствующие налоги.

Сроки сдачи отчетности по УСН также поменяются.Организациибудутсдавать декларацию по УСН до 25 марта включительно, а ИП – до 25 апреля включительно. То есть сроки, в которые нужно отчитаться, сократятся на несколько дней.

За 2022 год отчитаться нужно уже в новые сроки.

Новые лимиты для УСН

Упрощенку можно применять при соблюдении определенных условий. К ним относятся ограничения по выручке, которые составляют не более:

- 150 млн руб. за год для ставокпо основному тарифу;

- 200 млн руб. за год по повышенной ставке;

- для организаций, которые только собираются переходить на УСН, ограничение составляет 112,5 млн руб. за 9 месяцев.

Это базовые величины, которые индексируются каждый год. На 2023 год коэффициент-дефлятор составит 1,257. Соответственно, лимиты с учетом дефлятора на 2023 составят:

- 188,5 млн руб. за год по пониженной ставке;

- 251,4 млн руб. за год по повышенной ставке.

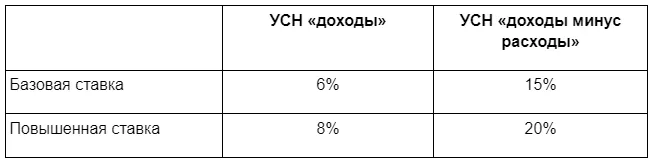

Напомним, что ставки УСН составляют:

Лимит для перехода на УСН индексируется на тот же дефлятор. С его учетом лимит выручки за 9 месяцев составит 141,4 млн руб.

Увеличен список запрещенных для УСН видов деятельности

Налогоплательщики, осуществляющие некоторые виды деятельности, не смогут применять упрощенку.

В 2023 году в их число войдут организации и ИП, которые производят ювелирные украшения и торгуют изделиями из драгоценных металлов. Отнесение к таковым будет производиться на основании ОКВЭД.

С 1 января 2023 указанные организации и предприниматели автоматически переводятся на общую систему налогообложения. Им самим при этом никаких документов подавать не требуется.

Новая форма декларации УСН

Форму декларации тоже обновят. Правда, действовать она будет с отчетности за 2023 год. За 2022 декларация подается еще по старой форме.

Внесение изменений в декларацию связано с изменением:

- уже упомянутых сроков оплаты упрощенки;

- порядка уплаты страховых взносов ИП за себя.

Переход на АУСН в 2023 году для действующих организаций

Эксперимент по новому виду упрощенки продолжается. Если в 2022 году на этот вид УСН мог перейти только вновь созданный бизнес, то в 2023 эта опция станет доступна остальным налогоплательщикам.

Чтобы воспользоваться этой возможностью и перейти на АУСН с 2023 года, действующей организации или ИП нужно подать уведомление о переходе до 31 декабря 2022 года.

По-прежнему, такой переход возможен для налогоплательщиков из 4 регионов:

- Москва;

- Московская область;

- Калужская область;

- Татарстан.

Также организация или ИП должны удовлетворять ограничениям:

- доход не более 60 млн руб. за год;

- численность работников – не более пяти человек.

Напомним, что АУСН представляет собой автоматизированную УСН, значительно упрощающую документооборот. Упрощенку по данным расчетного счета считает налоговая инспекция, а НДФЛ работников – уполномоченные банки, через которые выплачивается зарплата. Страховых взносов на АУСН вовсе нет, даже у ИП за себя.

Налоговые каникулы продлены до 2024

Налоговым кодексом предусмотрены налоговые каникулы для ИП, обладающих определенными признаками. В первую очередь, это виды деятельности:

- производство;

- научная или социальная сфера;

- оказание бытовых услуг населению;

- предоставление мест для временного проживания.

Кроме того, такие ИП должны быть впервые зарегистрированы. А также положение о налоговых каникулах должно быть принято региональными властями.

При соблюдении всех этих условий предприниматель может не платить УСН первые два года после регистрации.

В настоящее время положение о таких налоговых каникулах продлено до конца 2024 года.

Онлайн-бухгалтерия от Тинькофф Бизнеса для ИП на упрощенке 6% или на патенте. Сервис сам рассчитает налог, подготовит декларацию, сформирует книгу доходов и расходов. Сервис бесплатный – можно пользоваться через личный кабинет или мобильное приложение. Удобная интеграция с другими продуктами экосистемы. Профессиональная техническая поддержка.

Комментарии

23То есть зп эти категории работников поступлений в ПФ/ФСС не будет?

не будет. У них тариф 0%

Если волнуют пенсии и пособия, то отсутствие взносов в ПФР и ФСС никак не скажется на правах работников.

Подскажите пожалуйста откуда информация про автоматический перевод на общую систему с 01.01.2023 для ювелиров? Вроде как раньше писали про необходимость подачи уведомления об утрате права на УСН.

Нет такой информации. Как и определения вида деятельности по ОКВЭД. ОКВЭД может быть в ЕГРЮЛ или ЕГРИП, но деятельность по нему не ведется, а значит и право на УСН не теряется.

Формально обязанности уведомлять в этом случае нет, потому то законодатели просто забыли добавить в п.4 ст.346.13 новый подпункт про ювелирку. Но если не будет уведомления, то и налоговая не может узнать, что нет права применять УСН с января 2023

Спасибо за ответ. Значит я ничего не пропустила. Ну и значит "Блоги" перестаю читать, так и до инфаркта недалеко :)))