Результаты

- Выручка за первое полугодие выросла на 24,2%, до 131,8 млрд рублей, на фоне роста сети магазинов (прирост на 682 магазина и 15,6% торговых площадей) и сопоставимых продаж.

Продажи в магазинах по России выросли сильнее всего во втором квартале 2022 года (на 18,4% год к году).

Средний чек показал рост на 16,5%. А вот трафик все еще ниже, но несущественно: падение на 0,9% против высокого уровня второго квартала прошлого года — 21,8%. Тогда роль сыграло ослабление основных ограничений, связанных с COVID-19 в России.

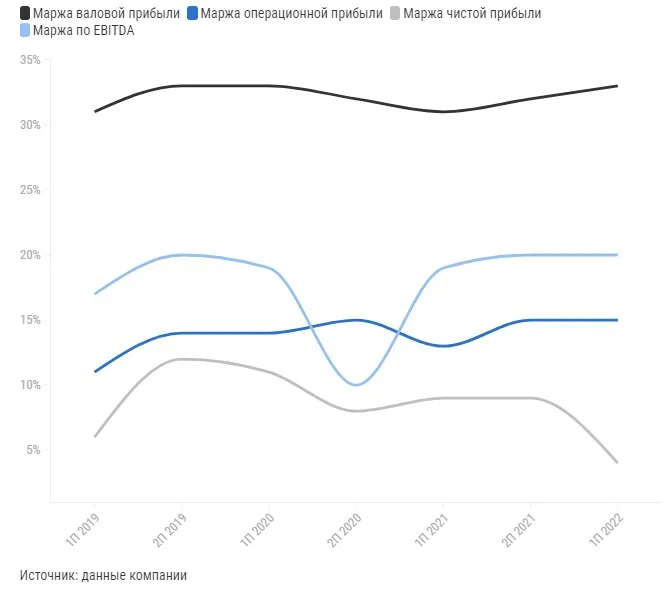

- Валовая прибыль увеличилась на 31,2%, до 43,5 млрд рублей, при маржинальности 33%.

Росту маржи способствовало улучшение ассортимента, что компенсировало давление роста себестоимости продаж.

Увеличивается доля продуктов питания и дрогери (бытовая химия и средства гигиены) в продажах (совокупно до 57%). Доля непродуктовых товаров сократилась до 43%. Также набирает обороты сегмент товаров по более высоким ценам: доля товаров по ценам 149 и 199 рублей выросла до 22%, а выше 200 рублей — более чем удвоилась, до 14%. Доля импортных товаров сократилась с 26% до 22%.

Снизились транспортные расходы, а также произошло списание запасов в связи с применением более высоких начислений по сравнению с прошлым годом по результатам фактической инвентаризации за 2021 финансовый год.

- EBITDA выросла на треть, до 25,9 млрд рублей, при маржинальности 19,7%.

Коммерческие, общехозяйственные и административные расходы (SG&A), за исключением амортизации, выросли как процент от выручки до 13,8%. Рост расходов обусловлен увеличением затрат на персонал (до 9,9% от выручки).

Расходы по аренде (по МСФО 16) увеличились в основном за счет высоких процентных ставок по договорам аренды с переменной ставкой вследствие сильных результатов по сопоставимым продажам. Доля арендных договоров с плавающей ставкой теперь составляет 56%.

- Операционная прибыль выросла на 38,6%, до 19,6 млрд рублей, при марже, равной 14,9%.

- Чистая прибыль упала почти в два раза, до 5,1 млрд рублей.

Это произошло вследствие трех следующих обстоятельств.

1. Рост чистых финансовых расходов

Расходы увеличились за полугодие в 2,5 раза, до 1,6 млрд рублей из-за роста кредитных заимствований и средних процентных ставок по кредитам, а также процентных расходов по арендным обязательствам.

Компания за полугодие привлекла 4,2 млрд рублей долгосрочного долга, в то время как текущие банковские кредиты и займы уменьшились на 3,2 млрд рублей с начала года. Общая сумма кредитов и займов составила 22,5 млрд рублей.

Обязательства по аренде выросли с 10,7 млрд рублей (на начало года) до 11,6 млрд рублей из-за увеличения рыночных процентных ставок и количества договоров аренды на фоне роста сети магазинов. Общая сумма кредитов, займов и обязательств по аренде составила 34,1 млрд рублей, что на 1,8 млрд рублей больше, чем в начале года.

2. Убыток от курсовых разниц

Убыток составил 1,9 млрд рублей по сравнению с прибылью 96 млн рублей годом ранее. На формирование убытка повлияла переоценка счетов, номинированных в иностранной валюте, и рублевой внутригрупповой кредиторской задолженности международных юридических лиц, а также убыток по форвардным контрактам.

3. Рост общих расходов по налогу на прибыль

Расходы выросли до 11 млрд рублей в первом полугодии 2022 года по сравнению с 3,8 млрд рублей в первом полугодии 2021 года за счет разового эффекта: компания создала резервы в первом полугодии 2022 года.

Резерв по налогу на прибыль за полугодие был начислен в результате переоценки налоговых рисков, связанных с определенными историческими внутригрупповыми операциями, которые ранее раскрывались как условные обязательства.

Капитальные затраты составили 3,7 млрд рублей, что в целом соответствует аналогичному периоду 2021 года (3,8 млрд рублей).

Дивиденды

Совет директоров временно приостановил дивидендную политику компании и отменил запланированную дивидендную выплату за 2021 год в размере 5,8 млрд рублей. Компания сообщила, что выполнит свое обязательство по выплате дивидендов после стабилизации ситуации с ограничениями.

Программа долгосрочной мотивации сотрудников

Fix Price изучает возможность введения программы поощрения сотрудников на долгосрочной основе, которая может также включать выкуп глобальных депозитарных расписок. Сроки и параметры программы пока не сообщаются.

Что с акциями

Ввиду упрощения юридической структуры группы и при условии получения всех соответствующих утверждений, руководство намерено приступить к слиянию материнской компании Fix Price Group PLC со своей промежуточной холдинговой компанией Kolmaz Holdings Ltd.

Ну и что?

- Результаты за первое полугодие довольно сильные. Рост продемонстрировали все ключевые финансовые показатели, за исключением чистой прибыли.

- Прибыль снизилась почти вдвое из-за роста процентных платежей группы, убытка на фоне валютных курсов и единовременного роста налоговых выплат.

- Fix Price создала резерв на балансе под выплату финальных дивидендов за 2021 год.

- Также компания проходит процесс слияния материнской компании Fix Price Group PLC со своей промежуточной холдинговой компанией Kolmaz Holdings Ltd. для упрощения юридической структуры группы.

- Мы рекомендуем акции дискаунтера к покупке с целевой доходностью 15—20% на горизонте ближайших 12 месяцев.

Отметим: ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях. Обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Начать дискуссию