Как финансовому директору выстроить систему бюджетирования, чтобы верстка бюджетов занимала не больше месяца, а результат устраивал всех.

На практике составление бюджета в крупной компании на ближайший год может занять от трех до четырех месяцев, а в худшем случае до полугода. Другими словами начинать планирование приходится еще до того момента, когда компания сможет подвести итоги года, составив хотя бы предварительную финансовую или управленческую отчетность. Понятно, что достоверность подобных планов оставляет желать лучшего, и уже в самом начале года приходится вносить серьезные корректировки.

Причин столь продолжительных сроков составления бюджетов компании несколько.

Первое место стабильно занимает неправильно выстроенная система бюджетного управления. Не разработаны единые бюджетные формы для подразделений, не указаны сроки их заполнения и сдачи в финансовую службу, отсутствует указание ответственных лиц и санкций за нарушение сроков и т.д.

Вторая распространенная причина – трудоемкая процедура балансировки бюджета и сопутствующее ей большое количество итераций согласования. Приведем пример. Руководители подразделений в компании заполнили разосланные им бюджетные формы и вернули их финансистам. Те, в свою очередь, сформировав общий бюджет компании, выяснили, что результаты неудовлетворительны, и внесли свои корректировки и предложения по пересмотру бюджетов. После чего руководители подразделений практически заново составляют свои планы на год. И так еще несколько раз.

Опыт коллеги Андрей Елменов, финансовый директор компании «Макском Электро»

«В нашей компании несколько десятков предприятий. Чаще всего мы начинаем формировать бюджет с августа месяца, и я всем рекомендую начинать заранее. Ведь если начать, допустим, в октябре-ноябре, а на середину декабря запланировать его защиту, это абсолютно нереально. Обязательно какое-то подразделение забудет прислать, какое-то сделает все неправильно».

Опыт коллеги Наталья Вихрева, финансовый директор ЗАО «Национальная регистрационная компания» «Бюджетирование у нас построено по принципу «снизу-вверх». Подразделения присылаю сформированные планы, которые корректируются в финансовой службе. На мой взгляд, при верстке бюджета очень много времени уходит на последующее согласование бюджетов с руководителями функциональных подразделений. Так как у нас в компании 14 подразделений, то вопросов и корректировок по статьям больше чем достаточно».

Чтобы решить перечисленные проблемы нужно оптимизировать сам процесс бюджетного управления, устранив существующие ошибки, а также разработать критерии и процедуру балансировки.

Протестируйте вашу систему бюджетированияЧтобы понять, эффективна ли система бюджетирования в вашей компании, ответьте на следующие вопросы:

- Увязаны ли стратегические целевые показатели с бюджетами?

- Указанны ответственные лица в подразделениях компании за исполнение бюджетов?

- Фактические результаты оперативно сопоставляются с принятыми планами?

- Результаты исполнения бюджетов анализируются в разрезе видов деятельности, подразделений, продуктов?

- Есть ли оперативное управление денежными потоками, увязанное с годовым бюджетом движения денежных средств?

- Вознаграждение руководителей подразделений зависит от результатов исполнения бюджетов?

Если хотя бы по одному из пунктов вы ответили: «нет», то внедрение бюджетного управления в вашей компании либо не завершено, либо при его постановке были допущены серьезные ошибки. В этом случае бюджетирование не приведет компанию к намеченным целям, а время и усилия на его составление будут потрачены зря.

Пять ошибок в бюджетированииПричинами неэффективного бюджетирования могут быть структурные «перекосы», заложенные при постановке бюджетирования, или тактические промахи, прокравшиеся в регламенты. Не претендуя на полноту, заострим внимание на нескольких наиболее существенных ошибках, которые чаще всего встречаются в практике компаний.

Опыт коллеги Светлана Петрова, финансовый директор ОАО «Фармстандарт»

«Чтобы решить проблему со сроками формирования бюджетов, нужно решить две задачи. Во-первых, разработать очень жесткий календарь бюджетирования. У нас такой создан как в целом для холдинга, так и для каждого подразделения. Во-вторых, создать взвешенную систему корректировки бюджетных статей. Нужно учесть множество факторов, принимая решение о снижении затрат изначально заявленных подразделением в бюджете».

Бюджетирование на предприятии предполагает выполнение следующего цикла управления:

- Планирование (формирование операционных, финансовых и консолидированных бюджетов);

- Контроль исполнения бюджетов;

- Анализ отклонений и принятие корректирующих решений.

Попытка опустить тот или иной этап и «упростить» процесс бюджетирования приводит к тому, что система бюджетирования, вроде бы выстроенная на предприятии, оказывается неработающей либо функционирует с серьезными сбоями.

Решение: Указать в бюджетном регламенте ответственных, процедуры и методы для каждого из перечисленных этапов.

2. Формируемые бюджеты не соответствуют стратегическим целям предприятия.Ошибка, возникающая на этапе постановки целей,состоит в отсутствии у компании формализованной стратегии. Пренебрежение этим первым и, пожалуй, самым важным этапом внедрения бюджетирования мотивируется тем, что «стратегия есть», но она существует только в виде «желаний» в головах руководителей, причем видение будущего компании сильно разнится в представлениях лиц, входящих в число высшего руководства. Менеджмент среднего звена, а, тем более, рядовые сотрудники ничего о стратегии не знают. Отсутствие ясно сформулированной стратегии и, как следствие, неопределенность финансовых целей приводит к тому, что бюджетирование лишается основы. При этом все атрибуты регулярного управления – финансовая структура, система мотивации, принципы управленческого учета как бы повисают в воздухе, так как отсутствует ответ на основополагающий вопрос «зачем». Ни выполнение, ни перевыполнение бюджета в этом случае не означает достижения целей. Никто в компании не может обоснованно сказать, пошло ли освоение бюджета на пользу компании или, напротив, ухудшило положение бизнеса. Необходимо подчеркнуть, что смысл деятельности определяется именно на уровне стратегии. Хорошая работа на оперативном уровне вовсе не гарантирует хороших результатов.

Решение: Формализовать стратегию развития компании минимум на пятилетнюю перспективу. Четко определить стратегические цели и оцифровать их. Например, цель определенная как «Завоевать лидирующее позиции на рынке» не может быть учтена при разработке бюджета. Необходимо ее конкретизировать. Правильный вариант может звучать так - «Завоевать лидирующее позиции на рынке. Объем продаж к 2011 году должен составить не менее $300 млн». Подобным образом определенную цель можно разбить по годам и учитывать при формировании бюджетов.

3. Неверно обозначены границы и типы центров финансовой ответственностиТак как финансовая структура является отправной точкой бюджетирования, неточности, допущенные при ее формировании, выльются для компании в серьезные проблемы. Следствиями таких неточностей могут быть возникновение зон «перекрестной» ответственности, назначение руководителей ответственными за исполнение неподконтрольных им статей бюджета и т.д.

Решение: При формировании финансовой структуры и определении типов центров финансовой ответственности (центр затрат, центр доходов, центр прибыли и т.д.), в первую очередь, следует понять на какие показатели может влиять то или иное подразделение. Распространенная ошибка - департамент продаж рассматривается как центр прибыли, что в большинстве случаев не верно, так как подразделение отвечает в основном за доходы компании.

4. Отсутствуют адекватные долгосрочные прогнозыДостаточно распространенная ошибка, допускаемая компаниями на этапе планирования – использование в качестве основного ориентира при составлении бюджетов краткосрочных финансовых показателей (например, бюджет строится только с учетом уже заключенных договоров). Такой подход ограничивает возможности использования бюджетирования и может привести к неверным выводам. Но дадут ли такие действия возможность сохранить прибыль в будущем неизвестно. При определенных действиях лояльность клиентов может уменьшиться, что в будущем приведет к их оттоку и в конечном итоге к уменьшению прибыли.

Следующая ошибка, допускаемая при планировании, состоит в пренебрежении вариантами развития рыночной, производственной или иной ситуации. Это приводит к тому, что компания получает единственный вариант бюджета. Если события начинают развиваться не по задуманному сценарию, компания теряет управляемость и вынуждена принимать неподготовленное решение.

Решение: Эффективное бюджетное управление подразумевает составление плана деятельности в нескольких вариантах. Как правило, это оптимистический, пессимистический и наиболее реальный сценарий развития событий. Только в этом случае компания может оперативно реагировать на изменившиеся условия работы.

5. Фрагментированное бюджетированияОтсутствие каких-либо бюджетов, которое может объясняться различными причинами, может привести к серьезным проблемам. Так, если система бюджетов ограничена только бюджетом доходов и расходов, то в тени остается потребность предприятия в средствах для обеспечения деятельности. При наличии бюджета движения денежных средств, но в отсутствии баланса не всегда можно узнать, посильна ли предприятию кредитная ноша, и привлекательно ли оно в качестве заемщика.

Решение: Вне зависимости от размера компании необходимо формировать полный комплект финансовых (бюджет доходов и расходов, прогнозный баланс, бюджет движения денежных средств) и операционных бюджетов. При этом бюджет движения денежных средств на ближайший месяц должен быть составлен с детализацией по неделям и дням.

Сбалансированный бюджетВ регламенте бюджетного процесса должен быть предусмотрен раздел, упорядочивающий работу по консолидации данных от разных подразделений. Это сложный, итеративный, пошаговый процесс. Представители нескольких подразделений и как минимум двух уровней управления должны сбалансировать целевые показатели итогового бюджета. Другими словами нужно исключить вероятность, например, того, что сформированный бюджет компании обеспечивает максимальную рентабельность, но в денежном потоке существуют серьезные кассовые разрывы, которые компания не может покрыть за счет использования внешних источников. Или возникает прямо противоположная ситуация. Рентабельность предельно низкая, так как компания планирует переходить на работу по предоплате от покупателей и снижает цены, зато в каждом прогнозном периоде положительный чистый денежный поток.

Опыт коллеги Наталья Вихрева, ЗАО «Национальная регистрационная компания»

«Чтобы не возникло проблем с ликвидностью, мы формируем бюджет движения денежных средств. Если наблюдается избыток денег, они направляются в реализуемые компанией инвестиционные проекты. При недостатке – планируются источники привлечения средств. Таким образом балансируется движение денежных средств.

Итоговая запланированная компанией рентабельность – относится к разряду стратегических показателей. И здесь должна проводится балансировка бюджета на предмет соответствия планируемой рентабельности стратегическим целям. Другими словами, если у компании есть стратегия, которая диктует требования к рентабельности, то при составлении бюджета на будущий период, нужно в первую очередь оценить насколько мы приблизились к реализации стратегических целей. Если этого не происходит, то приходится резать затраты.

Опыт коллеги Светлана Петрова, ОАО «Фармстандарт»

«В компании существует долгосрочная модель органического развития бизнеса. Именно ее расчетные параметры являются ориентирами при балансировке бюджетов. Кроме показателей прибыль и EBITDA, граничными при бюджетировании также будут стандартные показатели оборачиваемости дебиторской и кредиторской задолженностей, запасов, анализируется также рабочий капитал, достаточно собственных средств и потребность в заемных».

Требования, которым должен удовлетворять бюджет компании, в первую очередь, зависят от стратегических целей бизнеса. Если речь идет о развивающемся бизнесе, было бы неоправданно надеяться на высокие прибыли и отсутствие кассовых разрывов, в то время как компания активно завоевывает рынок за счет снижения цен и поглощения конкурентов.

Чтобы максимально сократить сроки на верстку и балансировку бюджета по заданным критериям (целям) можно рекомендовать ряд шагов.

- ШАГ 1. Разработать ключевые показатели для подразделений. Например, для отдела продаж показатели могут быть следующими: оборачиваемость дебиторской задолженности и рентабельность продаж. Допустим, что оборачиваемость дебиторской задолженности не должна превышать пяти дней, а в стандартном договоре максимальная отсрочка платежа 10 дней. Значит, уже на этапе планирования работы своего подразделения коммерческий директор должен пересмотреть условия платежа в типовом контракте на следующий год и с учетом этого составить план продаж.

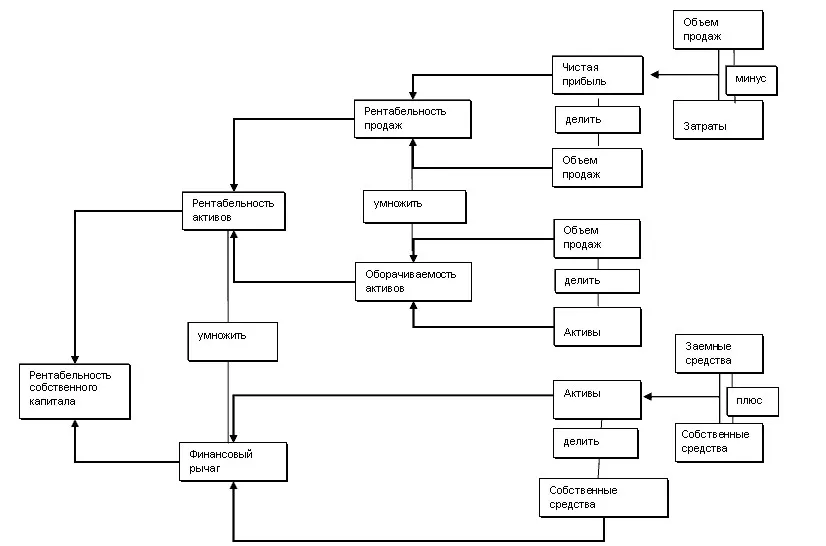

- ШАГ 2. Сформировать математическую модель, отражающую взаимосвязь ключевых бюджетных статей. За основу при создании модели может быть взят бюджет движения денежных средств, составляемый косвенным методом, или модель «DuPont» (см. схему). Бюджет движения денежных средств, отражает зависимость прибыли компании и денежного потока, а «DuPont» - прогнозный баланс и бюджет доходов и расходов. Использование той или иной модели позволит финансовому директору, варьируя различные операционные показатели деятельности компании, отслеживать изменение других бюджетных статей и сформировать оптимальный устраивающий всех вариант бюджета.

Опыт коллеги Андрей Елменов, финансовый директор компании «Макском Электро»

«В нашей компании комбинированная технология формирования бюджета. Сначала формируется бизнес-план торговой сети, в котором содержатся укрупненные сведения о том, сколько сеть должна заработать. В сеть входит несколько региональных предприятий, по которым в зависимости от текущей ситуации распределяются задачи по обеспечению запланированной выручке. Другими словами общая сумма выручки на сеть дробиться по регионам. Плюс предприятия формируют затратную часть бюджета, то есть определяют какие затраты понадобятся для выполнения требуемых целевых значений по выручке. Это та часть бюджетного процесса, которая идет снизу-вверх.

После того как все данные собраны, мы анализируем, насколько наш бюджет соответствует стратегии. И здесь начинается пересмотр бюджетов. В основном корректируются запланированные затраты.

Кроме того, для балансировки я пользуюсь моделью «DuPont». Она наглядно показывает, какие качественные параметры нужно изменить в работе предприятий, чтобы обеспечить необходимый уровень финансовой устойчивости или рентабельности. После того как те или иные корректировки условий работы были смоделированы по методологии «DuPont», мы соответственно корректируем бюджеты».

Предложенные методы корректировки бюджета на этапе верстки не избавят компанию от повторного согласования измененных операционных бюджетов с руководителями подразделений. Тем не менее, такой подход значительно уменьшит их количество и как следствие сократится время на подготовку итогового бюджета.

Сразу стоит оговориться, что не всегда можно варьировать показатели, влияющие на итоговый бюджет. Подавляющее большинство из них может быть изменено лишь в некотором интервале. Например, пересматривая условия оплаты для покупателей, компания будет вынуждена учитывать условия работы на рынке. Например, если в среднем по рынку отсрочка платежа у конкурентов составляет 3 - 5 дней – это и будет интервалом допустимых значений при балансировке бюджета по показателю «отсрочка платежа».

Модель «DuPont»

В конце 2006 года компания «Сладкая жизнь» завершала разработку бюджета на следующий, 2007 год. Компания занимается поставкой кондитерской продукции в торговые сети. Ее поставщики – это региональные предприятия, не имеющие собственного опыта работы с сетями.

Когда согласование бюджета шло к завершению, коммерческий директор принес плохую весть. Цены на продукцию поставщиков вероятнее всего вырастут не на 7 процентов, как заложено в планы, а не менее чем на 15-20%. Очевидно, что такое повышение цен не удастся провести в торговых сетях. Поэтому необходимо рассмотреть неблагоприятные сценарии, как наиболее вероятные, и предусмотреть возможные действия.

Ситуация осложняется тем, что компания, зажатая в тиски между торговыми сетями и поставщиками и так уже работает с минимальной рентабельностью. Перед компанией в полный рост встала угроза убытков. Действительно, расчет финансового результата для рассматриваемого сценария показал, что убыток по итогам года может составить от 23 до 35 млн рублей.

В ходе интенсивных поисков решения проблемы команда менеджеров рассматривала несколько различных направлений выхода из этой ситуации. Убытков можно избежать, двигаясь по трем направлениям: снижая накладные расходы, увеличивая торговый оборот или повышая маржу (разность между выручкой и переменными расходами). Однако снижение накладных расходов не даст большого эффекта, а в перспективе может привести к потерям темпов развития бизнеса. Рост оборота возможен, но не в такой степени, чтобы перекрыть ожидаемые убытки. Это стало ясно после расчета точки окупаемости. Убытки снижаются, но полностью перекрыть их реально достижимыми объемами продаж не удастся. Радикальное воздействие на прибыль имеет маржа. Каждый процент ее прироста увеличивает прибыль на 11%. Но каким образом можно добиться увеличения маржи? Наиболее действенный способ – это снижение стоимости закупаемой продукции. Понятно, чтобы влиять на себестоимость, нужно иметь собственное производство. Но ведь мы – торговая компания! Приобретение производственных мощностей – это серьезные инвестиции и новые риски. Однако, ситуация вынуждает к неординарным действиям, поскольку бездействие несет не меньшие риски.

После изучения возможностей приобретения региональной кондитерской фабрики и анализа финансовой модели руководители компании пришли к выводу, что в случае замещения в обороте товаров сторонних производителей собственной продукцией компания повысит прибыльность настолько, что сможет окупить инвестиции в течение двух лет. Таким образом, процесс планирования и анализа бюджетов вывел компанию на стратегические решения, радикально меняющие лицо бизнеса.

Сейчас, подводя предварительные итоги 2007 года, уже можно сделать вывод, что принятые решения себя оправдали. Несмотря на то, что отношения с торговыми сетями и поставщиками развивались по худшему сценарию, убытки, полученные по итогам первого полугодия, удалось погасить уже в третьем квартале за счет наращивания объемов производства собственной кондитерской фабрики, приобретенной в начале года. Анализ бюджетов показывает, что текущий год компания закончит с прибылью.

Поддерживайте процесс бюджетирования в тонусеДаже если бюджетное управление в компании уже функционирует не первый год, его, как и любую систему, надо поддерживать в рабочем состоянии. Для этого необходимо вместе с анализом исполнения бюджета уходящего года и в преддверии нового финансового года проводить корректирующие мероприятия.

Актуализация стратегических, тактических и финансовых целей компании. Стратегические цели компании могут полностью поменяться за пять-семь лет. Единственное, что остается неизменным на протяжении всей жизни компании, это ее миссия, ценности и принципы ведения бизнеса. Чтобы добиться сбалансированности всех составляющих бизнеса, компания должна проводить увязку стратегии, планов развития и финансовой политики на ежегодной основе. И если стратегические цели компании поменялись, это необходимо учесть в формируемых бюджетах.

Корректировка финансовой структуры. Любой бизнес динамично меняется. Та структура, которая была эффективной для решения задач вчерашнего дня, сегодня может мешать развитию бизнеса. Организационная и финансовая структуры должны обеспечивать не формальное, а реальное управление, позволяющее реагировать как на изменения, связанные с воплощением стратегических и тактических целей компании. Поэтому все значимые изменения бизнеса должны находить отражение в организационной и финансовой структурах.

Уточнение бюджетов и актуальности их распределения по центрам ответственности. Логика процесса бюдежтирования подразумевает, что вслед за изменениями финансовой структуры должны быть уточнен состава и структуры бюджетов, а также актуализирована их подчиненность центрам финансовой ответственности и степень детализации данных. Например, если в компании принято решение в будущем году контролировать не только производственные затраты целиком, но и их составляющие, то «Бюджет производственных расходов» должен быть детализирован до «Бюджета материальных затрат», «Бюджета энергозатрат», «Бюджета производственной амортизации» и т.д. Или, например, компания внедрила проектное управление, и теперь руководство интересует понимание структуры доходов и расходов в разрезе проектов. Для этого бюджет должен обогатиться еще одним измерением – проектным, по которому будет вестись учет, контроль и аналитика.

Обновление системы нормативов и ограничений.. Нормативы (например, нормы расхода, производительность труда и т.д.) должны определяться на основе данных прошлых периодов, но с учетом условий, прогнозируемых на будущее. Другими словами утверждению нового бюджета на год должен предшествовать пересмотр нормативов. Об этом нередко забывают, используя нормы, установленные еще во времена Советского Союза.

В системе бюджетирования компании кроме нормативов используют также ограничения. Так, для отдела продаж могут быть введены ограничения, например, на размер дебиторской задолженности. Для отдела закупок важным ограничением являются максимальные складские остатки. Также ограничения могут иметь место по выплатам подразделений, расходам, минимальным нормам рентабельности и т.д. Их значение также нужно регулярно актуализировать с учетом изменившихся условий.

Проверка системы мотивации. Важно, чтобы каждый сотрудник компании был мотивирован на выполнение и улучшение зависящих от него бюджетных показателей. Актуальность мотивационной системы сохраняется не более двух лет, поэтому с регулярностью в полгода ее стоит проверять на прочность и по необходимости вносить изменения.

Ревизия процедур бюджетного управления. Регламентируют процесс бюджетного управления два типа документов. «Положение о бюджетировании» описывает результат бюджетного процесса и его этапов. «Регламент бюджетирования» содержит процедуры, которые должны привести к данному результату. Корректировка этих документов должна проводиться в случае любых изменений в процессе планирования бюджетов, их реализации и контроля.

Авторы:

Александр Кочнев, Генеральный директор компании ITeam

Марина Ступакова, Ведущий консультант компании ITeam

Начать дискуссию