ПРОДАВ 45% АКЦИЙ ГРУППЫ «ПИК» ПРЕДПРИНИМАТЕЛЮ СУЛЕЙМАНУ КЕРИМОВУ, ВЛАДЕЛЬЦЫ САМОЙ ЗАКРЕДИТОВАННОЙ СТРОИТЕЛЬНОЙ КОМПАНИИ РОССИИ СМОГЛИ УДЕРЖАТЬ БИЗНЕС НА ПЛАВУ, ОДНАКО СМЕНИЛИ СОБСТВЕННЫЙ СТАТУС: ТЕПЕРЬ ПРЕЖНИХ ПОЛНОВЛАСТНЫХ ВЛАДЕЛЬЦЕВ ВСЕ ЧАЩЕ ИМЕНУЮТ ЛИШЬ «ОСНОВАТЕЛЯМИ» ХОЛДИНГА.

Самый крупный девелопер, самая дорогая российская строительная компания, самый успешный застройщик. Все эти эпитеты для группы «ПИК» теперь в прошлом. Сегодня владельцам компании всеми силами приходится бороться уже не за лидерство на рынке, а за право остаться на нем в прежней ипостаси. И борьба эта обещает быть непростой.

На вершине

Кирилл Писарев и Юрий Жуков основали «Первую ипотечную компанию» в 1994 году. Специализировалась фирма на оказании услуг в сфере ипотеки и риелторской деятельности. Но вскоре фронт работ начал стремительно расширяться. После запуска первых девелоперских проектов партнеры приобрели несколько домостроительных комбинатов, ипотечных банков, заводов ЖБИ, а также ряд других производственных и строительных компаний.

Самыми крупными покупками Писарева и Жукова стали ДСК-2, ДСК–3, а также компания «Стройинвест-Регион», принадлежавшая предпринимательнице Ирине Сергеевой. На фоне ожидавшегося бума в сегменте жилищного строительства эти сделки выглядели весьма своевременными. В нескольких регионах России «Стройинвест-Регион» владел участками, на которых можно было возвести около 2 млн квадратных метров жилой недвижимости. В свою очередь, приобретение домостроительных комбинатов позволяло Писареву и Жукову обеспечить эти площадки необходимыми мощностями. Наконец, после включения столь масштабных активов в свой состав группа «ПИК» автоматически становилась одним из крупнейших игроков в сегменте панельного домостроения.

Удачное IPO, состоявшееся в 2007 году, подтверждало: дела у компании идут лучше некуда. Ей удалось привлечь 1,8 млрд долларов, а капитализация ГК «ПИК» в момент размещения на бирже составила 12,3 млрд. Объемы строительства компании до 2008 года уверенно росли, что вселяло оптимизм в инвесторов. В 2007 году компания построила 1,5 млн кв. м нового жилья, что стало рекордом для российских строительных компаний, а общая доля ПИКа на рынке жилищного строительства РФ составляла в тот момент 4%. Всего же за время своего существования ПИКу удалось возвести около 10 млн кв. м жилья (с учетом площадей, введенных в строй в 2009 году).

Как и почему столь успешный игрок рухнул в нынешнюю пропасть? «Никто и не думал, что эта капитализация больше чем наполовину была обеспечена перспективными, а не готовыми проектами и привязана к росту рынка недвижимости», — признается один из столичных девелоперов.

Акционеров группы подвела ставка на длительный устойчивый многолетний бум в строительной сфере. К тому же ПИК почти не занимался возведением коммерческой недвижимости: «с конвейера» сходили преимущественно жилые дома, которые тотчас же продавались на рынке. Это сегодня аналитики уверенно поясняют, что подобная тактика не обеспечивала компании необходимой финансовой подушки на случай экономических катаклизмов. Но до кризиса большинство аналитиков не видели ничего ужасного в том, что колосс возвышается на глиняных ногах.

В процессе стремительного расширения бизнеса группа продолжала скупать огромные территории под строительство жилья. Собственно, именно эти участки и выступали в роли «витамина роста» стоимости акций. Но лишь до тех пор, пока цены на недвижимость росли, а банки легко выдавали займы на строительство новых и новых проектов.

РЕЗКОЕ СНИЖЕНИЕ ОБЪЕМОВ СТРОИТЕЛЬСТВА И ВЫРУЧКИ ВКУПЕ С ЧУДОВИЩНЫМИ ПО МАСШТАБАМ ФИНАНСОВЫМИ ОБЯЗАТЕЛЬСТВАМИ ПРИВЕЛИ «ПИК» К КРАЮ ПРОПАСТИ

На начало июля 2008 года в «земельном банке» ГК «ПИК» находилось 19,9 млн кв. м, а показатели капитализации и высокие кредитные рейтинги продолжали радовать экспертов. Как выяснилось вскоре, капитализация эта оказалась во многом «дутой». Однако источники «Бизнес-журнала» призывают не забывать, что аналогичным образом действовали почти все девелоперские компании: подобный способ существования диктовался рынком. Разве что Писарев и Жуков, возможно, чрезмерно увлеклись экстенсивным развитием, будучи не в силах поверить, что вскоре восходящий тренд сменится нисходящим. ПИК с жадностью набирал все новые и новые кредиты, не брезгуя в том числе краткосрочными займами.

«С 2004-го по 2007 годы группа «ПИК» на фоне значительного роста выручки проводила стратегию экстенсивного развития в регионах России и некоторых странах СНГ, осуществляя комплексную девелоперскую деятельность, — пишут теперь сами руководители группы в недавнем пресс-релизе. — Для финансирования этой деятельности использовались выручка, банковские кредиты и часть средств от IPO, проведенного группой компаний «ПИК» в 2007 году».

Если бы в мировой экономике не произошли столь масштабные изменения, все было бы иначе. Да и если бы кризис разразился на пару лет позже, ПИКу удалось бы преодолеть черную полосу с куда меньшими потерями. Однако история не знает сослагательного наклонения. Удар, полученный в 2008 году, отправил ПИК в глубокий нокдаун.

Как показали последующие события, компании удалось подняться на ноги и избежать полного поражения. Однако вернуться к прежней динамике теперь будет очень непросто.

S.O.S

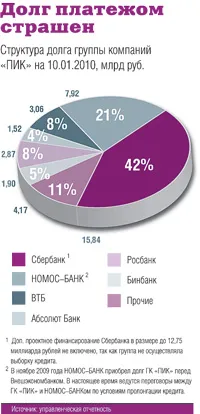

«Мировой финансовый кризис, разразившийся во второй половине 2008 года, оказал негативное влияние на девелоперский бизнес, — признают сегодня в ГК «ПИК». — Резкий спад потребительского спроса на жилье привел к значительному уменьшению выручки». Совокупный долг, полностью состоящий из краткосрочных обязательств, составлял 44,86 миллиарда рублей (1,43 миллиарда долларов). При этом, как говорят в компании, рефинансирование краткосрочной задолженности на тот момент оказалось невозможным прежде всего из-за коллапса ликвидности на международных финансовых рынках.

По данным отчета компании, в 2008 году объемы вводимого в строй ГК «ПИК» жилья упали почти вдвое — до 813 тысяч кв. м. Многие проекты были заморожены, а на тех площадках, где работы продолжались, темпы строительства снизились. Финансовые показатели компании также разочаровывали. Так, если в 2007 году выручка составила 69 млрд рублей, а показатель EBITDA — 24 млрд, то в 2008-м компании удалось заработать лишь 44 млрд (EBITDA — 8 млрд рублей). Стоит ли удивляться тому, что капитализация ГК «ПИК» обвалилась до 2,5 млрд долларов.

Резкое снижение объемов строительства и выручки вкупе с чудовищными по масштабам финансовыми обязательствами привели группу к краю пропасти. «Основными задачами ГК «ПИК», — поясняют в компании, — были продление сроков погашения всей суммы долга, получение отсрочки погашения основного долга и уменьшение его размера путем продажи активов».

Что же, отчасти это удалось. Правда, не без посторонней помощи. Да и цена, которую пришлось заплатить за спасение, оказалась для отцов-основателей чрезвычайно высокой.

Скорая помощь

В начале 2009 года на рынке появилась информация о том, что группой «ПИК» заинтересовался владелец компании «Нафта и К°» Сулейман Керимов. Чуть позже выяснилось, что это не слухи. Совладельцы Кирилл Писарев и Юрий Жуков подписали соглашение о продаже 45% акций своей компании кипрской компании Lacero Trading Ltd, входящей в «Нафта и К°». Сделку планировалось осуществить в два этапа. Сначала Керимов должен был получить 25% акций ПИКа, а затем — реализовать опцион на выкуп еще 20% в течение трех лет. Этой возможностью Керимов воспользовался уже в августе 2009 года.

Под контроль «Нафта и К°» перешли пакеты акций, принадлежащие Писареву и Жукову: по информации источников, знакомых с ходом переговоров, сделка носила безденежный характер. Взамен Керимов обещал добиться реструктуризации долга группы перед банками, в первую очередь перед основным кредитором — Сбербанком. Кроме того, некоторые аналитики уверяют, что именно руководство банка настояло на продаже акций ГК «ПИК».

В августе 2009 года Сбербанк согласился реструктурировать текущий долг и предоставить очередную линию финансирования в размере 12,75 миллиарда рублей — при условии выполнения ряда требований, основными из которых стали получение госгарантий и реструктуризация 80% остатка долга ГК «ПИК» (за исключением кредита Внешэкономбанка в размере 262 миллионов долларов США).

По данным представителей ГК «ПИК», требования Сбербанка были выполнены в полном объеме: «9 и 16 декабря 2009 года группа компаний «ПИК» заключила договоры о предоставлении государственных гарантий на общую сумму 14,375 млрд рублей сроком до 21 ноября 2014 года. 23 декабря 2009 года… завершила реструктуризацию 83% остатка долга».

Реструктуризированы были кредиты, выданные Росбанком, Абсолют Банком, Промсвязьбанком, ВТБ и рядом менее крупных кредиторов. При этом все акции ГК «ПИК», перешедшие к Керимову, были заложены с целью реструктуризации кредитов группы.

Реструктурировав долги, то есть купировав самую серьезную проблему, группа занялась уменьшением кредитного портфеля за счет продажи части активов. В начале 2010 года было объявлено, что совокупный долг группы «ПИК» снизился с 44,86 до 37,29 миллиардов рублей. Во имя снижения долговой нагрузки группе пришлось расстаться с проектами элитных жилых комплексов «Морской фасад» в Санкт-Петербурге стоимостью около 2,34 млрд руб. и «Афанасьевский» в Москве (660 млн руб.), а также комплексом коммерческой недвижимости «Северо-западные башни» в Московской области (1,761 млрд руб.) и производственной компанией «ПИК-неруд» (2,076 млрд руб.). Общая сумма, которую компании удалось выручить после продажи этих активов, составила 6,9 млрд рублей, а вырученные средства были направлены на погашение задолженности.

Участники рынка утверждают: появление в составе акционеров ГК «ПИК» Сулеймана Керимова и готовность Сбербанка пойти на реструктуризацию займов позволили группе решить проблемы с другими кредиторами. «Если бы Сбербанк отказался реструктуризировать кредиты, компания была бы обанкрочена», — отмечает один из наблюдателей.

В 2009 году группа «ПИК» построила 884 тысячи кв. м жилья, что на 8,7% превысило показатели 2008 года. Эксперты объясняют прирост тем, что именно в прошлом году были завершены проекты, реализация которых была приостановлена в 2008-м. По итогам первого полугодия 2009 года выручка компании составила 11,983 млрд рублей, убыток — 6,14 млрд. Данных по второму полугодию компания на момент сдачи материала в печать не обнародовала, а ее капитализация на LSE в начале 2010 года составляла 2,33 млрд долларов. Так что о существенных позитивных изменениях говорить пока рано. Как и об окончательном спасении. Проблем у компании и ее основателей пока предостаточно. Среди главных — один-единственный, зато весьма неуступчивый кредитор, не пожелавший последовать примеру других заимодавцев.

Нужно платить

Все было бы куда проще, если бы не позиция кредитора, имеющего в залоге 25% плюс 1 акцию ГК «ПИК», которыми владеют Жуков и Писарев (всего обоим акционерам принадлежит 33% акций ПИКа), — НОМОС-БАНК, в 2009 году выкупивший кредит группы «ПИК» на сумму 262 млн долларов у ВЭБа. Срок этого кредита истекал 30 ноября прошлого года, однако в результате его перепродажи стороны сообщили, что договорятся об условиях погашения кредита до 15 января 2010 года. Объявленная дата прошла, но новое соглашение так и не было достигнуто.

Банк требует вернуть 278,7 млн долларов — с учетом пеней, штрафов и неустойки в размере 15% годовых. В противном случае кредитор имеет право потребовать взыскания залога. Как говорил в январе вице-президент НОМОС-БАНКа Валерий Зинченко, диалог с ПИКом продолжается, однако договориться не удается «по субъективным причинам». В феврале стало известно, что НОМОС-БАНК все-таки сумел договориться о реструктуризации долга с одним из акционеров ГК «ПИК» — Кириллом Писаревым. А вот переговоры с Юрием Жуковым успехом не увенчались. В результате кредитор подал иск о взыскании залога в суд. Заседание Арбитражного суда по этому иску назначено на 15 марта.

К моменту сдачи номера в печать эксперты затруднялись предсказать итог рассмотрения дела, указывая лишь, что чаще всего банки идут навстречу девелоперам, не желая связываться с залогами. За исключением тех случаев, когда именно получение залога, а не взыскание долга является основной целью претензий к заемщику.

В начале года звучали предположения, что НОМОС-БАНК действует в интересах Сулеймана Керимова, которому в перспективе и могут быть проданы изъятые акции. Однако источники, близкие к «Нафта и К°», такие догадки решительно отвергли, заявив: выкупать акции у Писарева и Жукова не планируется. Не в пользу версии о том, что действия НОМОС-БАНКа преследуют интересы Керимова, говорит и достижение договоренностей с одним из акционеров. Кстати, Валерий Зинченко уже заявил, что к Кириллу Писареву иск подаваться не будет. Вот только условия, на которых стороны достигли соглашения, ни Зинченко, ни представители Писарева не раскрывают.

— Если бы НОМОС хотел заполучить акции ПИКа и продать их Керимову, имело бы смысл взыскивать заложенные пакеты обоих акционеров, — рассуждает один из источников «Бизнес-журнала». — Достижение же договоренностей с одним акционером показывает, что банк настроен на конструктивный диалог, а проблема кроется именно в условиях погашения кредита или его реструктуризации.

По мнению экспертов, сейчас не лучшее время для взыскания залога в виде акций, учитывая низкую капитализацию группы «ПИК» (цена одной акции составляет 143,9 рубля, всего же Юрием Жуковым заложено 61 млн 657,548 тыс. акций компании. Пакет Юрия Жукова стоит сегодня около 310 млн долларов, что с лихвой перекрывает сумму всего кредита. Но аналитики указывают, что стоимость акций в случае перепродажи на открытом рынке может составить менее половины номинальной цены даже в случае передачи пакета заинтересованному в развитии бизнеса ГК «ПИК» инвестору. Кроме того, заложенные акции Жукова зарегистрированы на офшорную компанию Maritrade Investment ltd, что, по словам юристов, серьезно осложнит и сильно затянет возможность их изъятия в судебном порядке. В таком случае овчинка и правда не стоит выделки. Если только у НОМОС-БАНКа уже не появился покупатель, готовый выложить за акции группы «ПИК» кругленькую сумму.

Руководитель пресс-службы ГК «ПИК» Дмитрий Ивлиев заявил «Бизнес-журналу», что переговоры о реструктуризации с НОМОС-БАНКом продолжаются. Как только соглашение будет достигнуто, компания объявит об этом. От более подробных комментариев в компании пока отказываются. Условия реструктуризации, предложенные НОМОС-БАНКом, также не раскрываются.

Если группе все-таки не удастся договориться с упорствующим кредитором, как минимум один из основателей компании может выбыть из состава акционеров. Что же касается самого ПИКа, то следует признать: ему удалось удержаться на рынке. В перспективе у компании есть даже шансы вернуть былую славу. Однако у штурвала этого бизнеса будут стоять уже другие люди.

Начать дискуссию