Инвестиционные клубы в России набирают популярность. Какую пользу можно извлечь из американского опыта, изобилующего как вопиющими мошенничествами, так и примерами эффективной ликвидации финансовой неграмотности?

23 сентября 2011 года Алан Джеймс Уотсон из деревни Клинтон Тауншип, штат Мичиган, признал себя виновным в преступной трате 45 миллионов долларов, полученных от 750 членов созданной им финансовой организации, и смиренно препоручил свою судьбу судье Джеральду Блюсу Ли. Последнему отныне предстояло взвесить все обстоятельства деятельности подсудимого, которому грозило удручающее наказание — двадцать лет тюремной отсидки.

Финансовая организация, созданная Аланом Джеймсом Уотсоном, носила гордое название Cash Flow Financial и являла собой, если судить по документам, «инвестиционный клуб». Инвестиционные клубы существуют в Америке более сотни лет, и правила их работы давно сложились. Но это нисколько не помешало наивным гражданам передать в руки Уотсона колоссальную сумму денег на весьма подозрительных условиях: аферист оформлял вклады членов «клуба» как loans, то есть займы, сроком на 3–9 месяцев под 2–4,5% ежемесячно!

Почему обыватели поверили Уотсону? Для начала махинатор заявил, что изобрел некую «программу для трейдинга» на фьючерсном рынке, которая позволяет ему стабильно зарабатывать от 8 до 10% ежемесячной прибыли. Под это дело он привлек скромные средства от дюжины самых рисковых искателей приключений и принялся регулярно начислять на их условные счета в «инвестиционном клубе» обещанные сверхдоходы.

Граждане внимали, и тонкий ручеек жаждущих приобщиться к Клондайку за три года (с 2006 по 2009) разбух до полноводной реки. Уотсон принимал вклады и продолжал исправно демонстрировать месяц за месяцем, год за годом чудо-прибыли.

На суде из уст представителей обвинения постоянно звучала фраза о «схеме Понци»1, однако в реальности у Уотсона не возникало потребности опускаться до таких банальностей. В классической пирамиде аферист расплачивается со старыми клиентами деньгами, которые поступают от рекрутирования новых простофиль. В «инвестиционном клубе» Уотсона участники, как только заканчивался срок действия их «займа», тут же реинвестировали одолженные средства вместе со всеми начисленными процентами обратно, продлевая соглашение на новые сроки. Даже не изымая деньги из оборота. И так по многу раз: дураков нет добровольно обрывать такую золотоносную жилу.

Что же делал Уотсон с доверенными ему деньгами? И смех и грех: схемотворец не понимал в биржевой торговле ни бельмеса, поэтому не приближался к фондовому рынку на пушечный выстрел (за все годы существования Cash Flow Financial не было открыто ни одной фьючерсной позиции!). Деньги членов «инвестиционного клуба» Уотсон вкладывал в частные схемы провинциальных аферистов, основанные на краткосрочном лизинге и кредитовании. Из того же источника, разумеется, обеспечивалось и собственное безбедное существование: вклады инвестфондовцев шли на оплату обедов в ресторанах, снятие наличных в банкоматах, заправку автомобиля. Даже игрушки детям — и те Уотсон покупал за чужие деньги!

Из месяца в месяц, из года в год Уотсон нес убытки, продолжая при этом дурачить членов своего «инвестиционного клуба» липовыми отчетами о регулярной и стабильной прибыли.

Кончилось все, разумеется, катастрофически — пустой растратой всех доверенных Алану Джеймсу Уотсону миллионов. Признаюсь, после 18 лет, проведенных на фондовом рынке Америки, я затрудняюсь даже придумать, каким образом, находясь в здравом уме и сознании, можно было потерять такую сумму денег — даже если бы Уотсон вкладывал их без разбора в обыкновенные акции или корпоративные облигации на бирже!

После того как последние доллары на счетах Cash Flow Financial кончились, Уотсон явился к своим подопечным с повинной и искренне покаялся: «Ежемесячные отчеты о прибыли, которые я вам посылал, люди добрые, с первого дня были липовыми, ну а денег больше нету!»

История Алана Джеймса Уотсона так и осталась бы в анналах иллюстрацией клинической идиотии, если бы не один нюанс: своими действиями безумец не просто разорил 750 доверчивых бедолаг, но еще и нанес колоссальный вред самому понятию инвестиционного клуба. До недавнего времени эта замечательная структура группового действия казалась простым американцам едва ли не единственной надежной и — главное! — внушающей огромное доверие формой приобщения к фондовому рынку. И тут такое разочарование!

Можно долго доказывать, что афера Алана Уотсона к инвестиционному клубу не имеет ни малейшего отношения хотя бы потому, что подлинный инвестиционный клуб в принципе не предполагает никаких «займов», однако злое дело уже сделано, и осадок все равно останется.

На скандал с Уотсоном наложилась и череда проверок, инициированных Конгрессом США, которые закончились судебными разбирательствами, связанными с деятельностью управляющих NAIC — Национальной ассоциации инвестиционных клубов Америки. Некоммерческая организация была учреждена в 1951 году и объединяла к началу этого века 13 тысяч инвестиционных клубов, в которых принимали участие 400 тысяч членов.

Сегодня в NAIC осталось чуть более 120 тысяч участников, и мы вынуждены признать, что золотой век инвестиционных клубов, похоже, остался в прошлом. Столь печальное обстоятельство, тем не менее, нисколько не умаляет достоинств этой чрезвычайно полезной и весьма эффективной формы приобщения людей, далеких от финансового мира, к фондовому рынку.

Наживка: «опыт» и «репутация»

Разумеется, у «инвестиционного клуба» есть не только достоинства, но и недостатки, как правило, скрытые от непрофессионального взгляда. Полагаю, отечественному читателю будет интересно узнать обо всех этих плюсах и минусах именно сегодня, когда популярность инвестиционных клубов на постсоветском пространстве растет как на дрожжах, а Рунет встречает неподготовленного читателя такими вот заявлениями:

«Закрытый инвестиционный клуб, которому более трех лет! Владелец клуба — бизнесмен с огромным опытом и безупречной репутацией. Регистрация: осуществляет только пригласитель. Возможность инвестирования только на срок в 12 месяцев. По окончании срока деньги выводятся со счета и могут быть заведены снова на период в 12 месяцев. Прибыль выводится ежемесячно и не может быть реинвестирована в тот же инвестиционный счет.

Вклады:

- Юниор: сумма вклада — $100–500, доход — 8% в месяц.

- Профи: сумма вклада — $501–2 500, доход — 10% в месяц.

- Магнат: сумма вклада — $2 501–10 000, доход — 12% в месяц.

- Олигарх: сумма вклада — от $10 001, доход — 15% в месяц».

Первое, что должен усвоить человек, интересующийся фондовыми рынками: приведенный выше текст, весьма типичный и многократно тиражируемый в Рунете в разных вариациях, не имеет к инвестиционным клубам ни малейшего отношения. Все, что видите выше, — это практически калька аферы Алана Джеймса Уотсона, за которую тот сегодня горько расплачивается.

Во-первых, в инвестиционных клубах нет и не бывает никаких «инвестирований», «займов» и «кредитов». Во-вторых, не бывает никаких ограничений по выведению или любой другой форме перераспределения прибыли.

В-третьих, ни один инвестиционный клуб, да и просто ни один честный предприниматель не будет давать гарантий по доходности от вложения в фондовый рынок на уровне 8–15% ежемесячно. Уже сам этот порядок цифр аферистичен, поэтому всякий раз, как вы видите предложения такого рода, бегите прочь, если не хотите потерять свои деньги.

Проблема не в том, что биржа не способна обеспечить подобную доходность (вполне реально заработать даже не 15, а 150%, причем не в месяц, а за один день), а в том, что никто никогда не будет такой уровень доходности обещать и тем более гарантировать.

Наконец, последнее: инвестиционные клубы в принципе не предполагают и не допускают никаких форм доверительной передачи денег кому бы то ни было, тем более — «бизнесменам с огромным опытом и безупречной репутацией».

Настоящий инвестиционный клуб незыблемо покоится на двух китах:

- Биржевым трейдингом занимаются не какие-то чужие добрые дяди и великие махинаторы, а сами участники инвестиционного клуба.

- Основное (а может быть — и единственное!) назначение данной формы групповой активности — обучение, а не извлечение прибыли.

Последнее обстоятельство особенно важно. Если вы хотите получать доход от вложений в фондовый рынок, инвестиционный клуб вам совершенно не нужен. Несите свои деньги в банки, в паевые фонды либо передавайте в доверительное управление брокеру. Инвестиционный клуб задуман для тех, кто хочет самостоятельно изучить фондовый рынок и научиться принимать на этом рынке трезвые и ответственные решения.

Предполагается, что после обстоятельного погружения в тему и получения должного опыта человек инвестиционный клуб оставляет, открывает собственный счет у брокера и работает на рынке самостоятельно! О том, почему инвестиционный клуб не подходит для полноценного трейдинга, я расскажу читателю чуточку позже на примере личного опыта. Пока же представлю в общих чертах основные свойства и характеристики той структуры, которая единственная только и обладает правом называться «инвестиционным клубом».

Только для своих

Первый инвестиционный клуб возник в США в 1898 году в Техасе на волне жгучего желания рядовых граждан приобщиться к материальной благодати, исходящей из далекой и таинственной Нью-йоркской биржи. Фермеры и коммерсанты читали в местных газетах об очередном миллионе долларов, заработанном элитными трейдерами на молниеносной сделке, восторженно цокали языками, покачивали головами и мечтательно завидовали.

В американской зависти (в отличие от русской) есть одно замечательное свойство: человек желает не разорения соседа, а собственного скорейшего обогащения. Обыватели, стремившиеся постичь тайны фондового рынка, интуитивно изыскивали самые надежные формы обучения. Надежные, поскольку читатели, знакомые с моими «Великими аферами», хорошо помнят, какой бурлящий муравейник мошенничества и повального надувательства являла собой на рубеже веков провинциальная Америка!

Предложений взять ваши деньги «в управление под высокий процент» и «гарантию возврата» в истории всегда было предостаточно. Но печальная статистика разорений, банкротств и бесстыдного надувательства подсказывала, что с собственными деньгами лучше расставаться как можно реже. Было очевидно, что провинциальному американцу в одиночку на биржу не пробиться. Ситуация, однако, в корне менялась при объединении в сплоченную группу единомышленников людей близких, проверенных и хорошо друг другу знакомых.

Так родилось первое правило инвестиционного клуба, которое и сегодня является образцом здравого смысла: объединяться в клуб нужно не с кем попало, а с людьми из ближнего круга! Инвестиционные клубы в первую очередь создают родственники, соседи, друзья и сослуживцы. Замечательно, когда в вашем ближнем круге оказывается человек, профессионально разбирающийся в финансах. Для начала хватит и рядового бухгалтера, а уж банкир или биржевой трейдер станет просто украшением любого клуба.

Если финансистов в окружении нет, не беда: на то инвестиционный клуб и создается, чтобы все участники могли самостоятельно освоить технику разумного инвестирования.

Идеальный размер клуба — до 15 человек. Формальных ограничений на количество участников не существует, но большее число создает дополнительные сложности в управлении клубом, координации обучения и принятии инвестиционных решений.

Итак, люди решают совместно изучить работу на бирже — что дальше? Ничего сложного. Во-первых, не нужно придавать вашему инвестиционному клубу никакого юридического статуса, потому что это не принесет выгоды, а лишь создаст сложности в плане налогообложения и иных аспектов сношений с государством.

Идеальная, выверенная временем форма для учреждения инвестиционного клуба — полное товарищество с неограниченной ответственностью его членов (то, что называется general partnership). В этом случае каждый из участников клуба самостоятельно разбирается со своими налогами, прибылью и убытками.

Главные условия для поддержания статуса полного товарищества: у инвестиционного клуба не должно быть никаких акций, никаких эмиссий и никаких публичных предложений ценных бумаг на сторону. В равной степени у членов также не должно быть никаких ценных бумаг, эмитированных клубом.

Уроки домашней бухгалтерии

Общий алгоритм работы инвестиционного клуба выглядит следующим образом.

Члены осуществляют регулярные взносы в клуб, как правило, в минимальном размере. Скажем, 1–2 тысячи рублей изначально, и далее по договоренности — любая сумма ежемесячно: достаточно даже 100 рублей, поскольку, как я уже говорил, извлечение прибыли из биржевой активности изначально не является главной в повестке дня инвестиционного клуба. Если удастся заработать — отлично! Не получится — тоже не беда, так как малые затраты прекрасно компенсируются полученными знаниями и накопленным опытом.

На собранные деньги открывается брокерский счет — от имени любого из участников по совместной договоренности. Желательно решение оформить на бумаге, чтобы не возникало потом недопонимания и, тем более, претензий. Очевидно, что все это строится на полном доверии к человеку, который открывает брокерский счет для нужд всех участников клуба. Если нет доверия, то лучше вообще ничего не затевать — еще один аргумент в пользу создания клуба родственниками, близкими друзьями, соседями.

Пропорционально своему взносу каждый член инвестиционного клуба получает условную долю в трейдинговом счете, которая определяет две вещи: размер прибыли участника от удачного трейдинга, а также вес его голоса в голосовании при обсуждении и выборе кандидатов для покупки или продажи на бирже.

Трейдинговый счет инвестиционного клуба используется для проведения реальных биржевых операций. По мере увеличения оборотных средств (от полученной прибыли и дальнейших регулярных поступлений взносов) к портфелю клуба будут добавлять новые позиции либо увеличивать размер уже существующих, ранее открытых позиций.

Выбор кандидатов для включения в инвестиционный портфель производится в результате голосования всех членов клуба. На практике это выглядит следующим образом: участники обсуждают состояние дел той или иной компании (начните с чего угодно — например, с акций Сбербанка или Роснефти!), учатся читать и анализировать финансовую отчетность и поступающие из СМИ информационные материалы, изучают тот или иной аспект биржевой теории (например, продажу в короткую, хеджирование опционами, риски и назначение фьючерсных контрактов, маржинальные требования к счету, типы биржевых заявок и т. п.), выдвигают и отстаивают аргументы в пользу покупки или продажи акций той или иной компании.

Для этой деятельности вовсе не обязательно собираться всем участникам клуба физически. Вполне хватит виртуальных форм общения — дискуссионного онлайн-клуба, чата, форума, социальной сети (отличная, кстати, идея — открыть страницу своего инвестиционного клуба на Facebook!)

Присутствие в социальной сети хорошо еще и тем, что всегда можно обратиться за помощью, советом, рекомендацией или консультацией к признанным специалистам и биржевым профессионалам, которые, не сомневаюсь, всегда откликнутся и помогут разобраться в каких-то сложных моментах биржевой теории.

После обсуждения и утверждения предварительного списка кандидатов в инвестиционный портфель члены клуба приступают к голосованию. Вес голоса каждого участника определяется размером его условной доли в клубе. Расчет этой доли основан на так называемой системе расчетных единиц (valuation units), которая используется во всех инвестиционных клубах Америки.

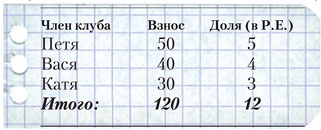

Устройство системы проще всего объяснить на примере. Предположим, в вашем инвестиционном клубе три партнера, каждый из которых сделал свой взнос: Петя — 50, Вася — 40, Катя — 30 рублей. Общий фонд партнерского клуба составляет 50 + 40 + 30 = 120 рублей. Предположим, было принято решение купить 100 акций какой-либо компании (дабы никого не обижать, назовем ее «Магаданский Компост») по цене 1 рубль за штуку, заплатив при этом комиссионные брокеру в размере 1 рубля 20 копеек. Таким образом, в результате сделки активы клуба составили: акции — 100 штук, наличные — 18,8.

Вопрос: какие личные активы у Пети? Какие у Васи? Какие у Кати? Думаю, арифметически одаренные читатели эту задачку быстро осилят. А если в нашем инвестиционном клубе не три участника, а 15? А если транзакций не одна, а сто одна? А если Петя взял и снял половину своих средств, а Катя наоборот — внесла еще 70 рублей? Как это все учитывать?

Во избежание путаницы NAIC разработала и рекомендовала для использования в инвестиционных клубах систему расчетных единиц. Сокращенно Р.Е.

Обычно величина Р.Е. равняется среднему размеру взноса, принятому в инвестиционном клубе. Предположим, в нашем примере размер Р.Е. равен 10 рублям. Тогда начальная ситуация выглядит следующим образом:

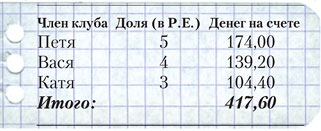

Как вы догадываетесь, в результате инвестиционной деятельности величина Р.Е. может существенно колебаться (а вместе с ней — и размер условных долей каждого члена клуба). Величина Р.Е. увеличивается в том случае, если акции в общем портфеле растут. Величина Р.Е. уменьшается, если акции падают. Также величина Р.Е. может незначительно уменьшаться за счет вычета комиссионных при совершении биржевых сделок.

В связи с этим возникает вопрос: «По какой величине Р.Е. новые члены будут вступать в клуб, либо уже существующие члены могут делать дополнительные взносы?» Величина Р.Е., по которой участники входят в клуб (либо довносят деньги), называется утвержденной расчетной единицей (purchase unit). Что это такое?

В традиционном американском инвестиционном клубе (в котором число участников редко превышает 30 человек) величина утвержденной Р.Е. определяется всякий раз на регулярных собраниях членов клуба (обычно — раз в месяц). На этих собраниях генерируется так называемый valuation report — оценочный отчет, в котором фиксируется новый размер утвержденной Р.Е. Это значение действительно на протяжении всего месяца.

Что происходит с Р.Е. в промежутках между собраниями? Р.Е. постоянно изменяется, и в каждый данный момент времени его величина отличается от величины утвержденной Р.Е. Такое значение Р.Е. называется текущей расчетной единицей (actual unit).

Перерасчет величины текущей Р.Е. может происходить с любой заранее обговоренной и утвержденной участниками клуба периодичностью: хотите — раз в неделю, хотите — после каждой биржевой сессии. В последнем случае в течение текущего рабочего дня будет действовать ранее утвержденная Р.Е., а текущая Р.Е. на момент окончания биржевой сессии будет считаться утвержденной для следующего дня.

Мы понимаем, что с непривычки все это может показаться излишне сложным, однако здесь и таится золотая изюминка инвестиционного клуба — вы не только занимаетесь трейдингом и стремитесь заработать на бирже, но и интенсивно постигаете премудрости финансовой науки!

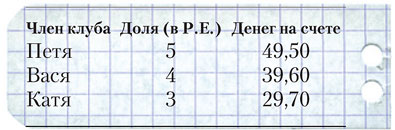

Теперь вернемся к нашему примеру с Петей, Васей и Катей и прогоним через бухгалтерию расчетных единиц сделку с «Магаданским Компостом». После покупки 100 акций величина Р.Е. мгновенно изменилась, поскольку были уплачены комиссионные брокеру. Универсальная формула для расчета величины текущей Р.Е. такова:

Текущая Р.Е. = ((общее число Р.Е. * предыдущий размер утвержденной Р.Е.) +/– текущая прибыль или убыток) / общее число Р.Е.

Подставим цифры из нашего примера:((12 *10) – 1,20) / 12 = 9,90

Таким образом, текущая Р.Е. после покупки акций «Магаданского Компоста» уменьшилась на 10 копеек и стала равна 9 рублям 90 копейкам (вместо изначальных 10 рублей). Вот как будет выглядеть состояние индивидуальных счетов всех членов клуба в этот момент:

Коллективный разум

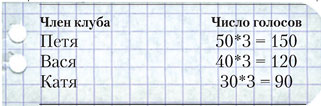

Голосование для принятия инвестиционных решений в клубе основано на тех же расчетных единицах. У каждого члена клуба есть определенное количество голосов, которое вычисляется по формуле:

Число голосов = размер счета * количество вариантов голосования.

Предположим, участники клуба выбирают кандидата для пополнения инвестиционного портфеля из трех соискателей. Согласно формуле в нашем примере:

В практике инвестиционных клубов принято два типа голосования — мажоритарное и кумулятивное. При мажоритарном число голосов, которое член клуба может отдать за какой-то один вариант голосования, не может превышать размера его счета. Таким образом, хотя у Пети и 150 голосов, за акции одной компании он имеет право подать не более 50 голосов (= размеру его доли). Оставшиеся 100 голосов он может либо вообще никак не использовать либо распределить между остальными кандидатами в любой пропорции, но опять-таки не более 50 голосов за одну позицию.

Недостаток мажоритарного голосования — в выраженном преимуществе, которое получают члены клуба с большими долями. Чтобы как-то сгладить это неравенство и позволить членам инвестиционного клуба с минимальными долями оказывать посильное влияние на выбор кандидатов в общий портфель, используется кумулятивный метод голосования.

При кумулятивном подходе каждый участник может отдать за любой вариант голосования все свои голоса без ограничения. В нашем примере Петя получает возможность отдать за любую из компаний в списке не 50, а все 150 голосов, находящихся в его распоряжении.

Сегодня практически все брокеры предоставляют потенциальным клиентам возможность открыть условный счет, положить на него условную сумму денег и «поиграть в трейдинг». Мой многолетний опыт активного биржевого присутствия и преподавания однозначно подсказывает: симуляция биржевой активности — это абсолютно бесперспективный, бесполезный и тупиковый путь. От такого трейдинга ни холодно ни горячо. Не говоря уж о том, что вы ничему не научитесь, разве только — техническим элементам управления брокерским счетом, размещению ордеров и работе с интерфейсом.

Ощутить реальность биржи можно только через реальность торгов. На реальном счете и с реальными деньгами. Для полноты аналогии достаточно вспомнить детскую игру в покер на спички.

Именно такую реальность торгов и обеспечивает инвестиционный клуб, сочетающий традиционные формы образования и обучения с бесценной живой практикой. Есть, впрочем, у инвестиционного клуба важный предел, о котором нужно помнить с самого начала.

Для серьезного, что называется, «взрослого» трейдинга инвестиционный клуб не подходит. К этому парадоксальному выводу подвел меня личный опыт. В январе 2001 года в рамках учебных программ vCollege был создан экспериментальный инвестиционный клуб DSIC (DojiStar Investment Club).

Клуб просуществовал почти три года, и в его работе на пике популярности принимало активнейшее участие более 500 человек. Многие из членов клуба впоследствии прошли полноценное обучение в vCollege, кто-то понял, что фондовый рынок — это не его занятие в жизни, остальные — избрали самостоятельный путь на бирже.

Члены DSIC педантично и скрупулезно реализовывали все аспекты работы инвестиционного клуба: подбирали кандидатов для трейдинга, устраивали бурные обсуждения, спорили, убеждали друг друга, приводили веские аргументы и доводы, голосовали по всем правилам кумулятивной процедуры.

Одним из самых ценных элементов накопленного нами опыта стало понимание глубокой психологической конфликтности трейдинга как такового. Оказалось, что любое решение на бирже должно принципиально приниматься в строго индивидуальном порядке. Иначе — психологический дискомфорт обеспечен.

Впоследствии я был свидетелем подобного дискомфорта и при любых других формах коллективного трейдинга. Помимо инвестиционного клуба с большим числом участников, у меня был опыт работы на бирже и вдвоем, и втроем. Однако во всех случаях возникали ситуации, когда даже успешный трейд не приносил ожидаемого и должного удовлетворения. Всякий раз, когда вы открываете позицию, основанную на предложении вашего партнера, вы вступаете на скользкий путь: если трейд окажется убыточным, вы, пусть на подсознательном уровне, все же затаите упрек («А что я тебе говорил?! Нельзя было брать эти бумаги!») Еще хуже, если трейд по наводке партнера принесет прибыль. В этом случае вы будете упрекать самого себя за недальновидность и, как следствие, терять уверенность в своей способности принимать решения. На бирже это — конец.

Даже с учетом всех перечисленных ограничений, инвестиционный клуб — идеальная стартовая площадка для знакомства с фондовым рынком. Главное — научиться отделять зерна от плевел и не позволять проходимцам и аферистам, камуфлирующим собственную деятельность под «инвестиционные клубы», бросать тень на саму структуру, замечательную и полезную по своей сути.

___________________________

1. Чарльз Понци (1882–1949) — американский аферист итальянского происхождения, построивший одну из первых финансовых «пирамид» — The Securities Exchange Company, которая просуществовала два года. Банкротство компании в 1920 году нанесло вкладчикам ущерб в $7 млн.

Начать дискуссию