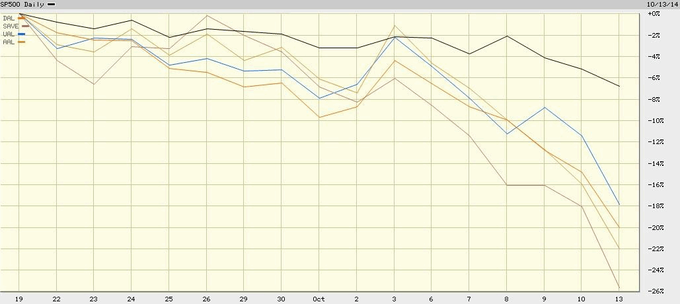

Акции авиакомпаний должны выдаваться вместе с теми бумажными пакетами, которые они дают пассажирам, которых укачивает, или с теми кислородными масками, которые выпадают во время разгерметизации салона. Да уж, во время последней коррекции фондового рынка трейдерам-пассажирам понадобился весь запас кислорода, чтобы не упасть в обморок. На фоне и без того высокой рыночной волатильности новости о первых смертях от вируса Эбола на американском континенте вызвали слухи о том, что авиаперелеты в некоторые регион планеты будут закрыты, а обследование пассажиров выльется в дополнительные расходы для авиакомпания. Это оказало негативное влияние на стоимость акций различных авиакомпаний. После практически непрерывного роста их стоимости с 2011 года, стоимость акций данного сектора вошла в крутое пике, что мы можем видеть на рисунке 1.

Акции United Continental Holdings, Inc. (NYSE: UAL) [синий] снизились на 18%, Delta Air Lines, Inc. (NYSE: DAL) [оранжевый] - на 20%, American Airlines Group Inc. (NASDAQ: AAL) [бежевый] - на 22%, а Spirit Airlines, Inc. (NASDAQ: SAVE) [фиолетовый] - на 26%.

Рисунок 1. Динамика стоимости акций авиакомпаний США (19 сентября – 13 октября)

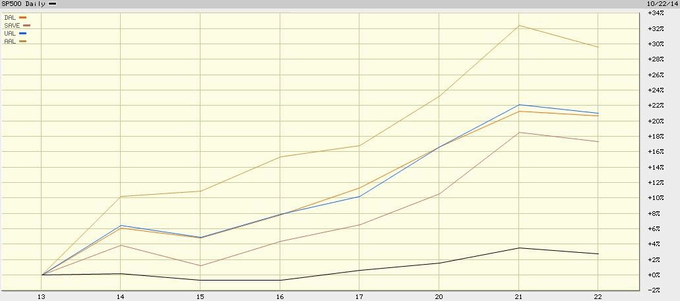

Но с тех пор, как риски заболевания вирусом Эбола снизились, а настроения на широком рынке улучшились, 4 крупнейших авиакомпании США восстановили большую часть утраченных позиций, согласно рисунку 2.

Рисунок 2. Динамика стоимости акций авиакомпаний США (13 октября – 22 октября)

Но это еще не последнее пике акций сектора пассажирских авиаперевозок. Цены на нефть рано или поздно вырастут снова. А до тех пор рост может продолжится к новым локальным максимумам, после чего вновь произойдет стремительный обвал. Несмотря на всю эту волатильность, мудрые инвесторы все равно могут извлекать прибыль из акции авиакомпаний, если подойдут к этому вопросу осознанно и правильно. Но акции нужно торговать в краткосрочной перспективе, а не держать их в качестве долгосрочных инвестиций.

Основная проблема данного вида акций в том, что они сильно чувствительны к экономическим нюансам. Когда экономика падает, акции авиакомпании падают еще сильнее и быстрее, а когда в дела в экономике идут на лад, стоимость акций авиакомпаний устремляется вверх с еще большим рвением. Здесь очень много зависит от расходов компаний.

Дело в том, что у авиакомпаний есть неприятная привычка списывать огромные суммы убытков вскоре после крупных экономических падений. За первые 14 лет текущего тысячелетия таких крупных падений в секторе авиаперевозок было два – после терактов 11 сентября 2001 года и после экономического кризиса 2008-2009 годов. В эти периоды сама индустрия авиаперевозок подверглась серьезной реструктуризации, включая консолидацию и защиту от банкротства. В такие периоды покрытие расходов и долгов происходит в основном за счет акционеров, что и вызывает серьезное падение стоимости акций в такие периоды. Реструктуризация также сопровождается снижением затрат на рабочую силу за счет пенсий и прочих аспектов. В результате мы получаем обновленную и посвежевшую компанию с низкими затратами на рабочую силу, низким уровнем долга и высокими ожиданиями относительно прибыли. Соответственно, дальнейший рост стоимости таких акций будет более стремительным, чем рост широкого рынка. Вот в чем истинная причина повышенной волатильности акции авиакомпаний.

Дело не в экономических изменениях, а в том, как авиакомпании реагируют на них. В периоды негативных тенденций на рынке авиакомпании попросту разбиваются, сбрасывая все свои обязательства, и потом восстают из пепла как Феникс, готовые к новому витку роста на фоне восстановления экономики. Вот почему инвесторам не стоит делать долгосрочных инвестиций в акции авиакомпаний. Это пустая трата времени. Инвестировать нужно не более чем на пару лет и сразу же после обвала. Реструктуризация в среднем наблюдается каждые 5-10 лет. Иными словами, нужно покупать после обвала и продавать после внушительного взлета.

Никто не может точно предсказать рыночные развороты с точностью. Но вам этого и не нужно делать. Достаточно использовать прогрессивную стратегию управления рисками, когда вы покупаете определенное количество акций каждый раз, когда их стоимость падает на 5 долларов, и продаете такое же количество акций каждый раз, когда их стоимость возрастает на 5 долларов. Данный подход очень хорошо подходит для волатильных рынков, коим и является рынок акций авиакомпаний.

Начать дискуссию