Новость о привлечении генерального директора к субсидиарной ответственности в размере 98 млн. рублей по непогашенной налоговой недоимки (Постановление АС Московского округа №Ф05-14178/2018 от 13 сентября 2018 года по делу №А40-162110/2016) заставила содрогнуться многих руководителей организаций, между тем за скобками были оставлены неочевидные причины и последствия цены ошибки абсолютно любого генерального директора, в том числе при осуществлении налоговой оптимизации, включая традиционные как с обналичиванием, так и без него («бумажный» НДС).

Во-первых, несмотря на существенную сумму субсидиарной ответственности в вышеуказанном судебном решении, дело далеко не первое, да и ответственность далеко не самая большая: Определением Верховного Суда РФ от 16.05.2018 N 308-ЭС17-21222 по делу N А32-9992/2014 к субсидиарной ответственности были привлечены три директора налогоплательщика, последовательно руководившие организацией, которой по итогам выездной налоговой проверки были доначислены 1 147 733 256 рублей.

Отметим, что налоговики не оказались единственным кредитором организации: последствия налоговых доначислений отражаются и на контрагентах, перед которыми обязательства перестают исполняться (в данном случае на более чем 111 млн. рублей). Летом 2018 года ФНС даже попыталась узаконить сложившуюся практику, по которой в третьей очереди кредиторов налоговики получают долг в первую очередь (наравне с залоговыми кредиторами), а не пропорционально размерам требования, и хотя законопроект не прошел, но несправедливая практика предпочтения ФНС перед другими кредиторами сохранилась.

У организации-должника денежных средств и имущества оказалось только на удовлетворение 45% требований кредиторов второй очереди (зарплата, выходные пособия и т.д., всего на 9 млн. рублей), кредитором третьей очереди (включая ФНС) денег не досталось, конкурсный управляющий обратился в суд за привлечением бывших руководителей должника к субсидиарной ответственности.

Досталось четырем генеральным директорам: первые два заключали договоры с фирмами-однодневками и подавали недостоверную налоговую отчетность (за что один из них к тому же был привлечен к уголовной ответственности по ч.2 ст. 199 УК РФ), третий умышленно отсрочивал возбуждение судом производства по делу о несостоятельности подконтрольного общества и создавал временные препятствия в реализации права на получение удовлетворения через процедуры банкротства. Четвертый генеральный директор поруководил организацией всего 2 месяца в период наблюдения и даже не успел принять документы, но досталось и ему.

Суд первой инстанции привлек четверку-руководителей к солидарной ответственности, апелляционный суд решил иначе: последний генеральный директор был освобождён от субсидиарной ответственности (не передача им бухгалтерской и налоговой документации конкурсному управляющему была обусловлена тем, что ранее она была изъята в ходе обысков), а размер субсидиарной ответственности первых трех руководителей был определен в отношении каждого из них в отдельности, с учетом того какие конкретно действия они совершили и какие неблагоприятные последствия эти действия повлекли для должника.

Первый генеральный директор, который в основном и осуществлял налоговую оптимизацию традиционными и незаконными способами, был привлечен к субсидиарной ответственности в размере 1,1 млрд. рублей (и это не опечатка), второй — 9 млн. рублей, третий — 1,3 млн. рублей. Верховный суд оставил решение апелляционного суда в силе, отметив, что частая смена руководителей, отсутствие документации, нарушение норм налогового законодательства, является системным подходом ответчиков к ведению дел должника, в результате которого и наступило его банкротство.

Суммы налоговых недоимок и значительный размер субсидиарной ответственности, к которой привлекаются руководители, может привести к выводу о том, что угроза субсидиарной ответственности относится только к крупному бизнесу, широко оптимизирующему налоги на десятки, а то и сотни миллионов рублей, но «у нас-то все скромнее». Однако, это далеко не так.

Например, Постановлением Арбитражного суда Западно-Сибирского округа от 04.06.2018 № Ф04-1730/2018 по делу № А27-19151/2016 к субсидиарной ответственности был привлечен генеральный директор организации, которой по результатам выездной налоговой проверки доначислили 15 млн. рублей (напомним, что средний размер налоговых доначислений в 2018 году — 21,9 млн. рублей, т.е. проверка и ее результаты были вполне среднестатистическими). Размер субсидиарной ответственности составил 5,6 млн. рублей (столько на погашение недоимки не хватило у самой организации), а сам директор:

— систематически уклонялся от уплаты в бюджет налогов;

— совершал сделки, не имеющие реальный характер, с целью искусственного занижения налогооблагаемой базы в результате чего организация была привлечена к налоговой ответственности;

— после налоговой проверки перенаправил активы организации в «зеркальное» общество с целью освобождения должника от обязанности удерживать и перечислять налоги в бюджет.

Оценивая такие действия директора, суд отметил «такое поведение директора Общества очевидно выходит за пределы обычного делового (предпринимательского) риска, влечет негативные налоговые последствия для кредиторов должника, и не может подлежать судебной защите».

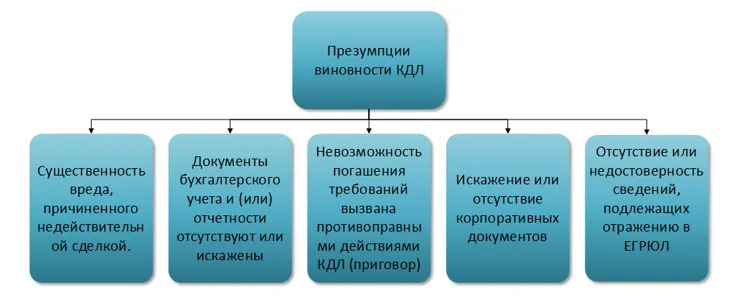

Между тем, закон «О банкротстве» содержит презумпции виновности контролирующего должника лица (КДЛ), которым и является единоличный исполнительный орган:

Несложно заметить, что вторая презумпция напрямую перекликается с положениями п. 1 ст. 54.1 НК РФ: не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика.

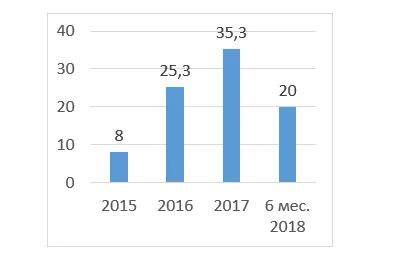

Как следствие большинство налогоплательщиков стремиться не доводить дело до банкротства и субсидиарной ответственности, так по данным ФНС, динамика добровольной выплаты налогоплательщиками налоговой недоимки следующая (данные в млрд. рублей):

Рост выплат связан с двумя факторами: первое — вырос средний размер доначислений и второе — с 2017 года изменились положения НК РФ в части возможности взыскания недоимки с взаимозависимых физических лиц (пп. 2. п. 2 ст.45 НК РФ).

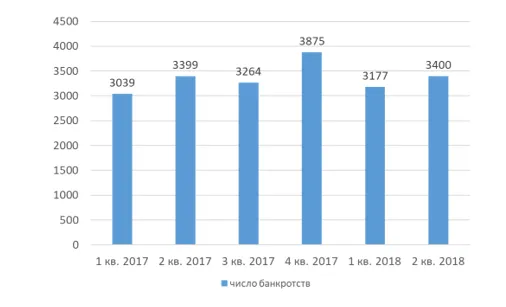

Но даже если не брать во внимание банкротства, наступающие в результате налоговых проверок, количество банкротств стабильно составляет около 3,5 тысяч в квартал, а каждое банкротство юридического лица — потенциальная и реальная возможность привлечения к субсидиарной ответственности руководителей и учредителей должников:

Выводы: субсидиарная ответственность руководителей организаций — это не страшилка (в отличии от субсидиарной ответственности главных бухгалтеров, финансовых директоров или корпоративных юристов), ответственность за налоговый и бухгалтерский учет несет руководитель организации, а значит он напрямую заинтересован, чтобы осуществлять налоговую оптимизацию продумано, с учетом имеющихся рисков, с заранее проработанными схемами защиты активов (в том числе личных).

В этом смысле совершенно дико звучат возражения руководителей и собственников бизнеса («некогда» или «дорого»), когда мы приглашаем их на уникальный семинар по реальной оптимизации налогов и защите активов бизнеса в 2018-2019 годах, который проводит Центр налоговой и корпоративной безопасности бизнеса «Комплаенс Решения» в Санкт-Петербурге 18-19 декабря 2018 года. Только на этом семинаре будут даваться конкретные и безопасные решения, без болтологии, рисования банальных схем от руки, рассказов о способах оптимизации налогов актуальных 5-10 лет назад.

P.S. Применительно к субсидиарной ответственности в деле на 98 млн. рублей, за скобками остался немаловажный факт: конкурсный управляющий организации-должника обратился с иском в суд о взыскании с генерального директора убытков в пользу организации в размере 223 217 791 рублей, так что для бывшего руководителя организации неприятности еще только начинаются и не заканчиваются 98 миллионами.

Черная пятница наступает! Скидка 50% на участие в семинаре 18-19 декабря в Санкт-Петербурге. Регистрируйтесь уже сейчас!

Вы узнаете, как в 2019 году сэкономить на налогах, какие льготные налоговые режимы можно применять, как предотвратить налоговую проверку, что налоговики точно знают о каждом налогоплательщике! Все эти темы разберем на конкретных кейсах! Количество мест строго ограничено.

Комментарии

9Это просто реклама, что ли?

Почему просто реклама? До этого блока большая статья от эксперта.

Хмм..а зачем так реагировать на рекламу, которая не мозолит глаза? Мне была интересна статья. Может и баннерная реклама на клерке Вас раздражает))) И сам семинар я уверенна не в стиле "БМ".

о да. Была я как-то на БМ....

Конечно, пора привыкнуть: сначала эксперт запугает, затем пригласит на семинар, где будет дан рецепт-панацея. В духе нашего времени

А судьи, которые такие решения по субсидиарке выносят, тоже из-за семинаров это делают?

Остроумно