Весна. Пришло время подвести итоги за прошедший год и распределить чистую прибыль между участниками и акционерами. Насколько приятно получать дивиденды, настолько сложно их рассчитать и учесть. Ведь нужно знать множество особенностей оформления, бухгалтерского учета и налогообложения таких операций. Не тратьте время на многодневное изучение законодательства. Ответы на все вопросы вы найдете в нашей статье.

Что и когда распределять?

Дивиденд – это любой доход, полученный акционером (участником) от организации при распределении прибыли, оставшейся после налогообложения, пропорционально его доле в уставном (складочном) капитале организации1.

Порядок выплаты дивидендов для АО дан в Федеральном законе от 26.12.1995 № 208-ФЗ «Об акционерных обществах». Выплачивать дивиденды АО вправе по результатам первого квартала, полугодия, девяти месяцев, финансового года. Рекомендации по их размеру и порядку выплаты относятся к компетенции совета директоров общества2. Решение о выплате (об объявлении) дивидендов принимается общим собранием акционеров:

– в течение трех месяцев после окончания соответствующего периода (при распределении прибыли в течение года);

– не ранее чем через два месяца и не позднее шести месяцев после окончания финансового года (при распределении прибыли по итогам года)3.

Источником является прибыль после налогообложения (чистая прибыль), которая определяется по данным бухгалтерской отчетности общества4. В большинстве случаев дивиденды выплачиваются денежными средствами. Хотя Законом № 208-ФЗ разрешена выплата и иным имуществом, если такой порядок закреплен в уставе организации. Законодательство предусматривает несколько ограничений на выплату дивидендов5. Например, АО не вправе распределять прибыль до полной оплаты всего уставного капитала, или если оно отвечает признакам несостоятельности (банкротства), или если указанные признаки появятся у общества в результате выплаты дивидендов и другие случаи.

Что касается ООО, то Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» вообще не содержит понятия «дивиденды». Подобные выплаты являются доходами от участия в уставном капитале общества. ООО вправе распределять чистую прибыль между участниками ежеквартально, раз в полгода или раз в год6.

МНЕНИЕ ЧИТАТЕЛЯ

Правомерно ли выплачивать дивиденды ежемесячно?

В постановлении ФАС Восточно-Сибирского округа от 11.08.2005 № А33-26614/04-С3-Ф02-3800/05-С1 указано, что дивиденды, выплачиваемые ООО ежемесячно, но отвечающие двум другим признакам (по пропорциональности и источнику), являются дивидендами для целей налогообложения.

Наша организация (ОАО) не принимает решения о выплате ежемесячных дивидендов.

Мы считаем, такое решение можно принимать, если есть уверенность в том, что итоги финансового года будут положительными.

В противном случае может сложиться ситуация, когда акционерное общество в течение года выплачивало промежуточные дивиденды, а по итогам года выяснится, что он завершен с убытком. Законодательно не урегулирована ситуация, когда по итогам финансового года чистая прибыль оказывается меньше, чем прибыль, распределенная по промежуточным итогам того же года между участниками (либо получен убыток). Следовательно, выплаты учредителям в части, превышающей чистую прибыль по итогам года, налоговые органы могут квалифицировать как другие доходы (отличные от дивидендов). Например, как материальную помощь или подарок. Это предполагает другой порядок их налогообложения (для физических лиц – по ставке 13%).

Кроме того, мы учитываем положения пунктов 4 и 5 статьи 35 Закона № 208-ФЗ, так как выплата промежуточных дивидендов может привести к уменьшению чистых активов и, как следствие, ликвидации организации.

Серова Наталья Семеновна,

Решение о распределении принимается общим собранием участников общества:

– в течение срока, установленного уставом, поскольку на законодательном уровне срок не определен, либо в любой разумный срок после утверждения отчетности (при распределении прибыли в течение года);

– в течение срока, установленного уставом, но не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года (при распределении прибыли по итогам года)7.

Прибыль распределяется пропорционально долям участников в уставном капитале общества. В ином случае для целей налогообложения эти суммы не признаются дивидендами, а рассматриваются как выплаты за счет прибыли, остающейся после уплаты налогов8.

В уставе может быть установлен другой порядок распределения прибыли между участ-никами.

Ограничения распределения и выплаты прибыли перечислены в статье 29 Закона № 14-ФЗ. По аналогии с АО запрещено распределять прибыль до полной оплаты всего уставного капитала общества, если на момент принятия решения общество отвечает признакам несостоятельности (банкротства) или указанные признаки появятся у общества в результате принятия такого решения и другие случаи.

Обязательным условием при распределении прибыли как для АО, так и для ООО является достаточная величина (стоимость) чистых активов:

– она не должна быть меньше уставного капитала и резервного фонда или стать меньше их размера в результате принятия решения о распределении прибыли у ООО9;

– она не должна быть меньше уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо стать меньше их размера в результате принятия решения о распределении прибыли у АО10.

Однако, если для АО предусмотрен порядок расчета стоимости чистых активов11, то стоимость чистых активов ООО должна определяться в порядке, установленном федеральным законом и издаваемыми в соответствии с ним нормативными актами12. К сожалению, такого документа до сих пор нет. Сразу скажем, что на практике выход из ситуации найден. ООО разрешено пользоваться все тем же совместным приказом Минфина России и ФКЦБ России по аналогии с акционерными обществами13.

Стоимость чистых активов и чистая прибыль общества, подлежащая распределению, определяются на основании данных бухгалтерского учета. Следовательно, организации, применяющие упрощенную систему налогообложения и выплачивающие доходы в виде дивидендов, должны вести бухгалтерский учет в полном объеме14.

Итак, с прибылью текущего (отчетного) года мы разобрались. А можно ли распределять в качестве дивидендов чистую прибыль прошлых лет? Например, прибыль 2006 года в 2008 году?

Ранее Минфин был категоричен: дивиденды могут быть начислены и выплачены только за счет чистой прибыли отчетного года15. Отметим, что Федеральные законы № 208-ФЗ и 14-ФЗ не запрещают направлять прибыль прошлых лет на выплату дивидендов. Это подтверждается судебной практикой16.

В дальнейшем позиция финансового ведомства изменилась17. При этом возможность распределения чистой прибыли прошлых отчетных периодов зависит от утвержденного уставом общества порядка распределения прибыли между участниками18. Интересно заметить, с 2008 года Минфин посчитал, что данный вопрос вообще не относится к его компетенции19.

МНЕНИЕ ЧИТАТЕЛЯ

Прибыль прошлых лет можно израсходовать на выплату дивидендов

Наше общество с ограниченной ответственностью применяет УСН с объектом налогообложения «доходы».

Закон № 14-ФЗ не использует в своей терминологии понятия «дивиденды». В статье 28 указанного Закона вместо термина «дивиденды» используется понятие «часть прибыли общества, распределяемой между участниками».

Условия, при которых общество не вправе принимать решение о распределении своей прибыли между участниками общества, ограничены статьей 29 Закона № 14-ФЗ.

Определение размера чистой прибыли, подлежащей распределению, осуществляется на основании данных бухгалтерского учета и не может основываться на данных налогового учета организации, применяющей УСН. Поэтому для выплаты дивидендов наша организация в обязательном порядке должна вести бухгалтерский учет.

На сегодня право расходовать на выплату дивидендов прибыль прошлых лет не является спорным вопросом и подтверждается разъяснениями налоговых органов.

Следует также отметить, что этот вопрос не всегда был однозначно бесспорным. Так как действующая редакция Закона № 208-ФЗ указывала на то, что дивиденды выплачиваются из чистой прибыли общества за текущий год (п. 2 ст. 42). Это позволяло налоговым органам не относить выплату его прибыли прошлых лет к дивидендам.

Однако в данный пункт изменения были внесены еще в 2001 году. Из положений этой статьи исключены слова «текущего года», что разрешает относить к дивидендам не только прибыль, накопленную по итогам текущего года, но и прибыль по итогам прошлых лет.

Муромова Ольга Александровна,

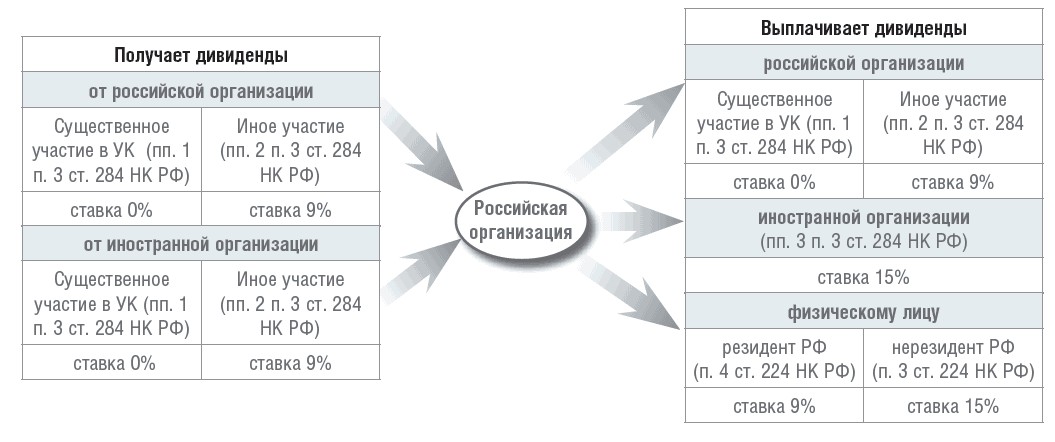

Порядок исчисления и уплаты налогов во многом зависит от получателя дивидендов.

Налогом на прибыль облагаются:

1) доходы в виде дивидендов, полученные российской организацией20:

– от российской организации;

– иностранной организации;

2) доходы в виде дивидендов, выплачиваемые российской организацией иностранной организации21.

Налогом на доходы физических лиц облагаются22:

1) доходы в виде дивидендов, полученные физическими лицами – резидентами РФ:

– от российских организаций;

– иностранных организаций;

2) доходы в виде дивидендов, полученные физическими лицами – нерезидентами РФ от российских организаций.

Первоисточник: «Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения».

Налоговый кодекс РФ (п. 2 ст. 207)

То есть при рассмотрении вопроса о налоговом статусе физического лица следует учитывать любой непрерывный 12-месячный период, определяемый на соответствующую дату получения доходов, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году). Не имеют значения число и длительность его выездов из РФ. Условием для признания физического лица резидентом РФ является его нахождение на территории РФ более 183 дней (подряд или суммарно) в течение 12 следующих подряд месяцев. При этом гражданство лица не учитывается.

…и кому?Если источник выплаты дивидендов – российская организация, она признается налоговым агентом независимо от применяемого режима налогообложения23.

Первоисточник: «Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации».

Налоговый кодекс РФ (п. 1 ст. 24)

Из определения следует, что статус налогового агента возникает лишь в том случае, если выплата производится налогоплательщику. Например, не нужно удерживать налог на прибыль при выплате дивидендов по акциям, находящимся в муниципальной собственности, так как получатель дохода не платит этого налога24. Не является налоговым агентом организация, выплачивающая дивиденды по акциям, составляющим имущество паевых инвестиционных фондов25.

Интересная ситуация возникает с «упрощенцами». Еще в 2006 году налоговые органы указывали: при выплате дохода организациям, применяющим УСН, налоговому агенту не нужно исчислять и удерживать налог, так как «упрощенцы» не плательщики налога на прибыль26. Однако благодаря изменениям, внесенным в абзац 5 пункта 1 статьи 346.15 НК РФ Федеральным законом от 17.05.2007 № 85-ФЗ с 01.01.2008 года, при определении объекта при УСН не учитываются доходы в виде полученных дивидендов, налогообложение которых осуществляется налоговым агентом в соответствии с положениями статьи 275 НК РФ. Напомним, ранее эта норма звучала следующим образом: «…не учитываются в составе доходов доходы в виде полученных дивидендов, если их налогообложение произведено налоговым агентом…». То есть с 01.01.2008 года при выплате дивидендов «упрощенцам» удерживать налог должен налоговый агент. Аналогичная норма действует и при выплате после 01.01.2008 года доходов плательщикам ЕСХН27.

С выплат организациям – плательщикам ЕНВД налог удерживать тоже нужно, но по иным основаниям. Согласно пункту 1 статьи 250 НК РФ доходы в виде дивидендов относятся к внереализационным доходам, а не к доходам от деятельности, облагаемой ЕНВД, поэтому с них должен быть удержан налог28.

Но в правиле не без исключений. Возможны ситуации, когда налоги придется уплачивать налогоплательщику.

Так, физические лица – резиденты РФ, получающие дивиденды от иностранных компаний, находящихся за пределами РФ, исчисляют и уплачивают НДФЛ самостоятельно исходя из сумм таких доходов29.

Если один и тот же доход подлежит налогообложению на территории сразу двух государств, статьей 232 НК РФ и нормами международных соглашений предусмотрен порядок избежания двойного налогообложения.

В случае если дивиденды из-за рубежа получает российская организация, она уплачивает налог на прибыль самостоятельно с учетом пункта 1 статьи 275 НК РФ и норм международных соглашений об избежании двойного налогообложения.

Ставок разных много!Ставки налогов с 01.01.2008 года претерпели приятные изменения.

Например, с дивидендов, начисленных нерезиденту, НДФЛ удерживается по ставке 15%30. Напомним, что до 2008 года нужно было применять ставку 30%. По дивидендам, начисленным резиденту РФ, ставка НДФЛ не изменилась и составляет 9%31.

С 2008 года введена новая ставка по налогу на прибыль – 0%32. Она применяется при получении российской организацией дивидендов, если на день принятия решения о выплате:

– она в течение не менее 365 дней непрерывно владеет на праве собственности не менее чем 50%-й долей в уставном капитале организации, выплачивающей дивиденды, или депозитарными расписками, дающими право на получение дивидендов в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов;

– стоимость ее вклада в уставном капитале организации, выплачивающей дивиденды, или депозитарных расписок, дающих право на получение дивидендов, превышает 500 млн руб.

Если дивиденды вам выплачивает иностранная компания, к перечисленным условиям добавляется еще одно – государство ее постоянного местонахождения не должно быть в перечне офшорных зон, утвержденном приказом Минфина России от 13.11.2007 № 108н.

В пункте 3 статьи 284 НК РФ приведен примерный перечень документов для подтверждения ставки 0%.

Если условия для ставки 0% не выполняются, применяем ставку 9%33. Важно отметить, что дивиденды, полученные российскими организациями от иностранных компаний, с 2008 года также облагаются по ставке 9% (ранее 15%).

Каждому свой расчет!

Каждому свой расчет!

Расчет налога, подлежащего удержанию налоговым агентом при выплате дивидендов российской организации и (или) резиденту РФ, с 01.01.2008 года изменился. В пункте 2 статьи 275 НК РФ представлена формула:

Н = К х Сн х (д – Д),

где Н – сумма налога, подлежащего удержанию;

К – отношение суммы дивидендов, подлежащих распределению в пользу их получателя, к общей сумме дивидендов, подлежащих распределению налоговым агентом;

Сн – соответствующая налоговая ставка, установленная подпунктами 1 и 2 пункта 3 статьи 284 (для организаций) или пунктом 4 статьи 224 НК РФ (для физических лиц – резидентов);

д – общая сумма дивидендов, подлежащая распределению налоговым агентом в пользу акционеров (участников);

Внимание! При расчете показателя «д» не учитываются дивиденды, подлежащие распределению в пользу лиц, не являющихся налогоплательщиками34. Нужно ли учитывать при расчете «д» дивиденды, начисленные в пользу иностранных организаций и нерезидентов? С одной стороны, из прямого прочтения пункта 2 статьи 275 НК РФ не следует исключений. Ведь этих лиц нельзя отнести к неплательщикам. Иностранные организации, получающие доходы от источников в РФ, – налогоплательщики35.

С другой стороны, Минфин считает, что положения пункта 2 статьи 275 НК РФ не распространяются на лиц, указанных в пункте 3 статьи 275 НК РФ. И при расчете не принимаются дивиденды, начисленные в пользу иностранной организации и нерезиденту36.

Как видите, вопрос на настоящий момент открыт.

Д – общая сумма дивидендов, полученных налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде (за исключением дивидендов, облагаемых по ставке 0%) к моменту распределения дивидендов в пользу акционеров (участников), при условии, что данные суммы дивидендов ранее не учитывались при определении налоговой базы, определяемой в отношении доходов, полученных налоговым агентом в виде дивидендов.

Нужно ли учитывать при расчете показателя «Д» дивиденды, полученные от иностранных компаний?

Вариантов два:

1. Показатель «Д» формируется с учетом дивидендов, полученных от иностранных компаний (за исключением дивидендов, облагаемых по ставке 0%), поскольку пунктом 2 статьи 275 НК РФ не установлено иное37.

2. Сумма полученных дивидендов в расчет не принимается, так как положения пункта 2 статьи 275 НК РФ не применяются при получении доходов от иностранных организаций38.

Так что ждем разъяснений.

В случае если значение «Н» составляет отрицательную величину, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

При выплатах дивидендов иностранной организации и (или) физическому лицу – нерезиденту РФ – налоговая база определяется налоговым агентом как сумма выплачиваемых дивидендов и к ней применяется ставка 15%39.

Н = Х х 15%,

где Н – сумма налога, подлежащего удержанию;

X – сумма начисленных дивидендов.

Пример

ЗАО «Бета» по итогам 2007 года получило чистую прибыль в сумме 5 000 000 руб. Общим собранием 05.04.2008 года принято решение о распределении всей суммы прибыли между акционерами. Уставный капитал ЗАО сформирован следующим образом:

Иностранная организация X and Co – 30%;

ООО «Гамма» – 50%;

Петров П.П. (резидент РФ) – 10%;

Смирнов С.С. (нерезидент РФ) – 10%.

ЗАО «Бета» является участником ООО «Дельта» в размере 50% уставного капитала. От «Дельта» 30.03.2008 года получены дивиденды в сумме 700 000 руб. (за минусом удержанного налога).

Выплата всем участникам произведена 15.04.2008 года.

Вариант 1

При расчете руководствуемся письмом Минфина России от 31.10.2007 № 03-03-06/1/751.

1. Рассчитаем величину налогов и дивидендов к выплате иностранной организации (30%) и нерезиденту (10%).

Н = Х х 15% |

5 000 000 руб. х 40% = 2 000 000 руб., в том числе:

Иностранная организация X and Co

Х = 5 000 000 руб. х 30% = 1 500 000 руб.

Смирнов С.С. (нерезидент РФ)

X = 5 000 000 руб. х 10% = 500 000 руб.

Иностранная организация X and Co

H = 1 500 000 руб. х 15% = 225 000 руб.

К выплате:

1 500 000 руб. – 225 000 руб. = 1 275 000 руб.

Смирнов С.С. (нерезидент РФ)

H = 500 000 руб. х 15% = 75 000 руб.

К выплате:

500 000 руб. – 75 000 руб. = 425 000 руб.

2. Рассчитаем величину налогов и дивидендов к выплате российской организации (50%) и резиденту РФ (10%).

5 000 000 руб. х 60% = 3 000 000 руб., в том числе:

ООО «Гамма»

5 000 000 руб. х 50% = 2 500 000 руб.

Петров П.П. (резидент РФ)

5 000 000 руб. х 10% = 500 000 руб.

Н = К х Сн х (д – Д) |

ООО «Гамма»

К = 2 500 000 руб. / 3 000 000 руб. = 0,83

Н = 0,83 х 0,09 х (3 000 000 руб. – 700 000 руб.) = 171 810 руб.

К выплате:

2 500 000 руб. – 171 810 руб. = 2 328 190 руб.

Петров П.П. (резидент РФ)

К = 500 000 руб. / 3 000 000 руб. = 0,17

Н = 0,17 х 0,09 х (3 000 000 руб. – 700 000 руб.) = 35 190 руб.

К выплате:

500 000 руб. – 35 190 руб. = 464 810 руб.

Вариант 2

При расчете показатель «д» формируется с учетом дивидендов, подлежащих распределению в пользу иностранной организации и нерезидента.

1. Сумма дивидендов и налог, удерживаемый с компании Х and Co и со Смирнова С.С., не изменятся:

Иностранная организация X and Co

5 000 000 руб. х 30% х 15% = 225 000 руб.

1 500 000 руб. – 225 000 руб. = 1 275 000 руб.

Смирнов С.С. (нерезидент РФ)

5 000 000 руб. х 10% х 15% = 75 000 руб.

500 000 руб. – 75 000 руб. = 425 000 руб.

2. Сумма дивидендов и налог, удерживаемый с ООО «Гамма» и Петрова П.П. (резидент РФ):

ООО «Гамма»

К = 2 500 000 руб. / 5 000 000 руб. = 0,5

Н = 0,5 х 0,09 х (5 000 000 руб. – 700 000 руб.) = 193 500 руб.

2 500 000 руб. – 193 500 руб. = 2 306 500 руб.

Петров П.П. (резидент РФ)

К = 500 000 руб. / 5 000 000 руб. = 0,1

Н = 0,1 х 0,09 х (5 000 000 руб. – 700 000 руб.) = 38 700 руб.

500 000 руб. – 38 700 руб. = 461 300 руб.

Как видите, во втором случае сумма удерживаемого налога больше. ![]()

Сумма НДФЛ исчисляется налоговым агентом отдельно по каждой сумме начисленного физическому лицу дохода. Налог необходимо удержать при фактической выплате дивидендов и перечислить в бюджет не позднее дня перечисления дивидендов на банковский счет, указанный акционером (или дня получения наличных в банке при выплате дохода из кассы)40.

Уплата налога за счет средств налоговых агентов не допускается41.

При выплате дивидендов организациям сумма налога на прибыль определяется налоговым агентом отдельно применительно к каждой выплате доходов42. Налог нужно перечислить в бюджет в течение 10 дней со дня выплаты дохода43.

В бухучете все простоКак было сказано выше, источник выплаты дивидендов – чистая прибыль. Она отражается на счете 99 «Прибыли и убытки». По окончании отчетного года при составлении годовой бухгалтерской отчетности заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 в кредит (дебет) счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Направление части прибыли отчетного года на выплату доходов учредителям (участникам) организации по итогам утверждения годовой бухгалтерской отчетности отражается по дебету счета 84 и кредиту счетов 75 «Расчеты с учредителями» и 70 «Расчеты с персоналом по оплате труда». Аналогичная запись делается при выплате промежуточных доходов.

Внимание! Объявление годовых дивидендов по результатам деятельности за год относится к категории событий после отчетной даты44. Событие после отчетной даты, свидетельствующее о возникших после отчетной даты хозяйственных условиях, в которых организация ведет свою деятельность, раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках. В отчетном периоде никакие записи в бухгалтерском учете не производятся. При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие45.

Таким образом, если собрание собственников прошло в марте 2008 года, проводки по направлению чистой прибыли на различные утвержденные собственниками цели отражаются в бухучете на эту дату и найдут отражение в бухгалтерской отчетности за I квартал 2008 года.

Пример

ООО «Альфа» по итогам 2007 года получило чистую прибыль в сумме 120 000 руб.Общим собранием участников (физические лица, резиденты РФ) принято решение о распределении всей суммы прибыли пропорционально долям в уставном капитале: Иванову И. И. (30%) – 36 000 руб., Сидорову Н. В. (70%) – 84 000 руб.

Решение от 05.04.2008 года.

Выплата 10.04.2008 года.

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, руб. | |

| Дебет | Кредит | ||

| 05.04.2008 г. | |||

| Принято решение о выплате дивидендов | 84 | 75-2 | 120 000 |

| 10.04.2008 г. | |||

| Удержан НДФЛ (9%) | 75-2 | 68 | 10 800 |

| Сумма дивидендов за минусом НДФЛ перечислена учредителям: Иванову (36 000 руб. – 3240 руб.) Сидорову (84 000 руб. – 7560 руб.) | 75-2 75-2 |

51 51 |

32 760 76 440 |

| Перечислен НДФЛ | 68 | 51 | 10 800 |

Итак, мы рассмотрели основные моменты исчисления, налогообложения и выплаты дивидендов акционерам (участникам). Надеемся, что наша статья поможет вам не допустить ошибок.

Автор-главный эксперт-консультант компании «ПРАВОВЕСТ Аудит»1) ст. 43 ч. 1 НК РФ

2) пп. 11 п. 1 ст. 65 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах»

3) ст. 47 Федерального закона от 26.12.1995 № 208-ФЗ

4) ст. 42 Федерального закона от 26.12.1995 № 208-ФЗ

5) ст. 43 Федерального закона от 26.12.1995 № 208-ФЗ

6) ст. 28 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

7) ст. 34 Федерального закона от 08.02.1998 № 14-ФЗ

8) письма Минфина России от 30.01.2006 № 03-03-04/1/65, УФНС России по г. Москве от 19.04.2007 № 20-12/036014@(а)

9) ст. 29 Федерального закона от 08.02.1998 № 14-ФЗ

10) ст. 43 Федерального закона от 26.12.1995 № 208-ФЗ

11) п. 3 ст. 35 Федерального закона от 26.12.1995 № 208-ФЗ; приказ Минфина России № 10н, ФКЦБ РФ № 03-6/пз от 29.01.2003

12) п. 3 ст. 20 Федерального закона от 08.02.1998 № 14-ФЗ

13) письмо Минфина России от 29.10.2007 № 03-03-06/1/737

14) письмо Минфина России от 17.01.2008 № 03-04-06-01/6

15) письмо Минфина России от 23.08.2002 № 04-02-06/3/60

16) постановления ФАС Поволжского округа от 10.05.2005 № А55-9560/2004-43, Восточно-Сибирского округа от 11.08.2005 № А33-26614/04-С3-Ф02-3800/05-С1

17) письма Минфина России от 18.05.2007 № 03-08-05, УФНС России по г. Москве от 21.02.2007 № 21-18/157, от 14.11.2006 № 20-12/100249

18) письмо УФНС России по г. Москве от 13.11.2006 № 20-12/100249

19) письма Минфина России от 17.03.2008 № 03-04-06-01/60, от 12.03.2008 № 03-03-06/1/171, от 06.02.2008 № 03-03-06/1/83

20) п. 1 ст. 250 НК РФ

21) пп. 1 п. 1 ст. 309 НК РФ

22) п. 1 ст. 207, пп. 1 п. 1 ст. 208 НК РФ

23) п. 2 ст. 214, п. 2 ст. 275, п. 4 ст. 346.1, п. 5 ст. 346.11 НК РФ

24) письмо Минфина России от 22.01.2008 № 03-03-06/1/30

25) письмо Минфина России от 06.03.2008 № 03-03-06/1/156

26) письмо УФНС России по г. Москве от 25.08.2006 № 18-03/3/75122@

27) п. 1 ст. 346.5 НК РФ

28) письмо Минфина России от 16.05.2005 № 03-03-02-04/1/121

29) пп. 3 п. 1 ст. 228, п. 1 ст. 229 НК РФ

30) п. 3 ст. 224 НКРФ

31) п. 4 ст. 224 НК РФ

32) пп. 1 п. 3 ст. 284 НК РФ

33) пп. 2 п. 3 ст. 284 НК РФ

34) письмо Минфина России от 19.02.2008 № 03-03-06/1/114

35) п. 1 ст. 246 НК РФ

36) письмо Минфина России от 31.10.2007 № 03-03-06/1/751

37) письма Минфина России от 19.02.2008 № 03-03-06/1/114, от 06.02.2008 № 03-03-06/1/82

38) письмо Минфина России от 31.10.2007 № 03-03-06/1/751

39) пп. 3 п. 3 ст. 284, п. 3 ст. 224 НК РФ

40) п. 4, 6 ст. 226 НК РФ

41) п. 9 ст. 226 НК РФ

42) пп. 1 п. 5 ст. 286 НК РФ

43) п. 4 ст. 287 НК РФ

44) п. 3, 5, 10 ПБУ 7/98

45) абз. 1, 4 п. 10 ПБУ 7/98

Начать дискуссию